לקראת החלטת הריבית: בפד' כבר מדברים על QE

ברקע לשינוי המדיניות החד שביצע הבנק במהלך החודשים האחרונים, החלטת הריבית השבוע של הפד' צפויה להיות מעניינת במיוחד. הבנק צפוי להותיר את הריבית ברמה של 2.25%-2.5%, אך הצפי העתידי של הבנק ירכז את רוב תשומת הלב של המשקיעים. במקביל, הבנק עשוי להכריז בפועל על השקת תוכנית רכישות חדשה, במקביל להמשך תהליך צמצום המאזן. נשמע מבלבל? מיד ההסבר.

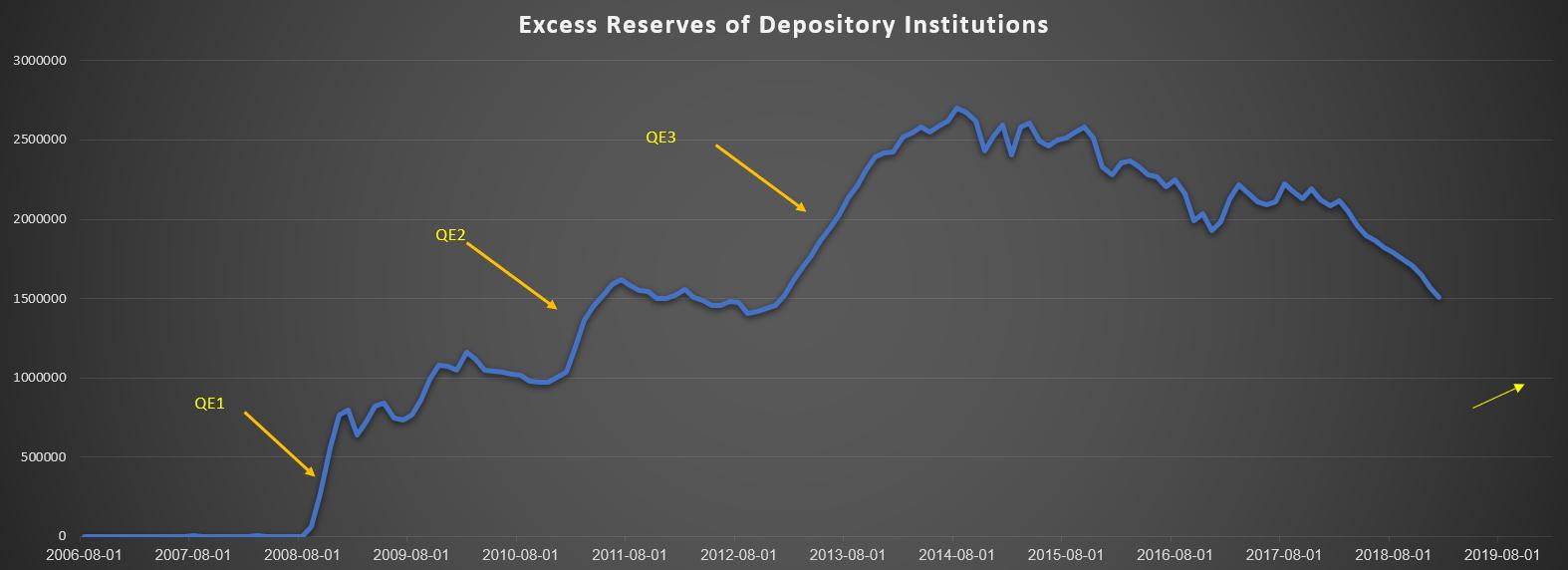

במהלך הפגישה השבוע צפוי הבנק להודיע על התוכנית לסיום תהליך צמצום. נזכיר כי במהלך העדות האחרונה מול הקונגרס האמריקני טען יו"ר הפד' כי רזרבות הבנקים המסחריים (Excess Reserves) הנמצאות אצל הפד' צפויות לעמוד בסיום התהליך ברמה של טריליון דולר+ מקדם מסוים (לכתבה המלאה). ע"פ הערכות האחרונות, הבנק צפוי להודיע על סיום התהליך בספטמבר-אוקטובר הקרובים.

רזרבות הבנקים האמריקניים אצל הפד': עלו בעקבות ה-QE ויורדות כאשר הפד' מצמצם את אחזקותיו באג"ח הממשלתי ובאג"ח

במקביל להודעה על הסיום התהליך שהעיב על השווקים במהלך 2018, נראה כי הסיכויים להכרזה על התערבות חדשה בשווקים גבוהים במיוחד, והפעם בדמות כלי הנקרא repurchase agreement או בקיצור REPO. המהלך מגיע בניסיון לאזן את מצוקת הדולרים שנוצרה בחודשים האחרונים במערכת הפיננסית בארה"ב, והוא צפוי להגדיל מחדש את מאזן הבנק.

רקע קצר

בעקבות המשבר הפיננסי של 2008 החל הפד' לקבוע את שערי הריבית בארה"ב באופן שונה. בגבול העליון של קרנות הפד' נמצאת ריבית ה-IOER, זוהי הריבית שמשלם הפד' למספר בנקים גדולים על הרזרבות שהם מחזקים בחשבונו (אותן רזרבות בגרף העליון). על הגבול התחתון של קרנות הפד' שומר הבנק ע"י ביצוע של פעולה הנקראת Reverse Repo Agreement (הפוך ל-REPO שנסביר בהמשך). בפשטות, זוהי הריבית המשולמת לגופים (שאינם הבנקים הגדולים). בין 2 ריביות אלו נמצאת הריבית הפדראלית האפקטיבית, שזוהי הריבית הממוצעת בין הגופים המוסדיים בארה"ב (ריבית ה-EFF).

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- מיהו קווין וורש? הבחירה של טראמפ לראשות הפד׳

- המלצת המערכת: כל הכותרות 24/7

הפער בין ריבית ה-EFF לריבית ה-IOER אפשרה לבנקים הגדולים בארה"ב ליצור רווחים חסרי סיכון, כאשר הם לווים בריבית השוק ומעבירים את הכסף לחשבון הפד'. נזכיר ב-2018 שילם הפד' כ-38.5 מיליארד דולר לבנקים האמריקנים על הרזרבות (לכתבה המלאה). הפער בין הריביות החל להיסגר בחודשים האחרון של 2018, ובדצמבר האחרון הפער נסגר לחלוטין (זמן קצר לפני הירידות החדות במדדים). למרות העליות בשווקים בחודשים האחרונים, פער הריביות לא נפתח מחדש, דבר שמצביע כי מצוקת הנזילות בשוק עדיין כאן.

ריבית ה-IOER מול הריבית האפקטיבית בשנים האחרונות

חשוב לציין כי הפד' מודה כי הוא איננו מבין לחלוטין את הסיבה לקפיצה בריבית האפקטיבית בחודשים האחרונים. חלק מהטיעונים מצביעים כי הריבית עלתה בעקבות ההיצע הגדול של אגרות החוב האמריקניות. מנגד, יש הטוענים כי הצורך של הבנקים להחזיק בטחונות לקראת האטה אפשרית בכלכלה הוא הגורם העיקרי למצוקת הנזילות בשוק. נציין כי הפד' טען בכל הפגישות האחרונות כי צמצום המאזן איננו אחראי לתהליך.

מה הבעיה שהריבית האפקטיבית תהיה מעל ריבית ה-IOER?

הבעיה הראשונה היא הרצון של הפד' לשמר את רזרבות הבנקים ברמה מסוימת, שתמנע התקפה ספקולטיבית על הסקטור בשעות מצוקה (פאואל טען כאמור בחודש האחרון כי הוא חושב שהרמה צריכה לעמוד על טריליון דולר+ מקדם). במידה והריבית האפקטיבית תהיה גבוה יותר מהריבית ה-IOER, תהליך הירידה ברזרבות הבנקים יתגבר מהסיבה שלא ישתלם לבנקים להחזיק את הרזרבות בחשבון הפד'.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

בנוסף, נזכיר כי הסיבה שכל תוכנית ה-QE לא גרמו להתפרצות אינפלציונית היא שהכסף נותר במערכת הפיננסית. אם הבנקים ירצו להלוות לשאר השוק במקום להשאיר את הכסף אצל הפד', האינפלציה בארה"ב תתפרץ.

כמובן שמדובר בסימן שלילי עבור השווקים – אם הפד' לא מסוגל לשמור על קרנות הריבית בשווי משקל, הפד' כבר לא כל יכול בשוק.

לנוכח כך, ההצעה שתופסת תאוצה בחודשיים האחרונים היא חזרה של הפד' לביצוע ה-REPO. בפועל מדובר על הסכם בין הפד' לגופים הפיננסים שבו הפד' יתחיל לרכוש בטחונות עבור הזרמה של כסף לתקופה מסוימות. בצורה כזו, הריבית האפקטיבית בשוק צפויה לרדת. למרות של מדובר בתוכנית רכישות רגילה כמו בפעמים הקודמות, מבחינה פרקטית, מדובר בתהליך זהה, כאשר מאזן הפד' צפוי להתחיל לגדול מחדש.

ההתערבות של הפד' באמצעות כלי הריפו נבחנה בכל הפגישות האחרונות של הבנק. במקביל, יו"ר ועדת היציבות הפיננסית בפד', רנדל קאלרס, טען מוקדם יותר החודש במהלך פורום על המדיניות המוניטרית כי על הבנק להכריז על כלי זה בחודשים הקרובים (לנאום המלא של קאלרס). מבחינת שוק הריביות, המהלך נדרש כבר היום, ולכן הסבירות להכרזה על הכלי החדש גבוהה.

- 9.דנדריי 01/05/2019 17:23הגב לתגובה זוככל שהפער בין ריבית ה IOER לריבית הEFF גדול יותר כסף נספג מהשוק. עמית- הסבר או תקן תודה

- 8.גיא 19/03/2019 00:03הגב לתגובה זוזה נשמע אחלה, זה מאוד רציני, אבל בסוף כמה שאני לא רוצה אני פשוט לא מצליח לרדת לדעתו של הכתוב בנושאים הללו.

- מי שאינו בעל תואר שני והלאה בבעיה (ל"ת)נטע 19/03/2019 14:54הגב לתגובה זו

- השאלה היא האם כותב הכתבות מבין מה שהוא כותב (ל"ת)דוד איש 19/03/2019 10:41הגב לתגובה זו

- 7.יבגני 18/03/2019 20:59הגב לתגובה זותודה רבה על המאמר עמית אני באמת לא מבין מה הם עושים הם חוששים מירידות בשווקים מכניסה למיתון הרי המיתון תמיד מגיע בסוף מה הם חושבים שהם מצאו דרך למנוע מיתון הם עוד לא למדו ב 150 השנים האחרונות שהמיתון מגיע?בסוף האסקולה האוסטרית צדקה כל המשחקים האלה מיותרים ועדיף לתת לשוק לעבוד במקום לפמפם אותו כל פעם עם ריביות אפסיות והדפסת עוד כסף?

- 6.אסף 18/03/2019 20:23הגב לתגובה זוסיקים למתוח את החבל ולא מספרים מה שהם יודעים בחדרי חדרים . רק שבוע שעבר הוציאו דוח אשר הראה שהבנקים בארהב משקרים בדוחות סהכ דיווחו כל הבנקים על רווח של 280 מיליארד כאשר בפועל בלי לשקר הפסידו 48 מיליארד האסון שבדרך לצערי יהיה גרוע משנת 2000 ובטח ובטח שגרוע יותר מ 2008

- 5.עמך 18/03/2019 19:15הגב לתגובה זותוכנת הזאת תקבע את היפניזציה של ארצות הברית

- חזקה בשקרים ..... במציאות הכל שם רקוב ומופסד (ל"ת)אסף 18/03/2019 20:25הגב לתגובה זו

- 4.עמי 18/03/2019 19:11הגב לתגובה זווהדולר צונח

- 3.או ירידות (ל"ת)בקיצור עליות 18/03/2019 18:09הגב לתגובה זו

- 2.פשוט תענוג לקרוא את המאמרים שלך (ל"ת)תודה 18/03/2019 18:05הגב לתגובה זו

- 1.את כל זה עושים 18/03/2019 17:56הגב לתגובה זופשוט השתגעו

- אסף 18/03/2019 20:27הגב לתגובה זוסטוריה כולל 2000 וכולל 2008 כשזה יגיע לא יהיו ניצולים מלבד בעלי ההון שהתחילו למכור צחודש אוקטובר 2018 ואף מדווחים על זה ואהבלים של הציבור קונה . מילא הציבור מה עם המוסדיים שקונים ומוציאים את המיליארדרים על גב קרנות הפנסיה פשוט שערורייה