שיא רודף שיא: הנאסד"ק ב-9,000 נקודות - האם ה-10,000 בדרך?

המדדים המובילים בוול סטריט משלימים זינוק של מאות אחוזים מאז המשבר הכלכלי של 2008, אך המדד שרשם את הזינוק החד ביותר הוא הנאסד"ק 100, המורכב מ-100 המניות הגדולות ביותר שרשומות בבורסת נאסד"ק השלים זינוק של מעל 700% מהשפל של 2008. לאור נתונים אלו, האם המדדים המובילים יכולים להמשיך להציג ראלי בשנים הקרובות? התשובה לכך בהינתן הריבית הנמוכה, וחוסר האלטרנטיבה של הכסף, לצד הרווחים הסבירים ואף טובים של החברות, היא - כן.

זה לא כן מוחלט. זה כמובן תלוי במספר פרמטרים. הסיבה המרכזית לעליות החדות בעשור האחרון היא כמובן הבנקים המרכזיים שדואגים לריבית נמוכה במיוחד, ממש אפסית, במקרים מסוימים גם שלילית. שנת 2019, שמסתמנת כשנה חריגה במיוחד בשווקים (עליות חריגות), ממחישה עד כמה הפכו הבנקים המרכזיים לשחקנים ראשיים בשווקים - הזינוקים לא מיוחסים רק לרווחים של החברות, אלה אמנם עלו, אך בשיעור מתון. בפועל הזינוקים במחירי המניות נבעו פשוט מהורדת הריבית שגרמה למחסור באלטרנטיבות השקעה, לצד העלאת האטרקטיביות של הנכסים המסוכנים יותר.

איך זה ייתכן? מחיר הכסף (תשואות האג"חים) יורד לשפל. מחיר ההון של כל חברה נקבע בהתאם לפעילותה הכלכלית, אבל בהתייחס לריבית חסרת הסיכון. ברגע שריבית חסרת הסיכון יורדת בהתאמה מחיר ההון של החברה יורד, משמע המשקיעים מעין "דורשים" על ההשקעה תשואה נמוכה יותר, ולצורך המחשה - נניח שמשקיעים ציפו בעבר שמניה מסוימת תגיע למחיר של 100 דולר תוך שנתיים, והם היו מוכנים לקקנות אותה בהינתן שהיה תייצר להם 10% תשואה, אז בגדול (זה לא חישוב מדוייק) הם היו קונים אותה ב-80 דולר. נניח שבדומה למה שקרה ב-2019 הריבית יורדת והתשואה הנדרשת על ההשקעה גם ירדה, ולצורך הדוגמה ל-6%. נניח ששוב המשקיעים מסתכלים על מניה מסויימת וסבורים שהיא עוד שנתיים תהיה ב-100 דולר, המשמעות היא שמחירה כיום הוא (בחישוב גס) - 88 דולר. כלומר ברגע שהתשואה הנדרשת יורדת, מחיר המניה עולה!

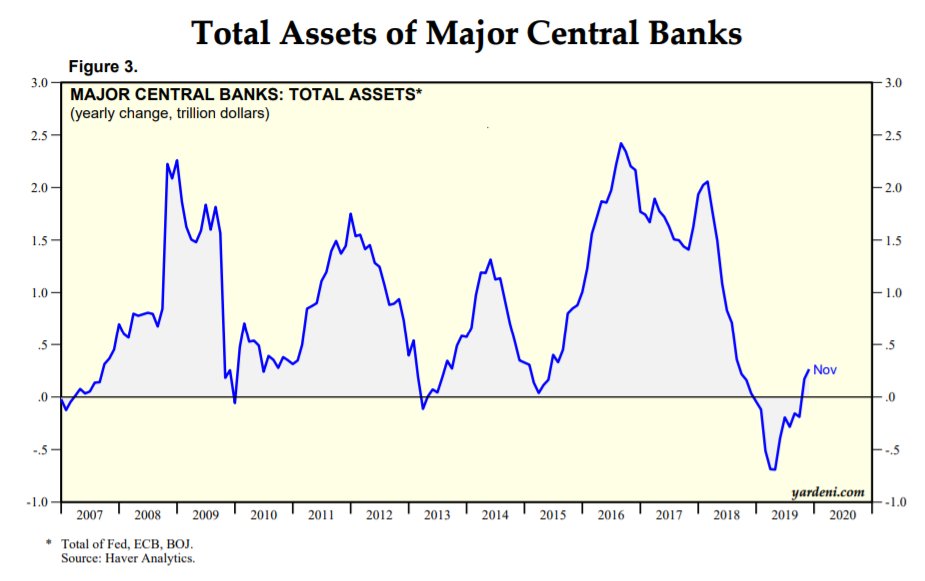

מניע נוסף לעליות בשוק - אחד הבנקים המרכזיים הגדולים בעולם (ECB) חזר בתקופה האחרונה לבצע רכישות בשוק האג"ח הקונצרני ומעניק גם הוא רוח גבית לשווקים.

בסיטואציה כזו, כאשר הכסף "זורם כמו מים" מניות הצמיחה (שמרוכזות בעיקר במדד הנאסד"ק) הן המרוויחות העיקריות שכן התמחור שלהן ממילא מבוסס צמיחה ולא מחיר הון נוכחי, ולכן הפער שמציג הנאסד"ק על שאר המדדים לא צריך להפתיע.

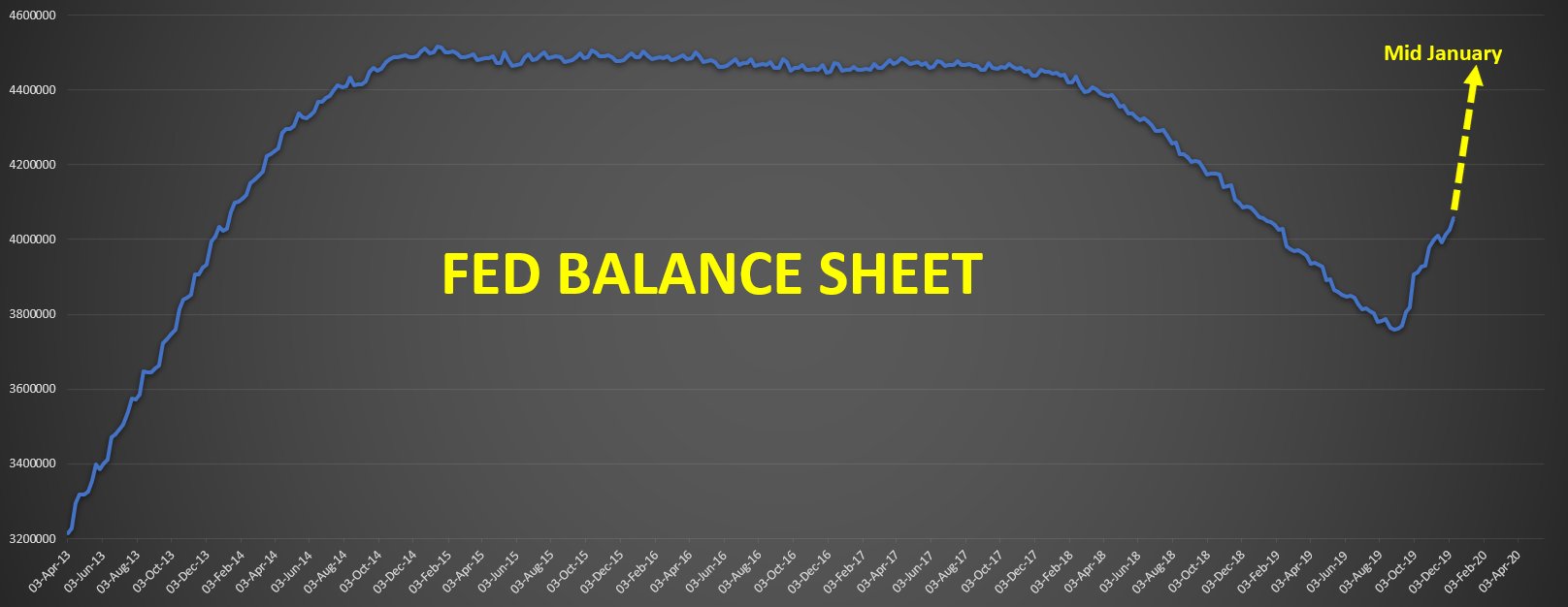

עד מת זה יכול להימשך? שנת 2018 הייתה השנה היחידה בעשור האחרון שהבנקים המרכזיים הגדולים הורידו "רגל מהגז", והיא הסתיימה בקריסה מוחלטת בחודש דצמבר, קריסה שגרמה לפד' להתהפך ב-180 מעלות. תהליך הנורמליזציה שניסה הפד' לבצע במהלך 2018 התפוצץ לפד' בפרצוף: 3 הורדות ריבית ב-2019 והרחבה מהירה של מאזן הבנק לרמות שיא.

לפיכך, התשובה העיקרית לשאלה לאן מדד הנאסד"ק הולך היא: תלוי לאן הפד' ירצה לקחת אותו בשנה הקרובה. מחיר הכסף הוא העיקר בשווקים הפיננסים.

מאזן הפד': לאיפה הבנק יקח את השווקים בשנה הקרובה?

לנוכח תנאים אלו, השימוש במונחים להערכת שווי החברות הופכים ללא רלוונטיים. לדוגמא, מכפיל הרווח הנוכחי של הנאסד"ק הוא מעל 30, גבוה משמעותית מהממוצע ההיסטורי, אך נתון זה מעוות לחלוטין לנוכח ביצוע הרכישות החוזרות הגדולות שמבצעות החברות (BUYBACK), שמשפיעות על הרווח למניה.

אם ניקח האינדיקטור שוורן באפט אהב להשתמש בו בעשורים האחרונים – שווי שוק המניות היום בארה"ב מול התמ"ג השנתי, נגלה כי המדד מצביע היום על רמה של יותר מ-150%. הפעם היחידה שהמדד עמד על רמה כזו הייתה בשיא בועת הדוט.קום בשנת 2000. נתון זה אולי מסביר מדוע באפט נמנע מלבצע רכישות רבות בשוקי המניות בשנתיים האחרונות, אם כי הוא הגדיל משמעותית את הפוזיציה שלו במניית אפל בשנים האחרונות. אז האם המדד הזה רומז לירידות? לא בטוח. המשחק הגדול כאמור נמצא במגרש של הפד' - הריבית היא זו שתקבע את כיוון השווקים.

האינדיקטור של באפט: השווקים בארה"ב יקרים במיוחד, האם זה מבטיח ירידות? תלוי

לנוכח תנאים אלו, השימוש במונחים להערכת שווי החברות הופכים ללא רלוונטיים. לדוגמא, מכפיל הרווח הנוכחי של הנאסד"ק הוא מעל 30, גבוה משמעותית מהממוצע ההיסטורי, אך נתון זה מעוות לחלוטין לנוכח ביצוע הרכישות החוזרות הגדולות שמבצעות החברות (BUYBACK), שמשפיעות על הרווח למניה.

אם ניקח האינדיקטור שוורן באפט אהב להשתמש בו בעשורים האחרונים – שווי שוק המניות היום בארה"ב מול התמ"ג השנתי, נגלה כי המדד מצביע היום על רמה של יותר מ-150%. הפעם היחידה שהמדד עמד על רמה כזו הייתה בשיא בועת הדוט.קום בשנת 2000. נתון זה אולי מסביר מדוע באפט נמנע מלבצע רכישות רבות בשוקי המניות בשנתיים האחרונות, אם כי הוא הגדיל משמעותית את הפוזיציה שלו במניית אפל בשנים האחרונות. אז האם המדד הזה רומז לירידות? לא בטוח. המשחק הגדול כאמור נמצא במגרש של הפד' - הריבית היא זו שתקבע את כיוון השווקים.

האינדיקטור של באפט: השווקים בארה"ב יקרים במיוחד, האם זה מבטיח ירידות? תלוי

- 12.כ'קכ 05/01/2020 16:15הגב לתגובה זונתון לא נכון -הוא דילל מעט באפל באיזור 250 לפני חודשיים ספורים והגדיל ב BAC .

- 11.ברבור שחור בדרך זהירות (ל"ת)חח 04/01/2020 15:40הגב לתגובה זו

- 10.כלכלן 30/12/2019 17:17הגב לתגובה זואין אלטרנטיבה ,כי אגרות החוב ממילא בתשואה ריאלית שלילית לפידיון.

- 9.צבין 30/12/2019 16:48הגב לתגובה זוב cnbc.,,תהנו על כספיכם כי בארץ יש גורם נוסף של אי וודאות כלכלית גדולה, גרעון, ממשלה ... חלק לזהב ולדולר לחודשים הקרובים.

- 8.עליות שלא נשענות על אידיקטורים כלכליים - משמעות הדבר בועה איומה שתתפוצץ בסוף (ל"ת)משה 30/12/2019 08:48הגב לתגובה זו

- לא בסוף...בהתחלה...!! (ל"ת)איצ 30/12/2019 13:27הגב לתגובה זו

- 7.כל מהשתלוי נופל בסוף (בהתחלה)בכל איוושת רוח קלה (ל"ת)האלו כותב 30/12/2019 01:45הגב לתגובה זו

- 6.לא לבלבל ראש קטן שלי (ל"ת)האלו כותב 30/12/2019 01:41הגב לתגובה זו

- אייל 04/01/2020 22:31הגב לתגובה זויש לך ראש קטן ומאד טיפש אז אף אחד לא יבלבל לך במוח שאין לך

- 5.דן 29/12/2019 23:33הגב לתגובה זואין אלטרנטיבה , זו לא סיבה שמעלה את השווקים בשנים האחרונות .

- 4.קובס 29/12/2019 23:32הגב לתגובה זוברבעון הראשון של 2020. בוודאי שיש אלטרנטיבות לכסף, זהב, מזומן , מטבע חוץ..

- משה רבנו 30/12/2019 08:46הגב לתגובה זוחבל שתהייה בחוץ לא?

- 3.לורך 29/12/2019 23:16הגב לתגובה זותשמעו מה שבפט אומר ברוב המקרים הוא צודק

- 2.תודה רבה (ל"ת)כתבה נכונה 29/12/2019 22:41הגב לתגובה זו

- 1.זארקה 29/12/2019 22:39הגב לתגובה זולא הגיוני לסקור את תשואות מדדי המניות בלי להקדיש אפילו משפט על הרווחים של החברות באותה התקופה. לעומת זאת, הכל בסיקור ממוקד על הפחדות ומשפט המחץ "כסף זול" שחוזר על עצמו כל שני לבקרים. לא רציני והגיע הזמן להפסיק לתת במה ל"פרשן" הנ"ל.

- רווחי החברות ירדו בשנה האחרונה! (ל"ת)דווקא מצויין כי 30/12/2019 09:15הגב לתגובה זו

- זארקה 30/12/2019 09:42מאז שנה זו רווחי החברות הוכפלו/שולשו ואף הרבה מעבר. אז אנא.. לבדוק לפני שכותבים.