מדוע הורדת ריבית נוספת בארה"ב קרובה במיוחד?

בהחלטת הריבית האחרונה של הפד' טענו בכירי הבנק כי הריבית הפדראלית בארה"ב צפויה להישאר ללא שינוי במהלך השנה האחרונה, בטווח של 1.75%-1.5%. למרות טענות אלו, הנתונים של הימים האחרונים מאותתים כי אם הבנק ירצה להמשיך לתמוך בשווקים, כפי שהוא עושה ב-3 החודשים האחרונים, הוא יהיה צריך לבצע שינויים בריבית.

על מנת להבין את הקושי של הבנק להמשיך במתכונת הנוכחית, חשוב להבין קודם לכן כיצד הבנק שולט על הריביות בארה"ב מאז המשבר הכלכלי של 2008. הגבול העליון של קרנות הפד' (שעומד כעת על 1.75%) היה עד לשנה האחרונה ריבית ה-IOER, כלומר הריבית שהפד' משלם לבנקים על הרזבות שהם מחזיקים בחשבונו. הפד' שומר על הגבול התחתון של קרנות הפד' ע"י ביצוע Reverse Repo Agreement (או בקיצור RRP). בפשטות, זוהי הריבית שהפד' משלם לגופים השונים שמעדיפים להחזיק את כספם בחשבון הפד'. הרעיון הוא שאף גוף פיננסי לא ירצה לבצע עסקאות בריבית נמוכה יותר (כאשר הפד' הוא גוף חסר סיכון לחלוטין). בטווח הריביות הנ"ל נמצאת הריבית האפקטיבית בשוק (EFFR), שהיא למעשה מייצגת את הריבית בפועל בין הגופים הפיננסים.

מבולבלים? הסרטון הבא שפרסם וול סטריט ג'ונרל ב-2015 עשוי להקל על ההבנה של הריביות בארה"ב

עוד לפני הבעיות שהתגל בספטמבר האחרון בשוק הריפו, הפד' שם לב ללחץ מימון בשוקי המימון כאשר הריבית האפקטיבית בשוק הגיע לטווח העליון שקבע הבנק. הבנק התמודד עם מצוקה זו ע"י 3 הורדות ריבית של ה-IOER, בתקווה שהמהלך יגרום לבנקים לשחרר כסף לשאר השווקים. כאשר המהלך לא הצליח (והתפוצץ בספטמבר), הפד' החל להזרים כסף ישירות לשוקי הריפו במטרה להוריד את הריבית האפקטיבית בשוק.

- לקראת הורדת הריבית בארה״ב: מה קורה בשאר הבנקים המרכזיים בעולם?

- הריבית צפויה לרדת - החברות שירוויחו והחברות שיפסידו

- המלצת המערכת: כל הכותרות 24/7

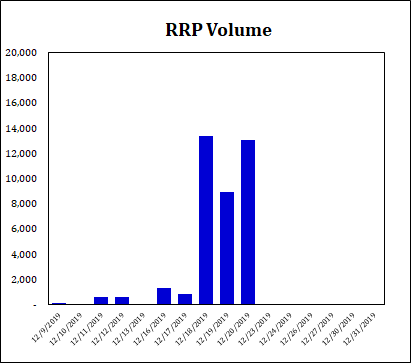

האירועים האחרונים בשוקי הריפו מוכחים כי קיים מחסור של כסף במערכת הפיננסית בארה"ב, והפד' יצטרך להרחיב את רכישותיו בשוקי האג"ח על מנת לעלות את רזרבות הבנקים במהלך 2020. אם הפד' ממשיך את רכישותיו בשוקי האג"ח, התשואה על אגרות החוב של ארה"ב לטווחים הקצרים (T-BILL) שעומדת היום בטווח של 1.52%-1.55% צפויה לרדת מתחת לריבית שמשלם הפד' ב-RRP (ביקוש עולה-->תשואה יורדת). בסיטואציה כזו, הגופים הפיננסים יעדיפו לשים את הכסף בחשבון הפד', דבר שיגרור ירידה בכמות הכסף בשוק.

במילים פשוטות: אם הפד' רוצה להגדיל עוד יותר את התערבותו בשוקי האג"ח, הוא יהיה חייב להוריד קודם כל את הריבית, אחרת הוא "עובד בפול גז ניוטרל" – הוא מזריק הון מצד אחד, אך ההון יוצא במקביל מהשוק בגלל הפרשי ריביות.

את התסריט הנ"ל הצגנו ב-BIZPORTAL עוד לפני החלטת הריבית האחרונה (לכתבה המלאה). נתוני הימים האחרונים מצביעים כי תרחיש זה צובר תאוצה, כאשר הבנקים הגדולים העבירו לחשבונות הפד' יותר מ-35 מיליארד דולר במהלך השבוע האחרון (במקום להעביר אותם לשאר הגופים הפיננסים) - הפד' החל לעבוד "פול גז ניוטרל". בסיטואציה כזו, הנזילות שמספק הפד' לבנקים הגדולים לא עוברת לשאר השווקים.

- המאבק על הוט מובייל: פלאפון הקפיצה את ההצעה ב-200 מיליון שקל

- בגלל הסכסוך עם איי.בי.סי: סלקום בדרך להסכם עם בזק

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מדברת ועושה - תרמה 26.3 מיליארד דולר בשנים האחרונות

המחזור של ה- Reverse Repo Agreement: זינוק חד בימים האחרונים

- 5.דור 25/12/2019 11:45הגב לתגובה זואין הבדל בין 0.2 ל0.5 אחוז, ההבדלים הם פסיכולוגיים ובנקאיים בלבד

- 4.הכלכלה האמריקאית מריחה רע מאוד, העסק לא עובד לבד אלה צריך הנשמה ועוד הנשמה ועוד הנשמה של הבנק המרכזי, בסוף כל הבועה הזו תתפוצץ והאמת של השוק תתגלה . וכשהאמת תתגלה התסריט של 2008 יחשב לפרומו לקטסטרופה שתקרה בשווקים . השוק הולך לריסוק טוטאלי. כל ההוצאות וה (ל"ת)אריאל 24/12/2019 09:07הגב לתגובה זו

- 3.שאול 24/12/2019 08:34הגב לתגובה זואם נבחן את הנתונים הכלכליים, אין לארה"ב שום צורך בהורדת ריבית נוספת ולדעתי גם הורדת הריבית הקודמת היתה מיותרת. הורדת הריבית הקודמת נעשתה בגלל לחציו של טראמפ.

- 2.בזיל 24/12/2019 08:27הגב לתגובה זורק בגלל זה הפד מזריק חצי טריליון דולר לשוק. זה לגמרי מרגיש כמו השקט שלפני הסערה.

- 1.כריש 23/12/2019 21:07הגב לתגובה זוהפד לא יוריד את הריבית כי אין צורך להוריד כל הורדת הריבית האחרונה נעשתה בחטא הנתונים בארהב יש יילכו וישתפרו ביחוד של החברות לכן הריבית תשאר הכתב הזה חי בחלל ממוקד בריפו וטועה כל השנה תורידו אותו כבר הוא לא שייך למקצוע מעתיק מאמרים ומשפריץ

- ללא תוכן (ל"ת)שאל נעליך מעל רגליך 24/12/2019 09:01הגב לתגובה זו

- כריש לבן שאוכל כריש 23/12/2019 22:47הגב לתגובה זוחבר תפסיק לדבר שטויות אם היית מבין קצת בכלכלה היית מבין שהנתונים המאקרו כלכלים בארהב נמצאים בירידה ושיפור לא קיים פה כרגע מוכח שחור על גבי לבן... Ism - מתחת ל50 נקודות כבר 4 חודשים היום נתון ההזמנות - 0% עם צפי של 0.1% וזה רק ממשיך לרדת...