כלכלת בחירות: טראמפ מתכנן להוציא 1.8 טריליון דולר בחודשיים

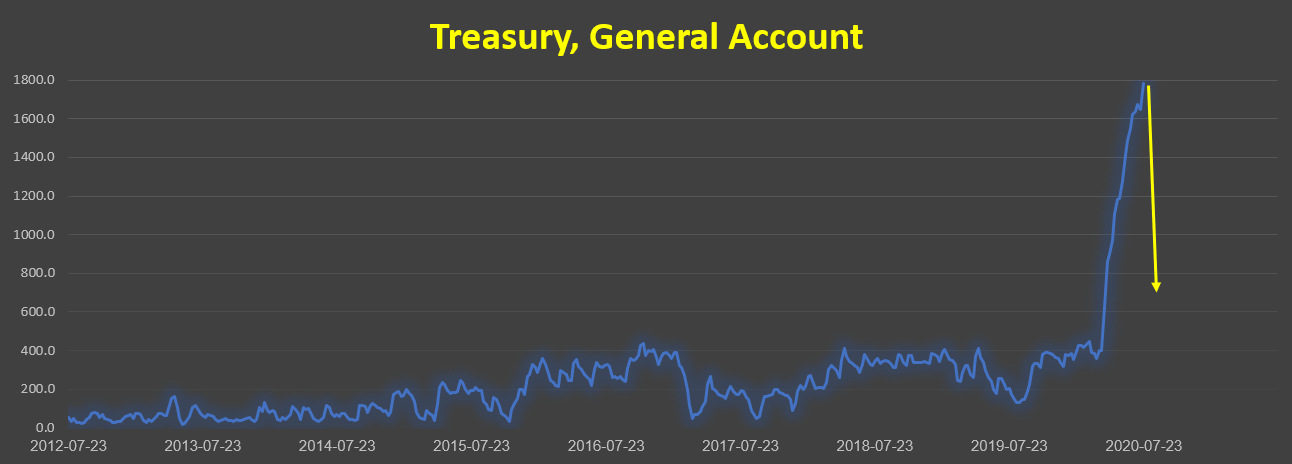

הבחירות בארה"ב מתקרבות בצעדי ענק ונראה כי טראמפ ושר האוצר מנוצ'ין שלפו אמש את את הנשק שהזכרנו בחודשים האחרונים - שימוש בקופת האוצר הענקית שצברו בחודשים האחרונים. שימו לב למספרים - אם הממשל האמריקני עומד בתחזית שפורסמה אמש הוא צפוי להוציא (בנטו, לאחר גיוסים) קרוב לטריליון דולר עד לסוף ספטמבר.

בשגרה, הפד' מושך את רוב תשומת הלב של המשקיעים. אם הפד' היה מודיע אמש על "תוכנית תמריצים בהיקף של טריליון דולר לתקופה של חודשיים" - הרשת הייתה גועשת. עם זאת, הפרסום אמש של משרד האוצר האמריקני עבר בשקט יחסית, למרות שבפועל האפקט על השווקים הוא בדיוק כמו כל תוכנית QE מצד הפד'.

אז מה האירוע שהתרחש אמש?

בכל רבעון מפרסם משרד האוצר האמריקני את התחזיות בנוגע לגיוסים לחודשים ולסכום הצפוי בקופת האוצר בסוף הרבעון. האירוע אתמול היה מעניין במיוחד לנוכח הסכום העצום שצבר הממשל האמריקני בחודשים האחרונים - כולם מחכים לרגע שהממשל האמריקני יחליט לעשות בו שימוש. ובכן, התחזית הנוכחית היא קיצונית במיוחד.

ע"פ התחזית הנוכחית, הממשל האמריקני צפוי להגדיל ברבעון הנוכחי (יולי-ספטמבר) את הנפקות האג"ח ב-270 מיליארד דולר, לרמה של 947 מיליארד דולר. התחזית מצביעה כי הסכום בקופת האוצר האמריקני יעמוד בסוף התקופה (סוף ספטמבר) ברמה של 800 מיליארד דולר בלבד. סכום המזומנים שהממשל האמריקני אוגר היום בקופתו מסתכם ב-1.759 טריליון דולר. המשמעות: הממשל מצפה לירידה של 959 מיליארד דולר בתוך חודשיים. מדובר בסכום שצפוי להגדיל באופן זהה את רזרבות הבנקים בארה"ב (כמו QE).

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

בשביל להגיע לסכום שהוצג בתוכנית, כולל התוספת מהגיוסים הצפויים, הממשל האמריקני צפוי לבצע הוצאות אסטרונומיות של 1.8 טריליון דולר בתוך פחות מחודשיים. מבחינת המשקיעים, סכום זה פחות מעניין ויותר מעניין הנטו (959 מיליארד דולר). מבחינת הציבור בארה"ב - טראמפ הולך להציף אותם בהטבות לקראת הבחירות.

נציין כי התחזית האחרונה של מנוצ'ין היא חריגה מאוד מהקונצנזוס בשוק - כלל הבנקים בארה"ב ציפו כי הסכום בקופה יעמוד ברמה של 1.1-1.3 טריליון דולר בסוף הרבעון הקרוב.

חשוב להדגיש כי אין עדיין הסכמות בין הדמוקרטיים והרפובליקניים על תוכנית תמריצים פיסקלית לשוק, אך תיאורטית יכול הממשל הנוכחי להזרים את הסכום הזה גם בלעדי הסכמה של הדמוקרטיים.

- קצין סיני בכיר חשוד בהדלפת מידע גרעיני לארה״ב

- סופת החורף משתקת את התעופה בארה״ב - מעל 16 אלף טיסות בוטלו

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המשקיעים מושכים מיליארדים מקרנות המניות בארה״ב

קופת האוצר האמריקני: טראמפ החליט סוף סוף להשתמש בנשק הבחירות שלו?

- 4.א 04/08/2020 21:51הגב לתגובה זוהורסת הורסת הורסת

- 3.מורי 04/08/2020 20:57הגב לתגובה זויאללה שיילך . לא נורמאלי

- 2.אז הלך על הדולר-שקל? (ל"ת)אז? 04/08/2020 20:20הגב לתגובה זו

- 1.אחרי הבחירות 04/08/2020 20:01הגב לתגובה זוכבר אף אחד לא ידפיס בחזרה סכומים כאלו.ראו כסף וזהב.