ההחלטה החשובה של השבוע: הפד' יאפשר לבנקים לחלק דיבידנדים?

3 חודשים לאחר פרסום מבחני הלחץ שערך הפד' לבנקים הגדולים בארה"ב, הבנק צפוי לפרסם מחר את תוצאות החלק ה-2 של המבחנים. לנוכח המתרחש בשוקי המט"ח בתקופה הקרובה, לפרסום מחר צפויות להיות השפעות משמעותיות על השווקים לקראת סוף השנה.

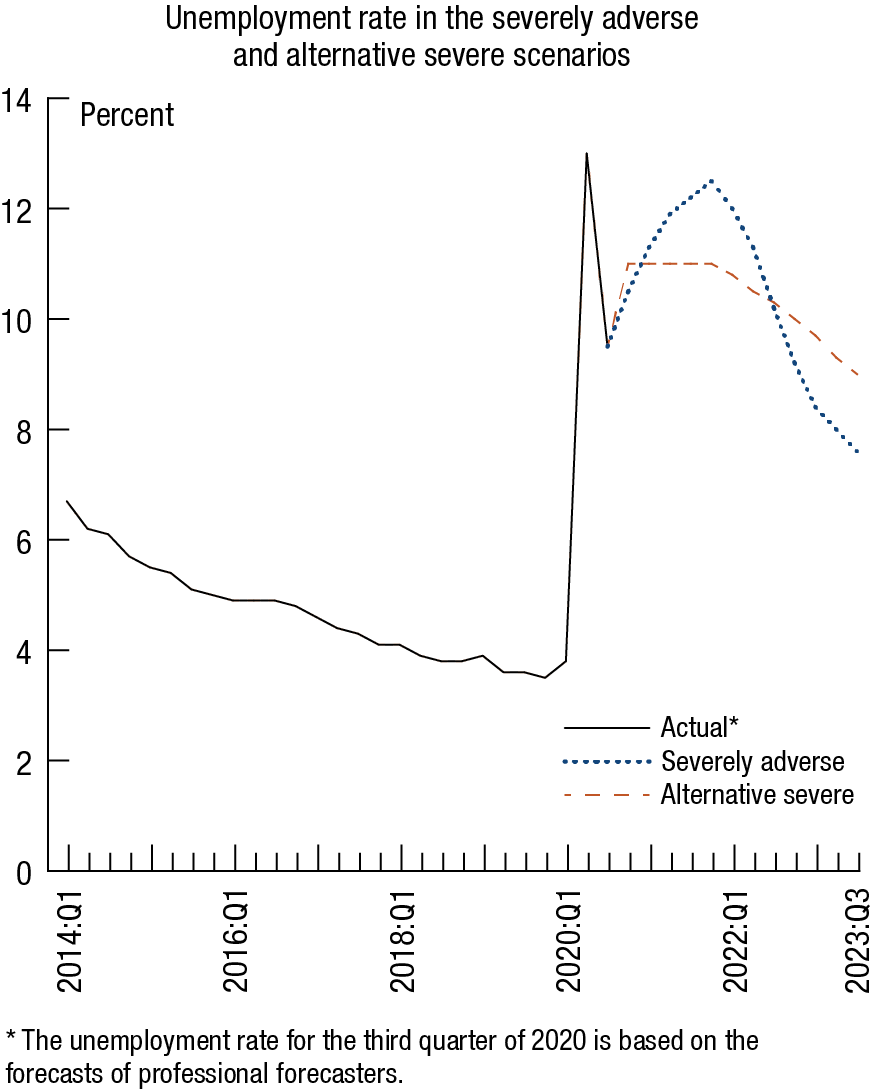

מוקדם יותר החודש הציג הפד' 2 תרחישים לאירועים קיצונים בשנה הקרובה, בתרחיש החמור ביותר, שיעור האבטלה בארה"ב חוזר לטפס ויעמוד בסוף 2021 על כ-12.5% וירד בהמשך לרמה של 7.5%. בתרחיש זה, התמ"ג בארה"ב צפוי לרשום התכווצות של 3% מהנתון בסוף הרבעון הנוכחי. בתרחיש השני, שיעור האבטלה בארה"ב יחזור לטפס כבר בחודשים הקרובים ויעמוד על 11% בסוף השנה. שיעור האבטלה צפוי לרדת במהלך 2021 בהדרגה לרמה של 9%. התמ"ג בארה"ב צפוי לרדת ב-2.5% במהלך הרבעון ה-4 של 2020.

2 התרחישים ההיפותטים שמציג הפד' לשיעור האבטלה בארה"ב במבחני הלחץ הקרובים

מטרת המבחנים של הפד' היא לבחון את עמידותם של הבנקים בפני זעזועים צפויים. לנוכח כמות הנזילות שהזרים הפד' לבנקים, קשה לראות כיצד הוא מכשיל אותם. עם זאת, בפד' טוענים כי הם יתמקדו הפעם בסוגיית הסיכון שנובע ממסחר - לדוגמא: מה הקורה עם שותף לעסקים מגיע למצב של פשיטת רגל. עד כה הפד' לא התייחס לסוגיה.

מדוע סוגייה זו מעניינת? למרות שמדובר בתרחיש היפותטי, הסבירות שהוא יתרחש לא נמוכה בכלל. כפי שאנחנו טוענים בזמן האחרון בביזפורטל, הסיכונים לגופים פיננסיים מחוץ לארה"ב גדלו משמעותית. מספיק לראות את האירועים בטורקיה/ברזיל ושאר השווקים המתעוררים כדי להבין שנפילה של שותף לעסקים מחוץ למדינה היא בגדר אפשרות סבירה לחלוטין.

בתוך כך, בפרסום התוצאות של המבחנים צפוי הפד' להחליט אם לאפשר לבנקים הגדולים לחזור ולבצע רכישות חוזרות/בייבקיים כבר ברבעון ה-4 של 2020. בג'יי פי מורגן כבר טענו בתקופה האחרונה כי הם רוצים לחזור לחלק דיבידנד אם הרגולטור יאפשר זאת.

מבחינת השווקים זו השאלה הגדולה ביותר לרבעון האחרון. אם הפד' מאפשר לבנקים בארה"ב לחלק דיבידנדים ולבצע רכישות חוזרות, המשמעות היא פחות דולרים מצד המערכת הבנקאית בארה"ב לשאר העולם. בסיטואציה כזו, מצוקת הדולרים בשווקים תחריף.

מנגד, אם הפד' יגביל את חלוקת הדיבידנדים, כסף רב ש"נצבע" על ידי הבנקים בארה"ב צפוי לזרום לשוקי המט"ח (במטרה להרוויח את הפרמיה שיש כרגע לסוף שנה). בסיטואציה הזו, ייתכן שכלל לא נראה מצוקת דולרים לקראת סוף השנה בשווקים.

בשורה התחתונה, ההחלטה הטובה ביותר עבור השווקים היא שהפד' יגביל את הבנקים בארה"ב מלחק דיבידנדים ולבצע רכישות חוזרות. מנגד, כנראה שבעלי המניות בבנקים לא יהיו מרוצים מהחלטה זו.

תודה.

לתגובה חדשה

חזור לתגובה

-

2.נראה לי בלאגאןקוקיון 30/09/2020 00:10הגב לתגובה זו0 0אחד גדולסגור

-

1.טראמפ ירצה אישור לבנקים לרכישות חוזרות אחרת הם כנראהחשבון קשה 29/09/2020 19:10הגב לתגובה זו2 0ירדו בבורסה, מצד שני הבנק המרכזי לא רוצה שיחסרו דולארים. לי נראה הבנק המרכזי ינצח. מה אומרים?סגור

- כל הכותרות

- כל הכותרות