אחרי הדוחות: מבט לעומק על מניית בלוק

חברת התשלומים בלוק SQUARE פרסמה בשבוע שעבר את תוצאותיה לרבעון הרביעי של 2021, לאחריו טסה המניה ב-23%, תוך שהיא משלימה זינוק של 40% בשבוע האחרון. בסך הכול, מצויה המניה בתשואה שלילית של 24% מתחילת השנה, וזאת לאחר שהגיעה למחיר 83 דולר עם הפלישה של רוסיה לאוקראינה בשבוע שעבר.

כדי להבין את התמחור הראוי לחברה אני אתמקד בניתוח ההכנסות והרווחיות של החברה בכל אחד מהמודלים העסקיים שלה. בלוק היא חברת צמיחה. הצמיחה שלה בשנים האחרונות היא אדירה ולראייה שימו לב לצמיחה במספרים בשנים האחרונות:

הרווח הגולמי צמח פי 5 בחמש השנים האחרונות וה-EBITDA צמח פי 10 באותה תקופת זמן. כדי להבין (1) עד כמה הצמיחה של החברה איכותית ו-(2) את היכולת של החברה לתרגם את הצמיחה לרווחיות בעתיד – אציג לכם ניתוח הכנסות ורווחיות של החברה מכמה כיוונים.

הרווח הגולמי צמח פי 5 בחמש השנים האחרונות וה-EBITDA צמח פי 10 באותה תקופת זמן. כדי להבין (1) עד כמה הצמיחה של החברה איכותית ו-(2) את היכולת של החברה לתרגם את הצמיחה לרווחיות בעתיד – אציג לכם ניתוח הכנסות ורווחיות של החברה מכמה כיוונים.

אפשר לנתח את ההכנסות משני כיוונים. ראשית, לפי מוצר – לחברה יש שני מוצרים עיקריים שמייצרים רווח: Cash App- אפליקציה לשליחה וקבלה של כסף והשקעות (מניות וביטקוין החל מדולר בודד), Square (לשעבר Seller) הינה אפליקציה עבור בעלי עסקים. החל מעמדות סליקה ועד שירותי בנקאות, משכורות לעובדים ועוד. שנית, לפי שיטת מכירה – לחברה יש שתי שיטות עיקריות שמייצרות הכנסה לחברה: תנועות ועמלה ממכירות – הכנסות חד פעמיות בגין תנועות של לקוחות ועמלות נוספות, ודמי מנוי (Subscription) – הכנסות קבועות מלקוחות אשר משתמשים בשירותי החברה.במהלך הניתוח אנחנו ננרמל את ההכנסות מביטקוין (מרווח גולמי אפסי) שעמדו על 10 מיליארד דולר, והכנסות מחומרה שעמדו על 145 מיליון דולר. שניהם לא מהותיים מסך הרווח הגולמי הכולל.

- וול סטריט ואירופה בחופש, אסיה סגרה בעליות קלות

- וול-סטריט ננעלה במגמה מעורבת; אלי לילי קפצה ב-14%, הרץ זינקה ב-43%

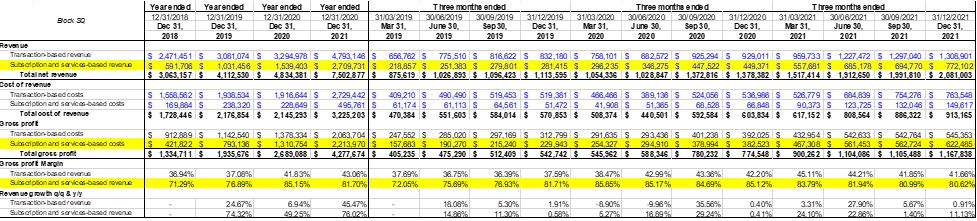

ניתוח לפי מוצר בטבלה מטה ניתן לראות את המספרים של Cash App ו- Square לפי רבעון ולפי שנה. ניתן לשים לב כי הכנסות החברה ב-Cash App צמחו פי 10 משנת 2018 לשנת 2021, וב-65% בשנה האחרונה. השורה המסומנת בצהוב הינה שיעור הרווח הגולמי. מחושב כרווח הגולמי חלקי ההכנסות. מספר זה עמד בשנת 2018 על 74% ומאז נמצא בעלייה עקבית, כאשר השנה עמד המספר על 90%.

Square לעומת זאת נמצאת בצמיחה איטית יותר, אולם מדובר בקו עסקים ותיק יותר. ההכנסות עמדו על 5 מיליארד דולר השנה – צמיחה של 47% ביחס לשנת 2020. שימו לב כי בשנת 2020 הצמיחה הייתה נמוכה – רק 1.8% מעל 2019. הסיבה לכך היא שרוב הלקוחות של Square הן חברות שחלקן חוו פגיעה משמעותית בפעילות בגלל הקורונה (20% מסעדות ועוד 35% חנויות מסחר). הכנסות Square גבוהות פי 2 מאשר Cash App אך הרווח הגולמי שלהן כמעט זהה. המרווח הגולמי עמד בשנת 2021 על 47% ונמצא בעלייה בכל השנים האחרונות. פרט לרבעון 3 בשנת 2020 ורבעון 2 בשנת 2019, המרווח הגולמי של החברה עלה בכל אחד מ- 12 הרבעונים האחרונים.

- אנבידיה ממשיכה לרדת: האם זו ההזדמנות שמשקיעים חיכו לה?

- וואווי מציגה את התשובה הסינית לאנבידיה: שבב 910C יוצא לדרך

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

ניתוח לפי שיטת מכירה בטבלה מטה ניתן לראות את המספרים מאוחדים עבור Cash App ו-Square אך מחלוקים לפי סיווג ההכנסה – דמי מנוי (הכנסה קבועה ומתחדשת) והכנסה מתנועות ועמלות (הכנסה חד פעמית מבוססת עסקאות). ההכנסות מתנועות ועמלות עמדו על 4.8 מיליארד דולר בשנה האחרונה, והרווח הגולמי עמד על 2 מיליארד דולר בשנה האחרונה. בסך הכול המרווח הגולמי נמוך מעט משנת 2020, ובאופן כללי נמוך משמעותית מהמרווח הגולמי מדמי מנוי, ועמד על 43% בשנה האחרונה.

ההכנסות מדמי מנוי עמדו בשנה האחרונה על 2.7 מיליארד דולר. שימו לב כי בכל אחד מ- 12 הרבעונים האחרונים, ההכנסות של דמי המנוי (להזכירכם גם Cash App וגם Square) עלו ללא יוצא מן הכלל! המרווח הגולמי מרשים ועמד על 82% השנה מעט נמוך משנת 2020. שימו לב כי ההכנסה ברבעון האחרון של 2021 עמדה על 772 מיליון דולר – כמעט פי 3 מעל רבעון 4 בשנת 2019)

התייחסויות נוספות

השילוב של Afterpay שנרכשה בתחילת השנה הוא סינרגיה חיובית על הביזנס של החברה משני כיוונים: גם מתן שירות למשתמשי החברה בצורה של קנה עכשיו ושלם אחר כך, וכן שירות טוב יותר למשתמשי Afterpay תחת המטריה של החברה.יהיה מעניין לראות את הדיווח הבא של החברה שיכלול נתונים על חודשים פברואר ומרץ.

התייחסויות נוספות

השילוב של Afterpay שנרכשה בתחילת השנה הוא סינרגיה חיובית על הביזנס של החברה משני כיוונים: גם מתן שירות למשתמשי החברה בצורה של קנה עכשיו ושלם אחר כך, וכן שירות טוב יותר למשתמשי Afterpay תחת המטריה של החברה.יהיה מעניין לראות את הדיווח הבא של החברה שיכלול נתונים על חודשים פברואר ומרץ.

נתונים על הביזנס:

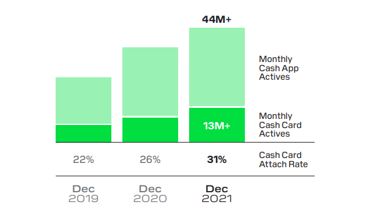

יותר משתמשי Cash App מחזיקים את כרטיס האשראי – ניתן לראות כי 31% השנה מול 22% בשנת 2019

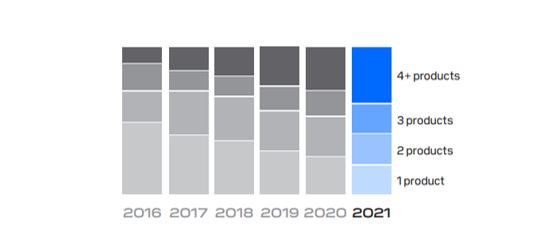

יותר משתמשים מחזיקים מספר מוצרים של סקוור בסך הכול. בגרף הבא ניתן לראות את הרווח הגולמי של החברה בחלוקה לפי כמות המוצרים ללקוח. ניתן לראות כי החלק הגדול ביותר בשנת 2021 היה של בעלי 4 מוצרים או יותר

יותר משתמשים מחזיקים מספר מוצרים של סקוור בסך הכול. בגרף הבא ניתן לראות את הרווח הגולמי של החברה בחלוקה לפי כמות המוצרים ללקוח. ניתן לראות כי החלק הגדול ביותר בשנת 2021 היה של בעלי 4 מוצרים או יותר

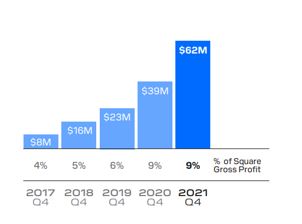

החברה רכשה בשנים האחרונות מספר חברות בעלות גישה ללקוחות בעולם ובין היתר באוסטרליה ובספרד. בגרף מטה ניתן לראות את הרווח הגולמי ממקומות מחוץ לארצות הברית. המספרים לא מהותיים יותר מידי (9% מההכנסה של סקוור) אבל בהחלט מדובר במנוע צמיחה עתידי.

החברה רכשה בשנים האחרונות מספר חברות בעלות גישה ללקוחות בעולם ובין היתר באוסטרליה ובספרד. בגרף מטה ניתן לראות את הרווח הגולמי ממקומות מחוץ לארצות הברית. המספרים לא מהותיים יותר מידי (9% מההכנסה של סקוור) אבל בהחלט מדובר במנוע צמיחה עתידי.

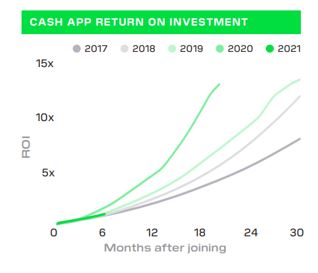

דבר מוביל לדבר – בגלל שיותר משתמשים משלמים על יותר מוצרים כ"א עלות הרכישה של הלקוחות (CAC) זולה יותר ולכן הרווחיות של החברה טובה יותר ותהיה טובה עוד יותר בעתיד. בגרף מטה ניתן לראות כי לקוחות החברה מהשנה האחרונה מחזירים את ההשקעה הכי מהר. ניתן לראות שיפור קבוע משנה לשנה.

דבר מוביל לדבר – בגלל שיותר משתמשים משלמים על יותר מוצרים כ"א עלות הרכישה של הלקוחות (CAC) זולה יותר ולכן הרווחיות של החברה טובה יותר ותהיה טובה עוד יותר בעתיד. בגרף מטה ניתן לראות כי לקוחות החברה מהשנה האחרונה מחזירים את ההשקעה הכי מהר. ניתן לראות שיפור קבוע משנה לשנה.

הוצאות תפעוליות היו בשנה האחרונה 4.2 מיליארד דולר (96% מהרווח הגולמי) מול 2.7 מיליארד (100% מהרווח הגולמי) בשנה שעברה. כמו כן, נכון לסוף הרבעון לחברה היו 7.4 מיליארד דולר במזומן ושווי מזומן וחוב לזמן ארוך בגובה 4.5 מיליארד דולר.

הוצאות תפעוליות היו בשנה האחרונה 4.2 מיליארד דולר (96% מהרווח הגולמי) מול 2.7 מיליארד (100% מהרווח הגולמי) בשנה שעברה. כמו כן, נכון לסוף הרבעון לחברה היו 7.4 מיליארד דולר במזומן ושווי מזומן וחוב לזמן ארוך בגובה 4.5 מיליארד דולר.

שווי: נכון ליום המסחר האחרון שווי השוק של החברה עמד על 72 מיליארד דולר – מכפיל 16 על הרווח הגולמי בשנת 2021 ומכפיל 9 על הרווח הגולמי המשוער לשנת 2023.בסך הכול מעט יקרה מ- PayPal וזולה מ- Mastercard ו- Visa. לסיכום Cash App היא מקור הצמיחה של החברה. פי 10 בהכנסות בארבע שנים, 90% רווח גולמי אלו פשוט מספרים מטורפים. Square זה קו עסקי חזק מאוד, שאפילו בשנת 2020 לא נפגע ונשאר במקום. הרווחיות שם נמוכה יותר אבל הלקוחות מרוצים מאוד מהחברה ויותר לקוחות מחזיקים יותר מוצרים. בנוסף התרחבות בינלאומית היא מקור צמיחה אדיר לחברה.

דבר אחרון – החברה נמצאת במקום מצוין להיות סופר אפליקציה (Super app). היא מציעה ללקוחות הרבה ערכים כמו שירותי סטרימינג למוזיקה, עסקאות תשלומים אטרקטיביות וגישה נוחה להשקעות. החברה ביססה את עצמה להיות אפליקציה שניתן למצוא בה הכול, היא לא רחוקה משם.

הכותב הוא חוקר מניות ושותף בחברת ניהול הנכסים Bloom Ventures

אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 2.ג'וש 06/03/2022 20:41הגב לתגובה זואני משער שאנליסט כבר לא מתנגן להם טוב.

- 1.רואה חשבון 06/03/2022 19:40הגב לתגובה זומרמה של 70 ממוצע לפני מרץ 2020 עלתה עד 250 יחד על כל מניות ההייפ, ומשם כל הדרך למטה עד 100 השערים של היום. לפנינו שוק של עליות ברבית מה שיביא לפגיעה בגל חברות הצמיחה. סבירות גבוהה שנראה את הנייר נושק ל שערים ההיסטוריים סביב 60. ומה הועילו חכמים בתקנתם אם התיק אוכל קש ?