קרנות אג"ח מדינה צמוד מדד – האם זה באמת מגן עליכם מפני אינפלציה?

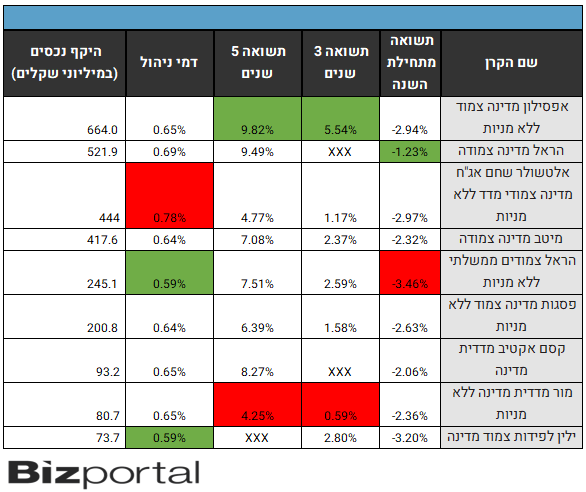

מי הקרנות הטובות בקטגוריה של אג"ח צמוד מדד ממשלתי, מה עדיף - צמוד מדד או שקלי ומה ממוצע דמי הניהול בקטגוריה?

קרנות הנאמנות בקטגוריה אג"ח מדינה צמודות למדד המחירים, היו משתלמות למחזיקים במשך שנים לאור ריבית קבועה וכמעט אפסית במשק. זאת ועוד: מאז הרימה האינפלציה את ראשה והחלה לטלטל את השווקים בארץ ובעולם, הפכו אגרות החוב הצמודות למכשיר מבוקש מפני הגנה על האינפלציה העולה והשערים עלו. הבעיה כעת היא הפוכה - השקעה באג"ח ממשלתיות צמודות מדד, אומנם מגנה מפני עליית המדד, אבל היא מספקת תשואה ריאלית אפקטיבית שלילית. תשקיעו באג"ח כזה לשנה תחת הנחה שהאינפלציה תהיה מעל 4%, אבל תקבלו בסוף 1.6%-1.7%, כי התשואה על האג"ח היא בערך מינוס 2.3%. ציפיות האינפלציה מעלות את שער האג"ח וכששער האג"ח עולה התשואה יורדת.

המשמעות היא שיש סוג של אדישות בין קרנות שקליות לקרנות אג"ח מדדיות. ההערכה שהאינפלציה תעלה מעל ל-4% כבר גלומה במחירים, אג"ח צמוד מדד לשנה יספק לכם 1.6%-1.7% וזה גם מה שאג"ח שקלי ממשלתי לשנה יספק לכם. תחת ההנחות הקיימות לאינפלציה, יש שוויון בין המכשירים, אבל אם ההערכות ישתנו, אז כמובן שתהיה לזה השפעה על המחיר ועל התשואה. אם נניח שבפועל האינפלציה תהיה 8%, אז כמובן שבדיעבד מתברר שאג"ח מדדי מספק תשואה גבוהה יותר מאג"ח שקלי (8% פחות תשואה של 2.3% - 5.7%), אבל אם המדד יירד ל-2.5%, אז בהתאמה התשואה של האג"ח תהיה נמוכה יותר (2.5% פחות 2.3% - 0.2%). לכן, תיק השקעות צריך להיות מפוזר גם בין סוגי אג"ח שונים ובעיקר מדדי ושקלי.

בכל מקרה וחשוב להפנים זאת - אגרות החוב צמודות מדד לא מגנות עליכם באמת מפני אינפלציה. למשקיעים לזמן קצר שרוצים להגן על ההשקעה שלהם מפני שחיקה אינפלציונית אין באמת פתרון. הגורם לכך הוא הציפיות שאחרי אינפלציה גבוהה בשנה הקרובה, תחל ירידה למדדים "רגילים", משהו כמו 2% בשנה.

בכל מקרה וחשוב להפנים זאת - אגרות החוב צמודות מדד לא מגנות עליכם באמת מפני אינפלציה. למשקיעים לזמן קצר שרוצים להגן על ההשקעה שלהם מפני שחיקה אינפלציונית אין באמת פתרון. הגורם לכך הוא הציפיות שאחרי אינפלציה גבוהה בשנה הקרובה, תחל ירידה למדדים "רגילים", משהו כמו 2% בשנה.

ניתן כמובן לרכוש אגרות חוב ישירות בשוק, אבל הרוב הגדול עושה זאת דרך קרנות נאמנות. הצגנו כאן, את הקרנות השקליות, הנה הקטגוריה של הקרנות האגחיות צמודות המדד.

לחיפוש והשוואה בין קרנות נאמנות

את המקום הראשון בביצועים קוטפת קרן הנאמנות של אפסילון שהציגה את הביצועים הטובים ביותר לטווחים של 3 ו-5 שנים. לצידה נמצאת הקרן של הראל שהצליחה להתמודד הכי טוב עם חוסר האיזון במשק והשיגה את ההפסד הנמוך ביותר שעומד על מינוס 1.23%. בגזרת הקרנות המובסות נמצאת הקרן של מור עם רווחים נמוכים במיוחד לטווח של 3 שנים (0.59%) ול-5 שנים (4.25%). הקרן שהתמודדה הכי גרוע עם המצב במשק מתחילת השנה היא זו של הראל עם ביצועים שהשיגו מינוס 3.46%.

- מדד המחירים במרץ עלה ב-0.5% - מעל הציפיות

- מדד המחירים לצרכן במרץ: מה תחזית הכלכלנים ואיך זה ישפיע על ההשקעות וההלוואות שלכם?

ממוצע דמי הניהול הוא 0.65% - לא זול בהינתן שהתשואה השנתית הממוצעת היא 1.5%-2%. באלטשולר שחם גובים דמי ניהול של 0.78% וגם הביצועים היחסיים שלהם חלשים למדי.

- 11.אני 07/07/2022 14:18הגב לתגובה זוזו טעות להשקיע בצמודי מדד כרגע.עדיף שיקלי קצר+בינוני,משולב עם ריבית משתנה(מק"מ).רק מטורף נכנס לאג"ח בזמן עליית ריבית מאסיבית.חכו,סבלנות,זה יעלה.

- 10.ירון 07/07/2022 14:16הגב לתגובה זוזה יתחיל להגן כשהריבית תפסיק לעלות.זה ייקח שנה ,שנה וחצי.בזמן עליית ריבית,האג"ח לא מגן על כלום,אלא אם הוא בריבית משתנה.

- 9.נתן 07/07/2022 13:24הגב לתגובה זובחישובים ובתיאוריות כשכל אג"ח דורש סכום השקעה לא קטן,לכו על "מגדל אינפלציה" בסכומים לא גדולים ובהדרגה בעבודת מומחים

- 8.למי שמחזיק עד לפידיון - התשואה טובה הריבית טובה ובעיקר (ל"ת)ההצמדה למדד 07/07/2022 13:13הגב לתגובה זו

- 7.נ.ש. 07/07/2022 12:07הגב לתגובה זוא. עדיף להשקיע באגח ישירות ולא דרך הקרנות. ב. התמחור שלך מתחשב בהיסטוריה קצת והייסטוריה של העשור האחרון נטול אינפלציה. ג. כשלוקחים צמוד מדד מחשבים בעיקר את העתיד ולא את מה שכבר הפסדנו. וה4% שכתבת הוא מה שכבר הפסדנו. כל השאלה זה מה יקרה אם יעלה עוד יותר והאגח אכן מגן מפני עליה נוספת. ולגבי התשואות זה קשור לתשואות באגח צמוד ריבית כי יש קורלציה של יחס סיכון סיכוי ביניהם. שורה תחתונה זה אכן מגן על הכסף משחקיה עתידית של הכסף

- אתה צודק, וזה מה שהוא כתב..4% כבר מגולם בפנים (ל"ת)מיכל 07/07/2022 12:38הגב לתגובה זו

- 6.האינפלציה לדעתי השנה בסביבות 7%. כך שעדיף צמודי מדד. (ל"ת)שמילו 07/07/2022 11:47הגב לתגובה זו

- 5.רותי 07/07/2022 11:17הגב לתגובה זושנות האינפלציה הגבוהה רצו כולם לדולר,ושר האוצר ארידור שקל תוכנית "דולריזציה" והיה גם "פיחות זוחל"

- 4.אני הילד 07/07/2022 11:08הגב לתגובה זוצמוד מחמ של 9 שנים נותן כרגע 0% פלוס ההצמדה. אגח שקלי דומה נותן תשואה של 3% בערך. לא הבנתי למה ההשוואה בכתבה היא לאגח לשנה. בכל מקרה ככה לא תשלמו 0.65% דמי ניהול על כלום.

- הציבור לא משקיע ישירות באגח, רק בקרנות (ל"ת)מיכל 07/07/2022 12:37הגב לתגובה זו

- 3.למדן 07/07/2022 11:04הגב לתגובה זואם זה כל כך טוב אז למה הכל ירד עד חמישה אחוזים וגם אחרי התיקון האחרון עדיין ההפסד שלושה אחוזים כלומר היום אין ארוחה חינם וניגמרו הכלמנטינות

- זה בדיוק מה שכתוב (ל"ת)איציק 07/07/2022 12:36הגב לתגובה זו

- 2.אנונימי 07/07/2022 10:59הגב לתגובה זוכל הקרנות הללו עם מחמ סביב ה4

- בני 07/07/2022 12:35הגב לתגובה זולדירוג הביצועים של הקרנות

- אני הילד 07/07/2022 11:16הגב לתגובה זובכל זאת באגח צמוד יש הגנה מסוימת מאינפלציה ולכן גם מעליית ריבית שבאה בדרך כלל כנלווית. לכן האגח הארוך הצמוד ירד פחות מהאגח הארוך השקלי.

- 1.לא לגעת, אין הגנה ואין תשואה, כסף בעוש עושה יותר השנה (ל"ת)קלבסיאלה 07/07/2022 10:38הגב לתגובה זו

- די טפשי (ל"ת)דודו 07/07/2022 23:17הגב לתגובה זו