מדיניות בנק ישראל בהתערבויות בשוק המט"ח - האם מכר דולרים לאחרונה?

כיצד מחליט בנק ישראל האם ומתי להתערב בשוק המט"ח? מהן הרמות הקריטיות שבהן הבנק חש צורך להתערב וכיצד הוא מתמודד עם הספקולנטים? התשובות לשאלות בשוק המט"ח

האם בנק ישראל התערב ומכר דולרים בשוק המט"ח בתחילת חודש יוני, כאשר הדולר הגיע לרמות של 3.74 שקל לדולר וצנח לרמת ה-3.55 ואף פחות מכך תוך מספר ימים? הדעות חלוקות. כדי להכריע האם התערבות כזו אכן התרחשה, כדאי להבין מהי בכלל מדיניות ההתערבויות של בנק ישראל.

אחר התערבויות בנק ישראל בשוק המט"ח אני עוקב באופן אדוק, מאז שהנגיד דאז סטנלי פישר קיבל החלטה לחזור לעשות זאת ב-2008. היה זה לאחר 10 שנים שהבנק המרכזי שלנו לא התערב במסחר בשקל דולר (רוב אותה התקופה היתה "רצועת ניוד"). יש לי גם נקודת מבט אישית שעוזרת להבין את השיקולים ואת המדיניות. עבדתי בתחילת שנות ה-90 בבנק ישראל והייתי האחראי על ביצוע התערבויות בנק ישראל בבורסה, בשוקי האג"ח הממשלתיות והמק"מ, בתקופות בהן עדיין היתה "זירת מסחר". באותה עת בנק ישראל למעשה ויסת את שוק המק"מ בישראל, כדי להבטיח שהתנודתיות של הריבית לטווח קצר במשק תהיה מזערית. התערבויות בשוק האג"ח הממשלתיות ביצענו רק במצבי חירום, במצבים של "כשל שוק" או פאניקה.

בנק ישראל מחליט על "רצפת בטון"

פאניקה כזו התרחשה בתחילת שנות ה-90 וכדאי אולי להתחיל בסיפור הזה. באותו משבר תורן המוסדיים התחילו למכור אג"ח ממשלתיות מכל הבא ליד. מדוע דווקא ממשלתיות ולא אג"ח קונצרניות רגילות או מניות? כי כאז כן כיום הנזילות הגבוהה באמת נמצאת בשוק האג"ח הממשלתיות (זה נכון לא רק בישראל אלא בכל שוקי האג"ח בעולם). אם גוף גדול רוצה להתנזל מהר, עדיף למכור אג"ח ממשלתיות.

לאחר מספר ימי ירידות שערים וכותרות מפחידות בעיתונים, רמת הפאניקה הגיעה לממדים כאלו שפתאום הקונים נעלמו אפילו בשוק "העמוק" של האג"ח הממשלתיות. באותה עת הייתי "מנהל מדור בורסה" או מה שהיום היה נקרא כנראה "הדילר הראשי של בנק ישראל בבורסה" והבוס שלי היה סגן מנהל המחלקה המוניטרית. הוא החליט שנתייצב שנינו באופן אישי בזירת המסחר של הבורסה הישנה בת"א, כי היה חשוב לו שהמוסדיים יראו במו עיניהם את בנק ישראל בפעולה. מה שנקרא שקיפות (וזאת לעומת עמימות). עצם בואנו עורר ציפיות אצל הדילרים שפעלו פיסית בזירה והיו הנציגים של הברוקרים - הבנקים המסחריים וחברות ההשקעה הגדולות ובטלפונים בהולים הם עדכנו בנוגע להתפתחויות. נוצרה רגיעה מסוימת תוך כדי שכרוז הבורסה ממשיך בעבודתו ועובר סדרה אחרי סדרה, שנסחרו בירידות שערים מתונות. אך מכיוון שלא עשינו דבר אלא רק עמדנו וצפינו, לא חלף זמן רב והמכירות ההיסטריות התחדשו תוך נפילות שערים ניכרות.

את הכוח העצום שבהתערבויות בנק ישראל והשפעתן על השוק חזיתי במו עיניי. כאז כן כיום בנק ישראל הוא בעל "הכיס העמוק" ביותר בשוק. באיזשהו שלב לבוס שלי נמאס - הוא הבין שכל השוק הולך למקום רע מאד. הוא נתן לי אור ירוק והתחלתי לרכוש במתינות חלק מההיצע, סדרה אחרי סדרה, בכל פעם שירידות השערים חצו את ה-3% (מדובר בירידת שער חדה עבור אג"ח ממשלתיות). ברגע שהתברר שאנו רוכשים, כל הדילרים התחילו "לזרוק" עלינו סחורה. הברוקרים היו זקוקים בדחיפות לנזילות כי הציבור הרחב מכר קרנות נאמנות בהיסטריה. היום המספרים היו נשמעים מתונים אך אז היה מדובר בסכומים שנחשבו אסטרונומיים. לאחר שעוד סדרה ועוד סדרה חלפה ורכשנו חלק מהכמויות והירידות החדות נמשכו, החלטנו שמספיק ובהחלטה משותפת (כשהנגיד כל הזמן מעודכן ברקע, בשוטף ומאשר) התחלנו לרכוש כל כמות. ברגע שזה קרה, תוך כמה סדרות התהפכה המגמה לחלוטין וכל שוק ההון הישראלי התחיל לרכוש בעצמו. הם הבינו שבנק ישראל קבע "רצפה" דה פקטו לשוק וזו רצפת בטון. באותו רגע המשבר נגמר. עד סוף יום המסחר שוק האג"ח הממשלתיות עבר לעליות שערים.

עוצמת בנק ישראל בשוק המט"ח

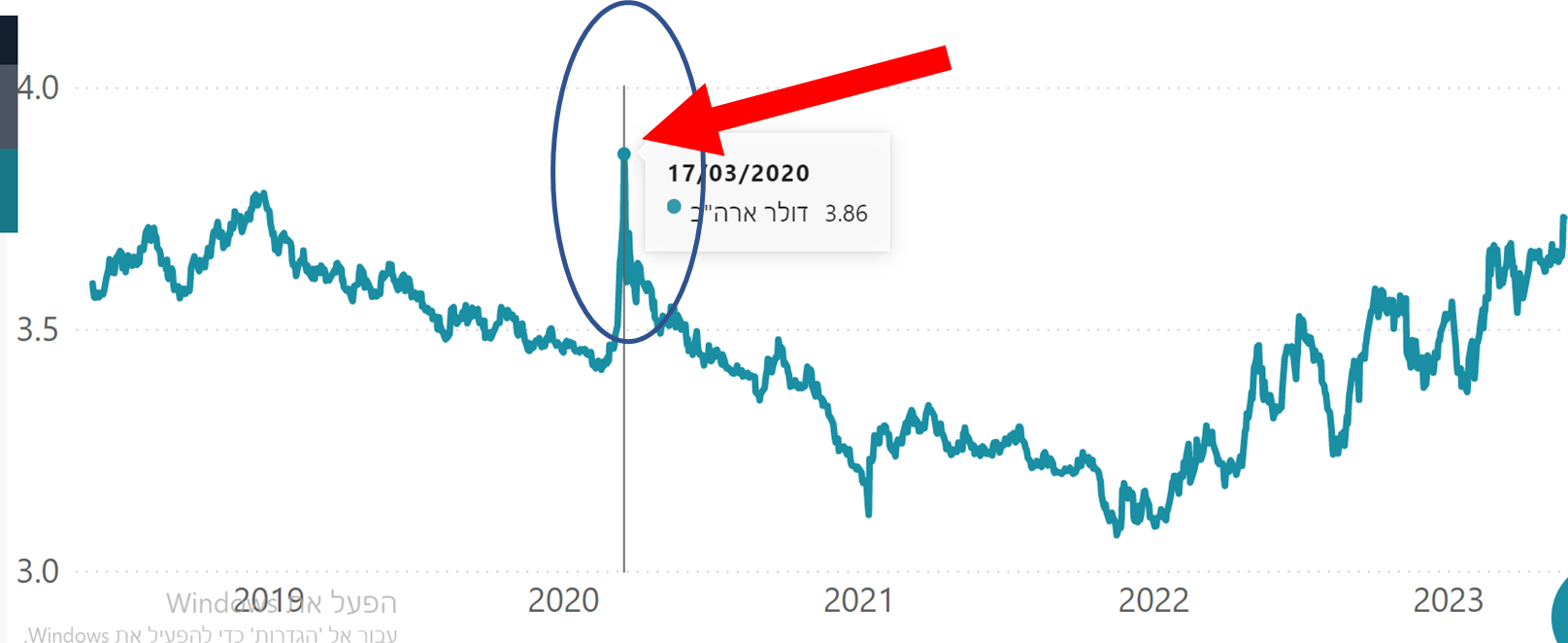

גם כיום בנק ישראל מתערב בשווקים שונים במצבים בהם הוא חושב שקיים כשל שוק או פאניקה. בשיא הפאניקה עם תחילת הקורונה במרץ 2020, היתה ריצה מטורפת אל הדולר (בכל העולם. במצבי משבר גלובליים כולם רצים לדולר). בישראל התופעה הביאה את הדולר ב-17 למרץ לרמה תוך יומית של 3.86 שקל והביקושים היו כה גבוהים עד כי נגמרה הנזילות בבנקים הישראליים, כבר לא היו להם דולרים למכור לציבור. בנק ישראל קיבל החלטה והעביר לבנקים בעסקאות סוואפ תוך מספר שעות 15 מיליארדי דולרים, מה שהתפרש ע"י השוק כמכירת דולרים (פירוש שהיה די נכון, בסופו של יום). המהלך הביא לקריסה של הדולר ותוך שבועיים ירד לרמות של 3.55 שקל (ראו גרף). עד כדי כך רבה עוצמתו של בנק ישראל גם בשוק המט"ח.

בנק ישראל מול הספקולנטים

המקורות השיקליים של בנק ישראל למעשה בלתי מוגבלים ולכן בכל הקשור להחלשת השקל כדי לעזור ליצואנים בנק ישראל יכול, לכאורה, למכור כמה שקלים שהוא רוצה כדי להעלות את שער הדולר מול השקל. ומה לגבי להוריד את שער הדולר? הרי יש לו "רק" 200 מיליארדי דולרים ברזרבות. "רק" 200 מיליארדי דולרים? ראיתם בדוגמה הקודמת מה עשו 15 מיליארדי דולרים. חשוב לזכור: בנק ישראל הוא אחד הבנקים המרכזיים העשירים בעולם (רזרבות מט"ח ביחס לתוצר מקום 6 בעולם, רזרבות מט"ח לנפש מקום 3 בעולם). ביחס לנפח המסחר היומי בכללותו בשוק המט"ח הישראלי, העומד על כ-10.3 מיליארדי דולרים בממוצע, אלו כמויות אדירות. צריך לזכור שההתמודדות היא לא מול כל המחזור, כי תמיד יש גם מוכרים אחרים, אלא רק מול עודף ספקולטיבי שיכול להיות אפילו קטן - מאות מיליוני דולרים בלבד. יש הטוענים שספקולנטים ש"יריחו" שבנק ישראל מוכר דולרים יקנו אותם ו"ישברו" אותו לבסוף. מדוע להם לעשות זאת? לספקולנטים לא אכפת איך הם מרוויחים תהא זו פוזיציית לונג או שורט. אז אם בנק ישראל מוכר עדיף למכור יחד איתו (ולהיפך כשהוא קונה, לקנות איתו) - כמו דגים הנעזרים מדחיפת המים של התקדמות לוויתן.

רווח והפסד פחות רלבנטיים

בנק ישראל הוא שחקן לטווח ארוך אמיתי. שיקולים רבעוניים או אפילו שנתיים של כיצד תוצאות ההתערבות תשפענה על דוחותיו הן על גבול אי-רלבנטיות. קיימת מטרה של ייצוב השווקים והמטרה הזו אינה "מתקשרת" עם לייצר רווח על רזרבות המט"ח של המדינה. לא שהרווח אינו חשוב, וודאי שכן, ולכן הרזרבות מושקעות בפקדונות, באג"ח ובמניות בחו"ל. אך כאשר צריך להתערב בשווקים השיקול שעלולים להיגרם הפסדים לבנק המרכזי כמעט ואינם נלקחים בחשבון, הם רק תוצר לוואי (שגם יכול בתרחישים מסוימים ובוודאי בטווח ארוך לשאת רווחים נאים ביותר).

חוק בנק ישראל

אסור לשכוח שהתערבויות בנק ישראל מבוססות על השגת מטרותיו והוא עצמאי לחלוטין בפעולותיו לשם השגתן. בחוק בנק ישראל 2010 בסעיף 3 נקבעו מטרות הבנק: לשמור על יציבות מחירים, כמטרה מרכזית (ז"א, לשמור על האינפלציה בגבולות סבירים). לתמוך בצמיחה, תעסוקה וצמצום פערים חברתיים ובתנאי שלא יפגעו בהשגת סעיף 1.

לתמוך ביציבות המערכת הפיננסית.בהתערבויות בהן הבנק רוכש דולרים, הוא עושה זאת כדי שהשקל לא יתחזק יותר מדי, וזאת בכדי לתמוך בצמיחה ובתעסוקה. בכך הוא עוזר ליצואנים. זאת יש לדעת - היצואנים הישראליים הם המעסיקים הפרטיים הגדולים והשכר בהם מעל הממוצע במשק. יש להם גם הרבה ספקים ישראליים בתחום השירותים והייצור. היבואנים, מה לעשות, מעסיקים הרבה פחות עובדים ובשכר יותר נמוך. כאשר בנק ישראל, מצד שני, מוכר דולרים, מטרתו לצמצם את הקפיצה האינפלציונית הנוצרת מעליות המחירים על היבוא, כתוצאה מעליית המטבעות הזרים מול השקל.

גבולות הגזרה

מתי הוא מתערב? כשהדולר יוצא ממה שבבנק קוראים לו "שיווי המשקל הבסיסי של המשק". תחום "נורמלי" של שער הדולר אמור להיות אזורים בהם ב"טווח הארוך" שערו אינו נמוך עד כי הוא מעיק באופן בלתי נסבל על היצואנים ואינו גבוה עד כי הוא מעיק באופן בלתי נסבל על האינפלציה דרך מה שנקרא "גורם התמסורת" – השפעת עליית שער הדולר על מחירי היבוא (גורם התמסורת עומד כיום על 20%). טווח ארוך מוגדר לרוב כ-5 שנים. ז"א יש להסתכל מה היו גבולות הגזרה ב-5 השנים האחרונות, תוך ניכוי "מקרי קיצון". מקרי קיצון הם כאלו שהדולר נמצא בהם בטווח זמן מאד קצר. מהסתכלות בגרף, ככלל אצבע, ניתן לומר להערכתי, שב-5 השנים האחרונות הדולר בישראל יצר גבולות גזרה "נורמליים" בטווחים שבין 3.20 ל-3.70 שקל לעומת הדולר. ניתן לומר שככל הנראה, כאשר הדולר נמצא מעל או מתחת לגבולות הגזרה, אלו מתחילות להיות רמות קריטיות שבנק ישראל מתחיל להיות מוטרד והוא שוקל התערבות. אך חריגת השערים מעבר לגבולות הגזרה אינו פרמטר היחיד. בנק ישראל ישקול גם להתערב בתוך גבולות הגזרה אם התנודתיות (הנמדדת במונחי סטיות תקן) עולה באופן מהיר כתוצאה מכשל שוק או פאניקה. כאשר שני הפרמטרים האלו מתכנסים יחד, ז"א, גם הדולר מצוי מחוץ לגבולות הגזרה וגם סטיות התקן קפצו חזק, גדלה מאד הסבירות שבנק ישראל יתערב. בבנק קוראים לזה "השפעה של תנועות הון משמעותיות העלולות לערער את היציבות בשווקים הפיננסיים".

מה עושים בנקים מרכזיים אחרים בעולם?

חשוב לבנק ישראל לדעת ולהבין מה עושים בנקים מרכזיים אחרים בעולם. מהן שיטות הפעולה שלהם, מהן האסטרטגיות שהם נוקטים בהן, מהן הנקודות שמכניסות אותם לפעולה ועוד. את בנק ישראל מעניינות במיוחד המדיניות ושיטות הפעולה של בנקים מרכזיים במדינות מפותחות אחרות (OECD) שיש להן מטבע עצמאי שאינו אחד מ"חמשת הגדולים" (הדולר, היורו, הליש"ט, היין והפר"ש). לכן מעניין את בנק ישראל לבחון בעיקר את מדיניות ההתערבות במדינות כמו אוסטרליה, צ'כיה, דרום קוריאה, פולין או ניו זילנד.

לאחר שנים של בחינת שיטת הפעולה במקומות אחרים, התגבשה בבנק ישראל מדיניות התערבות ושיטת פעולה בשוק המט"ח. מה שעשינו בזמנו בשוק האג"ח הממשלתיות דומה רק במעט לאופן בו בנק ישראל פועל בשוק המט"ח. במדיניות של בנק ישראל בשוק המט"ח כיום יש לפחות 3 פקטורים עיקריים שניתן לכנותם: "עבודה נגד המגמה", "קיזוז ללא הפיכת מגמה" ו"עמימות".

בכמה "תחמושת" מותר להשתמש?

אחד הכללים שבנק ישראל דבק בהם שנים רבות, בעקבות הבחינות שעשה בנוגע למדיניות בנקים מרכזיים אחרים היא שהתערבויות לא תגרומנה למצב בו יחס רזרבות מט"ח לתוצר יעבור את ה-30%. אך מכיוון שבשנים עברו הדולר גם "שבר" כלפי מטה את רמת ה-3.20 שקל ולא מעט פעמים, לבנק ישראל היתה חסרה תחמושת להתמודדות והוחלט שהקריטריון יועלה ל-40%, כך שיוכל להתערב ברכישת דולרים בכמויות גדולות בהרבה מבעבר. יחס רזרבות מט"ח לתוצר עומד כיום על כ-38%, אך למיטב ידיעתי בנק ישראל לא רואה את רמת ה-40% כ"קדושה".

עבודה נגד המגמה

בבסיס ההתערבויות הרצון לצמצם תנודתיות בשוק. בכל מקרה לא להגביר תנודתיות ובשום אופן לא להעצים מגמות. "עבודה נגד המגמה" משמעה למכור דולרים כשהדולר עולה ולקנות כשהדולר יורד ובכך למתן את המגמות בעת הצורך.

קיזוז ללא הפיכת מגמה

בנק ישראל מעדיף להשפיע על פעילות השווקים כמה שפחות. בניגוד לבנק המרכזי הסיני למשל, שפשוט קובע היכן יהיה היואן הסיני, בנק ישראל דוגמת רוב הבנקים המערביים האחרים מעדיף לתת לשוק החופשי לפעול ולא להפריע לו. לכן כשהוא מוטרד ממגמה מסוימת בשוק, מטרת הבנק היא להשתדל שלא לגרום לעצירה או הפיכת מגמה אלא רק לקזז את עוצמתה. בפועל זה לא תמיד עובד ופעולה אגרסיבית של בנק ישראל בשווקים בהחלט יכולה להפוך מגמה.

עמימות

חלק זה הוא היותר שנוי במחלוקת. האם כדאי שהשוק ידע שבנק ישראל מתערב או אולי לא כדאי? יש הרואים בשקיפות יתרון כי היא מספקת לשוק מידע על היקף ההתערבות ועוצמתה "למען יראו ויראו". יש הטוענים בעד עמימות "בתחבולות תעשה לך מלחמה". לשתי הקונספציות יתרונות וחסרונות. בנק ישראל בחר באופציית העמימות. לכן הוא פועל לא באופן ישיר ולא דרך הבנקים הישראליים אלא דרך ברוקרים זרים מחו"ל.

שורה תחתונה

להערכתי בנק ישראל לא התערב ומכר דולרים בשוק בתחילת חודש יוני. אמנם שער הדולר היה גבוה באופן שמסכן את יעד האינפלציה ובנק ישראל לא היה מרוצה ממיקומו. אפילו מאד לא מרוצה. הנגיד בהודעה חריגה במיוחד אמר בכנס שנערך בסוף מאי שהדולר, לפי חישובי הבנק, היה צריך להיות נמוך בכ-10%, ז"א בכלל ברמת ה-3.35 שקל, לולא היו החששות מהמהפכה/הרפורמה המשפטית. מהבחינה הזו ולאור ההודעה הכה חריגה של נגיד הבנק, שסימן למעשה איפה הדולר היה "צריך" להיות, יש לכאורה הגיון בטענה. יתירה מזו, כאשר הדולר החל לקרוס הוא כבר היה כשבועיים ברמות הגבוהות מ-3.70 שקל. אך הוא היה מחוץ לגזרה "הנורמלית" זמן מועט בלבד.

מצד שני, סטיות התקן לא היו חריגות ביחס לשבועות ולחודשים שלפני כן והדולר גם לא הראה שום סימנים חריגים לתנועה כלפי מעלה, ז"א לא היתה שום פאניקה. לכן אין כאן מאפיין המצביע בהכרח על צורך בהתערבות, לפחות על סמך מדיניות העבר. להערכתי הטריגר לצניחת הדולר היו בכלל מכירות בהולות של ספקולנטים שהבינו שהרפורמה לא תתקדם במתכונתה המקורית, לאור התבטאות חריגה לא פחות של מנכ"ל משרד ראש הממשלה, אחד האנשים המקורבים ביותר לביבי, שאמר בדיוק באותו יום שהירידה החדה החלה שהרפורמה המשפטית "תיעלם".

בנק ישראל מול הספקולנטים

המקורות השיקליים של בנק ישראל למעשה בלתי מוגבלים ולכן בכל הקשור להחלשת השקל כדי לעזור ליצואנים בנק ישראל יכול, לכאורה, למכור כמה שקלים שהוא רוצה כדי להעלות את שער הדולר מול השקל. ומה לגבי להוריד את שער הדולר? הרי יש לו "רק" 200 מיליארדי דולרים ברזרבות. "רק" 200 מיליארדי דולרים? ראיתם בדוגמה הקודמת מה עשו 15 מיליארדי דולרים. חשוב לזכור: בנק ישראל הוא אחד הבנקים המרכזיים העשירים בעולם (רזרבות מט"ח ביחס לתוצר מקום 6 בעולם, רזרבות מט"ח לנפש מקום 3 בעולם). ביחס לנפח המסחר היומי בכללותו בשוק המט"ח הישראלי, העומד על כ-10.3 מיליארדי דולרים בממוצע, אלו כמויות אדירות. צריך לזכור שההתמודדות היא לא מול כל המחזור, כי תמיד יש גם מוכרים אחרים, אלא רק מול עודף ספקולטיבי שיכול להיות אפילו קטן - מאות מיליוני דולרים בלבד. יש הטוענים שספקולנטים ש"יריחו" שבנק ישראל מוכר דולרים יקנו אותם ו"ישברו" אותו לבסוף. מדוע להם לעשות זאת? לספקולנטים לא אכפת איך הם מרוויחים תהא זו פוזיציית לונג או שורט. אז אם בנק ישראל מוכר עדיף למכור יחד איתו (ולהיפך כשהוא קונה, לקנות איתו) - כמו דגים הנעזרים מדחיפת המים של התקדמות לוויתן.

רווח והפסד פחות רלבנטיים

בנק ישראל הוא שחקן לטווח ארוך אמיתי. שיקולים רבעוניים או אפילו שנתיים של כיצד תוצאות ההתערבות תשפענה על דוחותיו הן על גבול אי-רלבנטיות. קיימת מטרה של ייצוב השווקים והמטרה הזו אינה "מתקשרת" עם לייצר רווח על רזרבות המט"ח של המדינה. לא שהרווח אינו חשוב, וודאי שכן, ולכן הרזרבות מושקעות בפקדונות, באג"ח ובמניות בחו"ל. אך כאשר צריך להתערב בשווקים השיקול שעלולים להיגרם הפסדים לבנק המרכזי כמעט ואינם נלקחים בחשבון, הם רק תוצר לוואי (שגם יכול בתרחישים מסוימים ובוודאי בטווח ארוך לשאת רווחים נאים ביותר).

חוק בנק ישראל

אסור לשכוח שהתערבויות בנק ישראל מבוססות על השגת מטרותיו והוא עצמאי לחלוטין בפעולותיו לשם השגתן. בחוק בנק ישראל 2010 בסעיף 3 נקבעו מטרות הבנק: לשמור על יציבות מחירים, כמטרה מרכזית (ז"א, לשמור על האינפלציה בגבולות סבירים). לתמוך בצמיחה, תעסוקה וצמצום פערים חברתיים ובתנאי שלא יפגעו בהשגת סעיף 1.

לתמוך ביציבות המערכת הפיננסית.בהתערבויות בהן הבנק רוכש דולרים, הוא עושה זאת כדי שהשקל לא יתחזק יותר מדי, וזאת בכדי לתמוך בצמיחה ובתעסוקה. בכך הוא עוזר ליצואנים. זאת יש לדעת - היצואנים הישראליים הם המעסיקים הפרטיים הגדולים והשכר בהם מעל הממוצע במשק. יש להם גם הרבה ספקים ישראליים בתחום השירותים והייצור. היבואנים, מה לעשות, מעסיקים הרבה פחות עובדים ובשכר יותר נמוך. כאשר בנק ישראל, מצד שני, מוכר דולרים, מטרתו לצמצם את הקפיצה האינפלציונית הנוצרת מעליות המחירים על היבוא, כתוצאה מעליית המטבעות הזרים מול השקל.

גבולות הגזרה

מתי הוא מתערב? כשהדולר יוצא ממה שבבנק קוראים לו "שיווי המשקל הבסיסי של המשק". תחום "נורמלי" של שער הדולר אמור להיות אזורים בהם ב"טווח הארוך" שערו אינו נמוך עד כי הוא מעיק באופן בלתי נסבל על היצואנים ואינו גבוה עד כי הוא מעיק באופן בלתי נסבל על האינפלציה דרך מה שנקרא "גורם התמסורת" – השפעת עליית שער הדולר על מחירי היבוא (גורם התמסורת עומד כיום על 20%). טווח ארוך מוגדר לרוב כ-5 שנים. ז"א יש להסתכל מה היו גבולות הגזרה ב-5 השנים האחרונות, תוך ניכוי "מקרי קיצון". מקרי קיצון הם כאלו שהדולר נמצא בהם בטווח זמן מאד קצר. מהסתכלות בגרף, ככלל אצבע, ניתן לומר להערכתי, שב-5 השנים האחרונות הדולר בישראל יצר גבולות גזרה "נורמליים" בטווחים שבין 3.20 ל-3.70 שקל לעומת הדולר. ניתן לומר שככל הנראה, כאשר הדולר נמצא מעל או מתחת לגבולות הגזרה, אלו מתחילות להיות רמות קריטיות שבנק ישראל מתחיל להיות מוטרד והוא שוקל התערבות. אך חריגת השערים מעבר לגבולות הגזרה אינו פרמטר היחיד. בנק ישראל ישקול גם להתערב בתוך גבולות הגזרה אם התנודתיות (הנמדדת במונחי סטיות תקן) עולה באופן מהיר כתוצאה מכשל שוק או פאניקה. כאשר שני הפרמטרים האלו מתכנסים יחד, ז"א, גם הדולר מצוי מחוץ לגבולות הגזרה וגם סטיות התקן קפצו חזק, גדלה מאד הסבירות שבנק ישראל יתערב. בבנק קוראים לזה "השפעה של תנועות הון משמעותיות העלולות לערער את היציבות בשווקים הפיננסיים".

מה עושים בנקים מרכזיים אחרים בעולם?

חשוב לבנק ישראל לדעת ולהבין מה עושים בנקים מרכזיים אחרים בעולם. מהן שיטות הפעולה שלהם, מהן האסטרטגיות שהם נוקטים בהן, מהן הנקודות שמכניסות אותם לפעולה ועוד. את בנק ישראל מעניינות במיוחד המדיניות ושיטות הפעולה של בנקים מרכזיים במדינות מפותחות אחרות (OECD) שיש להן מטבע עצמאי שאינו אחד מ"חמשת הגדולים" (הדולר, היורו, הליש"ט, היין והפר"ש). לכן מעניין את בנק ישראל לבחון בעיקר את מדיניות ההתערבות במדינות כמו אוסטרליה, צ'כיה, דרום קוריאה, פולין או ניו זילנד.

לאחר שנים של בחינת שיטת הפעולה במקומות אחרים, התגבשה בבנק ישראל מדיניות התערבות ושיטת פעולה בשוק המט"ח. מה שעשינו בזמנו בשוק האג"ח הממשלתיות דומה רק במעט לאופן בו בנק ישראל פועל בשוק המט"ח. במדיניות של בנק ישראל בשוק המט"ח כיום יש לפחות 3 פקטורים עיקריים שניתן לכנותם: "עבודה נגד המגמה", "קיזוז ללא הפיכת מגמה" ו"עמימות".

בכמה "תחמושת" מותר להשתמש?

אחד הכללים שבנק ישראל דבק בהם שנים רבות, בעקבות הבחינות שעשה בנוגע למדיניות בנקים מרכזיים אחרים היא שהתערבויות לא תגרומנה למצב בו יחס רזרבות מט"ח לתוצר יעבור את ה-30%. אך מכיוון שבשנים עברו הדולר גם "שבר" כלפי מטה את רמת ה-3.20 שקל ולא מעט פעמים, לבנק ישראל היתה חסרה תחמושת להתמודדות והוחלט שהקריטריון יועלה ל-40%, כך שיוכל להתערב ברכישת דולרים בכמויות גדולות בהרבה מבעבר. יחס רזרבות מט"ח לתוצר עומד כיום על כ-38%, אך למיטב ידיעתי בנק ישראל לא רואה את רמת ה-40% כ"קדושה".

עבודה נגד המגמה

בבסיס ההתערבויות הרצון לצמצם תנודתיות בשוק. בכל מקרה לא להגביר תנודתיות ובשום אופן לא להעצים מגמות. "עבודה נגד המגמה" משמעה למכור דולרים כשהדולר עולה ולקנות כשהדולר יורד ובכך למתן את המגמות בעת הצורך.

קיזוז ללא הפיכת מגמה

בנק ישראל מעדיף להשפיע על פעילות השווקים כמה שפחות. בניגוד לבנק המרכזי הסיני למשל, שפשוט קובע היכן יהיה היואן הסיני, בנק ישראל דוגמת רוב הבנקים המערביים האחרים מעדיף לתת לשוק החופשי לפעול ולא להפריע לו. לכן כשהוא מוטרד ממגמה מסוימת בשוק, מטרת הבנק היא להשתדל שלא לגרום לעצירה או הפיכת מגמה אלא רק לקזז את עוצמתה. בפועל זה לא תמיד עובד ופעולה אגרסיבית של בנק ישראל בשווקים בהחלט יכולה להפוך מגמה.

עמימות

חלק זה הוא היותר שנוי במחלוקת. האם כדאי שהשוק ידע שבנק ישראל מתערב או אולי לא כדאי? יש הרואים בשקיפות יתרון כי היא מספקת לשוק מידע על היקף ההתערבות ועוצמתה "למען יראו ויראו". יש הטוענים בעד עמימות "בתחבולות תעשה לך מלחמה". לשתי הקונספציות יתרונות וחסרונות. בנק ישראל בחר באופציית העמימות. לכן הוא פועל לא באופן ישיר ולא דרך הבנקים הישראליים אלא דרך ברוקרים זרים מחו"ל.

שורה תחתונה

להערכתי בנק ישראל לא התערב ומכר דולרים בשוק בתחילת חודש יוני. אמנם שער הדולר היה גבוה באופן שמסכן את יעד האינפלציה ובנק ישראל לא היה מרוצה ממיקומו. אפילו מאד לא מרוצה. הנגיד בהודעה חריגה במיוחד אמר בכנס שנערך בסוף מאי שהדולר, לפי חישובי הבנק, היה צריך להיות נמוך בכ-10%, ז"א בכלל ברמת ה-3.35 שקל, לולא היו החששות מהמהפכה/הרפורמה המשפטית. מהבחינה הזו ולאור ההודעה הכה חריגה של נגיד הבנק, שסימן למעשה איפה הדולר היה "צריך" להיות, יש לכאורה הגיון בטענה. יתירה מזו, כאשר הדולר החל לקרוס הוא כבר היה כשבועיים ברמות הגבוהות מ-3.70 שקל. אך הוא היה מחוץ לגזרה "הנורמלית" זמן מועט בלבד.

מצד שני, סטיות התקן לא היו חריגות ביחס לשבועות ולחודשים שלפני כן והדולר גם לא הראה שום סימנים חריגים לתנועה כלפי מעלה, ז"א לא היתה שום פאניקה. לכן אין כאן מאפיין המצביע בהכרח על צורך בהתערבות, לפחות על סמך מדיניות העבר. להערכתי הטריגר לצניחת הדולר היו בכלל מכירות בהולות של ספקולנטים שהבינו שהרפורמה לא תתקדם במתכונתה המקורית, לאור התבטאות חריגה לא פחות של מנכ"ל משרד ראש הממשלה, אחד האנשים המקורבים ביותר לביבי, שאמר בדיוק באותו יום שהירידה החדה החלה שהרפורמה המשפטית "תיעלם".

ד"ר אדם רויטר הוא יו"ר חיסונים פיננסים, יו"ר הדג'וויז, מחבר משותף של הספר "ישראל סיפור הצלחה"

- 8.איזי לונג 28/06/2023 11:34הגב לתגובה זוהספקולנט הגדול ביותר , עובד בתיאום עם בנק הפד ובנקים מרכזיים לשלוט בכלכלה , קונה דולאר זול , מוכר ביוקר לנוסעי חו"ל כשחוזרים קונה ביוקר , השיטה ידועה ומוכרת , הדולאר עולה כש רוצים לעודד יצוא ויורד כשמעודדים יבוא ...שולט בממשלה ובכל החיים הכלכליים

- 7.מרתק, תודה (ל"ת)משקיע 26/06/2023 17:51הגב לתגובה זו

- 6.ישראל 25/06/2023 10:00הגב לתגובה זודולר יגיע ל 4 שקל. ראינו מה קרה בתורכיה לאחרונה.

- מה הקשרבין גיוון מערכת המשפט לתורכיה (ל"ת)חיים 25/06/2023 12:40הגב לתגובה זו

- 5.dd 25/06/2023 09:16הגב לתגובה זוכדי להנדס את המדד של הלמס= חמס

- משה 25/06/2023 09:34הגב לתגובה זוהוא לא מהונדס ולא כלום. הוא יוצא כל בוקר לשווקים ומתעד את המחירים שהוא רואה בעיניים. באתר הלמס תמצא את כל מאוד רכיבי המדד ואת השינויים החודשיים בהם עד לרמת האגורה. אם תמצא טעות ברכיב מסוים תכתוב לנו כאן. כמובן שלא תכתוב על דוגמא מאתר הלמס לנתון לא נכון כי הכול דמגוגיה כמובן.

- גם אני 30/06/2023 14:48ותמיד שאני שואל אותה אם הנתונים מהונדסים יש שתיקה מביכה ואומרת שאסור לה לדבר על זה..כנראה אחיך הוא סתם חפ"ש

- 4.נבון 25/06/2023 09:08הגב לתגובה זומכירת הדולר היתה מורידה את שערו עוזרת להורדת האינפלציה עקב ירידת ערך הדולר . ועל הדרך בנק ישראל היה מרוויח לנו כספים כי קנה בשער 3 מוכר ב 3.6 או 3.7 ריווח של 20% כלומר התערבות בנק ישראל היתה מהלך ריווחי בכל כיוון . חבל שזה לא קורה

- העובדות 25/06/2023 09:30הגב לתגובה זוראה במאזן בנק ישראל את עשרות המיליארדים שהוא מופסד על הרכישות. אם היו רווחים אגב, הוא מחייב להעבירם לתקציב, אבל כאמור אין. מכירה מקבעת את ההפסד. הבנק גם מופסד על רכישות נ"ע שעשה במחירים גבוהים.

- נבון 25/06/2023 11:15תפקידו הוא אחריות על האינפלציה אז לפחות שישעה משהו בכיוון

- 3.הנביא 25/06/2023 08:52הגב לתגובה זוגורם רק נזק בכך שקונה דולרים. עלית הדולר במצב הנוכחי זה טוב ולא רע. אבוי לו אם יאמר את ההיפך!

- אבל זה יגרום לעליית האינפלציה (ל"ת)לחי 2.0 25/06/2023 09:29הגב לתגובה זו

- 2.עמירם 25/06/2023 08:48הגב לתגובה זואולי קנה דולרים

- 1.מעניין ומחכים (ל"ת)מיכאל 25/06/2023 08:36הגב לתגובה זו