לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

אחרי העלאת הריבית בארה"ב בשבוע שעבר (לטווח של 5.25-5.5%) ונתוני המדד המועדף על הפד', ה-PCE, ביום שישי, שהצביעו על המשך התקררות האינפלציה, הצפי בשוק כעת הוא שירידת הריבית הראשונה בארה"ב תגיע רק בהחלטת הריבית שתתקבל בחודש מרץ או חודש מאי. למחרת גם באירופה הריבית עלתה ברבע אחוז (ל-3.75%). עד כה נראה שהדוחות של רוב החברות שפירסמו את הדוחות היו מעל הציפיות ומהבחינה הזו מדובר בחדשות טובות לשוק. ביום חמישי השבוע יצטרפו שתי ענקיות נוספות - אפל ואמזון. השווקים בינתיים מגיבים בחיוב כאשר הנאסד"ק עלה בשבוע האחרון ב-2% ואילו ה-S&P500 והדאו ג'ונס עלו ב-0.9%. גרמניה עלתה ב-2% ויורוסטוקס50 עלה ב-1.7%. הונג קונג זינקה ב-4.5%. במקביל - גם הצמיחה בארה"ב (התמ"ג) הייתה טובה מתחזיות הכלכלנים, עם עליה של 2.4%.

ביום חמישי השבוע צפויה להתקבל החלטת הריבית הבאה בבריטניה כשהצפי הוא גם כן לעליה של רבע אחוז (ל-5.25%). ביום שישי יתפרסמו נתוני האבטלה בארה"ב לחודש יולי והצפי הוא ליציבות על 3.6%.

דוחות: בשני ידווחו SOFI וקבוצת הרכב אוויס, באדג'ט. ישראליות: קמטק, ורוניס. בשלישי - אובר, פייזר, קטרפילר, נורבג'יאן קרוז, מרק, סאןפאוור. אחרי המסחר - AMD, סטארבקס, פינטרסט. ישראליות: אודיוקודס, ואחרי המסחר - סולאראדג'. ברביעי - אחרי המסחר: פייפאל, שופיפי, קוואלקום, אוקסידנטל, רובינהוד, אטסי, יוניטי. ישראליות: טבע, פריון, סאפיינס, קלטורה, רדקום, ואחרי המסחר - אורמת, אמדוקס, ג'ייפרוג. בחמישי - אקספדיה, מודרנה, ואחרי המסחר: אפל, אמזון, קוינבייס, בלוק, איירBNB. ישראליות: וויקס, נובה, פייבר, אופקו.

האנליסטים מתחילים להאמין שהתרחיש של 'נחיתה רכה' הוא התרחיש המרכזי לכלכלת ארה"ב. הם נשמעים אופטימיים יותר וגם מאמינים שהפד' למעשה הגיע לסוף עליות הריבית (למרות שהפד' עצמו צפה עוד העלאה אחת עד סוף השנה). כך מסכימים גם פרופ' ליאו ליידרמן מבנק הפועלים וגם בנק דיסקונט.

- קרנות סל מוגנות: אתם מוגבלים בהפסד, אבל יש מחיר - דגומאות

- מה צפוי בשוק השבוע והאם כדאי להשקיע בסין בימי מלחמת הסחר?

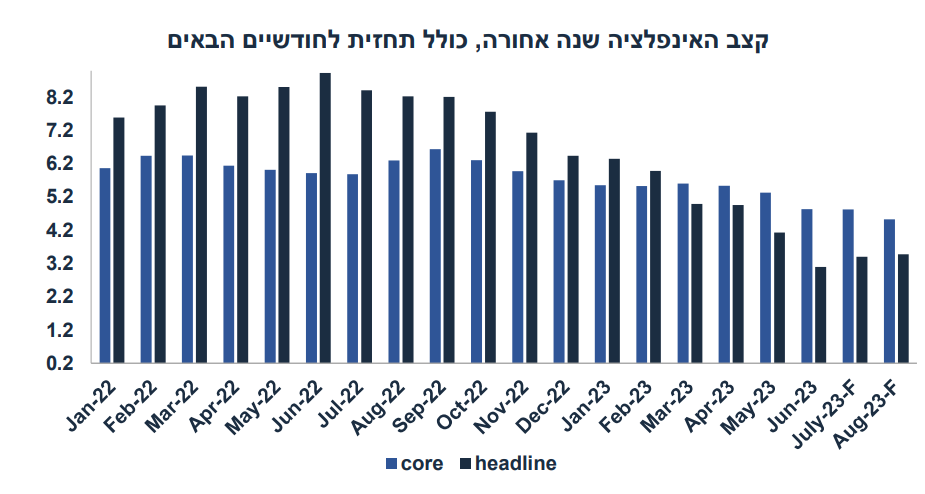

"החלטת הפד בשבוע שעבר להעלות את הריבית היתה כנראה אחת הקלות של הבנק המרכזי האמריקאי בשנה האחרונה" אומר אורי גרינפלד, האסטרטג הראשי של בית ההשקעות פסגות. "האינפלציה בארה"ב במגמת ירידה ברורה שנובעת לא רק מאפקט הקצה של המדדים הגבוהים של שנה שעברה אלא גם מהאטה לכל רוחב מדד המחירים לצרכן. בהתאם, האינפלציה במדד שירותי הליבה ללא דיור, אותו מדד שהפד סימן כבר לפני כמה חודשים כחשוב ביותר לקביעת המדיניות שלו, ירדה ל-4%. אם ככה אז למה הפד העלה את הריבית? הסיבה העיקרית היא כנראה כי הוא פשוט היה יכול. השוק תמחר העלאת ריבית בהסתברות של כמעט מאה אחוז וכל צעד אחר של הפד היה מתקבל כהפתעה.

"בפד מעדיפים לא לגרום סתם להפתעות ומוכנים להעלות את הריבית גם קצת יותר מדי, בטח כשמצב המשק טוב מהצפוי. כעת, נראה שללא הפתעה מיוחדת הפד סיים את העלאות הריבית שלו וימתין מספר חודשים לראות שההאטה בשוק העבודה אכן מתרחשת, כפי שצריך לקרות אחרי כל כך הרבה העלאות ריבית. האטה בשוק העבודה תהיה המסמר האחרון בארון האינפלציה ואם אכן תרחיש זה יתממש הפד יכול להיות מאוד מרוצה מהמדיניות שלו בשנה האחרונה".

"נתוני הצמיחה בארה"ב ממשיכים להפתיע כלפי מעלה והאינפלציה כלפי מטה. יתכן אפילו שהכלכלה כבר עברה את התחתית והריבית תרד בשנה הבאה לא בגלל ההאטה בצמיחה, אלא בגלל הירידה באינפלציה" מוסיף אלכס זבז'ינסקי, הכלכלן הראשי של מיטב.

- הנאסד"ק עולה ב-1.2%; פלנטיר עולה ב-2%, נטפליקס ב-2.8%

- סטארט-אפ מעורר מחלוקת מגייס מיליונים עם כלי AI שמאפשר לרמות בהכל

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

"האם התרחיש של ירידה באינפלציה מבלי ירידה משמעותית בצמיחה בכלל אפשרי? בתרשים ניתן לראות את הצמיחה בארה"ב (YoY) לעומת אינפלציית הליבה בתקופת האינפלציה הגבוהה מסוף שנות ה-60 ועד לתחילת ה-80. גם האפיזודה הנוכחית מוצגת בגרף. הדמיון בין המצב היום לאז די גדול, לפחות לגל הראשון של האינפלציה בתחילת שנות ה-70. אכן, אז התמ"ג ירד ב-3 הרבעונים והוכרז רשמית על מיתון ב-1970, אך הירידה המצטברת של התמ"ג הייתה 0.6% בלבד. המיתון של 1970 הוגדר כ"נחיתה רכה" ואפילו מאוד.

"גם ב-2022 נרשמו 2 רבעונים של צמיחה שלילית והתמ"ג ירד ב-0.6% בין Q4/21 ל-Q2/22. נכון שבשנים 1970-71 האבטלה עלתה מ-3.6% ל-6%, אך במצבו הנוכחי של שוק העבודה יותר קשה לאבטלה לעלות."

לדברי זבז'ינסקי, "יש במצב הנוכחי בארה"ב מספר מאפיינים ייחודיים שיכולים להסביר מדוע עליית ריבית של יותר מ-5% יכולה להוביל ל"נחיתה רכה מאוד" בלבד בכלכלה: 1. המחסור לעובדים. 2. החסכונות הגבוהים של הציבור והחובות הנמוכים שלו ביחס להכנסות ולעושר הפיננסי. 3. המדיניות הפיסקאלית המרחיבה מאוד שפועלת כעת בניגוד למדיניות המוניטארית תוך עלייה בגירעון ליותר מ-8%.

אז לאן הולכים? "אם הכלכלה כבר עברה את התחתית ובדומה למה שקרה בתחילת שנות ה-70 פניה להמשך התאוששות תוך עצירה בריבית וירידה באינפלציה, יש לכך משמעות לשווקים. קונצנזוס תחזיות הצמיחה לארה"ב ל-2024 עומד היום על כ-0.6% בלבד. קרן המטבע הבינלאומית, שעדכנה בשבוע שעבר את התחזיות, צופה צמיחה של 1% לכלכל האמריקאית בשנה הבאה. זאת הצמיחה הנמוכה ביותר מאז 2009 למעט 2020. אולם, אם קצב הצמיחה לא ממש ירד בשנה הבאה, התפתחות כזאת תוביל לשיפור ברווחיות החברות מעבר לתחזיות הנוכחיות. השיפור בכלכלה עשוי לקבל תמיכה מהורדה אפשרית של הריבית ע"י ה-FED. הריבית תרד לא בגלל המיתון, כפי שהעריכו בחודשים האחרונים, אלא בגלל הירידה באינפלציה. מבחינת השווקים זה התרחיש האופטימי שאולי עדיין לא בעל הסתברות גבוהה ביותר למימוש, אך בהחלט אפשרי ויכול לתת דחיפה משמעותית נוספת לאפיקי הסיכון.

"שורה תחתונה: אנו ממשיכים להמליץ על חשיפה בינונית-גבוהה לאפיק המנייתי, בפרט למניות בארה"ב. אנו מעדיפים את המניות של סקטור הצמיחה."

ואילו בדיסקונט אומרים ש"עד להודעת הריבית הבאה יתפרסמו נתוני אינפלציה ושוק העבודה של יולי ואוגוסט, לכן מוקדם להספיד לחלוטין את הסיכוי להעלאת ריבית נוספת. למרות ההפתעה כלפי מטה באינפלציה, הפד ממשיך לציין שהאינפלציה נשארה גבוהה, והירידה באינפלציה נובעת מירידה במחירי הסחורות, לכן הפד מעוניין לראות ירידה באינפלציית הליבה ובהתאם, מעריך כי יש דרך ארוכה בכדי להגיע ליעד האינפלציה. במקביל הכלכלה ממשיכה להתרחב בקצב מתון, האבטלה נשארה נמוכה, אולם, קצב גידול המשרות החדשות מתמתן, עם זאת, חברי הפד מצפים להיחלשות נוספת בשוק העבודה אך אינם צופים מיתון בכלכלת ארה"ב", כך לדברי עינת מאיר, אנליסטית מאקרו ושווקים.

"בקביעת מסלול הריבית העתידי הפד ייקח בחשבון את ההשפעה המצטברת העלאות הריבית החדות עד כה, והעובדה שההשפעה של העלאות הריבית על הכלכלה אינה מידית. הנגיד ציין כי לא נתקבלה החלטה על העלאות ריבית בישיבות הבאות, ובכל ישיבה ידונו הנתונים הכלכליים ובכלל זה איזון טוב יותר בין היצע לביקוש, בפרט בשוק העבודה, ובהתאם תיקבע הריבית. לדברי הנגיד, רואים התקדמות, עם זאת, הריבית לא היתה מרסנת דיה למשך זמן ממושך מספיק ולכן יש צורך בשמירה על ריבית גבוהה למשך זמן ארוך. אמנם תחזיות הפד מיוני צפו העלאה נוספת השנה, אולם, הנגיד סירב לרמוז אם ומתי תהיה העלאה כזו.

"השווקים מגלמים הסתברות של 19% להעלאת ריבית נוספת בספטמבר ו17%- בנובמבר, להערכתנו, הריבית לא תעלה ותישאר ברמה הנוכחית עד סוף השנה. עם זאת, התלות של מדיניות הריבית בנתונים הכלכליים צפויה להגביר את התנודתיות בשווקים בעיקר במועדי פרסום נתונים כלכליים משמעותיים. במקביל נתוני הפעילות של כלכלת ארה"ב ממשיכים להיות חזקים, הצמיחה ברבעון השני עמדה על, 2.4% גבוה מהצפוי, בעקבות התרחבות מהירה בצריכה הפרטית ובהשקעות, ומסתמן כי ארה"ב בדרך לנחיתה רכה. חברי הפד מעריכים כי נחיתה רכה בארה"ב תאפשר להם בעתיד להוריד ריבית ולהמשיך לצמצם את המאזן, גורם התומך בעליית פרמיית המח"מ של אג"ח ממשלת ארה"ב לטווח ארוך, עליה הנתמכת בנוסף בגידול הצפוי בהנפקות אג"ח ממשלת ארה"ב, באי הודאות לגבי מסלול הריבית והעלאת תקרת התשואה של אג"ח ממשלת יפן".

ואילו בלידר אומרים ש"הנתונים עדיין לא מראים "נחיתה רכה", אלא המשך צמיחה. פאוול אמר שבניגוד להערכות בתחילת השנה, מחלקת המחקר של הפד כבר לא צופה מיתון השנה. יחד עם זאת, סביר להניח התמתנות משמעותית או מיתון ב- 2024", כך האסטרטג הראשי של לידר, יונתן כץ.

לדבריו, "במסיבת עיתונאים פאוול הדגיש את החשיבות של מדדי יולי ואוגוסט (וגם נתוני תעסוקה וכו') עד להחלטת הריבית הבאה ב-20 בספטמבר. ההערכות הן שצפויה האצה בקצב האינפלציה השנתית מ-3% ביוני ל-3.2% ביולי ו-3.5% באוגוסט, זאת בהנחה שהמדדים החודשיים יעלו ב-0.2% בכול חודש (בגלל אפקט הבסיס של שנה שעברה). קצב אינפלציית הליבה צפויה להישאר יציב על 4.8% ביולי עם ירידה מתונה באוגוסט ל-4.6%. לא ברור כלל אם התמתנות כה מתונה תספק את פאוול, בפרט אם נתוני התעסוקה ימשיכו להיות חיוביים. כעת השוק מתמחר הסתברות של 28% בלבד להעלאת ריבית הפד ב-20 לספטמבר, הסתברות נמוכה יחסית."

- 2.גרפי 30/07/2023 18:27הגב לתגובה זוכמעט שנתיים , מהתחלת הירידות בסוף 21. עד עכשיו כל השיאים הקודמים נפרצו כמו חמאה והשאלה היא האם גם הגבוה של נובמבר 21 יפרץ?? או שיהיה תיקון משמעותי.?? אני סוגר הכל באזור הגבוהים של 2021 ומחכה להתרחשויות..

- 1.לילי 30/07/2023 17:58הגב לתגובה זועליית מחיר הנפט תעלה מחירי מזון וכו' . לכן הפד ימשיך להעלות ריבית עד לצינון המשק .