דוחות הבנקים ברבעון הרביעי יהיו טובים - האם זה הזמן לקנות את המניות?

דוחות הבנקים ברבעון השלישי היו טובים, אפילו מצוינים. הדוחות ביטאו תשואה דו ספרתית נאה על ההון העצמי (הרווח חלקי ההון העצמי = תשואה להון) וכשלוקחים את התמחור של הבנקים בבורסה, מקבלים שהמניות שלהן נסחרות במכפילי רווח של 6-8, תשואה לשווי של כ-13%-14%. כלומר, המחזיקים צפויים להרוויח תשואה כזו בשנה. אבל יש כאן שתי הסתייגויות חשובות.

הראשונה, שיש מלחמה ואף אחד לא יודע עד כמה היא תשפיע על הדוחות. העסקים מתקשים עכשיו, יש כאלו שמתגלגלים במדרון לקראת פשיטת רגל, יש אחרים שהתמנפו בהלוואות גם בהלוואות בערבות מדינה (הלוואות אגב שבעיקר עוזרות לבנקים) ויש מעטים, בעיקר הגדולים שיצאו מהמלחמה מחוזקים. הבנקים הם ראי המשק ואם העסקים סובלים גם הבנקים אמורים לסבול, אבל הפיקוח על הבנקים מאפשר להם לדחות באופן מסוים את ההפרשות להפסדי אשראי כך שנזקי המלחמה יתפרשו על פני זמן ממושך.

זה בא לידי ביטוי כבר כבר בדוחות של הרבעון השלישי. באופן מעוות חשבונאית, הפיקוח על הבנקים דרש מהבנקים להציג הפרשה להפסדים צפויים כבר ברבעון השלישי. מה ההפרשה הזו גרמה? לכך שנזקי המלחמה שהחלו ברבעון הרביעי (7 באוקטובר) ינגסו ברווחים של הרבעון השלישי. לכאורה, היה עלול להיות רבעון שלישי חלש במיוחד, בפועל - הבנקים צוחקים כל הדרך אל הבנק עם תוצאות טובות.

אם המלחמה לא תחריף בחזית הצפונית, נראה שהיקף ההפרשות לא יעלה משמעותית ברבעון הרביעי וזה אומר שהתוצאות יהיו טובות גם ברבעון הרביעי, כשצריך לזכור שבשבועות האחרונים המשק מתחזק והיקף הפעילות עולה בהתמדה. אם מתישהו בתחילת השנה הבאה נחזור לשגרה אז בכלל הבנקים יחגגו. למעשה, ייתכן שמתישהו בתחילת השנה הבאה, "האיום" על הבנקים יהיה הפחתת הריבית, אבל זה לא באמת איום גדול. כבר עכשיו מכיוון שהבנקים טענו שהולכים להורדת ריבית הם הורידו את הריבית על הפיקדונות, ומכיוון שהסיכון של העסקים עלה בהינתן אי הוודאות הכלכלית והמלחמה, הם לא ימהרו להוריד את הריבית על הלוואות.

- השנה של מנהלי הבנקים - הטוב, החלש, הפיננסי, והאם כל אחד יכול לנהל בנק?

- בנק הפועלים ודיסקונט ילוו פרויקט התחדשות רחב היקף בשטח סמינר הקיבוצים

- המלצת המערכת: כל הכותרות 24/7

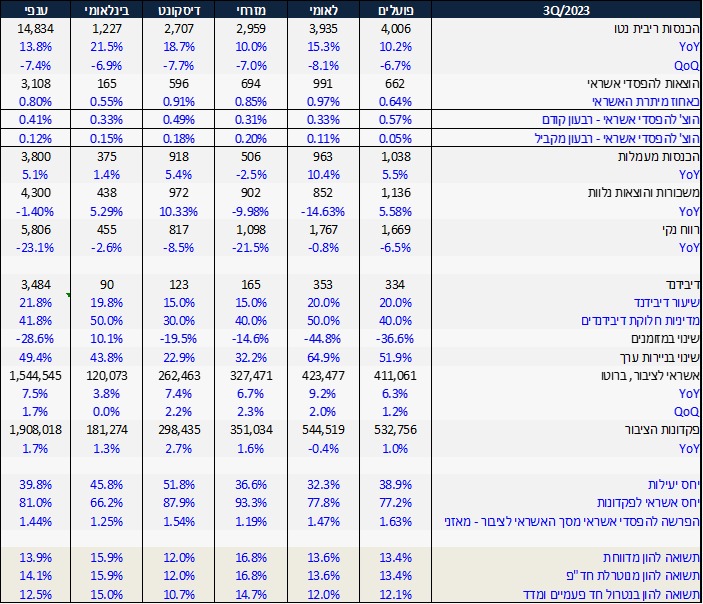

לירן לובלין, מנהל מחלקת מחקר, IBI בית השקעות, כותב בסקירה על מניות הבנקים - "התשואה להון הענפית הסתכמה ברבעון השלישי בשיעור של 13.9%, לעומת 18.6% ברבעון הקודם ו-16.4% ברבעון המקביל. נתונים אלה ממחישים את החוזקה של הבנקים חרף התמתנות ההשפעות החיוביות של עליית הריבית והאינפלציה ועלייה בסיכוני השוק המקומי הנובעת מהמלחמה".

הבנק הבינלאומי ובנק מזרחי הציגו את התשואה להון הגבוהה ביותר– 16% ו-16.8% בהתאמה. "בנק לאומי, על אף הוצאה להפסדי אשראי הגבוהה במערכת הציג תשואה להון של 13.6% שהיתה גבוהה מהצפי המוקדם", מעדכן לובלין, "בנק הפועלים הציג תשואה של 13.4% גם כן הפתיע לטובה ודיסקונט שרשם הוצאות גבוהות להפסדי אשראי ותשואה להון של 12% סוגר את הרשימה.

"לאור המלצות הפיקוח על הבנקים, כלל הבנקים במערכת צמצמו את היקפי הדיבידנדים וזאת על מנת לרפד את כריות ההון ולנקוט במדיניות זהירה יותר נוכח אי הודאות בטווח הקצר", אומר לובלין, ומספק תחזית חיובית לבנקים ולמניות הבנקים.

- הפניקס: "אפסייד של 29% בנאוויטס"

- הסטארט-אפ הסודי של אורמת השלים גיוס של 97 מיליון דולר; מה הפוטנציאל?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבנקים ירדו 1.5%, חברות הביטוח 1.7%; ת"א בניה איבד 2.7% -...

מה יקרה ברבעון הבא? לובלין (אילן בשור)

"אנו סבורים שבטווח הקצר הענף יציג תשואה מתונה יותר (אך עדיין גבוהה בראייה היסטורית)", מעריך לובלין שמספק המלצה חיובית על מניות הבנקים, "על רקע ההערכה האטה בפעילות הכלכלית בישראל, התמתנות השפעות הריבית והאינפלציה, הגדלת ההוצאות להפסדי אשראי, וצמיחה מתונה יותר של תיק האשראי. גם בתרחיש של ירידה בריבית, צמצום מרווחים והוצאות להפסדי אשראי שמתבססות ברמות גבוהות לאורך תקופה של מספר רבעונים, הבנקים צפויים לייצר תשואה דו ספרתית מרשימה (15%-12%) והסיבות העיקרית לכך הן יחסי היעילות המרשימים וכריות הביטחון שבנו הבנקים לקראת הבאות".

דוחות הרבעון השלישי - תוצאות טובות למרות ההפרשות

תיק האשראי של הבנקים צמח בשיעור של 1.7% ביחס לרבעון קודם, וזאת לאחר צמיחה מואצת בשנתיים האחרונות. עיקר הצמיחה הגיעה מהמגזר העסקי (עסקים גדולים) כשבמגזר המשכנתאות מגמת הבלימה נמשכה גם ברבעון השלישי. אנו סבורים כי בטווח הקצר קצבי הצמיחה יאטו מעט ומגמת הצמיחה תחזור לרמות נורמטיביות של 6% לקראת

סוף 2024.

הכנסות הריבית נטו צמחו ב-13.8% ביחס לרבעון המקביל אך בהשוואה לרבעון הקודם נרשמה ירידה ענפית של כ-7.4% הנובעת מהתכווצות של המרווח הפיננסי ומהשפעה פוחתת של הריבית והאינפלציה.

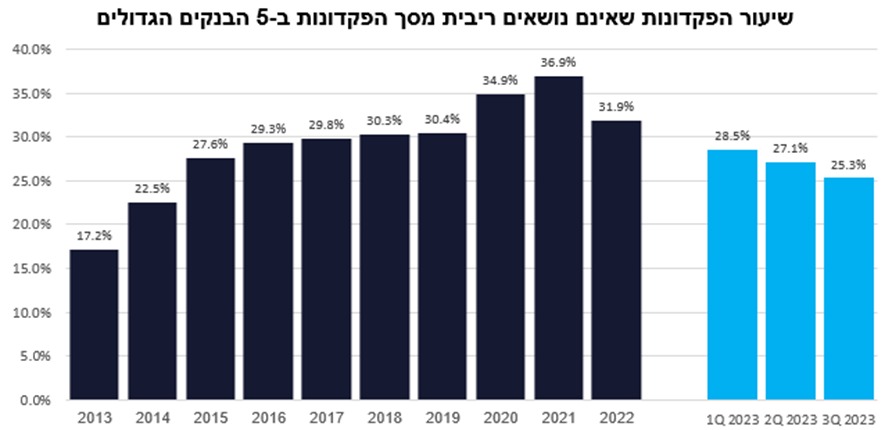

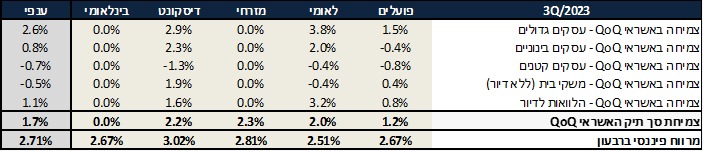

"המרווח הפיננסי ירד ב-28 נ"ב מרמה של 2.99% ל-2.71% ביחס לרבעון הקודם", מציג לובלין, "זו ירידה שמיוחסת בעיקרה לעלויות מימון גבוהות יותר נוכח מעבר של כספים מעו"ש לפקדונות נושאי ריבית וכאמור מהשפעה נמוכה של המדד ברבעון. בהקשר זה נציין שבנטרול המדד, לאומי והבינלאומי הציגו את התכווצות המרווח הגבוהה ביותר בין רבעוני ההשוואה בעוד בנק פועלים הציג את הירידה המתונה ביותר במרווח. אנו מצפים להמשך התכווצות של המרווח וזאת על אף שהבנקים מציינים שמגמת המעבר מעו"ש לפיקדונות נושאי ריבית האטה. נוסיף כי הפקדונות שאינם נושאים ריבית ירדו ב-18.3% מתחילת השנה.

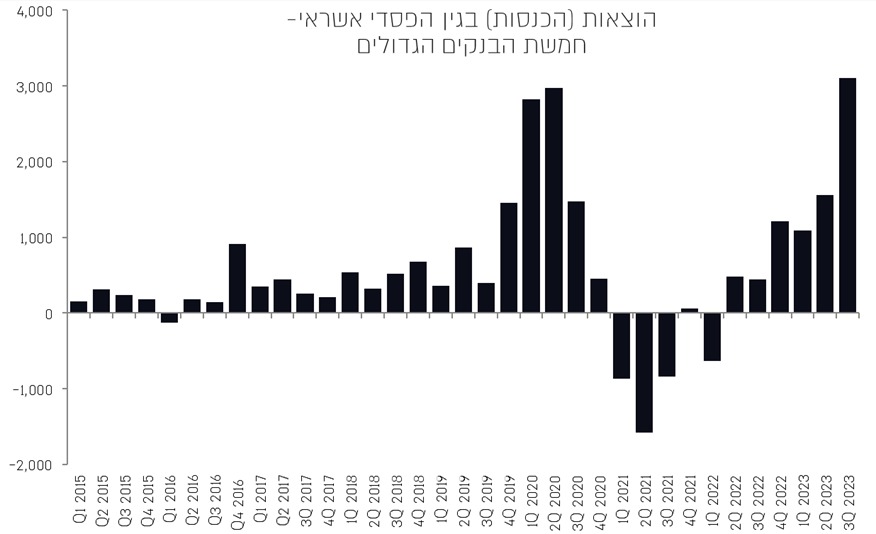

"ההוצאות להפסדי אשראי הסתכמו ב-0.8%, השיעור הגבוה מאז הרבעון השלישי של 2020", מעדכן לובלין, "ההוצאות להפסדי צמחו ברבעון בעקבות ההשפעות הצפויות של המלחמה וכללו מרכיב מהותי (כ-90%) של ההפרשות קולקטיביות ובשני בנקים – פועלים ובינלאומי לא כללו הוצאות פרטניות כלל. אנו סבורים כי ההפרשה הפרטנית מתרכזת בעולמות הנדל"ן וספציפית במימון קרקעות – לא ניתן גילוי בדוחות אודות לווה ספציפי.

הוצאות בגין הפסדי אשראי

הוצאות בגין הפסדי אשראי

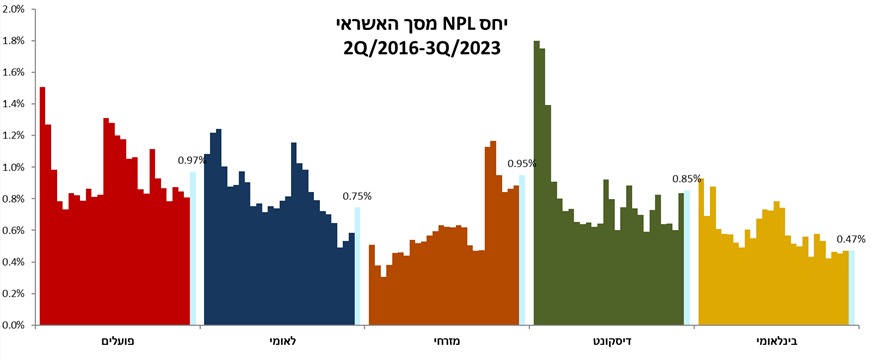

יחס NLP מסך האשראי

"הכנסות המימון שאינן מריבית עלו בכ-148% ביחס לרבעון המקביל מרבית הבנקים רשמו רווחים משמעותיים בעיקר מפעילות בנגזרים. ההכנסות מעמלות צמחו ב-5.1% ביחס לרבעון המקביל וב-5.8% ביחס לרבעון הקודם. העלייה ברבעון הנוכחי ביחס למקביל נבע בעיקר מעמלות דמי ניהול חשבון, כרטיסי אשראי, עסקי מימון והפרשי המרה.

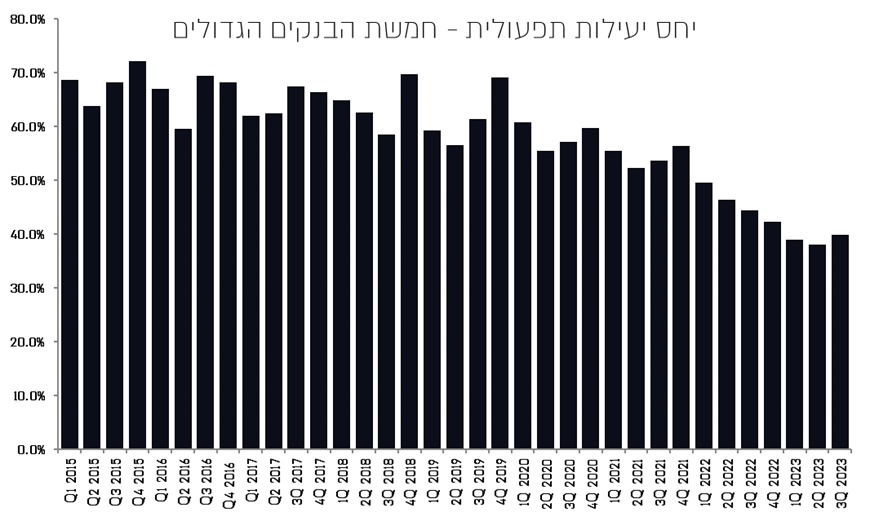

"לעומת זאת, ההוצאות התפעוליות ירדו ב-1.4% ביחס לרבעון המקביל כשעיקר הסיבה לכך היא בסעיף הוצאות השכר שירד לאור הסכמי השכר והפרשות נמוכות יותר לבונוסים. חשוב לציין כי חלק מהוצאות השכר (בעיקר הפרשות פנסיוניות) נרשמות תחת סעיף הוצאות אחרות כך שבראייה של שני הסעיפים יחדיו לא נרשמה ירידה. ההכנסות ללא חומ"ס צמחו ב-15.9% מול רבעון מקביל וירדו ב-5.6% מול הרבעון הקודם. מכאן שיחס היעילות שרשם שיא שלילי (נמוך זה טוב) ברבעון הקודם עלה מעט ברבעון השלישי והסתכם ל-39.8% אל מול 38% ברבעון הקודם. אנו סבורים כי יחס היעלות הנוכחי עדיין נמוך ביחס לצפי קדימה והוא מוטה כלפי מטה כתוצאה מהכנסות מימון מאוד גבוהות שנשענות על סביבת ריבית שאינה מייצגת. על אף האמור, הבנקים צפויים לשמור על יחסי יעלות מרשימים גם בסביבת ריבית נמוכה יותר וזאת לאור מהלכי ההתייעלות שבוצעו ויבוצעו בהמשך"

לובלין מציין כי הרווח הנקי של הבנקים ירד בכ-23% מהרבעון הקודם וב-28.6% ביחס לרבעון המקביל עיקר הירידה ברווח מיוחסת לגידול בהוצאות להפסדי אשראי ולהתכווצות המרווח הפיננסי.

יחסי יעילות תפעולית - 5 הבנקים הגדולים

יחסי יעילות תפעולית - 5 הבנקים הגדולים

היקף הדיבידנדים ירד גם הוא ברבעון וזאת לאור המלצת הפיקוח על הבנקים כשפועלים והבינלאומי הורידו את שיעור הדיבידנד ל -20% בעוד שאר הבנקים הורידו את שיעור הדיבידנד ל-15%. הורדת שיעור הדיבידנד אמנם תפגע בתשואה להון ברבעון הבא אך תשרת הבנקים בשמירה על יחסי הלימות איתנים ובמתן מענה עתידי לביקושים לאשראי.

"מכאן, שיחס הלימות ההון של הבנקים עלה מעט ביחס לרבעון הקודם לרמה של 10.94%", מוסיף לובלין, "יחס שמאפשר המשך פעילות וחלוקת דיבידנדים. הבנקים ככל הנראה ישמרו על רמה זו (ואולי אף יגדילו אותה) על מנת להבטיח מרווח ביטחון מספק מפני סיכונים עתידיים ויכולת לצמוח בתיק האשראי בשיעור מתון יותר".

אז מה השורה התחתונה? "הרבעון השלישי על אף ההשפעות החריגות של המלחמה מחזק את התיזה שהבנקים נכנסים לתקופה מאתגרת עם כריות בטחון משמעותיות ועם מבנה תפעולי המאפשר השגת תשואה דו ספרתית גם כשלא כל הכוכבים מסתדרים בשורה. אנו סבורים שבדוחות הרבעון הרביעי אנחנו צפויים לראות תשואות להון שאינן רחוקות מאלו של הרבעון השלישי וההנחה היא שחלק לא מבוטל מההוצאה להפסדי אשראי נרשמה כבר ברבעון השלישי וברבעון הרביעי תירשם ירידה.

"נציין שהתמסורת בין עליית הריבית לריבית על הפיקדונות, שהייתה נמוכה מ-1 ברבעונים קודמים ותרמה לפתיחת המרווח הפיננסי, עובדת כעת בכיוון ההפוך (הריבית לא עולה והמרווח מתכווץ). על אף האטה במגמת המעבר מהעו"ש לפיקדונות נושאי ריבית המרווח ימשיך להצטמצם מכיוון הריבית במשק. לפי נתונים אלה ההכנסות הריבית נטו יתכווצו ברמה הענפית ומרבית הבנקים יציגו ירידה של כ-1%-2% במונחי תשואה להון בדוחות הרבעון הרביעי. בנוסף, האינפלציה ברבעון הרביעי צפויה להסתכם בשיעור של 0.5% (לפי הערכות הקונצנזוס) לעומת 0.7% ברבעון השלישי, כלומר תרומה של כ-0.6 מיליארד שקל (סביב 0.3% תוספת לתשואה להון).

- 9.אורן 06/12/2023 11:21הגב לתגובה זובנקים שודדים מושחתים ,כאילו מציעים סיוע בעת מלחמה .הכל פייק :זורים חול בעיני הציבור זורקים כמה שקלים למשפחה. תתביישו כנ"ל הפיקוח המזוייף ובנק ישראל.

- 8.האמיתי 05/12/2023 08:16הגב לתגובה זוהבנקים עושקים אותנו בגלל זה הרווחים הכל ממשקי הבית המסכנים שיחזירו או שיורידו את העמלות המטורפות הבעינ=השהמפקח על הבנקים עושה יד אחת איתם גנביםםםםם

- 7.המגיב 04/12/2023 21:35הגב לתגובה זוחפשו "משבר מניות הבנקים".

- איזה שטויות, מכפיל הון של פחות מ1 ומכפיל רווח נמוך (ל"ת)אוהד 04/12/2023 23:04הגב לתגובה זו

- 6.מלמד 04/12/2023 17:12הגב לתגובה זואתה גדול גם בנדל"ן וגם בבורסה פה אתה מוביל בכתבות מעולות יום יום על הצלחות הרי אתה לא עושה זאת בחינם אולי תאמר לנו לפחות מי הגוף שמממן אתך

- 5.אנונימי 04/12/2023 15:01הגב לתגובה זולקנות סל 5 בנקים?אם כן איזה סל?וכמה קורה לדיבידנדים?

- משקיע ותיק 05/12/2023 14:16הגב לתגובה זואחרת לא תראה דיבידנדים

- סל 04/12/2023 16:15הגב לתגובה זו1143726

- 4.שאלה 04/12/2023 15:00הגב לתגובה זומומלץ לקנות סל של 5 בנקים?אם כן איזה?ומה קורה לדיבידנדים בסל?

- 3.50% מהתיק שלי זה מניות בנקים (ל"ת)חיים 04/12/2023 14:48הגב לתגובה זו

- 2.דר' דום 04/12/2023 14:47הגב לתגובה זושווה בנפשך שדירה במרכז שעלתה 5 מיליון ש"ח כשהריבית היתה אפס, אינה שווה יותר מ2.5 מיליון ש"ח כשהריבית נורמלית 3% ובוודאי גבוה מכך כעת. כשיתברר שמלך הנדל"ן הוא עירום, הקבלנים ומשקי הבית לא יוכלו להחזיר את החוב.

- אוהד 04/12/2023 23:07הגב לתגובה זורוב משקי הבית לא קנו דירות בשנתיים האחרונות. החשש להפסדי אשראי הוא דווקא בקרב היזמים שהתמנפו בטירוף

- 1.מ. כהן 04/12/2023 13:32הגב לתגובה זופשוט מדירים רגליים, ממניות הבנקים, אחרת אין הסבר מדוע. פועלים ולאומי במיוחד נסחרים במכפיל הון של 0.8.