מה הגורמים לעליות ב-S&P 500, מה קרה בעבר ולמה אפשר לצפות ממנו בעתיד?

כריסטופר בלומסטרן הקים את חברת ההשקעות שלו בשנת 1999. הימים היו ימי צמיחה אדירים. מדד ה-S&P 500 (להלן "סנופי" מטעמי נוחות כתיבה) סיים עשור של תשואות מטורפות. בין ינואר 90 ועד דצמבר 99 השלים המדד תשואה כוללת של 434%, כ-18.4% אחוז לשנה במשך 10 שנים רצוף. התחושה הייתה שהשווקים רק עולים ואין צורך ממש לנהל השקעות.

אולם בלומסטרן הוא אדם מלומד. הוא הכיר את ההיסטוריה. וידע שתמיד אחרי תקופת גאות בשווקים מגיע שפל. התקופה הקדומה ביותר שמצא לכך תיעוד היא הולנד של המאה ה-17.

בתחילת המאה ה-17 הכלכלה ההולנדית פרחה. הסחר העולמי הביא עושר גדול להולנד. אחד הביטויים של העושר הזה, היו הצבעוניים. הפרח היפיפייה הגיע להולנד מקונסטנטינופול ושיגע את עשירי הולנד. גידול גינת צבעונים בבית הפך להיות סמל סטטוס בין מתעשרי הולנד החדשים. והצבעוני היפה ביותר והיקר ביותר היה הסמפר אוגסטוס.

בשנת 1623 פקעת צבעוני של סמפר אוגוסטס עלתה כ-1000 פלורין. 10 שנים לאחר מכן, המחיר קפץ פי 5.5 ל 5,500 פלורין, ובשנת 1637, המחיר הגיע לשיא של 10,000 פלורין. סכום זה שווה למחיר של בית על גדת תעלה יפה באמסטרדם, מה שמקביל לפנטהאוז בשדרה החמישית כיום.

- הכוכבות והמאכזבות של וול סטריט - איך היתה שנת 2025 בשווקים?

- הציבור קונה בפאניקה: המשקיעים הפרטיים מרימים את וול סטריט בירידות

- המלצת המערכת: כל הכותרות 24/7

אולם כדרכן של בועות מחירים, גם בועה זו התפוצצה, והמחירים ירדו למחירים נמוכים הרבה יותר מהמחירים של 1623. בדרך המוני הולנדים איבדו את כל רכושם.

בלומסטרן בחר לקרוא לחברה שלו סמפר אוגוסטס. הוא ניצל את הידע שלו, והבין שהוא צריך לפעול אחרת. הוא אכן נזהר ממניות שתומחרו בצורה יקרה. והבחירה הזו השתלמה. בעשור הבא מדד הסנופי עשה תשואה כוללת של מינוס 6.9, תשואה שלילית של 0.72% לשנה. הקרן של בלומסטרן בעשור הזה עשתה תשואה של 92.4%, כ-6.7% לשנה.

מהקמת הקרן של בלומסטרן ועד סוף 2023 עשתה הקרן שלו תשואה כוללת של 719% אל מול תשואה של 512% של המדד. סמפר אוגוסטוס מנהלת היום קרוב ל–600 מיליון דולר.

לאחרונה פרסם בלומסטרן את האיגרת שלו לסיכום 2023. בין 144 עמודי האיגרת בלומסטרן מנתח לעומק את הגורמים לתשואות הגבוהות של הסנופי בשנים האחרונות ומעריך מה הוא צפוי לייצר בשנים הקרובות.

- בגולדמן זאקס סבורים: מניית סופר מיקרו מתקשה להצדיק את התמחור

- העליות באנבידיה נגמרו? האנליסט שמזהיר: ענקית השבבים הפכה ל“השקעה משעממת”

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שזינקה 1,500% בשנה ולמה היא מוסיפה היום 23%

מה הגורמים לעליית הסנופי?

ישנם חמישה גורמים לתשואה שמניה מניבה למשקיע:

הגורם הראשון הוא שינוי במכירות של החברה, האם החברה מצליחה להגדיל את המכירות שלה?

הגורם השני האו שינוי בשיעור הרווח של החברה, האם החברה מצליחה להגדיל הרווח שלה מכל דולר שנמכר (אם חברה מצליחה להגדיל את המכירות אבל מקטינה את שיעור הרווח אנחנו כמשקיעים לא בטוח נרוויח מזה).

הגורם השלישי הוא שינוי במכפיל הרווח שמשקיעים מוכנים לשלם עבור החברה. מכפיל רווח הוא מונח פיננסי ששווה לשווי החברה חלקי רווחי החברה. אם חברה מרוויחה 100 שקל והשווי שלה בשוק הוא 1,000 שקל משמעות הדבר שמשקיעים מוכנים לשלם לנו סכום שווה ל-10 פעמים הרווח של החברה – כלומר המניה נסחרת במכפיל 10. אולם אם משקיעים יאמינו כי לחברה צפוי עתיד טוב, יכול להיות שהם יהיו מוכנים לשלם לנו מכפיל 20 על אותם רווחים, משמעות הדבר שהחברה שלנו תהיה שווה כפול, מבלי שהגדילה את הרווח כלל, רק כי השוק מאמין שהעתיד שלה טוב.

הגורם הרביעי הוא השינוי במספר המניות של החברה, אם החברה מדללת אותנו על ידי הנפקת מניות חדשות אז חלקנו ברווחים קטן ולהפך.

הגורם החמישי הוא דיבידנדים שהחברה מחלקת לנו.

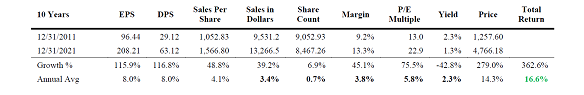

בלומסטרן בוחן את ביצועי הסנופי משנת 2011 ועד 2021 והמסקנות שלו הם:

⦁ סך התשואה למשקיעי המדד בשנים הללו הייתה 16.6% לשנה, הרבה מעל הממוצע הרב שנתי של 10.5%.

⦁ הגורמים לתשואה הם: גידול של 3.4% לשנה במכירות של החברות במדד; גידול בשיעור הרווח של החברות של 3.8% לשנה (לשיעור רווח שיא של 13.3%); קיטון של 0.7% לשנה במספר המניות; גידול במכפיל של 5.8% לשנה (ממכפיל 13 למכפיל 22.9); תשואה דיבידנד של 2.3%.

ניתן לראות כי הגורמים המשמעותיים ביותר לתשואה הם הגידול במכפיל של 5.8% לשנה וגידול בשיעור הרווח.

מה קרה בשנים 21 עד 23?

המכירות גדלו ב-8.8% לשנה, והדיבידנד שחולק היה 1.7% לשנה, אז האם התשואה למשקיעים הייתה 10.5%? לא. בתקופה זו שיעור הרווח של החברות פחת ב-7.3% לשנה, והמכפיל ירד ב-1.3% לשנה. כך שהתשואה הכוללת למשקיעים הייתה רק 1.7% לשנה.

מה קרה בהיסטוריה?

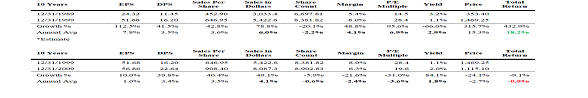

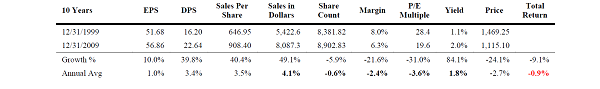

בלומסטרן מנתח את השוק בין השנים 1989 ועד 2009 ומחלק את התקופה לשני עשורים.

העשור בין 89 ל-99 מזכיר את העשור של 2011–2021. המכפילים הוכפלו מ-14.5 ל-28.4, גידול של 6.9%. שיעור הרווח גדל מ-5.4% ל–8%. נתונים מדהימים אלו הביאו לתשואה שנתית מרשימה של 18.2%.

אולם בעשור לאחר מכן, המגמה התחלפה, תשואה שלילית של 0.9% לשנה שנבעה בעיקר מירידה של המכפיל מרמה גבוהה מאוד של 28.4 חזרה לעולם שפוי של 19.6 וירידה בשיעור הרווח של 8% ל-6.3%.

הנקודה המעניינת היא שהמספרים של 2009 לא היו מספרים רעים. חלקים היו גבוהים מאד בהשוואה היסטורית. הבעיה הייתה שלפני כן הנתונים היו גבוהים מאד.

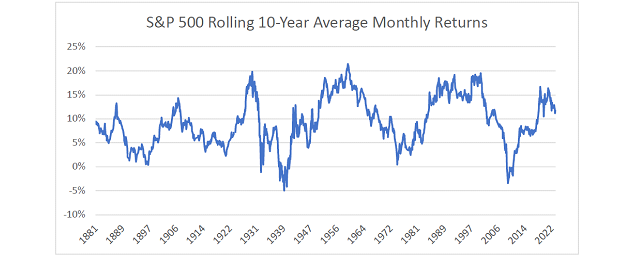

במבט קצת יותר רחוק ניתן לראות שהתופעה הזו לא חדשה. בגרף הבא ניתן לראות את התשואה של 10 שנים קודמות בכל נקודת זמן:

ניתן לראות כי יש תקופות בודדות שבהם התשואה השנתית לתקופה של 10 שנים עלתה מעל 15% ובכל פעם שזה קרה מיד אחריו התשואה קטנה לתשואה אפסית ואף שלילית.

המשקיעים זקוקים לתרחיש יוצא דופן ולא ממש סביר כדי להשיג תשואה טובה

מה צפוי בהמשך?

בלומסטרן מנתח 4 תרחישים עתידיים:

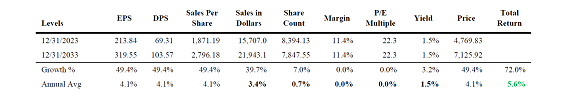

תרחיש הגיוני, מכפילים נשארים על 22.3 ושולי הרווח גם נשארים על 11.4%, מספרים גבוהים בראייה היסטורית. בתרחיש כזה, התשואה הצפויה למשקיעים בעשור הקרוב בסנופי היא 5.6% לשנה:

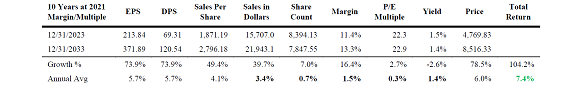

תרחיש יותר אופטימי כולל ששולי הרווח יחזרו לשיא של 13.3% שהיה ב-2021. כמו כן שהמכפילים יגדלו ל-22.9. בתרחיש כזה התשואה השנתית הצפויה למשקיעים בעשור הקרוב היא 7.4%.

כפי שניתן לראות משני התרחישים הללו, כדי שהסנופי יצליח לייצר למשקיעים תשואה של 10% לשנה בעשור הקרוב, נצטרך לראות רווחי שיא ומכפילים גבוהים הרבה יותר. תרחיש מאד מאד אופטימי.

מה יקרה אם יהיו נתונים קצת פחות מוצלחים?

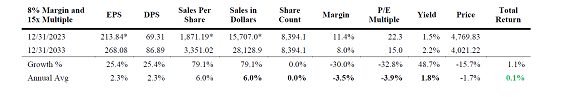

אם נראה חזרה לשיעור רווח של 8% (מה שהיה לנו ב-1999) ומכפיל סביר של 15, התשואה השנתית 0.1% במשך העשור הקרוב.

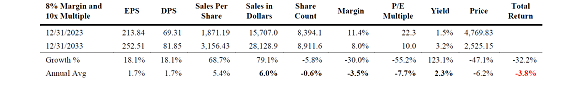

ואם נגיע למכפיל 10, לא רחוק מה 13 שהיה לנו בשנת 2011, אז התמונה עוד יותר עגומה:

תשואה שנתית שלילית של 3.8% במשך עשור.

בלומסטרן ממשיך וחוקר תרחישים שונים גם ל-15 השנים הקרובות. אולם הרעיון המכונן שניתן לראות בנתונים הוא דומה, ברמת המחירים של הסנופי היום, צריך תרחיש יוצא דופן ולא ממש סביר כדי שבעשור הקרוב משקיעי הסנופי יראו תשואה טובה. הרבה יותר סביר שההיסטוריה תחזור על עצמה כפי שהיה כל פעם בעבר, אחרי עשור של תשואה חלומית, נראה עשור של תשואה בינונית במקרה הטוב, או גרועה במקרה הסביר.

אולם המסקנה של בלומסטרן היא לא שיש להיכנס למדד כאשר המחיר שלו נמוך ולמכור כאשר המחיר יקר. לא ניתן לתזמן את זה. אולם כן יש משמעות למחיר. בלומסטרן עצמו משקיע במניות אשר נסחרות במחיר נמוך ביחס לשווי הפנימי שלהן. המכפיל במניות שלו נכון לסוף 2023 עמד על 10.3 לעומת 22.3 של המדד.

** יואב זליקוביץ הוא יועץ לקרן גידור ולקרן נאמנות איילון מניות גלובליות, וגלעד סלונים הוא מתכנן פיננסי ובעלי חברת באלנס.

- 3.גיל 19/04/2024 02:07הגב לתגובה זואם היה עושה את האנליזה על 493 החברות, נראה לי שהיה מגיע למסקנות אחרות…

- המכפיל של המדד שווה המשקלות הוא 21 בערך. (ל"ת)נקודה מעניינת 07/06/2024 22:09הגב לתגובה זו

- 2.

- 1.מה שאתה לא מבין שבורסה זה לא מתמטיקה אחרת המתמטיקא 18/04/2024 17:33הגב לתגובה זומה שאתה לא מבין שבורסה זה לא מתמטיקה אחרת המתמטיקאים היינו מנצחים את הבורסה ואף איד מהמשקיעים הגדולים לא היה כזה ההסטוריה חוזרת אבל שונה מה שאתה לא צופס ש7 המופלאים להשרא כאן 40 שמה כמו שהיו פעם גנרל אלקטריק כך שהתשואה של snp תכה את כולם