מילניום ממשיכה להפסיד אבל המנהלים חוגגים כל הדרך אל הבנק

מילניום פוד-טק מילניום פוד יהש 0% היא אחת מכתריסר שותפויות מו"פ שנסחרות בבורסה בתל אביב. המשותף לרובן המוחלט הוא דמי הניהול הגבוהים שהן גובות, כמו גם חוסר היכולת שלהן להציג תשואה למשקיעים. על אף שבסמוך להנפקה הראשונה הערכנו בביזפורטל שהמודל של השותפויות צפוי להסב רווחים למנהלים על חשבון המשקיעים, גם כעבור 4 שנים הן ממשיכות לגבות דמי ניהול אסטרונומים לא הצלחות.

המקרה של מילניום הוא הקיצוני ביותר. החברה נסחרת במכפיל הון של 0.15 - , השווי הוא 15% מההון שלה, שווי של כ-15 הון שמתקרב ל-100 מיליון שקל, בהמשך לגיוסים של מעל 140 מיליון שקל. כשנכס נסחר בבורסה בשווי כזה, הסיבה היא אחת משתיים - או שלא מאמינים לערך הנכסים או שמבינים שמישהו יגזור את כל ההון. דמי הנהיול והוצאות ההנהלה וכלליות מפחיתות בהדרגה את ההון ומעבירות כספים מהמשקיעים לכיסים של השותף הכללי והמנהלים. רשות ניירות ערך התעוררה כאן מאוחר. היא שינתה את הכללים אחרי שהסוסים כבר ברחו מהאורווה, השאלה אם היא לא יכולה לחייב את מילניום ושותפייות אחרות להיסגר לטובת הציבור. לחלק את המזומנים שלהן, לעבור למוד של מכירות ובכך להשיא תשואה מרשימה למשקיעים (גם במילניום צפוי שהנזלה תוביל לערך הרבה יותר גבוה מאותן 15% מההון שבה השותפות נסחרת).

ומילה טובה לשותפות מנרה - היחידה עד כה שהפנימה שהיא בעצם פוגעת במשקיעים ואמרה סטופ ועברה למוד של הנזלה.

לקריאה נוספת: >>> הבעייתיות במודל של שותפויות המו"פ מתרגמת לתשואה >>> בהמשך לביקורת בביזפורטל: הרשות מזהירה מפני סיכונים בשותפויות המו"פ >>> תאוות הבצע של שותפויות המו"פ ואוזלת היד של רשות ניירות ערך

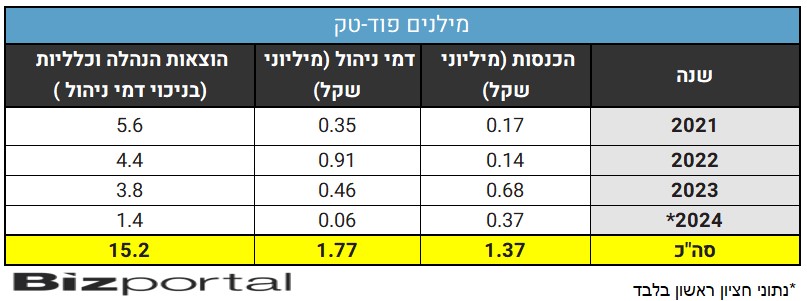

את החציון השני של 2024 סיימה מילניום עם הכנסות של 367 אלף שקל בלבד. ההכנסות הדלות לא הפריעו לשותף הכללי לגבות דמי ניהול של 55 אלף שקל, סכום שווה ערך ל-15% מההכנסות. לכך מצטרפות הוצאות ההנהלה והכלליות שעמדו על כ-1.4 מיליון שקל. מה שגרם להפסד של החברה להעמיק ולעמוד על כ-19 מיליון שקל, למעלה מפי 3 מהנתון בתקופה המקבילה אשתקד.

תמונה דומה מתקבלת גם כאשר מסתכלים על תוצאות השותפות בשנים שמאז הנפקתה במהלך שנת 2022. כך למשל את שנת 2023 סיימה השותפות עם הכנסות של 680 אלף שקל בלבד, מה שלא הפריע לשותף לגבות דמי ניהול של כ-460 אלף שקל. ואם לא די בכך הרי שהוצאות ההנהלה (ללא דמי הניהול) הגיעו לכ-1.4 מיליון שקל. למעשה, מאז ההנפקה רשמה החברה הכנסות של 1.37 מיליון שקל בלבד, בזמן שגבתה דמי ניהול של כ-1.8 מיליון שקל והוציאה למעלה מ-15 מיליון שקל עבור ההנהלה.

המשקיעים נדפקים המנהלים חוגגים

אי שם לפני ארבע שנים, בחסות הגאות בשווקים שהביא עמו משבר הקורונה הונפקה שותפות המו"פ מילניום בבורסה בתל אביב. מילניום סללה את הדרך להנפקתן של עוד 13 שותפויות מו"פ שנכנסו לבורסה. אלא שמאז, המודל של השותפות, ובמיוחד דמי הניהול הגבוהים שהן גובות מהמשקיעים החל להתגלות והביא לצניחה במחיר יחידות ההשתתפות. מילניום שאף הגדילה לגבות מהמשקיעים דמי ניהול, ראתה כיצד מחיר יחידות ההשתתפות שלה צונח במעל 95%.המודל של מילניום, כמו גם של שותפויות מו"פ אחרות, מבוסס על רצון של המשקיעים להנות מהשקעות בחברות שנמצאות בשלבי מחקר ופיתוח, במקרה של מילניום בתחום הפוד-טק או טכנולוגיית מזון. המשקיעים, מאמינים ביכולת של הנהלת השותפות לקחת את כספם ולהשקיע אותו בחברות שיניבו להן פירות. אלא שעד מהרה התברר שהמודל שלהם מבוסס על דמי ניהול גבוהים מאד, אשר משאירים את המשקיעים והשותפות עם הפסדים גדולים, כשאת 2022 סיימה השותפות עם הפסד של 14 מיליון שקל. זה לא היה אמור להפתיע אף אחד, לפחות לא את מי שהתעניין, כבר לאחר ההנפקה הערכנו בביזפורטל שדמי הניהול של השותפות עשויים להגיע ל-10%.

- נכסים ובניין חתמה על הסכם שכירות עם אמזון במנהטן

- טראמפ רוצה תעשייה גנרית חזקה כדי להוריד את מחירי התרופות, אבל...

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

בניגוד לחברות אחזקה ישראלית רגילות, בהן המנהל הוא גם בדרך כלל בעל השליטה ועל כן ההנחה (הלא תמיד נכונה) היא שהוא לא יבצע פעולות לרעת השותפו, מכיוון שהוא ירגיש את זה בכיס שלו. לעומת זאת, המבנה של שותפויות המו"פ מאפשר לשותף הכללי להשקיע רק 10 מיליון שקל או 20% (הנמוך מבניהם), ובכל זאת לשלוט על השותפות. כלומר, בשב די מהר השותף הכללי יחזיר את ההשקעה שלו מדמי הניהול, בזמן שהוא ימשיך לשחק עם הכסף של המשקיעים. מה שיצר באופן אבסורדי, בו האינטרסים של המשקיעים והשותף הכללי הם שונים ולעיתים אף הפוכים.

הביטוי הבולט ביותר של ניגוד האינטרסים, מגיע בכל עת שהשותפות מבקשת לגייס כספים. כך למשל באחד הגיוסים האחרונים שביצעה, באמצע השנה שעברה, ביצעה השותפות הנפקת זכויות ששלחה את יחידות ההשתתפות לירידה של 40%. בעוד שהמשקיעים הפשוטים דוללו, השותף הכללי לא רק שלא הפסיד אלא אף עשוי להרוויח. בזמן שהמשקיעים מפסידים מהגיוסים, השותף הכללי מגדיל את דמי הניהול שלו אשר מחושבים ביחס לגודל הקרן - ככל שהיא גדולה יותר כך הרווח שלו גדול יותר.

אמנם אחת לכמה זמן אחד המשקיעים מבקש לשים קץ לעזות המצח של המנהלים בחסות אוזלת היד של הרשות, אך עד כה ללא הצלחה רבה. לפני מספר חודשים הוגשה בקשה לתביעה ייצוגית לבית המשפט המחוזי בת"א הנוגעת לניגוד אינטרסים בין הנהלת השותפות לבין ציבור המשקיעים. התובעים אף טענו כי בידיהם הקלטה של חנן שניידר, מנכ"ל השותפות לשעבר, בו הוא נשמע מבקר את הרצון של בעלי השליטה לגייס כספים משום שהדבר פוגע במשקיעים.

פורטפוליו שלא מצליח להתרומם

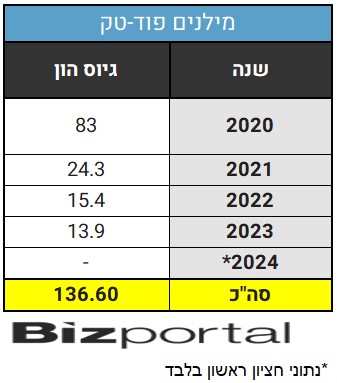

מאז הפיכתה לציבורית, לפני כארבע שנים, גייסה השותפות סכום של כ-136 מיליון שקל. במהלך השנים היא השקיעה ב-10 חברות המהוות את הפורטפוליו של השותפות אותו היא מעריכה בשווי של 81.8 מיליון שקל. עם זאת, יחידות ההשתתפות של נסחרות לפי שווי של 13.6 מיליון שקל בלבד, כלומר נמוך ב-83% מהשווי של הנכסים בספרים. זאת בעיקר על רקע חוסר היכולת של החברה להסב רווחים לבעלי המניות, בין היתר בשל דמי הניהול המשמעותיים שהיא גובה.

עד כה הצליחה החברה להציף ערך בחמש מתוך חברות הפורטפוליו שלה, אך לא היה מדובר בעסקאות משמעותיות שחלחו למשקיעים. ההשקעה המשמעותית ביותר של השותפות עד כה היא בחברת טיפה, המפתח ומייצרת פתרונות אריזה מתכלים. השותפות השקיעה בחברה סכום כולל של 29.6 מיליון שקל (8 מיליון דולר), ומחזיקה בכ-3% ממנה. השווי ההוגן של האחזקות בטיפה, כפי שהוא מופיע בדוחות השותפות עומד על כ-23 מיליון שקל. מדובר בהשקעה הגדולה ביותר עבור השותפות הן מבחינת היקף ההשקעה והן מבחינת השווי.

לצד זאת, השקיעה בעבר השותפות גם בחברת סבוריט סבוריט 0% שהונפקה בבורסה במהלך שנת 2020. בסך הכל השקיעה השותפות סכום של 9.7 מיליון שקל (2.5 מיליון דולר), בעוד השווי ההוגן של אחזקותיה (14%) נותר נמוך ועומד על 1.9 אלף שקל בלבד. זאת בעיקר על רקע העובדה שמאז ההנפקה נח מחיר מניית סבוריט ב-84% לשווי שוק של 19.3 מיליון שקל בלבד.

כמו כן, החברה השקיעה בשנים האחרונות בשורה של חברות הנמצאות בתהליכי פיתוח ראשוניים. בין השאר היא השקיעה בחברות המייצרות תחליפי מזון דוגמת אג אן אפ, המפתחת ומייצרת תחליפי ביצה לתעשיית המזון, ובחברת יופיקס מפתחת ומוכרת תחליפי יוגורט ותחליפי גבינה על בסיס צמחי. כמו כן, השקיעה החברה בחברות הפועלות בתחום הצרכנות דוגמת סופרסמארט, מפתחת פתרונות לסריקה עצמאית של מוצרים ברשתות הסופרמרקטים, וכן בנוקו ט.פ, פיתחה פלטפורמה לאפשר למותגי צריכה להגדיל הכנסות ולהפיק תובנות צרכניות על ידי כלים לאיסוף ועיבוד מידע (אשר רשמה ירידת ערך של 40%).

- 3.כל הכבוד 16/08/2024 08:51הגב לתגובה זותמשיכו עם כתבות כאלה, כל הכבוד הבעיה היחידה היא שכל כתבה כזו מציפה לציבור מה זו חברה טיפוסית בבורסה הישראלית. התנהלות שרחוקה שנות אור מהאמריקאית

- 2.גלעד 15/08/2024 13:47הגב לתגובה זוהיה תשקיף ,אף אחד לא הכריח אף אחד להשקיע שם.

- אנונימי 15/09/2024 20:00הגב לתגובה זואם נראה לך תקין שזה שהיה תשקיף מאפשר לדלל שוב ושוב את המשקיעים אז כנראה שלא הבנת את הכתבה. חייבים לעצור את דילול המשקיעים ויפה שעה אחת קודם.

- 1.מוחמד 15/08/2024 13:24הגב לתגובה זואין שום דבר שיכול להסביר את הטעות הזו. הרי לא מדובר באנשים רפי שכל. הרשות חייבת להורות על פרסום מפורט של אלה שהצביעו בעד ונגד. משקיע פרטי כמובן שישאר אנונימי. במקום יחד ננצח במילניום בחרו ביחד נידפק . נקווה לפחות שהתביעה הייצוגית תצליח