לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

שבוע המסחר יתנהל בציפייה להחלטת הריבית של הפד' שצפויה להימסר ביום רביעי בשבוע הבא. צפי הכלכלנים והמשקיעים הוא שהפד' יוריד את הריבית, בעיקר על רקע נתוני התעסוקה האחרונים שמגיעים על רקע המשך ההתקררות באינפלציה כפי שמשתף במדד ה-PCE, שנחשב למדד האינפלציה המועדף על הפד'.

בינתיים, ביום רביעי השבוע יתפרסמו נתוני מדד המחירים לצרכן בארה"ב, כאשר הצפי הוא לעלייה של 0.2% שתעמיד את האינפלציה על שיעור שנתי של 2.6%, לעומת 2.9% בחודש שעבר. מדד הליבה צפוי לעלות גם כן ב-0.2% ובשיעור שנתי לעמוד על 3.2%, בדומה לחודש שעבר.

ג'רום פאוול, יו"ר הפד'; קרדיט: טוויטר

ג'רום פאוול, יו"ר הפד'; קרדיט: טוויטר

נתוני התעסוקה

"לשכת התעסוקה דיווחה על תוספת של 142 אלף משרות במשק האמריקאי באוגוסט–נמוך משמעותית מהציפיות, ודומה למה שראינו מוקדם יותר במהלך השבוע בדוח ה-ADP", כותב יוני פנינג, אסטרטג ראשי במזרחי טפחות. "בנוסף, נתוני החודשים הקודמים עודכנו כלפי מטה, כרגיל. אלא שהפעם זה היה בגובה דיי ניכר של 86 אלף משרות. ולא פחות חשוב מזה, הביא את הנתון של יולי לתוספת של 89 אלף משרות בלבד–נמוך משמעותית מהקצב שמתאזן עם קצב הגידול של האוכלוסייה.השינוי במספר המשרות החודש תואם באופן דיי בולט את ההערכה שענפים אינפלציוניים, בשלב הזה, הם כאלה בגלל מחסור בכח אדם. בכלל זה, כ-44 אלף מאותה תוספת של 142 אלף משרות נבעה מענפי הבריאות והסיעוד. כנ"ל חינוך ובריאות, עם 47 אלף משרות. גידול ניכר (34 אלף) נרשם גם בענפי הבינוי. מאידך, על פי סקר המשרות הפנויות ניכר כי הביקוש לעובדים בענף צפוי למצות את עצמו בקרוב, בהתאם להשפעת הריבית על התחלות הבנייה", מוסיף פנינג.

"מהצד השני, מתמשכות האינדיקציות שצרכי כח האדם בענפים כמו מסחר קמעונאי מיצו את עצמן (11 אלף משרות החודש), על רקע הקיטון בהכנסה הפנויה. גם מספר המועסקים בענפי התעשייה רשם קיטון חד של 24 אלף משרות, אם כי זה נתון מעט חריג לענף, ונצפה שיתקן בהמשך".

- מניות השבבים יציבות בטרום, אבל האנליסטים מזהירים

- החוזים על הנאסד"ק עולים 1%, על הדאו יורדים 1% - זו הסיבה לפער

"בצד החיובי, שיעור האבטלה ירד ל-4.2% באוגוסט מ-4.3% עם גידול של 168 אלף עובדים (בסקר משקי הבית) ונוספו 142 אלף מועסקים חדשים בסקר מועסקים, השכר הממוצע עלה ב-0.4% והאיץ ל-3.8% בקצב שנתי מ-3.6%", כותבים יונתן כץ וכלכלני לידר שוקי הון. "בצד השלילי, נתוני התעסוקה לחודשיים הקודמים תוקנו כלפי מטה ב-86 אלף מועסקים. מספר המשרות הפנויות ירד ביולי בכמעט 6% לרמה היסטורית נמוכה. מדד מנהלי הרכש ISM בתעשייה ממשיך להצביע על התכווצות (47.2 נק') אך בענפי השירותים מסתמנת התרחבות מתונה (51.5). לפני החלטת ריבית הפד יתפרסמו נתוני האינפלציה (ב-11.9)".

האם נתוני התעסוקה ישפיעו על החלטת הריבית?

כאמור הפד' צפוי להוריד את הריבית בהחלטה בשבוע הבא. למרות שהצפי הוא להורדה של 0.25%, קיימת סבירות גם להורדה של 0.5%, כאשר הפתעה כלפי מעלה במדד המחירים לצרכן שיתפרסם השבוע יכול להשפיע על כך. בנוסף, קיימת אי ודאות לגבי החלטות הריבית הבאות של הפד'."ככלל, קשה להסיק מדו"ח התעסוקה באשר לגובה הורדת הריבית של הפד' בהמשך החודש, אם ברבע או בחצי אחוז", כותבת יולטה טודורובה אנליסטית מחקר בחברת ההשקעות הבינלאומית Leverage Shares. "הורדת ריבית של כחצי אחוז עשויה להתפרש בשוק כהודאה של הפד' בכך שאיחר בשינוי המדיניות, ועל כן אנחנו מעריכים כי הבנק יסתפק בהורדת ריבית של רבע אחוז. ייתכן כי בישיבות הבאות תישקל הורדת ריבית משמעותית יותר".

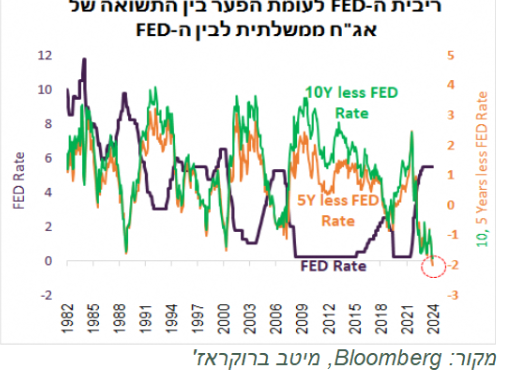

אלכס זבז'ינסקי, כלכלן ראשי בבית ההשקעות מיטב, סבור שהפד' צריך להוריד את הריבית ב-0.5%: "להערכתנו, בסיכוי גבוה יותר הפד' יוריד ריבית ב-0.5% בפגישתו הקרובה מפני שהוא כבר בבירור מאחר בתגובה להיחלשות בכלכלה ובשוק העבודה בפרט", כותב זבז'ינסקי. "סיפור האינפלציה נגמר. ציפיות האינפלציה הגלומות ירדו לרמה הנמוכה ביותר מאז 2020, כאשר הציפיות לשנתיים כבר מתחת ל-1.5%. מחירי הנפט ירדו מתחילת החודש בכ-9% וגם מחירי המתכות ירדו בחדות.

- סגן הנשיא - "מתקדמים להסכם סחר עם הודו"

- אסיה מראה איתנות אחרי הלילה הסוער בארה״ב

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

הפד' צריך לקחת בחשבון שהשפעת הורדת ריבית על הפעילות הכלכלית עשויה להיות מתונה והדרגתית, כפי שהייתה השפעת עלייה בריבית, למרות היותה המהירה והחדה ביותר מתחילת שנות ה-80", מוסיף זבז'ינסקי. "הבנק המרכזי צריך גם להתחשב בכך שאין היום כמעט מרחב פעולה למדיניות הפיסקאלית בגלל הגירעון הגבוה ובגלל הבחירות הקרבות וחילופי הממשל.

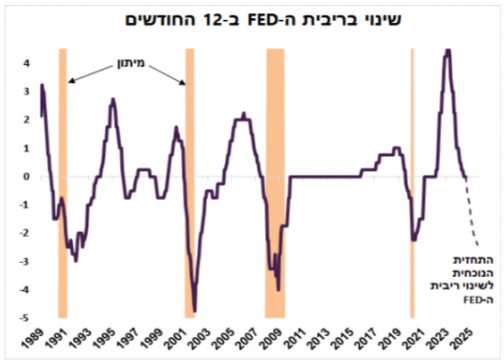

השוק מגלם כעת שהריבית תרד במהלך השנה הקרובה ב-2.4%. בשלושת המיתונים האחרונים (לא כולל הקורונה) הריבית ירדה בין 3% ל-5% במהלך שנה מתחילת ההורדות.

יתכן שהורדת הריבית מגולמת בחסר בחוזים על הריבית, אך בשוק האג"ח היא מגולמת ביתר. הפער השלילי בין האג"ח ל-5 ול-10 שנים לבין ריבית הפד' עומד ברמה הנמוכה ביותר מאז תחילת שנות ה-80. למעשה, שוק האג"ח משקף מיתון שבא לידי ביטוי באופן חלקי בציפיות להורדת ריבית וכמעט לא מופיע בשוק המניות", מסכם זבז'ינסקי.

שוקי המניות

עיקר עונת הדוחות מאחורינו כאשר כל החברות הגדולות כבר דיווחו. אנבידיה NVIDIA CORP עדיין זוכה לתשומת לב רבה מצד המשקיעים, אך פעם במובן שלילי כאשר המניה שלה כבר ירדה ב-20% מאז הדוחות לפני שבוע וחצי, וייתכן ותגובת המשקיעים לדוחות היא מוגזמת.

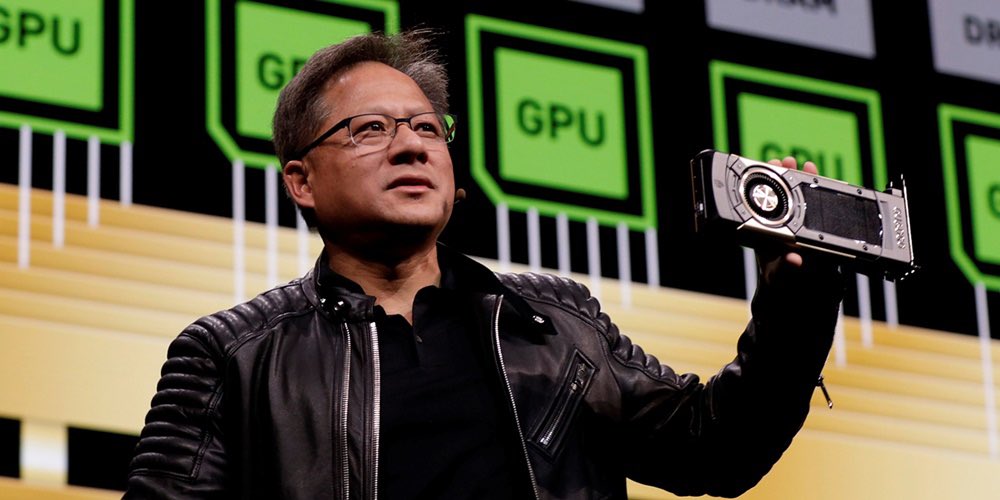

"מניית אנבידיה נמצאת שוב במוקד, וזאת על רקע הדיווחים על כך שמשרד המשפטים האמריקאי בוחן הפרה של חוקי התחרותיות", כותבת טודורובה מ-Leverage Shares. "החקירה, שנמשכת מזה מספר חודשים, בודקת האם אנבידיה פעלה כדי למנוע תחרות בתחום שבבי ה-AI. אם יימצא שאנבידיה אכן הפרה חוקי תחרותיות, לדבר עשויות להיות השלכות על מגזר הטכנולוגיה כולו. ההתפתחויות הללו התבטאו בירידה חדה במניית אנבידיה, מתוך חשש המשקיעים להשלכות המשפטיות והפיננסיות על החברה. עם זאת, הביצועים של אנבידיה ממשיכים להיות חזקים, ועל כן אנו רואים בכל נסיגה הזדמנות קנייה".

ב-Leverage Shares "רואים בכל נסיגה במניית אנבידיה הזדמנות קנייה"; מנכ"ל אנבידיה, ג'נסן הואנג; קרדיט: טוויטר

ב-Leverage Shares "רואים בכל נסיגה במניית אנבידיה הזדמנות קנייה"; מנכ"ל אנבידיה, ג'נסן הואנג; קרדיט: טוויטר

בנוסף, ברודקום BROADCOM INC דיווחה על תוצאותיה לרבעון השני ביום חמישי אחרי המסחר וירדה מאז ב-10%. הרווח למניה עמד על 1.24 דולר, גבוה מהצפי בוול סטריט שעמד על 1.22 דולר. ההכנסות הגיעו ל-13.1 מיליארד דולר, מעל לצפי שהיה ל-12.98 מיליארד דולר. בתחזיתה לרבעון הבא, ברודקום צופה הכנסות של 14 מיליארד דולר, מעט מתחת לצפי האנליסטים שעומד על 14.11 מיליארד דולר.

"תוצאות הרבעון השלישי והתחזית לרבעון הרביעי תואמות את הציפיות", כתבו בבנק אוף אמריקה, "כאשר העסקים הוותיקים ממשיכים להכביד, אך חשוב מכך: ההכנסות מבינה מלאכותית הסתכמו ב-12 מיליארד דולר ב-12 החודשים האחרונים (יותר מפי 3 לעומת התקופה המקבילה) לעומת תחזית של 11 מיליארד דולר פלוס שניתנה לפני רבעון, ו-VMWare בדרך למכירות רבעוניות של 4 מיליארד דולר עם מרווחים יציבים, מה שמצביע על התקדמות בהמרת לקוחות לרישיונות מנוי", כותבים בבנק.

בסך הכל, אנו ממשיכים לראות בברודקום סיפור איכותי של טרנספורמציה, מחברה עם צמיחה חד-ספרתית בינונית לחברה עם צמיחה דו-ספרתית בינונית המונעת על ידי מעבר למקטעי AI ו-VMWare צומחים יותר (יותר ממחצית המכירות), עם פוטנציאל להתאוששות העסקים הוותיקים (הזמנות גדלו ביותר מ-20% לעומת השנה שעברה ברבעון השני והשלישי). בעוד שמגמות תואמות ועייפות AI עשויות לשמור על תנודתיות המניה בטווח הקצר, אנו רואים בכל חולשה הזדמנות קנייה אטרקטיבית במיוחד", מוסיפים בבנק.

בבנק אוף אמריקה "רואים בכל חולשה במניית ברודקום הזדמנות קנייה אטרקטיבית במיוחד"; משרדי ברודקום; קרדיט: טוויטר

בבנק אוף אמריקה "רואים בכל חולשה במניית ברודקום הזדמנות קנייה אטרקטיבית במיוחד"; משרדי ברודקום; קרדיט: טוויטר

"לבסוף, אנו מדגישים את הפוטנציאל לעלייה נוספת דו-ספרתית בדיבידנד כאשר שנת הכספים מסתיימת ברבעון אוקטובר. מחיר היעד שלנו של 215 דולר (אפסייד של 57%) מבוסס כעת על מכפיל רווח של 33 לשנת הכספים 2025 (12 החודשים הקרובים), לעומת 35 בעבר. על רקע הירידה האחרונה בהערכות השווי של חברות AI דומות, אם כי עדיין בטווח המסחר ההיסטורי שלה", מסכמים בבנק אוף אמריקה.

- 4.יוסי 09/09/2024 00:07הגב לתגובה זועוד פמפמן בגרוש הכל מכור רק שהפעם זה לא יעבוד להם

- 3.כלכלן 09/09/2024 00:01הגב לתגובה זועכשיו לאט לאט החולה לא מצליח להיגמל ממנה, אם ניתן לו אותה (נדפיס עוד טריולונים) וזה יחנוק אותו באינפלציה שאין עליה שליטה. אם לא נחזיר לו אותה, הוא ייחנק מחוסר חמצן (צמיחה שלילית וחוב שכבר אין סיכוי לעולם לשלם). מה שנשאר כרגיל, הוא שיש רק קזינו אחד בכל הסיפור הזה שנקרא ״וול-סטריט״, הבעלים שלו הם הבנקים והגופים הגדולים שמריצים אותו ועכשיו לראשונה, גם הם עשויים להתרסק יחד עם הכל, להבדיל מריסוקם את המשקיעים הקטנים והאומללים.

- 2.עושה חשבון 08/09/2024 21:00הגב לתגובה זואין נתון כלכלי שמצדיק ירידות או צפי לנתון כזה . יש מקום להתאמת מחירים לאחר עליות .

- 1.פועלת 08/09/2024 15:43הגב לתגובה זומדד המחירים ליצרן ( הסיטונאים)