הסיבה שהפד' לא יכול להשיק תוכנית QE חדשה

למרות העליות בשוקי המניות בחודש האחרון, פוזיציות הענק של הבנקים הגדולים ממשיכות להצביע כי הכלכלה האמריקנית תגלוש למיתון לקראת סוף 2019. בתוך כך, שוק החוב האמריקני חושף מדוע הפד' לא יכול להשיק תוכנית QE חדשה, למרות ההתבטאויות האחרונות

החודשיים האחרונים היו מבלבלים במיוחד בשווקים. מחד גיסא, נתוני המאקרו בעולם ממשיכים להצביע על האטה חריפה בפעילות הכלכלית. מאידך גיסא, שינוי המדיניות החד מצד הבנקים המרכזיים בחודשיים האחרונים הציף שוב את השווקים ב"כסף זול", ובתקוות כי הבנקים המרכזיים יוכלו להציל את הסיטואציה גם הפעם. דוגמא לכך היא ההתבטאות ביום שישי האחרון של נשיאת הפד' בסאן פרנסיסקו, מרי דאלי, שהצליחה להקפיץ את השווקים לקראת סוף המסחר. דאלי טענה כי הפד' בוחן כעת "האם להשתמש במאזן הבנק באופן קבוע, או רק במקרה חירום". אך האם הפד' יכול כעת לבצע QE חדשה מבלי לגרום נזק משמעותי לשווקים? התשובה היא לא, ומיד נסביר.

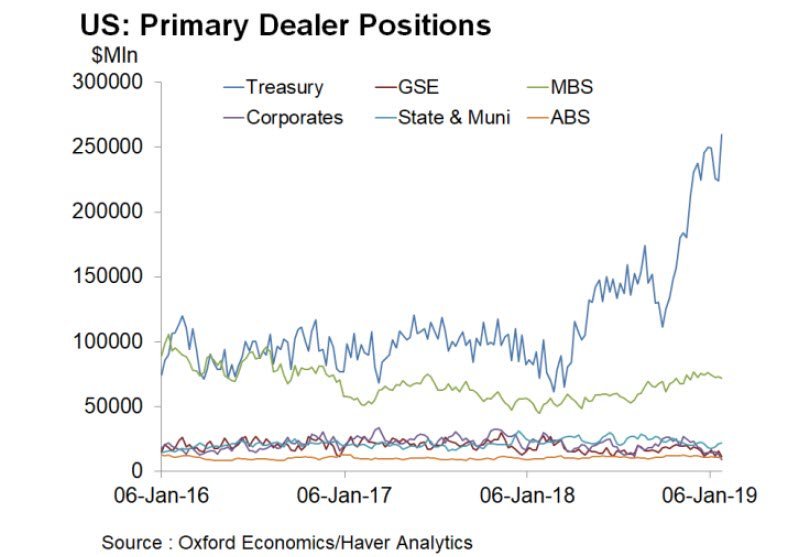

אחד הנתונים המעניינים שפורסמו לקראת הסופ"ש האחרון היה אחזקות ה- Primary Dealers בשוק החוב האמריקני. ה-Primary Dealers, הם אותם בנקים גדולים שרוכשים ישירות את אגרות החוב האמריקני בהנפקות, ומשווקים אותם בשוק המשני לשאר המשקיעים. נתוני הפד' האחרון מצביעים על כך שאותם גופים הגדילו בצורה די משמעותית את החשיפה שלהם לחוב האמריקני בחודשים האחרונים.

פוזיציות ה- Primary Dealers: זינוק חד בחשיפה של לאגרות החוב האמריקני

בחינה עמוקה יותר של הנתונים מצביעה כי הבנקים הגדולים מתרכזים בעיקר באגרות החוב הקצרות. האחזקה הממוצעת באגרות חוב לטווחים של פחות מ-3 שנים זינקה בחודשים האחרונים לרמה של 87.3 מיליארד דולר, קרוב לשיא כל הזמנים שנרשם בדצמבר 2012. מדובר בעלייה חדה לעומת שאר אגרות החוב של ארה"ב, כפי שניתן לראות בגרף הבא.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

מה גורם לזינוק?

האפשרות הראשונה שעשויה לגרום להסתערות של הבנקים הגדולים על החוב האמריקני היא שארה"ב מתקשה לבצע הנפקות חוב בחודשים האחרונים ברקע לירידה החדה ברכישות שמספקות סין ויפן בחודשים האחרונים (לכתבה המלאה), ואותם בנקים גדולים נכנסים בצורה אגרסיבית לחוב האמריקני במטרה למנוע נפילה של אותן הנפקות חוב. חשוב לציין כי הסבירות לאפשרות זו נמוכה יחסית, בעיקר לנוכח הריצה של המשקיעים בחודשים האחרונים לאג"ח ממשלתי בכל העולם (לראייה, תשואות אג"ח גרמניה בשפל של 0.1% בלבד), אך לא ניתן בשלב זה לשלול אפשרות זו.

האפשרות הסבירה יותר היא שאותם בנקים גדולים הגדילו משמעותית את אחזקותיהם באגרות החוב הקצרות מחשש להאטה כלכלית חריפה יותר בשנתיים הקרובות, שתגרום לירידה בתשואות, ואז יוכלו הבנקים לגרוף קופון נאה. בנוסף, צריך לזכור כי מדובר בנכס נזיל במיוחד, ולכן מדובר מבחינת הגופים הגדולים בגידור המשתלם ביותר בשוק. מי שחיפש אינדיקטור טוב "לציפיות של הכסף החכם בשווקים", הפוזיציות של ה- Primary Dealer עשויות לספק תובנות מעניינות.

מה יקרה במידה והפד' ישיק QE חדשה?

אחד המיתוסים הגדולים סביב ה-QE בעשור האחרון הוא שברגע שהפד' מבצע רכישות בשוקי האג"ח, התשואות יורדות. מבט זריז על תשואות החוב של ארה"ב בעשור האחרון מגלה שהמציאות הפוכה לגמרי. תשואות האג"חים הממשלתיות עלו בזמן שהפד' ביצע QE, והן ירדו כאשר הפד' הפסיק לתמוך בשווקים.

תיאורטית, אם הפד' יבצע כעת תוכנית רכישות חדשה ויצליח לשכנע את הגופים הגדולים כי הכלכלה האמריקנית תצא מהאטה המסתמנת בשנתיים הקרובות, ההתהפכות בפוזיציות של ה- Primary Dealers צפויה להזניק את תשואות האג"חים של ארה"ב לשיאים חדשים. נזכיר כי התהליך מתרחש במקביל לכך שהממשל האמריקני צפוי להתקרב לגירעון של טריליון דולר ב-2019, והוא צפוי להמשיך לעלות בשנים הקרובות. הדבר האחרון שהממשל האמריקני צריך כעת הוא שהריביות יחזרו לטפס.

בנוסף, נזכיר כי עליית תשואות תתורגם גם לשאר השווקים. במילים פשוטות: QE (שהיא לא במתכונת של הלאמת שוק האג"ח כמו ביפן) עשויה ליצור יותר נזק מתועלת בשלב הנוכחי.

נזכיר כי הריביות הגבוהות ב-2018 כבר גרמו לזינוק חד בהחזרי ההלוואות של הממשל האמריקני, כפי שניתן לראות בגרף הבא

ההתבטאויות האחרונות של הפד' בסוגיית המאזן עובדות על ציפיות המשקיעים, שהתרגלו בעשור האחרון שהפד' יכול להציל את השווקים בכל רגע נתון, ובינתיים זה מצליח לבנק. אך ככל שעובר הזמן, ההאטה בפעילות האמריקנית צפויה להיות מורגשת יותר ויותר בדו"חות החברות, ולפד' יש כלים מעטים בלבד להתמודד כעת עם האטה כלכלית. הפד' לא יוכל להשיג את 2 המטרות במקביל: עידוד הכלכלה האמריקנית ע"י כסף זול, ושמירה על יציבות החוב הממשלתי.

- 13.אמת ויציב עמית, כל הכבוד. (ל"ת)ארי 12/02/2019 11:34הגב לתגובה זו

- 12.תשלום החוב עלה נומינלית, אבל התמ"ג גם הוכפל בנתיים.... (ל"ת)הערה 12/02/2019 09:36הגב לתגובה זו

- 11.הנוכלות ממשיכה (ל"ת)השווקים ימשיכו לעלות 12/02/2019 07:05הגב לתגובה זו

- 10.משקיף 12/02/2019 05:56הגב לתגובה זורמת חוסר האחריות של הבנקים המרכזיים והפד בראשם מבטיחה טירלול הולך וגובר. אם המאזן כרגע 4 טריליון מה מפריע לו להיות 25 טריליון או 500 טריליון? הריבית יכולה לרדת לערכים שליליים והתשואה בארוכים לאפס. אפילו הדולר לא יפגע כי כולם ירוצו להשתתף בחגיגה.

- 9.תמיד פסימי ובינתיים קורה ההפך.שחרר שחרר כבר (ל"ת)שחור שחור שחור 12/02/2019 03:58הגב לתגובה זו

- 8.לא יעזור לכם ולגורביץ השווקים יעלו (ל"ת)רוני 12/02/2019 02:52הגב לתגובה זו

- 7.ארת 12/02/2019 00:51הגב לתגובה זושנים שהבחור חיי בהפחדות והשוק ממשיך לעלות

- 6.דוד 11/02/2019 23:14הגב לתגובה זוזה שוק מהונדס, כבר זמן רב שהוא לא משקף כלכליות. הנוכלים מוול סטריט ינפחו בועה כמו ב2008

- 5.שפל באבטלה ואינפלציה 11/02/2019 22:48הגב לתגובה זודי להסתכל בנתוני התעסוקה המרשימים כדי לדעת ששום מיתון לא יהי פה.המשקיעים סומכים על הפד שהתמודד עם משבר משמעותי יותר ב2008.

- 4.אורי 11/02/2019 22:40הגב לתגובה זואני כמוהו, אני גם מאמין ששקר החוב לא יכול להחזיק ככ הרבה זמן. אבל מי קבע מה זה הרבה זמן? זה שמדובר בשוק השורי הארוך ביותר בהיסטוריה זה לא אומר שהוא חייב להיפסק עוד חודש. הריבית הריאלית שלילית, המכפילים בגדר נורמלי. יש זמן לירידות יש זמן, בינתיים אפשר להתכונן לגבוה חדש.

- 3.עדי 11/02/2019 22:16הגב לתגובה זובשורטים על השוק עוד לא ירד לך האסימון מיתון ומפולת לא יגיעו לשוק בתקופה הקרובה

- 2.האטה 11/02/2019 21:53הגב לתגובה זוהאשראי בשיא גידול באשראי דחף את הצריכה כלכלה אשראי גבוה תוקע כלכלה צריך להחזיר והכסף מתמעט

- 1.תודה 11/02/2019 21:51הגב לתגובה זוותתעלם מאהבלים