חברות הביטוח: הגדלת פרמיית אי הנזילות הצילה את דוחות הרבעון מירידת התשואות

ב-20 לפברואר, דיווחו כל חברות הביטוח על שינוי רגולטורי בפרמיית אי הנזילות. הדיווח שנראה אפרורי ובנוסח אחיד, הצביע על שני שינויים חשבונאיים, שבמצטבר יביאו לשינוי אפסי.

מי שבכל זאת בחר להתעכב על הדיווח ולהתעמק בו, דווקא עשוי למצוא בו מידע מועיל. כאמור מדובר בשני שינויים, אחד לטובת חברת הביטוח והשני פועל כנגדן.

שינוי בפרמיית הנזילות

מדובר בחוזר שהוציאה רשות שוק ההון, לפיו פרמיית הנזילות עלתה מ-0.26% ל-0.54%. לא ניכנס לרזי הרגולציה של חברות הביטוח (קיבלתם טעימה בטור קודם כאן), רק נסביר רעיונית ובקצרה את משמעות השינוי. חברות הביטוח קיבלו אור ירוק לצמצם את העתודות שהן נדרשות להפריש, במאות מיליוני שקלים. במילים אחרות, חברות הביטוח יכולות להוריד קצת משכבות ההגנה הרגולטוריות, הרלוונטיות להתמודדות עם אירועי קיצון.

ניקח כדוגמא פוליסת סיעוד שאותה התחיל לשלם צעיר בן 30. הוא בריא ונמרץ וסביר מאוד שהפוליסה תופעל (אם בכלל) רק בעוד 40 שנה. אם כך, חברת הביטוח מקבלת תשלום חודשי, שסטטיסטית היא תידרש לשלם פיצוי בגינו רק בעוד שנים ארוכות. הצעיר שבדוגמא שלנו, מצטרף לעוד אלפי לקוחות שיש לחברת הביטוח, שמשלמים מידי חודש ומגדילים את קופת המזומנים של החברה. אפשרות ההשקעה אטרקטיבית בעיני חברת הביטוח, יכולה להיות רכישת בניין משרדים. התשואה משכר הדירה אמורה להיות משמעותית גבוהה מאפשרויות השקעה אחרות בסיכון נמוך. הרגולטור מצידו, חושש שאם חברת הביטוח תידרש לשלם באופן פתאומי פיצוי ללקוחות רבים בשל אירוע קיצון, היא עלולה להתקשות בכך. סביר שלא ימצא באופן מיידי קונה לבניין המשרדים ולכן משוקללת פרמיית הנזילות. הפרמיה מביאה לידי ביטוי את ההנחה הסבירה, שחברת הביטוח תאלץ לתת הנחת מחיר, כדי לפתות קונה שיסכים לרכישה מהירה של אותו בניין.

- יו״ר רשות ני״ע: “לא לוותר על ההפרדה המבנית - היא הלקח החשוב ביותר מרפורמת בכר”

- חברי ועדת בכר לשעבר מזהירים: “אל תחזירו את המפלצות למשק”

- המלצת המערכת: כל הכותרות 24/7

ירידת הריבית חסרת הסיכון

כאמור, חברות הביטוח גובות מאיתנו פרמיות על הביטוחים השונים והן נדרשות לפצות אותנו בעת התרחשות האירוע אותו ביטחנו. ממש כמו בדוגמא שהצגנו בביטוח הסיעודי. הפעם ההסתכלות היא כללית על ההתחייבויות של חברת הביטוח. חברות הביטוח משתמשות בסטטיסטיקה מתקדמת כדי לחזות את הפיצויים הצפויים לתשלום. על כל צעיר שבגיל 30 יזדקק לסיעוד, יהיו כנראה שלושה אנשים שנפטרו בשיבה טובה ושילמו כל חייהם לשווא. חברות הביטוח מסתכלות על כלל הלקוחות ולא על הלקוח הבודד שעשה עסקה טובה (ולצערו נזקק לסיעוד בגיל 30) או לקוח שעשה עסקה רעה (שילם ביטוח כל חייו ומת בשיבה טובה). כאשר מסתכלים על כלל הלקוחות, בראיה חשבונאית, יש להוון את ההתחייבויות הצפויות, בריבית היוון. מדובר בריבית, שניתן לאמוד את שיעורה מעקום התשואות הממשלתי הארוך. ככל שנהוון את ההתחייבויות של חברות הביטוח, בריבית נמוכה יותר, הסכום יהיה גבוה יותר. אך גם ההפך – אם נהוון את ההתחייבויות בריבית גבוהה יותר, הסכום יהיה נמוך יותר.

חזרה לדיווח

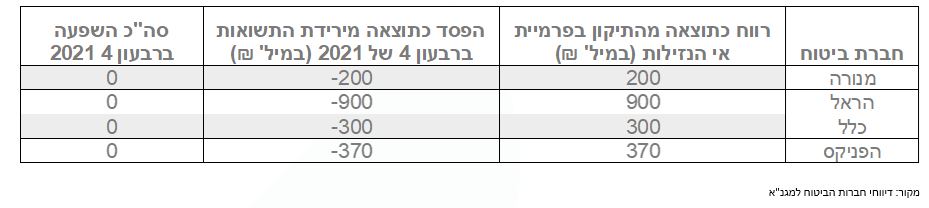

כאמור, באותו דיווח מה 20 לפברואר, חברות הביטוח הצביעו על שינוי לטובה שנבע משינוי בפרמיית הנזילות ועל שינוי לרעה שנוצר בשל הירידה בתשואות.

בעוד ששינוי רגולטורי שמגיע מרשות שוק ההון ביטוח וחסכון הוא חד פעמי ונדיר ביותר, הרי ששינוי בתשואות לא עוצר לרגע. כאשר החברות מדווחות, הן מציגות תמונת מצב בהתאם ליום האחרון של הרבעון. לכן את ההפסד שנובע מירידת התשואות, ניתן לבחון מחדש בכל יום.

- השאיר את המפתח על הגלגל והרכב נגנב - האם חברת הביטוח תשלם?

- 222 אלף שקל לאם שכולה: בית המשפט הכריע - תאונה ולא התאבדות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- השאיר את המפתח על הגלגל והרכב נגנב - האם חברת הביטוח תשלם?

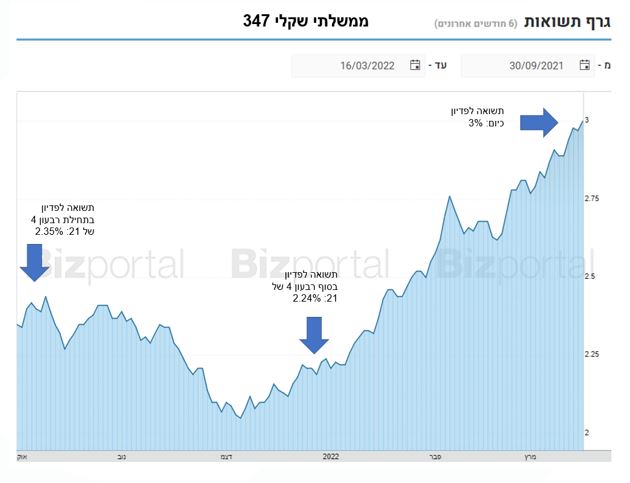

להלן גרף התשואות לפדיון של שתי הסדרות הממשלתיות הארוכות: ממשלתית צמודה 1151 המגיעה לפדיון בשנת 2051 וממשלתית שקלית 347 לפדיון בשנת 2047.

ניתן לראות בגרפים המצורפים שלושה חיצים, השמאלי מתאר את התשואות לפדיון של אג"ח ממשלתי ארוך בתחילת הרבעון הרביעי, החץ האמצעי מצביע על התשואות לפדיון של אג"ח ממשלתי בסוף הרבעון הרביעי. זאת ירידת התשואה שגרמה לשורת ההפסד בטבלה שלמעלה. אפשר לראות בבירור, שעליית התשואות לרמה שהיו ערב הרבעון הרביעי של 2021 ואפילו מעבר לכך, יביאו את חברות הביטוח לרשום רווח השווה לאותו הפסד שקוזז ברבעון הרביעי.

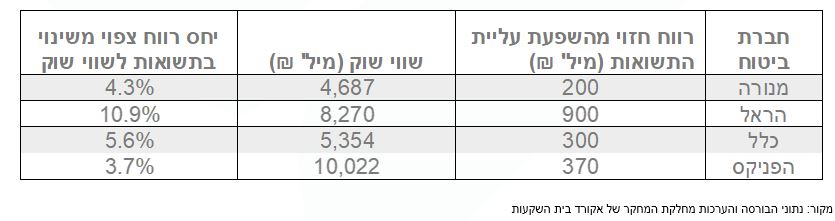

ומאותו דיווח בפברואר, שהשפעתו הייתה אפסית בשעתו, אנו יכולים להסיק מה הרווח שחברות הביטוח ירשמו ברבעון הראשון של 2022 רק מעליית ריבית ההיוון. כידוע, וכפי שהרחבנו בטור קודם בנושא, הרווח של חברות הביטוח נגזר משלושה מרכיבים: הפעילות הביטוחית (חיתום), השינויים בריבית ההיוון ומהשינויים בשוק ההון. כל עוד מדדי המניות יישארו ברמתם מתחילת השנה, אנו צופים שחברות הביטוח יציגו רווחיות גבוהה ברבעון הראשון של 2022.

רק לשם המחשה, נניח שתשואות האג"ח יעלו ברבעון הראשון של 2022 באופן שיחזרו לרמתם בתחילת הרבעון הרביעי של 2021. במקרה כזה, חברות הביטוח ירשמו רווח ברבעון הראשון של 2022 בגובה ההפסד שרשמו בסעיף זה בדיווח מה 20 לפברואר.

בטבלה הבאה ניתן לראות מה צפוי להיות הרווח מעליית התשואות ומה שיעורו מתוך שווי השוק של החברות:

בשורה התחתונה

תקופה ארוכה שהתשואות לפדיון במח"מים הארוכים נמוכות, דבר הפוגע חשבונאית בחברות הביטוח. ספציפית במהלך הרבעון הרביעי, חלה ירידה בתשואות, דבר שפגע שוב חשבונאית בחברות הביטוח. התמזל מזלן, והחוזר הרגולטורי הציל אותן ובאורח פלא איפס את ההשפעה הרעה. במידה והתשואות הארוכות תשארנה סביב רמתן בעת כתיבת שורות אלו, עד לסוף הרבעון הראשון (31/3/22), הרי שיש בידנו מידע רב ערך. נוכל להשתמש במידע שפורסם בהודעה מה 20 לפברואר כדי לאמוד את הרווח של חברות הביטוח מעליית התשואות. מדובר במאות מיליוני שקלים, שמהווים שעור משמעותי משווי השוק של חברות הביטוח.

הכותב הוא שותף מנהל בבית ההשקעות אקורד.

- 4.כתבה טובה (ל"ת)מנהל השקעות 28/03/2022 00:35הגב לתגובה זו

- 3.בחיים לא הייתי מבין את זה מהדיווח (ל"ת)בן 24/03/2022 13:51הגב לתגובה זו

- 2.שחקן טווח ארוך 24/03/2022 12:09הגב לתגובה זוחברות הביטוח כולם בהמלצת קניה, מרוויחות יפה, רובם מחלקות, והכי חשוב זה שעליית הריבית הולכת להקטין דרמטית את ההתחייבויות שלהם ולשפר את התוצאות בטירוף, מי שיהיה עכשיו על הגלגל יקצור את הפירות כמו בבנקים בזמן הקורונה דיסקליימר, מחזיק כמה חברות ביטוח

- 1.מה עם מגדל? (ל"ת)משה 24/03/2022 11:57הגב לתגובה זו