מה הן באמת הציפיות לאינפלציה והאם יש אנומליה בשוק אגרות החוב?

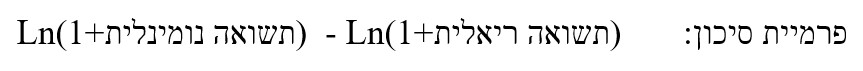

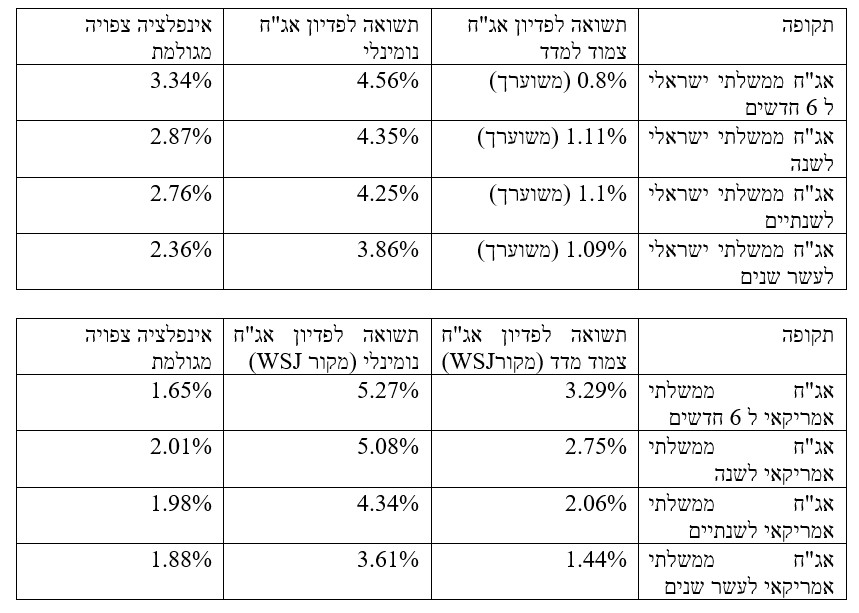

ניכר כי קיימת התמתנות מסוימת בשיעורי האינפלציה בארה"ב ובאירופה בחדשים האחרונים, אך עדיין רמת האינפלציה גבוהה באופן ניכר מהיעד של הבנקים המרכזיים. לא סביר כי רמת האינפלציה בחדשים הקרובים תתקרב ליעד, שהציב למשל הבנק הפדרלי האמריקאי (2.5%), ולפיכך בכירים בסניפים השונים של הבנק הפדרלי מתבטאים לאחרונה כי יש מקום להמשיך בתהליך העלאת הריבית. שוק ההון האמריקאי מגלם לפחות העלאת ריבית אחת של רבע אחוז דרך שערי הריבית לטווח קצר וגם - וזה מפתיע - דרך שערי הריבית הריאליים. תופעה זו עשויה להעיד על אנומליה בשוק אגרות החוב ועדות לכך מצאנו גם בשוק האג"ח הממשלתי האמריקאי וגם בשוק האג"ח הישראלי.זה היה אמור לעבוד כך: שער הריבית הריאלי המשקף את יכולת הצמיחה ורמת הפרודוקטיביות של המשק נקבע תחילה על ידי כוחות השוק, שלאחר מכן מתמחר את הציפיות לאינפלציה ומוסיף פרמיית ביטוח הכרוכה בסיכון נמוך יותר של אג"ח ריאלי (צמוד מדד) והתוצאה הנה תמחור הריבית הנומינלית. בפועל זה כנראה עובד הפוך: השוק מתמחר את הריבית הנומינלית אשר ממנה נגזרת הריבית הריאלית. דבר זה יוצר אנומליה ברורה לעין.בואו נתחיל כך. שיעור האינפלציה בישראל עומד כרגע 5-6%, תלוי אם מודדים את האינפלציה על סמך הנתון החודשי האחרון או על סמך השנה האחרונה. האם יש עוררין שהסיכוי בשנה הקרובה לראות אינפלציה של 2-2.5% הנו אפסי? בארה"ב ובצרפת עומד שיעור האינפלציה על כ -6%. הבנק הפדרלי בארה"ב כבר ויתר על מגמתו המוצהרת להוריד את שיעור האינפלציה לרמה של 2.5% מתוך הבנה שמדיניות אגרסיבית מידי דרך שערי הריבית עלולה לפגוע נואשות בסקטור הפיננסי.אך ראו איזה פלא:משתתפי שוק האג"ח הממשלתי סבורים שלא רק שהמטרה אפשרית אלא שאפשר גם לרדת לאינפלציה נמוכה יותר ממטרת הבנק המרכזי וזאת כבר בשנה הקרובה. לראיה, בואו נבדוק את ציפיות האינפלציה המגולמות בשוק האג"ח הממשלתי בתחילת יוני 2023. הנחנו פרמיית ביטוח רק של 0.35% למרות שיש להניח שבתקופת גאות באינפלציה פרמיית הביטוח גבוהה בהרבה. בישראל הפרמיה עוד גבוהה יותר כדי לבטא את אי הוודאות הכרוכה בהכלת הרפורמה המשפטית.הציפיות לאינפלציה מחושבות כך:

האם סביר להניח כי שיעור האינפלציה בשנה הקרובה בארה"ב ירד ל-2.01%? מאוד לא סביר. מעניין לציין שבחדשיים האחרונים התרחשה ירידה משמעותית בשיעור האינפלציה הצפויה המגולמת בשערי הריבית האמריקאיים, ירידה השווה בגדלה לצפי של... העלאת הריבית הצפויה בשיעור רבע אחוז!! פרוש הדבר כי שערי הריבית הריאליים הנם נגזרים של הריבית הנומינלית ולא משתנים משפיעים. גם בישראל לא סביר ששיעור האינפלציה עד יוני 2024 יהיה רק 2.87%, מה גם שפרמיית הביטוח כנראה גבוהה מ- 0.35%. ניתן לציין כי הפערים באינפלציה הצפויה בין ישראל וארה"ב משקפים צפי לפיחות בשקל בשנה הקרובה בשיעור של 0.88% גם ללא השפעת הכלת הרפורמה המשפטית (לפי גישה המכונה PPP).מה יכול להיות ההסבר לכך?אפשרות 1 - אם קיים מתאם שלילי גבוה בין התנהגות שער הריבית הריאלית והאינפלציה, קיימת אפשרות, לפחות תאורטית, שפרמיית הביטוח היא שלילית שכן הסיכון באג"ח צמוד עלול להיתפש כגבוה יותר מהסיכון של אג"ח נומינאלי. אפשרות זו, למרות שהיא קיימת, מנוגדת להגיון הכלכלי הטוען שהמתאם בין שיעור התשואה הריאלי ושיעור האינפלציה צריך להיות קרוב לאפס.אפשרות 2 – בניגוד לאמור באפשרות 1, קיים מתאם חיובי די גבוה בין שער הריבית הריאלי והאינפלציה, דהיינו, כאשר שיעור האינפלציה גדלים, עולה גם שער הריבית הריאלי. לכאורה, עליה באינפלציה הייתה צריכה להשפיע על שער הריבית הנומינלי בלבד, אך המציאות מוכיחה אחרת. פרוש הדבר כי בשער הריבית הריאלי הגלום באגרות חוב ממשלתיות ישנו מרכיב אינפלציוני שאינו מוסבר על ידי התאוריה הכלכלית.אפשרות 3 - קיימת סגמנטציה ברורה בין משתתפי שוק האג"ח הממשלתי (המלווים) לטווח הקצר ולטווח הארוך ולפיכך יכולה להיווצר אנומליה בציפיות לאינפלציה הגלומות בטווח הקצר של שערי הריבית לעומת הטווח הארוך. בשוק האג"ח הממשלתי האמריקאי אנומליה הזאת ברורה לעין: שוק האג"ח עד 10 שנים מתנהג שונה מהותית משוק האג"ח מ -17 עד 30 שנה. מעניין לציין שהתנהגות זו יוצרת הזדמנות ארביטראג' ברורה (קניית אג"ח לזמן t ומכירה בחסר של סכום דומה של שני אג"חים:t-nו- t+n)לסיכום, ציפיות לאינפלציה הגלומות בשער הריבית אינן בהכרח שיקוף של אופטימיות יתירה מצד משתתפי השוק לגבי תחזית האינפלציה, אלא ביטוי למרכיב בתמחור האג"ח שאינו נהיר לתאוריה הכלכלית. מכל מקום, אם האינפלציה הצפויה גבוהה מזו המגולמת בשערי הריבית, אזי יש עדיפות ברורה לאסטרטגיה של קניית אג"ח צמוד מדד.

האם סביר להניח כי שיעור האינפלציה בשנה הקרובה בארה"ב ירד ל-2.01%? מאוד לא סביר. מעניין לציין שבחדשיים האחרונים התרחשה ירידה משמעותית בשיעור האינפלציה הצפויה המגולמת בשערי הריבית האמריקאיים, ירידה השווה בגדלה לצפי של... העלאת הריבית הצפויה בשיעור רבע אחוז!! פרוש הדבר כי שערי הריבית הריאליים הנם נגזרים של הריבית הנומינלית ולא משתנים משפיעים. גם בישראל לא סביר ששיעור האינפלציה עד יוני 2024 יהיה רק 2.87%, מה גם שפרמיית הביטוח כנראה גבוהה מ- 0.35%. ניתן לציין כי הפערים באינפלציה הצפויה בין ישראל וארה"ב משקפים צפי לפיחות בשקל בשנה הקרובה בשיעור של 0.88% גם ללא השפעת הכלת הרפורמה המשפטית (לפי גישה המכונה PPP).מה יכול להיות ההסבר לכך?אפשרות 1 - אם קיים מתאם שלילי גבוה בין התנהגות שער הריבית הריאלית והאינפלציה, קיימת אפשרות, לפחות תאורטית, שפרמיית הביטוח היא שלילית שכן הסיכון באג"ח צמוד עלול להיתפש כגבוה יותר מהסיכון של אג"ח נומינאלי. אפשרות זו, למרות שהיא קיימת, מנוגדת להגיון הכלכלי הטוען שהמתאם בין שיעור התשואה הריאלי ושיעור האינפלציה צריך להיות קרוב לאפס.אפשרות 2 – בניגוד לאמור באפשרות 1, קיים מתאם חיובי די גבוה בין שער הריבית הריאלי והאינפלציה, דהיינו, כאשר שיעור האינפלציה גדלים, עולה גם שער הריבית הריאלי. לכאורה, עליה באינפלציה הייתה צריכה להשפיע על שער הריבית הנומינלי בלבד, אך המציאות מוכיחה אחרת. פרוש הדבר כי בשער הריבית הריאלי הגלום באגרות חוב ממשלתיות ישנו מרכיב אינפלציוני שאינו מוסבר על ידי התאוריה הכלכלית.אפשרות 3 - קיימת סגמנטציה ברורה בין משתתפי שוק האג"ח הממשלתי (המלווים) לטווח הקצר ולטווח הארוך ולפיכך יכולה להיווצר אנומליה בציפיות לאינפלציה הגלומות בטווח הקצר של שערי הריבית לעומת הטווח הארוך. בשוק האג"ח הממשלתי האמריקאי אנומליה הזאת ברורה לעין: שוק האג"ח עד 10 שנים מתנהג שונה מהותית משוק האג"ח מ -17 עד 30 שנה. מעניין לציין שהתנהגות זו יוצרת הזדמנות ארביטראג' ברורה (קניית אג"ח לזמן t ומכירה בחסר של סכום דומה של שני אג"חים:t-nו- t+n)לסיכום, ציפיות לאינפלציה הגלומות בשער הריבית אינן בהכרח שיקוף של אופטימיות יתירה מצד משתתפי השוק לגבי תחזית האינפלציה, אלא ביטוי למרכיב בתמחור האג"ח שאינו נהיר לתאוריה הכלכלית. מכל מקום, אם האינפלציה הצפויה גבוהה מזו המגולמת בשערי הריבית, אזי יש עדיפות ברורה לאסטרטגיה של קניית אג"ח צמוד מדד.

- 8.ארתור 01/08/2023 11:30הגב לתגובה זותודה על הכתבה רואים פרי עבודה אני מניח שהאינפלציה בישראל תתמתן אך בטח לא לרמות של 2.87% בעוד שנה, אלא יותר מזה.

- 7.אפשר הסבר על פרמיית הביטוח? (ל"ת)08/06/2023 19:44הגב לתגובה זו

- יוחאי 09/06/2023 08:29הגב לתגובה זופלוץ

- 6.תותח (ל"ת)דן 08/06/2023 11:23הגב לתגובה זו

- 5.zz 07/06/2023 17:21הגב לתגובה זוחוקים ונוסחאות מתמחרים בפועל רק אם ניתן להפיק מהם רווחי ארבטראז ובמינוף גדול.... כנראה שאחרי עלויות וחיכוך וסיכון שולי לא ניתן...

- 4.האמיתי 07/06/2023 03:19הגב לתגובה זוושכחתם שיגיע מצב של קריסה של השווקים המנופחים שמוחזקים בכוח

- 3.דמיקולו 06/06/2023 21:05הגב לתגובה זוולכן אי אפשר לגזור שום מסקנה מנכס שהסחירות בו נמוכה

- תגובה 07/06/2023 10:38הגב לתגובה זובארה"ב נסחר/מונפק TBL ל 3 חדשים במחזור של למעלה מ... טריליון דולר

- 2.וואו אני צריך לקרוא כמה פעמים כדי להבין (ל"ת)משה 06/06/2023 20:58הגב לתגובה זו

- 1.צודק 06/06/2023 17:47הגב לתגובה זומגרף הציפיות האינפלציוניות ברור ששחר יקר יחסית לצמודי מדד. הרווח יחסית קטן מול האינפלציה. ובנוסף, מה הסיכוי שלא תהיה אינפלציה עם ממשלת הפופוליזם? אנרכיה מלא על מלא? לא תעלה אינפלציה? בהצלחה לנו עם ממשלת הליקוד