שוק האג"ח המקומי מעניין - הנה אפשרויות השקעה למשקיעים סולידיים וגם למי שמוכנים לקחת סיכון

בשנה וחצי האחרונות המשקיעים בשוקי ההון עדים לשינויים דרמטיים בתנאי המאקרו, בראשם עלייה חדה ומהירה ברמות האינפלציה בעולם ובישראל, וכתגובה לכך רצף העלאות ריבית בהם נקטו הבנקים המרכזיים, בראשם הפד האמריקאי, שהעלה את רמות הריבית בקצב המהיר שנרשם שם אי פעם. כל זאת אחרי שנים ארוכות שהתאפיינו בסביבת ריבית אפסית בשוקי העולם.

אותו שינוי כיוון בתנאי המאקרו ייצר למשקיעים אלטרנטיבת השקעה מעניינת למדי בשוק האג"ח, אשר נותר בצילו של השוק המנייתי, למרות שהאטרקטיביות שלו גדלה בצורה ניכרת במקביל לעליית הריבית בשווקים – בזכות התשואות הנאות המגולמות בו.

מול הכיוון הכללי בו נע שוק החוב הסחיר בארה"ב בחודשים האחרונים, בישראל המסחר באפיק זה לא התנהל במנותק מהמתרחש בזירה הפוליטית-מדינית. מאז חודש פברואר – אז החל להתעצם המאבק בקשר לרפורמה המשפטית בין הצדדים הניצים, סבל שוק האג"ח המקומי מחולשה ניכרת ובדומה לשוק המנייתי בישראל, התאפיין גם הוא במגמה שלילית.

בישראל מגדילים סיכונים, בארה"ב התשואות בעלייה

אולם, בשבועות האחרונים נראה כי המשקיעים קיבלו החלטה לפיה העת הנוכחית מתאימה להגדלת סיכונים (Risk-on) והחזרת הכסף לשוק הישראלי - מה שהוביל לעליות גם באפיק האג"ח המקומי ולירידה ברמת התשואות, וזאת בזמן שבשוק האג"ח האמריקאי התשואות בשוק החוב דווקא עלו.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- הקרנות הסולידיות המנצחות של 2025, ואחת מעל כולן

- המלצת המערכת: כל הכותרות 24/7

במבט קדימה, אנו לא רואים באופק ירידה משמעותית ברמות הריבית המאפיינות כיום את השוק, ובהתאם סבורים, כי השקעה באפיק האג"ח היא צעד נכון ומתבקש, וזאת משום הרמות הגבוהות אליהן הגיעו האג"ח הממשלתיות – המאפשרות החזקה חסרת סיכון בתיק ההשקעות, המגלמת בתוכה תשואה נאה.

כך לדוגמה, באפיק האג"ח הממשלתי השקלי ניתן למצוא היום סדרות עם תשואות לפידיון בטווח המתחיל בכ-4.75% למשקיעים לתקופה קצרה (כשנה) ומגיע עד לכ-4% לתקופה ארוכה (עשר שנים) – מספרים המשקפים תשואה שנתית ממוצעת, כל זאת בהנחה ומחזיקים באג"ח הנרכשות עד מועד הפידיון.

זאת לעומת תשואה שנתית ממוצעת שנעה סביב כ-1.5% בלבד שגילמה אג"ח ממשלתית לעשר שנים רק לפני פחות משנתיים, ותשואות של שברי אחוז בסדרות קצרות יותר.

איפה ישנה עדיפות לאפיק השקלי, ולמי כדאי להשקיע בצמודי מדד?

ככלל, שוק האג"ח מגלם בתוכו סיכונים נמוכים משמעותית ביחס לשוק המנייתי, בייחוד כאשר מדובר באג"ח ממשלתיות, אולם גם באפיק הקונצרני – בו רמת הסיכון משתנה בעיקר בהתאם למצבה הפיננסי ולדירוג האשראי של החברה המגייסת.

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- ישראל יוצאת להנפקת אג"ח דולרית: החשב הכללי מנצל את הירידה בפרמיית הסיכון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

עוד ניתן לציין, כי השקעה בשוק האג"ח מגלמת בתוכה לא מעט יתרונות ביחס לאלטרנטיבות השקעה באפיקים בעלי תשואות דומות דוגמת פיקדון בנקאי.

מלבד תשואות גבוהות יותר מאלה המציעים הבנקים בפקדונות, מדובר בהשקעה שיכולה לספק למשקיע נזילות מיידית במקרה הצורך, בניגוד לפיקדון בנקאי. השקעה בקרן כספית המנתבת חלק משמעותי מכספיה לאפיק האג"ח (ממשלתי וקונצרני), מגלמת בתוכה יתרונות מיסוי, משום שהמס על רווחי ההון המתקבלים ממנה הוא מס ריאלי, בניכוי אינפלציה.

למרות האמור, לחוסר הוודאות המאפיינת את מצב השוק המקומי עשויה להיות השפעה גם על כיוון שוק האג"ח בהמשך, ובהתאם היא עומדת ברקע של קבלת החלטות ההשקעה בשוק זה.

במבט קדימה, לאלה החוששים מהמשך היחלשות השקל ומעלייה ברמות האינפלציה עקב כך (או במנותק מכך), בטווחי ההשקעה קצרי הטווח (שנה-שנתיים) להערכתנו יש עדיפות להשקעה באפיק צמוד המדד – היכול לספק הגנה משחיקת ערך ההשקעה במקרה בו תרחיש של התחזקות הדולר ועליית האינפלציה יתממש.

יחד עם זאת, לראייתנו, במצב השוק הנוכחי ציפיות האינפלציה באג"חים ארוכות הטווח (בין שלוש לעשר שנים) גבוהות מדי, לכן במבט על השקעה באג"ח לטווח ארוך אנו נותנים עדיפות לאפיק השקלי.

יתרון נוסף הגלום בשוק האג"ח הממשלתי הוא ההגנה שהוא יכול לספק לתיק ההשקעות במצב של הורדת ריבית העשויה להגיע במפתיע, בין אם בעקבות מיתון והאטה כלכלית, ובין אם במקרה של "ברבור שחור" בשווקים. מצב דברים זה צפוי להוביל לירידת תשואות בשוק החוב הממשלתי ולעליית מחירי האג"ח ובכך לגלם עבור המשקיע רווחים פוטנציאליים "על הנייר" או בפועל.

תשומת לב יתרה בהשקעה באפיק הקונצרני

באפיק הקונצרני, אנו סבורים כי זהו הזמן הנכון להגביר את רמת הסלקטיביות ולאמץ גישה של בחירת סדרות בפינצטה ("בונד-פיקינג"), וביצוע רכישות ממוקדות לאחר בחינה מעמיקה של מצבה הפיננסי של כל חברה בהתאם לתחום הפעילות שלה.

זאת משום שלראייתנו, נוכח תנאי המאקרו הנוכחיים והריבית הגבוהה, כפי שהוזכר קודם לכך, גובר החשש מהשפעות הנטל ההולך וגדל של עלויות המימון השוטפות של החברות, ובהתאם גובר החשש בקשר ליכולתן של רבות מהחברות להמשיך "לגלגל" את חובותיהם בהמשך ולהצליח במיחזורן.

היתרון העיקרי באג"ח חברות (קונצרני) הוא התשואה העודפת שמקבלים בהשקעה בו, ביחס להשקעה באג"ח הממשלתיות, המגלמת את הסיכון העודף הנלקח בהשקעה באפיק זה לעומת האפיק הממשלתי.

במצב השוק הנוכחי אנו מזהים תשואות נאות לפידיון באג"ח החברות, מהן ניתן ליהנות גם באמצעות השקעה באג"ח של חברות בעלות חוסן פיננסי משמעותי, המדורגות בדירוגי השקעה גבוהים מקבוצת AA ומעלה.

השקעה מסוג זה תאפשר למשקיע ליהנות ממרווח תשואה חיובי של כ-1% על האג"ח הממשלתיות המקבילות, ללא הגדלת סיכון משמעותי. מרווח האשראי הספציפי באפיק הקונצרני תלוי בחברה ובמח"מ (משך חיים ממוצע) של הסדרה הנרכשת.

מדדים:

לאלה המעדיפים השקעה במדדי התל-בונד הוותיקים והמוכרים, מדד תל-בונד מאגר, בו למעלה מ-400 סדרות אג"ח, מאפשר פיזור מקסימלי ללא חשיפה משמעותית לחברה ספציפית.

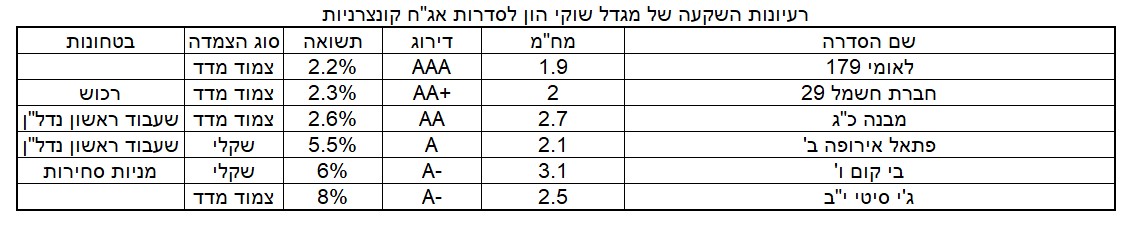

למשקיעים המעדיפים השקעה בסדרות ספציפיות, להלן כמה בולטות, לפי סדר עולה של רמת הסיכון הגלומה בהן, ובהתאם התשואה שהן מציעות:

סיכון נמוך מאוד:

אג"ח לאומי 179 וחברת חשמל 29: מדובר בשתי סדרות צמודות מדד, לאומי בדירוג AAA ובמח"מ 1.9, וחברת חשמל בדירוג AA פלוס במח"מ 2, המעניקות תשואות נאות של כ-2.2%-2.3%, ביחס לסיכון הנמוך מאוד הגלום בהן.

סיכון נמוך:

מבנה אג"ח כ"ג: סדרה צמודת מדד של חברת מבנה, בדירוג AA ובמח"מ 2.7 מציעה תשואה שנתית של כ-2.6%. למחזיקי האג"ח שיעבוד קבוע ראשון על נכסי נדל"ן בשווי של כ-20% מעל החוב המונפק. מבנה פועלת בעיקר בתחום הנדל"ן המניב בישראל, מחזיקה במזומנים ושווה מזומנים בהיקף של כ-1.4 מיליארד שקל ובנכסים לא משועבדים בהיקף של כ-7.3 מיליארד שקל.

פתאל אירופה אג"ח ב': סדרה שקלית בדירוג Aפלוס במח"מ 2.1, המגלמת תשואה שנתית של כ-5.5%. למחזיקי האג"ח שיעבוד ראשון של מלון בבעלותה באמסטרדם, בשווי של בערך פי 3 מערך החוב המונפק. פתאל אירופה משקיעה בתחום המלונאות באירופה, מתאפיינת במינוף נמוך יחסית, ועל הפרק ניצבת הנפקת סדרת אג"ח חדשה שהיא מקדמת בימים אלה.

סיכון בינוני:

בי קום אג"ח ו': סדרה שקלית בדירוג A מינוס, במח"מ 3.1 ובתשואה של כ-6%. למחזיקי האג"ח שיעבוד ראשון על מניות בזק, בשווי הגדול פי 2.5 משווי החוב. בי קום היא חברת החזקות המתאפיינת במינוף נמוך ובשווי נכסי גבוה, בעלת כ-27% ממניות בזק, ממנה היא מקבלת דיבידנדים חצי שנתיים שוטפים. מוקדם יותר השנה העלתה בזק לכ-60% את היקף חלוקת הדיבידנד שתבצע מרווחיה, בזכות העוצמה הפיננסית שמציגה בזק וכל עוד תמשיך לשמור על מצב עניינים זה, אנו לא מזהים סיכון בהחזרי החוב של בי קום.

סיכון גבוה:

ג'י סיטי אג"ח י"ב: סדרה צמודת מדד בדירוג A מינוס, במח"מ 2.5, בעלת תשואה של כ-8%. מדובר באג"ח ברמת סיכון גבוהה משמעותית מיתר הסדרות המדוברות, אולם ביחס סיכון-סיכוי התשואה שהיא מציעה נראית מעניינת. ג'י סיטי (לשעבר גזית גלוב) היא חברת נדל"ן שתפסה הרבה כותרות בשנה האחרונה נוכח תכנית מימוש הנכסים עליה החליטה במטרה להקטין את חובה, לאחר עליה חדה ברמות המינוף שלה. בשלב הנוכחי היא עומדת ביעדי התכנית כפי שהציגה. במצבה הנוכחי היקף המזומנים של ג'י סיטי צפוי להספיק לה כשנה קדימה, ומעבר לכך עתידה תלוי ביכולתה להמשיך למכור נכסים בשווי דומה לשווים בספרים.

יש לציין, כי במהלך תקופת ההשקעה ניתן לראות רווחי הון או הפסדי הון על ההשקעה, אולם התשואות השנתיות המוזכרות על הסדרות השונות, יתקבלו במועד הפידיון של האג"ח, אז בכפוף לכך שלא חלה פגיעה ביכולת הפירעון שלה, תשלם החברה את מלוא חובה, כפי שהתחייבה בעת הנפקת האג"ח.

הכותב הוא מנהל השקעות בקבוצת מגדל שוקי הון

הכותב הינו בעל רישיון ניהול תיקים במגדל ניהול תיקי השקעות (1998) בע"מ, מקבוצת מגדל שוקי הון. אין באמור התחייבות להשגת תשואה/רווח ו/או למניעת הפסדים. האמור אינו תחליף לייעוץ/שיווק השקעות/ייעוץ מס, המתחשב בצרכים המיוחדים לכל אדם. לקבוצת מגדל שוקי הון ו/או למי מטעמה עשוי להיות עניין אישי בנושא ו/או אחזקות בנכסים ו/או בסקטורים ו/או באפיקים המוזכרים, והם מנהלים ו/או עשויים לנהל נכסים מהסוג שהוזכר ו/או מכשירי השקעה בסקטורים/אפיקים אלה ו/או שהשקעותיהם עשויים לכלול נכסים המשתייכים לסקטורים/אפיקים אלה. ההערכות בכתבה, מהוות מידע צופה פני עתיד ולכן התממשותן אינה וודאית, ואינה בשליטת קבוצת מגדל שוקי הון ו/או מי מטעמה. ההשקעה באג"ח קונצרני חשופה לחוסנן הפיננסי של החברות שהנפיקו את האג"ח וליכולת הפירעון שלהן וההשקעה באג"ח ממשלתי יוצרת חשיפה ליציבות ולסיכונים הגלומים במדינה המנפיקה, חוסנה הכלכלי וכיו"ב. בהשקעה באג"ח קונצרני קיים סיכון לחדלות פירעון המנפיק ואין כל ערובה שהמנפיקים אכן יעמדו בהתחייבויותיהם.

- 9.מדינה 21/08/2023 07:23הגב לתגובה זווהכותב דוחף אג"ח. הזייה. קובננטים בתחתונים והכותס מתעלם כ ו תלמיד כיתה א בקרוב מדינה נטושה והכותב ממליץ אג"ח נדל"ן הזיה

- 8.עצמון 21/08/2023 06:49הגב לתגובה זוכל הכבוד!

- 7.קובי 20/08/2023 18:33הגב לתגובה זובולשיט אני מושקע בהם עם פיזור הכי טוב ובכל זאת מופסד 4% אז לכו לספר לסבתא שלכם שיש בזה רווח

- 6.אורן 20/08/2023 18:04הגב לתגובה זובנק הפועלים נותן 5% בפקדון שקלי לשנה. דיסקונט נותן 2% צמוד לשנה. בנק ירושלים נותן 2% צמוד לשנה ו 2.5% צמוד בפקדון ל 5 שנים (עם תחנות יציאה החל משנתיים). כל אלה עדיפים משמעותית על מה שהוצע בכתבה, בלי עמלות קנייה, ובלי "דמי ניהול ניירות ערך" עמלת השוד הידועה של הבנקים

- 5.אנונימי 20/08/2023 17:29הגב לתגובה זובסיסי אבל נכון

- 4.לא תודה, אם כבר ממשלת ארה''ב (ל"ת)מבין2 20/08/2023 17:08הגב לתגובה זו

- הדולר יירד-אתה תפסיד (ל"ת)חייל אלמוני 20/08/2023 18:15הגב לתגובה זו

- 3.כתבה מעולה כן ירבו כאלה כתבות מקצועיות. (ל"ת)שחף 20/08/2023 16:14הגב לתגובה זו

- 2.2 תשואה לא כולל מדד. 4.75 תשואה לממשלתי זה שיקלי 20/08/2023 17:44הגב לתגובה זו2.2 תשואה לא כולל מדד. 4.75 תשואה לממשלתי זה שיקלי ואין תוספת מדד

- 2.מישהו 20/08/2023 15:52הגב לתגובה זועדיף אגח לאומי עם 2.2% תשואה על ממשלתי של 4.75%?

- 4.75% במסלול שקלי, 2.2% בצמוד מדד (ל"ת)רועה חשבון האסלי 20/08/2023 17:41הגב לתגובה זו

- מני 20/08/2023 17:35הגב לתגובה זואבל לצערנו לאנכון ש "באפיק האג"ח הממשלתי השקלי ניתן למצוא היום סדרות עם תשואות לפידיון בטווח המתחיל בכ-4.75% למשקיעים לתקופה קצרה (כשנה)". שום סדרה לא נותנת 4.75 - המקסימום זה 4.5 לשנה. במק"ת ניתן לקבל 4.75 למעט פחות משנה.

- אבי יקיר 20/08/2023 17:26הגב לתגובה זוהאגח נותן 2.2 אחוז צמוד מדד כאשר הממשלתי שקלי

- 1.מדבר על 4.75 בממשלתי ואז 2.6 בחחי (ל"ת)גולן 20/08/2023 15:51הגב לתגובה זו

- חחי צמוד למדד , הממשלתי לא (ל"ת)מני 20/08/2023 17:37הגב לתגובה זו

- אבי יקיר 20/08/2023 17:26הגב לתגובה זוצמוד מדד מול שקלי