מדריך: מה זה מכפיל רווח ומדוע הוא כל כך חשוב?

אחד הדברים החשובים להבין בכניסה לכל ההשקעה במניה היא שלא קונים נייר אלא בעצם נכנסים כשותפים בחברה, והשאלה שצריכה להישאל היא למה אני רוצה להיות שותף בחברה הזו, ומה המחיר שאני מוכן לשלם כדי להיות שותף בחברה הזו? או במילים אחרות כמה "שווה" החברה הזו בשבילי?

הערכת שווי חברות הוא נושא רחב וישנן שיטות רבות לעשות זאת. יש הבדל בין סקטורים שונים שכן לא נעריך חברות נדל"ן באותו אופן שנעריך חברה תעשייתית. ישנן גם חברות שמייצרות רווחים קבועים באופן יציב אך לא מייצגות פוטנציאל גדול לצמיחה עתידית לעומת חברות שייתכן שבהווה לא מרוויחות כל כך הרבה, אך בעתיד אנו צופים עלייה משמעותית ברווח. לגבי כל אחד מסוגי החברות נשתמש במתודה שונה כדי להעריך את שוויה בעיננו. אחד הביטויים שאנו שומעים רבות כשמדברים על הערכת שווי של חברה הוא "מכפיל". מהו אותו מכפיל ואיך הוא מסיע לנו להעריך את שווי החברות?

מכפיל רווח נוכחי. אחד הפרמטרים שנהוג לבדוק לעיתים קרובות הוא "מכפיל הרווח". המכפיל אומר לנו כמה שנים ייקח לחברה להרוויח את שוויה הנוכחי. כלומר, בהינתן רמת הרווחים הנוכחית, ובהינתן שווי השוק של החברה כרגע, תוך כמה שנים החברה תרוויח את הסכום ששווה לשווי השוק שלה. דוגמה: חברה שנסחרת לפי שווי שוק של 10 מיליון שקל ומרוויחה מיליון שקל בשנה נסחרת במכפיל רווח נוכחי של 10.

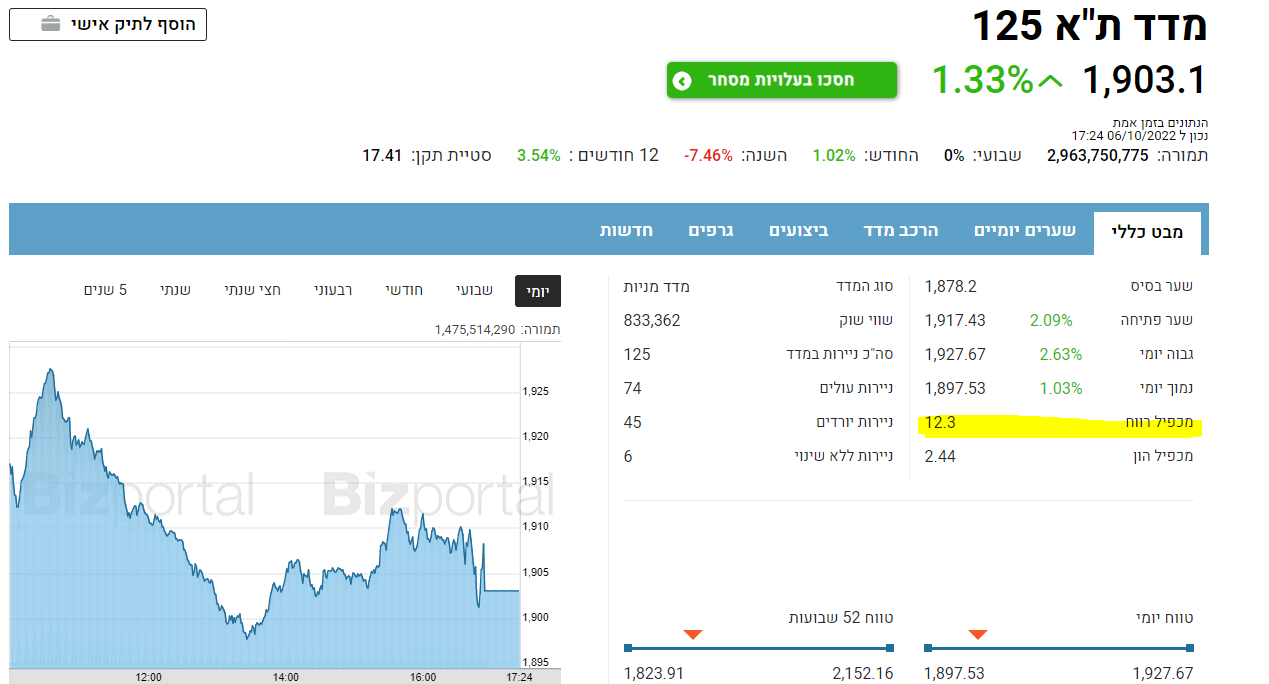

אתר ביזפורטל מגיש לקוראים את מרבית המידע הזה בדף החברה שמיועד לכל אחת מהחברות בבורסה בתל אביב. נבחן לדוגמה את הדף של חברת פלסאון תעשיות:

- רשות ני"ע: חברות נדל"ן הציגו שווים מנופחים

- בייטדאנס, חברת האם של טיקטוק, מוערכת ב-300 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

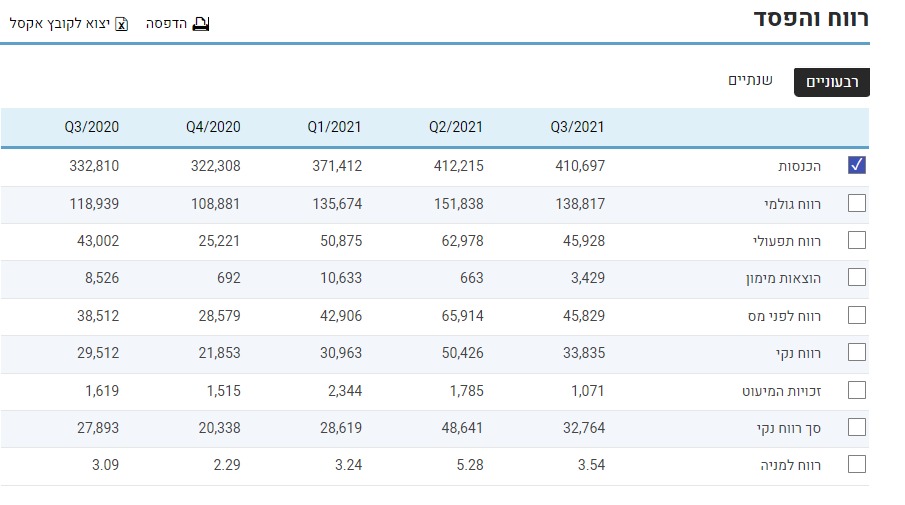

ניתן לראות מצד שמאל למעלה את מכפיל הרווח שעומד על 15.31. בדף זה רואים גם את השווי של החברה באלפי ש"ח (2,100,098). מי שרוצה לנתח את הנתונים עצמם יוכל להיכנס בסרגל הכלים הכחול לדוחות שם יוכל לראות את ההכנסות והרווח הנקי:

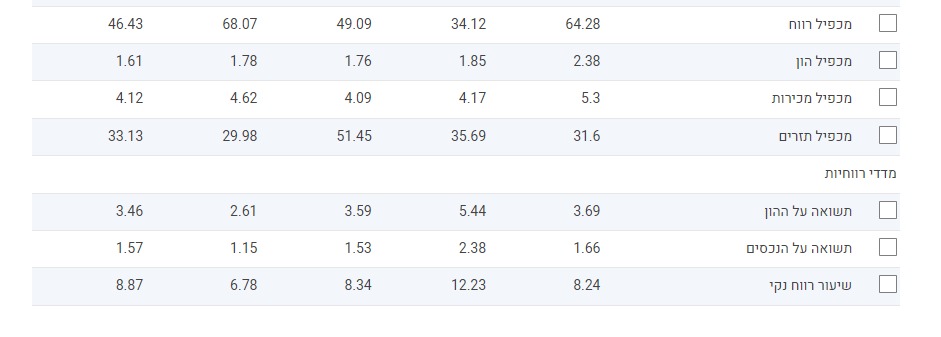

ובהמשך מחושבים גם מכפילים נוספים:

המכפיל עוזר לנו להבין אם החברה יקרה או זולה. ניקח לדוגמה שתי חברות מפורסמות. שווי השוק של אפל APPLE עומד על קרוב ל-3 טריליון דולר. לעומתה אמזון AMAZON נסחרת בשווי של 1.69 טריליון דולר. כשאני מתלבט בין קניה של מניית אפל לבין מניית אמזון אני בעצם שואל את עצמי האם עדיף לי לקנות את אפל ב-3 טריליון דולר או עדיף לי לקנות את אמזון ב-1.69 טריליון דולר? האם ניתן להסיק מכך שאמזון יותר זולה? התשובה היא כמובן לא, כי זה תלוי כמה הן מרוויחות ואפל מרוויחה כיום הרבה יותר. מכפיל הרווח הנוכחי של אמזון עומד על 65. כלומר, אם אמזון תרוויח את אותו סכום שהרוויחה בשנה האחרונה בכל שנה ב-65 השנים הבאות אז סך כל הרווחים שלה יהיה שווה לשווי השוק של החברה כיום. אפל לעומתה נסחרת במכפיל רווח של 31 שנמוך בהרבה, כלומר ייקח לה רק 31 שנים בקצב הנוכחי. למרות שאפל שווה כמעט פי שתיים היא "זולה" יותר מבחינת הרווחיות. מדוע השוק נותן לאמזון מחיר גבוה פי שניים על הרווחים לעומת אפל? כנראה שהוא מאמין שבהמשך היא תצמח בקצב גבוה יותר, אך כרגע, על כל פנים, אפל זולה בהרבה.

מכפיל רווח עתידי. לעיתים קרובות הרווח הנוכחי הוא בעצם היסטוריה שכן הוא מייצג מה קרה עד עכשיו, אך מה יקרה בשנה הבאה? לדוגמה, נניח שהחברה שלנו מהפסקה הקודמת ששווה 10 מיליון שקל ומרוויחה מיליון שקל זכתה לפתע בחוזה ממשלתי שמן והיא צפויה להכפיל את הרווחים שלה בשנה הקרובה, או לחלופין הפסידה חוזה ארוך טווח וצפויה להרוויח בשנה הבאה רק חצי מיליון שקל? המכפיל הנוכחי לא ייתן לנו את המידע הזה ולא ישקף באמת את שווי החברה. כאן בא לעזרתנו המכפיל העתידי שלוקח התפתחויות כאלה בחשבון. החיסרון שלו כמובן הוא שלעומת מכפיל הרווח הנוכחי שמבוסס על מה שהחברה כבר פרסמה והרוויחה בפועל, זה העתידי לא מבוסס על נתונים ידועים אלא על הערכות בלבד, שכן הרווחים העתידיים טרם הגיעו לקופת החברה, ואין וודאות שהערכות אכן יתממשו. כדי להעריך כמה החברה מרוויחה אנו יכולים להסתמך על תחזיות האנליסטים או על הערכות החברה שמפורסמות לעיתים יחד עם הדוחות או לערוך ניתוח על סמך הדוחות ולנסות להעריך את ההתפתחויות בשוק לפי דעתנו.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ניקח שתי חברות אחרות הפעם מתחום הפארמה. חברת ביוג'ן BIOGEN IDEC נסחרת לפי שווי שוק של 35 מיליארד דולר. מתחרתה רגנרון REGENERON PHARMACEUTICALS נסחרת בשווי שוק כמעט כפול של 68 מיליארד דולר. אך כבר אמרנו שהמידע הזה חסר משמעות מבלי שניקח בחשבון כמה הן מרוויחות. אם מסתכלים על מכפיל הרווח מקבלים תמונה ברורה יותר כאשר מכפיל הרווח של ביוג'ן עומד על 23 לעומת 10 בלבד של חברת רגנרון. ההפרש הזה בין המכפילים הזה הוא מעט מוזר לשתי חברות ששייכות לאותה תעשייה, והיינו מצפים שהפער יצטמצמם המשך בדרך זו או אחרת. פה מכפיל הרווח העתידי נותן לנו מידע נוסף, שכן המכפיל העתידי של ביוג'ן הוא 12.8 בלבד בעוד מכפיל הרווח העתידי של רגנרון עולה ל-13.2. ככל הנראה הציפיות לביצועים העסקיים בשנה הבאה כבר נלקחים בחשבון בתמחור הנוכחי של שתי החברות. יחד עם זאת אין שום וודאות שאכן כך יהיה, ושתי החברות עשויות או עלולות להפתיע לטובה או לרעה.

באופן דומה אפשר לקחת מספרים אחרים ולבדוק ביחס לערך החברה. לדוגמה מכפיל מכירות יגיד לנו כמה שנים של מכירות באותה כמות של המכירות בשנה האחרונה יסתכם לערך של החברה, ומכפיל מכירות עתידי ייתייחס לכמה שעתידה החברה למכור וכו'. כל מכפיל כזה נותן לנו מידע נוסף ביחס להערכת שווי החברה. נבחן כעת כמה מכפילים נוספים ומשמעותם.

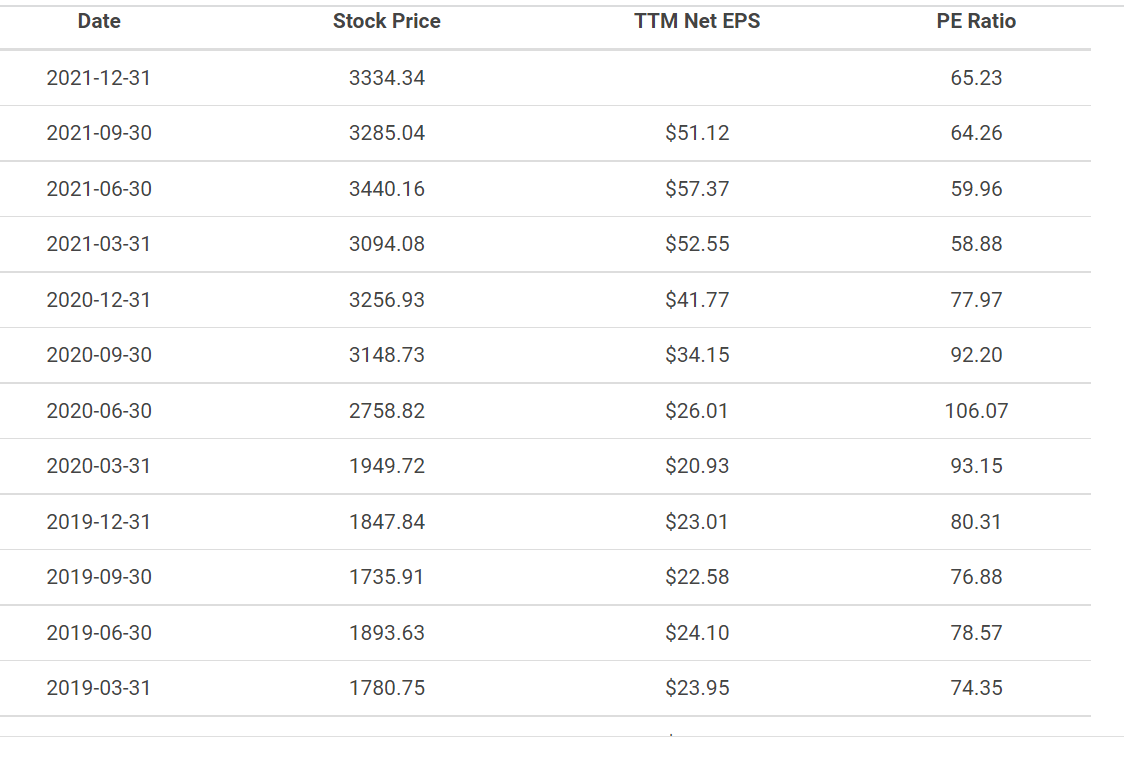

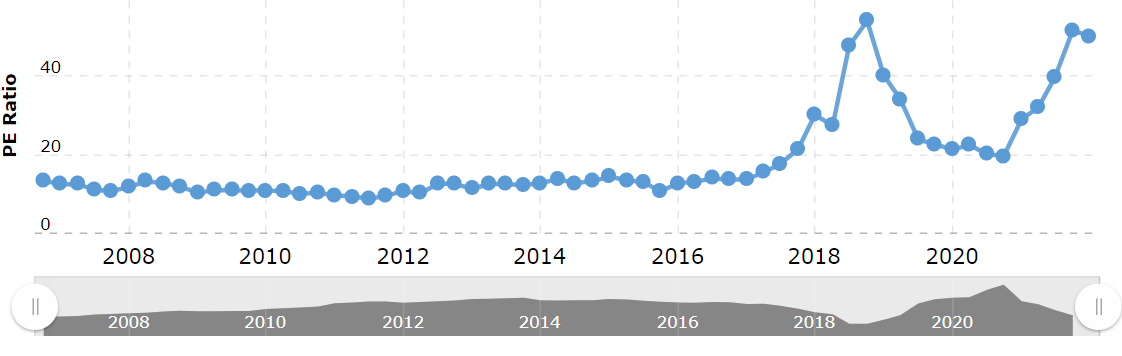

מכפיל רווח היסטורי. חברות שונות ותעשיות שונות מתנהגות באופן שונה ונהנות משיעורי רווחיות שונים מבחינה היסטורית. כלי נוסף שיעזור לנו לבחון ערך של חברה ולנטרל רעשים הוא מכפיל הרווח ההיסטורי ביחס לחברה מסוימת או ביחס לענף מסוים. חברות צמיחה כגון אמזון או טסלה TESLA INC נהנית באופן היסטורי ממכפיל גבוה כיון שההערכה היא שהם ימשיכו לצמוח ובהמשך להצדיק את המחיר הגבוה. לכן מכפיל של 65 לאמזון עלול להראות גבוה מאד, אך בהסתכלות על המכפיל ההיסטורי שלה נראה שבאופן מסורתי היא נסחרת במכפילים גבוהים מאד, לאורך תקופות ארוכות מעל 100, לכן המכפיל הנוכחי הוא נמוך יחסית לעבר ומבטא את ההבנה ששיעורי הצמיחה של אמזון כבר לא יהיו גבוהים כבעבר. להלן מכפילי הרווח של אמזון בשנים האחרונות (תחת הרוביקה PE Ratio):

לעומתה, וול מארט WALMART נסחרה באופן היסטורי במכפיל של מתחת 20 והחל משנת 2018 בערך התחיל המכפיל לעלות וכיום היא נסחרת במכפיל שקרוב ל-50.

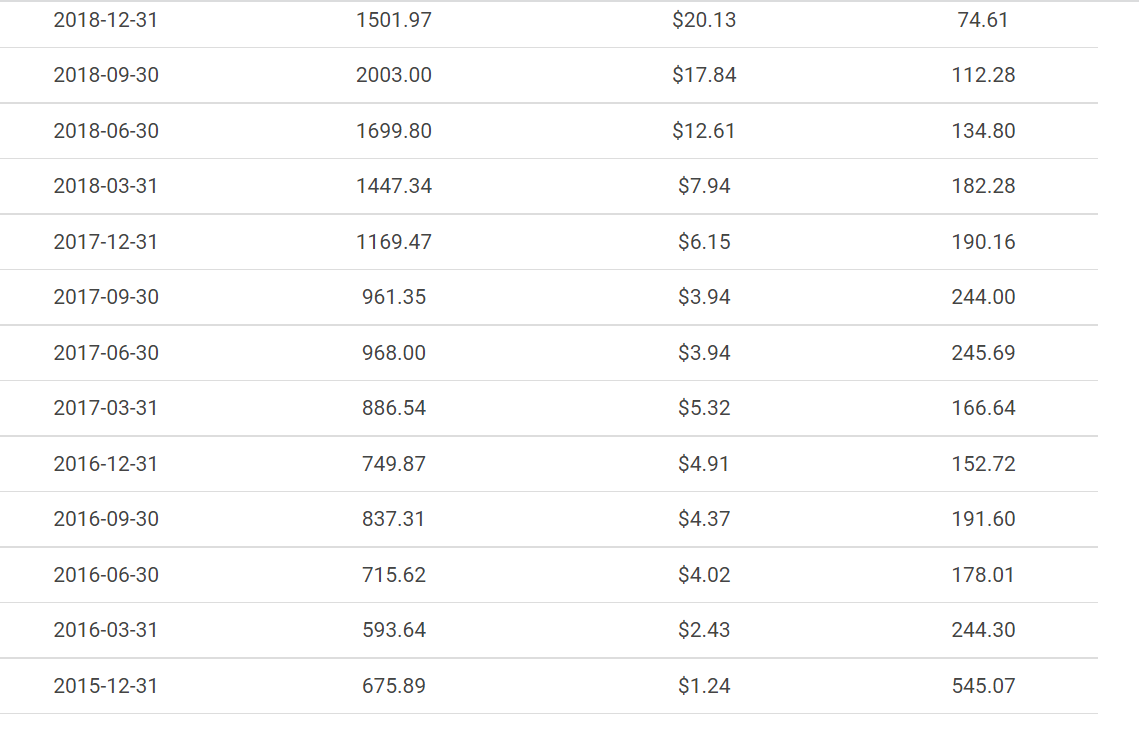

מכפיל הרווח של וול מארט לאורך השנים האחרונות:

לכן, מבחינה היסטורית אמזון במכפיל של 65 נחשבת "זולה" וול מארט במכפיל נמוך יותר של 50 נחשבת "יקרה", וזאת בהתחשב בהיסטוריית הצמיחה שלהן.

מכפיל תפעולי. לעיתים יש "רעשים" נוספים שאנו רוצים לנטרל כאשר אנו מעריכים ערך של חברה כגון מלאי מזומנים או חוב או נכסים אחרים שמטשטשים לנו את התמונה לגבי הרווח שהחברה באמת מייצרת. מכפיל הרווח התפעולי נועד לעזור לנו בזה.

הרווח התפעולי הוא הרווח מההכנסות השוטפות של העסק דהיינו לאחר הפחתת הוצאות התפעול מהרווח הגולמי (שהוא הרווח בניכוי עלויות המכר). הוצאות התפעול הן הוצאות שיווק ומכירה, הוצאות הנהלה וכלליות והוצאות מחקר ופיתוח. לא נפחית את המיסים והוצאות ריבית. בדרך כלל רווח תפעולי משקף בצורה טובה יותר את הרווח האמיתי שהחברה מייצרת. בדוחות הכספיים תפרסם החברה את הרווח התפעולי שלה שהוא אחד הנתונים החשובים ביותר לצורך הבנת פעילותה ורווחיותה. כדי לחשב את מכפיל הרווח התפעולי נחזור על הפעולה הקודמת הפעם עם הרווח התפעולי. כמה שנים של רווח תפעולי ברמה הנוכחית יסתכם לכדי שווי החברה. גם פה כמובן נוכל להתייחס למכפיל הרווח התפעולי הנוכחי, או למכפיל רווח תפעולי עתידי על פי הערכות האנליסטים או החברה או מה שאנו מעריכים שיהיה הרווח התפעולי בשנה הבאה.

נשתמש בדוגמה מתחום נוסף. ענקית התקשורת At&t AT&T INC נסחרת לפי מכפיל 190 לעומת המתחרה Verizon שנסחרת ב-9.77 בלבד. ברור שהמכפיל של הראשונה מבטא אירוע חד פעמי, ואכן בהסתכלות על מכפיל עתידי אנו רואים שההבדל הוא בין 9.77 לוריזון לעומת 7 בלבד אצל At&t. עכשיו אם כן עולה השאלה ההפוכה, למה וריזון יקרה יותר? המכפיל התפעולי יראה שההבדל הוא בין 7.62 אצל ווריזון לעומת 7.35 אצל מתחרתה. כלומר אין באמת הבדל בין החברות מבחינת שווין ביחס ליכולת ייצור הרווח שלהן.

דוגמה נוספת בולטת של חברה ישראלית שנסחרת בוול סטריט, חברת צ'ק פוינט צ'ק פוינט - שמדשדשת סביב אותו מחיר כבר שנים רבות. מכפיל הרווח עומד על 6.14 בלבד. מכפיל הרווח התפעולי מספק חלק מההסבר, שכן הוא עומד על יותר מפי שתיים - 13.75 מה שמוסבר על ידי כך שחלק גדול משווי החברה נובע מהמזומנים שברשותה ולא מהרווח שהיא מייצרת.

מכפיל הרווח במדד ת"א 35

באתר ביזפורטל יש את המידע המשוקלל לכל חברה עם פירוט של מכפיל הרווח ההיסטורי שלה וכן יש גם את המכיל רווח הממוצע לכל המדד. לדוגמה, מכפיל הרווח לת"א 35 הוא 12.3 זה מכפיל מוטה כי יש לנו במדד 35 הרבה בנקים ומכפיל הרווח שלהם נמוך, ועדיין מדובר במכפיל נמוך בהשוואה עולמית:

מכפיל הון. מכפיל נוסף שנהוג לקחת בחשבון הוא מכפיל ההון שבודק מה ערך החברה בשוק ביחס לשווי של החברה בספרים. שווי ההון של החברה הוא ערך הנכסים פחות ההתחייבויות וגם הוא מצויין בדוחות הכספיים. אפשר גם לומר שהמכפיל בעצם בודק מה היחס בין מה ששווים הנכסים של החברה לבין הערך שבו היא נסחרת בבורסה. הנוסחה לחישוב מכפיל ההון היא שווי השוק לחלק שווי ההון העצמי.

נפנה את מבטנו הפעם לעבר השוק המקומי, לשני הבנקים הגדולים. בנק פועליםפועלים 1.72% נסחר בשווי של 40 מיליארד שקל לעומת בנק לאומילאומי 1.12% שנסחר בשווי 42 מיליארד שקל. מכפיל הרווח של שניהם כמעט זהה, כאשר הפועלים נסחר במכפיל רווח של 9 לעומת כ-8.5 של בנק לאומי. אבל בהסתכלות על מכפיל ההון ניכר הבדל משמעותי יותר. בעוד בבנק לאומי מכפיל ההון עומד על 0.9 בלאומי הוא 1.1. המשמעות היא שהשוק מעריך שבנק הלאומי יודע לייצר רווח יותר גבוה מההון שברשותו לעומת בנק הפועלים. לכן ההון העצמי של בנק הלאומי "שווה יותר" מזה של הפועלים.

- 22.ליאור 13/10/2022 17:36הגב לתגובה זוהריבית כאלטרנטיבה בטוחה למניות יכולה להשפיע מאוד על השוק. כשהריבית 5% הכסף יהיה מוכפל תוך 14.2 שנים (=מכפיל רווח 14.2) כשהריבית היא 3%, זה שקול למכפיל רווח 23.45 כך כשהריבית היתה אפסית, היה עדיף לקחת סיכון על מניות במכפילים גבוהים, כשהריבית עולה, עדיף לקבל כסף בטוח. אך קצב השפעת העלאת הריבית יורד יחסית לשינוי בקצב המכפיל השקול, לכן מכפיל רווח של 10-15 לא מאוד מסוכן בריבית חד ספרתית אתר נחמד לעקוב אחר מכפיל הs&p https://www.multpl.com/shiller-pe

- 21.תמים 11/10/2022 13:13הגב לתגובה זוישראמקו עולה כל הזמן עם מכפיל של 1060. כנראה המשקיעים המתוחכמים לא מתחשבים במכפילים.

- 20.תמים 11/10/2022 12:19הגב לתגובה זומשקיעים מתוחכמים משקיעים לפי ציפיות לא לפי מכפילים.

- 19.סוחר נסדק 09/10/2022 15:07הגב לתגובה זוהמסחר בבורסה הוא פרוע, תזזיתי, ובעיקר לא צפוי. את הקונה שעומד מול המוכר בבוק לא מעניין לא מכפיל רווח ולא מכפיל נעליים והוא רוצה לקנות סחורה במחיר הכי נמוך שיכול להיות. אם מכפיל רווח או ניתוח (קשקוש) טכני היו אינדיקציה לעלייה עתידית של מניה אז הכתב הזה היה יושב על יאכטה ביחד עם אייל גורביץ'. בפועל, שניהם שכירים בביזפורטל אז כנראה ששני ה"גאונים" האלה עם כל ה"ידע" שלהם, לא יודעים לצפות את השוק.

- hanan1958 24/12/2022 15:16הגב לתגובה זוהכתבה לא נכתבה שתהיה גאון במסחר ללא גבולות ,האינדיקטורים נמצאים לצורך ניתוח ולשיקול דעתך בלבד

- 18.שניר 11/01/2022 18:52הגב לתגובה זותודה רבה על הכתבה. עשתה סדר בראש :)

- 17.אחד העם 06/01/2022 18:14הגב לתגובה זולמה מניה ישראמקו עם מכפיל שלילי 29- עולה ב-15 חודשים האחרונים כל הזמן. ב-12 חודשים האחרונים השיגה תשואה של 92%.

- 16.יוסי 06/01/2022 18:05הגב לתגובה זוכתבה לא ברורה. לא הבנתי כלום חוץ מזה שאין ודאות בכלום.

- 15.אחד העם 06/01/2022 15:58הגב לתגובה זומחירי המניות לא הגיוניים, .הם משקפים את ציפיות המשקיעים. זאת הסיבה למפולות בבורסה שאי אפשר לחזות.

- 14.אחלה כתבה, ותמצות של ההסבר (ל"ת)דור 05/01/2022 17:25הגב לתגובה זו

- 13.פיליפ 03/01/2022 22:30הגב לתגובה זוהסבר מאוד ברור, עם דוגמאות סופר קונקרטיות, כולל הלכה למעשה באתר. כל הכבוד וכן ירבו

- 12.יעקב 03/01/2022 13:15הגב לתגובה זוכתובה נהדר!

- 11.אז לפי החישוב שעשיתי מניית טבע המשתלמת ביותר (ל"ת)אילן אלכסי 03/01/2022 12:28הגב לתגובה זו

- סער 03/01/2022 14:49הגב לתגובה זויכול להיות אבל זה רק מדבר על מחיר לא על החברה אם היא טובה או לא

- 10.שמואל 03/01/2022 07:39הגב לתגובה זומידע פרקטי חשוב

- 9.נו באמת מכפיל הון של בנקים הכסף לא שלהם!!! (ל"ת)משה ראשל"צ 03/01/2022 07:24הגב לתגובה זו

- 8.NP 03/01/2022 07:05הגב לתגובה זוצריך לתקן את "הרווח" ל- "למכירות/הכנסות"

- 7.אידיוט 03/01/2022 00:15הגב לתגובה זוהכתבה מוכיחה שהבורסה היא הרמאות הגדולה ביותר שהאנושות המציאה. יש ארצות שאין שם בורסה.

- תצטרף לרמאים, ...If you can't beat 'em, join 'em (ל"ת)Sassi6 06/01/2022 02:11הגב לתגובה זו

- 6.נ.ש. 02/01/2022 22:19הגב לתגובה זושבענף הייטק רווח היסטורי ממש לא נחשב. אלא יותר רווח עתידי לפעמים גם ההון העצמי משפיע בעיקר בחברות ענק. דבר נוסף הוא היחס רווח להכנסות גם הוא מעיד בהכרח על חברה יציבה בתחום שהיא עוסקת. ככל שזה גבוה מ20% והתמחור שלה יהיה במכפילים יותר גבוהים. עוד משהו יש כאלה שמפרסמים בעיקר את הרווח התפעולי ולא את הרווח הנקי יש לשים לב לזה. ותדה לכתב אחלה טור

- Sassi6 03/01/2022 05:25הגב לתגובה זוכי אחוז רווח היסטורי שקול למכפיל הסטורי, אחוז רווח עתידי שקול למכפיל עתידי, אחוז ההון העצמי שקול למכפיל הון, היחס רווח למכירות שקול ליחס בין מכפיל רווח למכפיל מכירות, יש גם סתירה בדבריך, כלהלן: "ככל שזה גבוה מ-20% והתמחור שלה יהיה במכפילים יותר גבוהים", זאת יען כי אם אחוז הרווח גבוה מ-20% אז בהכרח שהמכפיל קטן ...מ-5, תודה

- נ.ש. 04/01/2022 11:04אמרתי שמכפיל היסטורי לא נחשב בענף ההיטק אלא רק מכפיל עתידי. לגבי האחוזים דיברתי על אחוז רווח ממכירות. ולא על מכפיל מכירות ולא על מכפיל רווח. דהיינו חברה מכרה במיליארד והרווח שלה נטו הוא הוא מ200 מיליון בלי קשר לשווי החברה ומכפילים. וככל שהרווח ביחס למכירות גבוה ככה הביטחון ברווח עתידי גבוה יותר.

- 5.אריק 02/01/2022 21:59הגב לתגובה זוניראה לי שבסטף הכתבה יש טעויות , כתיב- חזרו שם פעמיים על לאומי , וגם במכפיל הם אמורים להיות במכפיל הון מעל 1 לדעתי התבלבלו בשבר

- אכן כי בן, אתה צודק, צ"ל בנק הפועלים (ל"ת)Sassi6 03/01/2022 04:41הגב לתגובה זו

- 4.1 02/01/2022 21:52הגב לתגובה זולדעתי הם חבויים ובלתי צפויים מפוברקים באקרובטיות חשבונית ובטח לא מגולמים בעבר .

- Sassi6 03/01/2022 04:39הגב לתגובה זותוך כדי הצלבתם עם פרמטרים נוספים לניבוי רווח עתידי של חברה, ואם לדעתך האישית שלך, הם חבויים, בלתי צפויים, מפוברקים באקרובטיות חשבונית, לא מגולמים בעבר, אז מבחן ההצלחה של וורן באפט מוכיח ...שזה בהפוך על הפוך לדעתך, תודה

- 3.אני רק שאלה 02/01/2022 20:50הגב לתגובה זושאלה... אז למה רציו שמרויחה מאות מיליוניי דולרים בשנה נמחקה 70 אחוז ??????

- קורא קבוע 02/01/2022 21:13הגב לתגובה זואם לא תפסיד אותם בתביעה

- 2.מה באשר לנתונים של טסלה? מוצדק? האם השווי מוצדק? (ל"ת)משה ב 02/01/2022 20:46הגב לתגובה זו

- הוא שכל לכתוב מהמכפיל שלה 1000 !! בלון נפוח!!! (ל"ת)משה ראשל"צ 03/01/2022 07:23הגב לתגובה זו

- Sassi6 03/01/2022 04:26הגב לתגובה זויש לה מכפיל רווח עתידי לשנת 2035 בה היא צפויה להכפיל ולשלש את הרווחים שלה בגלל עקרון האיסור של ביידן, זה עיקרון פיננסי בתורת המנועים הקובע שמס הפחמן שואף לאינסוף ב-2035, כלומר, פליטת פחמן שואפת לאפס, תוסיף למכפיל הרווח העתידי את הרכב האוטונומי, ואז כל משפחה תקנה לילד/ה טסלה אוטונומית ...לגן הילדים, תודה

- אידיוט 03/01/2022 00:09הגב לתגובה זולא מוצדק לחלוטין, אבל המניה עולה בגלל ציפיות לרווחים

- 1.אנונימי 02/01/2022 20:39הגב לתגובה זולמה וריזון יקרה יותר?מה הקשר לזול ויקר?