איך מחשבים שווי פעילות של פירמה ולמה זה חשוב למשקיעים?

כניסה להשקעה בחברה שנעשה באופן רציני ולא כהימור מקרי דורשת השקעת זמן ומאמץ בהערכת שוויה ובהכרת מושגים מתחום החשבונאות. לא להיבהל - לא צריך להיות רואה חשבון, אבל כן להבין מה זה שווי חברה, הון עצמי, מכירות, רווחים ועוד.

לא תמיד כל משקיע יכול להיכנס לעומק של נבכי החישובים המקצועיים של אנליסטים ורואי חשבון, אך ככל שנלמד ונתעמק במושגים מעולם ההשקעות נוכל לבצע החלטות מושכלת יותר ונימנע ממלכודות וטריקים שאנו עלולים ליפול בהם בהסתכלות שטחית על כותרות העיתונים. אחד המושגים שחשוב שנכיר הוא "שווי פעילות", וזאת בשונה מהמושג המוכר יותר "שווי חברה".

היום ב-19:00 שיעור בקורס ללימודי שוק ההון - כל מה שצריך לדעת על השקעות סולידיות, מרצה: אבישי עובדיה. לכניסה לחצו כאן

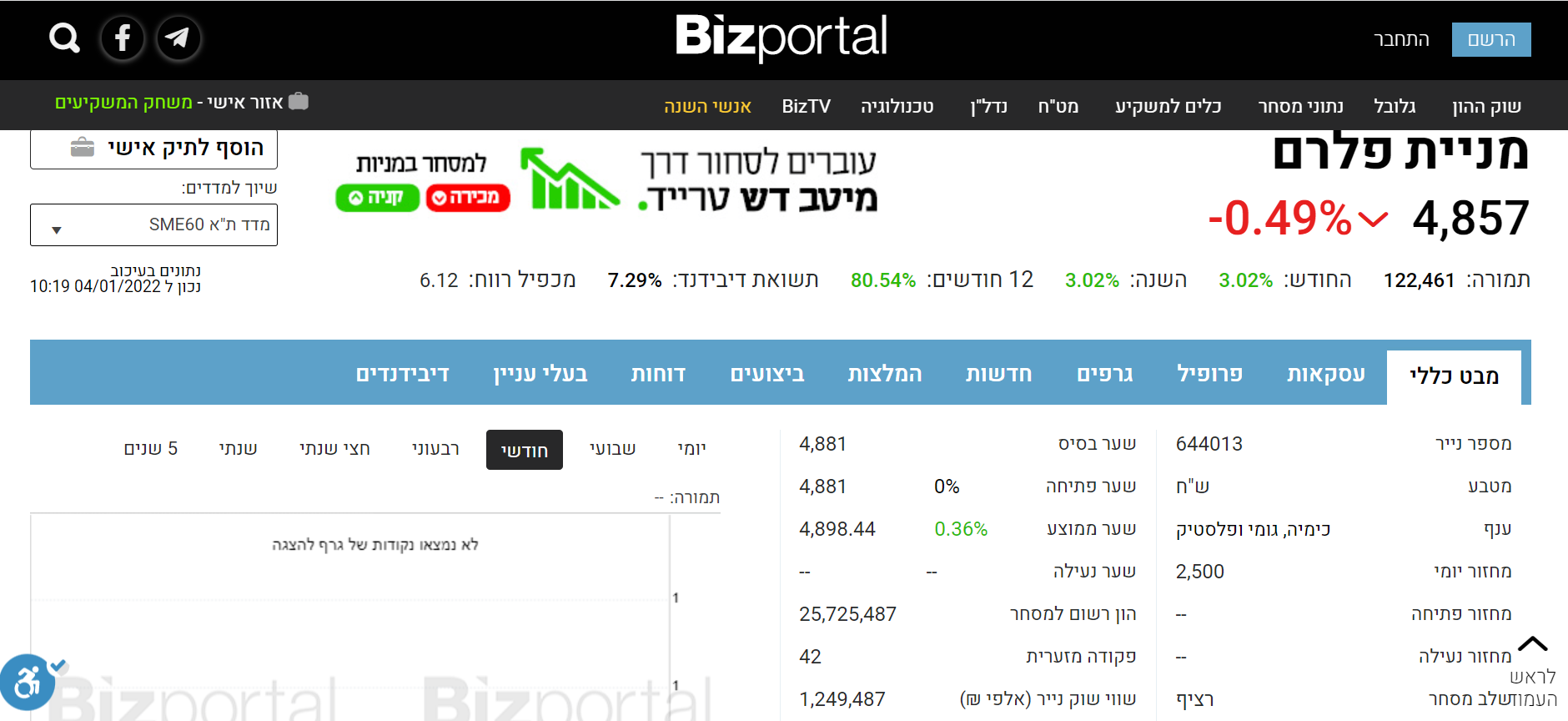

נתחיל דווקא מהאחרון כיוון שהוא פשוט יותר להבנה. שווי החברה הוא הערך של החברה כפי שהוא משתקף ממחיר המניה בבורסה. הדרך לחשב אותו הוא בפשטות להכפיל את מספר המניות במחיר המניה בבורסה (אנו מתעלמים כרגע מהשפעת אופציות על ערך החברה). ניקח לדוגמה את נתוני מניית פלרם כפי שהם מפורסמים בדף המניה באתר ביזפורטל:

- סלע נדל״ן: רווח נקי תפעולי של 62 מיליון שקל - החברה הכריזה על דיבידנד

- מחירי הדלק יישארו ללא שינוי בחודש אוקטובר - למרות התחזקות הדולר

- המלצת המערכת: כל הכותרות 24/7

מחיר המניה האחרון הוא 4857 אגורות, כלומר 48.57 שקל. מספר המניות נמצא תחת ההגדרה "הון רשום למסחר" והוא עומד על 25,725,487 מניות. אם נכפיל את מחיר המניה במספר המניות נקבל קרוב ל-1.25 מיליארד שזהו שווי השוק של החברה (שווי שוק הנייר באלפי ש"ח בדף החברה). מובן מאליו שעליה במחיר המניה או ירידה משפיעה באופן ישיר על שווי החברה.

אך מה קורה עם החברה מחזיקה מזומנים רבים? המזומנים האלה באים לידי ביטוי בשווי השוק של החברה. לצורך הפשטות ניקח חברה תיאורטית בשווי 10 מיליון שקל שיש בידיה מזומנים בשווי 5 מיליון שקל ואין לה חוב בכלל. המזומנים האלה כבר "שייכים" לבעלי החברה והם לוקחים אותם בחשבון כאשר הם מתמחרים את המניה. ומהיכן באו עוד 5 מיליון שקל לשווי החברה? 5 מיליון השקל הם הערך שמייחס השוק לפעילות החברה עצמה, והוא בעצם "שווי הפעילות" של החברה.

במקרה הפוך בו לחברה בשווי 10 מיליון שקל יש דווקא חוב נטו של 5 מיליון שקל. במקרה זה יש להוסיף את ערך החוב לשווי החברה שכן חמש מיליון שקל בכלל "לא של החברה" והמשקיעים מתחילים את הערכת השווי שלה עם 5- מיליון שקל, אלא שהם מאמינים שפעילות החברה "מצדיקה" את ערך החוב ועוד 10 מיליון שקל נוספים, אם כן שווי הפעילות שמעניק השוק לחברה הוא 15 מיליון שקל. זהו בעצם "מינוף", כלומר החברה משתמשת בחוב כדי ליצור את הפעילות שאמורה להיות שווה הרבה יותר מהחוב עצמו ולהעלות את ערך החברה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

השפעת גובה המינוף על חברה יכולה להיות דרסטית. חברה שלוקחת חוב גבוה מדי ולא מסוגלת להחזירו פושטת רגל כמובן. גם תשלומי ריבית גבוהים מדי עלולים להשפיע על התפקוד השוטף. מצד שני חוסר שימוש בכלי המינוף גורם לכך שהחברה לא תוכל למקסם את הערך שהיא יכולה לייצר בשביל המשקיעים. לקיחת מינוף במינון הנכון חשובה ביותר לניהול בריא של חברה והיא אינה משימה פשוטה. אך מלבד ההשפעות הידועות הללו, המינוף משפיע בצורה דרמטית גם על חישוב שווי הפעילות כפי שנראה מיד.

שוק ההון הוא דינמי ומחיר המניות משתנה כל הזמן. הקשר בין מחיר המניה לבין שווי השוק של המניה הוא אינטואיטיבי ומובן. אם מחיר המניה עולה שווי השוק עולה באופן ישיר בכפולה של מספר המניות, ואם היא יורדת כך גם יקרה לשווי השוק באופן זהה. אך השפעת מחיר המניה על הערכת שווי הפעילות של החברה מורכבת יותר ותלויה בכמות המזומנים או המינוף של החברה.

ניקח את החברה התיאורטית הראשונה עליה דיברנו קודם שהיא בעלת מזומנים של 5 מיליון שקל ושווי שוק של 10 מיליון שקל, ונראה איך ישפיע עליה שינוי במחיר המניה. במקרה בו ירדה המניה בעשר אחוז שווי השוק הנוכחי הוא 9 מיליון שקל. המוזמנים הם עדיין 5 מיליון שקל שכן השינוי התרחש רק בבורסה. אם כן, כל הירידה מגולמת ישירות בערך החברה וכעת שווי הפעילות הוא 4 מיליון שקל. אך שיעור הירידה בערך שווי הפעילות הוא 20% ולא רק 10%. גם במקרה השני, ירידה של 10% במחיר המניה יגרום לירידה של מיליון שקל בשווי הפעילות ל-14 מיליון שקל, אך שם שיעור הירידה עומד על 6.7% בלבד (מיליון מתוך 15 מיליון).

מה קורה כאשר ישנו שינוי אמיתי בפעילות של החברה באופן שמשפיע על הערכת השוק את שווי הפעילות? פה אפשר לראות כמה דרסטי יכולה להיות השפעת המינוף על ערך החברה. נתבונן שוב בשתי הדוגמאות הללו.

נניח שהחברה הראשונה זכתה איבדה חוזה משמעותי וכעת השוק רוצה לתמחר את שווי הפעילות ב-4 מיליון שקל בלבד, כלומר 20% פחות ממה שהוא העריך קודם. במקרה זה תרד המניה ב-10% בלבד, כיון ש-50% מערכה מיוחס למזומן שלא נפגע מאיבוד החוזה. אך מה יקרה לחברה השנייה אם תאבד 20% מפעילותה? 20% מ-15 מיליון שקל הם 3 מיליון שקל אותם תאבד החברה משוויה. במקרה זה מניית החברה אמורה ליפול ב-30% כלומר פי 3 מהחברה הלא ממונפת.

מובן מאליו שככל שהחברה יותר ממונפת, כלומר החוב שלה גבוה יותר, ההשפעה של ירידת ערך הפעילות תהיה דרמטית יותר. אם ניקח דוגמה קיצונית יותר של חברה שממונפת בשיעור של 100%, כלומר שוויה 10 מיליון שקל ויש לה חוב של 10 מיליון שקל. במקרה זה השוק מתמחר את שווי הפעילות ב-20 מיליון שקל, וירידה של 20% בערך הפעילות תביא לנפילה של 4 מיליון שקל בערך החברה, או 40% ממחיר המניה.

הצד השני הוא כמובן היכולת להרוויח במקרה של עליה בשווי הפעילות, שככל שהחברה ממונפת יותר שינוי שווי הפעילות לטובה ישפיע בצורה חזקה יותר על מחיר המניה.

נבחן כעת דוגמה מעשית - חברת בזק שנהנתה בשנת 2021 מזינוק של 94% במחיר המניה ונבדוק איך השפיע המינוף על ערך שווי הפעילות של החברה (יש להעיר שלצורך הפשטות החישוב הוא כללי ומתעלם מפרטים מסוימים).

חברת בזק היא חברה ממונפת. בדוחות האחרונים של החברה (דו"ח סולו) שפרסמה לאחר הרבעון השלישי דיווחה בזק על מזומנים ושווי מזומנים והשקעות לטווח קצר של 1.33 מיליארד שקל. בצד ההתחייבויות לעומת זאת סכום החוב לטווח קצר ולטווח ארוך הגיע לכ-8.5 מיליארד. כלומר החוב נטו הוא כ-7.17 מיליארד שקל. שווי החברה עומד כיום על כ-14.6 מיליארד שקל. בהנחה שהחוב לא השתנה מהותית מאז הדוחות האחרונים נוכל לומר ששווי הפעילות של בזק הוא קרוב ל-22 מיליארד שקל.

שנה קודם לכן, בדוחות הרבעון השלישי של שנת 2020 החוב נטו עמד על 9.4 מיליארד שקל. שווי החברה עמד אז על כ-7.5 מיליארד שקל כך ששווי הפעילות היה קרוב ל-17 מיליארד שקל.

לפי הנתונים האלה השינוי בשווי הפעילות מ-17 מיליארד שקל ל-22 מיליארד שקל הוא 5 מיליארד שקל בלבד. כלומר עליה של פחות מ-30%. המסקנה היא שעליה של 30% בשווי הפעילות גרמה לזינוק של מעל 90% בשווי המניה. כך שהמינוף סייע לבזק להגדיל בצורה מהותית את ערך המניה למשקיעים. הבעיה הגדולה היא שזה עובד גם לכיוון ההפוך. כלומר ירידה של 30% בשווי הפעילות של בזק, כ-6.6 מיליארד שקל אמורה לגרום ברמת המינוף הנוכחית לצניחה של 45% בערך המניה הנוכחי.

נבחן נתון נוסף שישלים את התמונה - מכפיל הרווח התפעולי לפי שווי השימוש (EV/EBITDA) שהוא הנתון החשוב ביותר לצורך השוואה בין חברות שונות. ה-EBITDA הוא הרווח לפני ריבית מיסים פחת והפחתות. במקרה של בזק הוא יציב בשנים האחרונות ומגיע לכ-3.7 מיליארד שקל לשנה. ניקח את ערך השימוש (EV) שכפי שראינו הוא 22 מיליארד שקל במקרה של בזק, ונחלק אותו ב-EBITDA. התוצאה - 17 - היא התשואה על ההון שמייצרת בזק. 22 לחלק 3.7 וזה ייתן לנו את מכפיל הרווח התפעולי - 5.88. זאת לעומת המכפיל המוכר יותר, מכפיל הרווח, שבמקרה של בזק הוא 12.6.

לקריאה נוספת:

>>> מה זה מכפיל רווח ומדוע הוא כל כך חשוב?

- 11.כתבה מעולה! (ל"ת)שניר 11/01/2022 18:48הגב לתגובה זו

- 10.ירון 09/01/2022 18:30הגב לתגובה זותודה רבה על המאמר המושקע !!! לא הבנתי היכן החישוב שמראה את התשואה על ההון - 17, המוזכרת בפסקה האחרונה.

- טעות בניסוח. 3.7/22 כ 17% (ל"ת)יעקב 13/01/2022 11:46הגב לתגובה זו

- 9.מעניין (ל"ת)איל 06/01/2022 08:36הגב לתגובה זו

- 8.אידיוט 05/01/2022 21:44הגב לתגובה זולא הבנתי כלום

- 7.כזה בלבול עוד לא שמעתי (ל"ת)עידו 05/01/2022 18:20הגב לתגובה זו

- 6.רובי 05/01/2022 16:45הגב לתגובה זומאמר מעולה קל להבנה ומוסיף המון יידע

- 5.מעולה אחלה טור (ל"ת)נ.ש. 05/01/2022 15:23הגב לתגובה זו

- 4.תודה! מעניין (ל"ת)שט 05/01/2022 15:09הגב לתגובה זו

- 3.חיים 05/01/2022 15:02הגב לתגובה זוכתבה מקצועית ומעניינת.

- 2.ירון אופק 05/01/2022 14:51הגב לתגובה זוסידרת כתבות מאד מעניינות, מתחבר יופי עם הוובינרים.

- 1.אפשר בבקשה לנתח את טסלה? האם השווי מוצדק? אנומליה (ל"ת)אחמד 05/01/2022 14:38הגב לתגובה זו