דיסקונט השקעות - הסיכויים והסיכונים, ולמה היא בדיסקאונט של 20%?

צחי נחמיאס, הזלקינדים ורמי לוי מופסדים כ-30% על ההשקעה בדיסקונט השקעות. הם רכשו לפני כשנה וחצי את חברת ההחזקות לפי שווי של 1.25 מיליארד שקל וכעת היא ב-960 מיליון שקל. החבר'ה האלה לא רגילים להפסיד. אם אתם מאמינים שהם יצליחו בסופו של דבר להרוויח על העסקה, אתם יכולים לקנות בזול מהם, אבל לפני כן חשוב לדעת למה היא הגיעה לאן שהגיעה ומה הסיכויים והסיכונים בדיסקונט השקעות?

חברת ההחזקות דיסקונט השקעות 1.87% שבפורטפוליו הנכסים שלה ניתן למצוא את סלקום, נכסים ובניין, מהדרין, אלרון ואפסילון, מאבדת בחודשים האחרונים גובה וזה בלט גם בשבועות האחרונים. מניית החברה איבדה מתחילת השנה כ-40% ואתמול השלימה ירידה של 9% עם מחזור מסחר חריג של כ-17.3 מיליון שקל כאשר המחזור הממוצע היומי של מניית החברה נעמד על כ-2 מיליון שקלים. היום המניה מתקנת ב-2%.

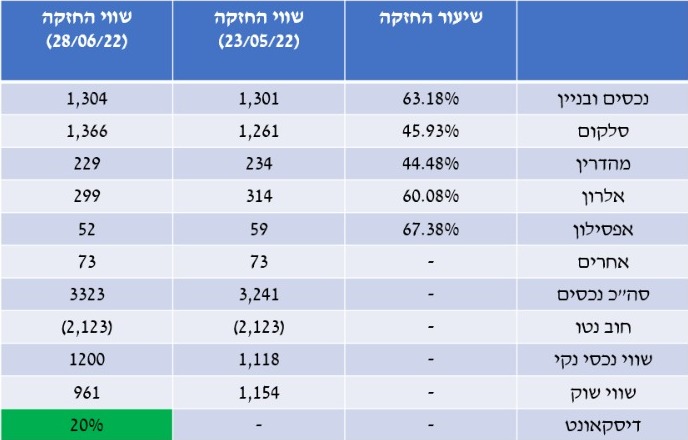

שווי נכסי החברה נטו (שווי נכסים בניכוי התחייבויות) עמד על 1.1 מיליארד שקל עם פרסום הדוח הרבעוני לפני כחודש וטיפס בחודש האחרון לשווי של 1.2 מיליארד שקל. שווי השוק של החברה עומד על כ-960 מיליון שקל מכאן שהמניה נסחרת בדיסקאונט של 20% על השווי הסחיר שלה. מה זה בעצם אומר? תיאורטית שאם אתם קונים את דסק"ש אתם מקבלים הנחה על הנכסים שלה, זה לכאורה עדיף מאשר לקנות את התמהיל של החברות המוחזקות שלה ובעיקר את נכסים ובניין וסלקום. כמו כן, אתם קונים בעצם אופציה על הנכסים של דסק"ש וזה מכיוון שמדובר בחברה ממונפת, אפילו ממונפת מאוד. ברגע שרוכשים חברת אחזקות ממונפת בעצם קונים תמהיל של נכסים ומולו חובות, קונים תמהיל ממונף. זה שקול לקניית אופציה.

- האם הדיבידנד של נכסים ובנין הוא הימור פיננסי?

- קבוצת דסק"ש: נטלי משען-זכאי תמונה למנכ"לית גב-ים

- המלצת המערכת: כל הכותרות 24/7

אופציה נסחרת בפרמיה ולא בדיסקאונט כי אם הנכסים יעלו היא צפויה לעלות ביותר. אז למה חברות החזקה נסחרות בדיסקאונט (לא תמיד)? אפשר לייחס זאת להוצאות ההנהלה וכלליות השוטפות. אלו הוצאות שבעצם מקטינות את השווי עבור בעלי המניות. הן נוגסות בערך מדי שנה ומקובל להוריד אותם בהערכת השווי הנכסי הנקי. ההוצאות הכלליות-ניהול של דסק"ש ירדו מאוד בשנים האחרונות, ועדיין מדובר על כמה מיליוני שקלים בשנה. כלל האצבע אומר להפחית את הסכום הזה בהינתן 10 שנים של פעילות - כלומר את ההוצאות כפול 10, היסטורית זה בערך המכפיל המייצג, לא בטוח שזה תקף קדימה, אבל בגדול מאוד יש 50 מיליון שקל נוספים להוריד משוויה של דסק"ש בשיטת הערך הנכסי הנקי.

חוץ מזה יש לפעמים מסים עתידיים. זה לא המקרה כאן, לדסק"ש יש ככל הנראה ערמות של הפסדי הון משנים קודמות. ולכן, מקבלים בהערכה שמרנית דיסקאונט של 15% על ערך הנכסים ויש עוד בפנים אופציה ממונפת וככל שהמינוף גדול כך הפרמיה אמורה לעלות.

אז למה יש דיסקאונט גבוהה, למה דסק"ש נפלה אתמול ב-10%? ייתכן מאוד שהסיבה נובעת מהשינוי בתמהיל הצפוי בנכסים של דסק"ש ובפירעון החובות.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

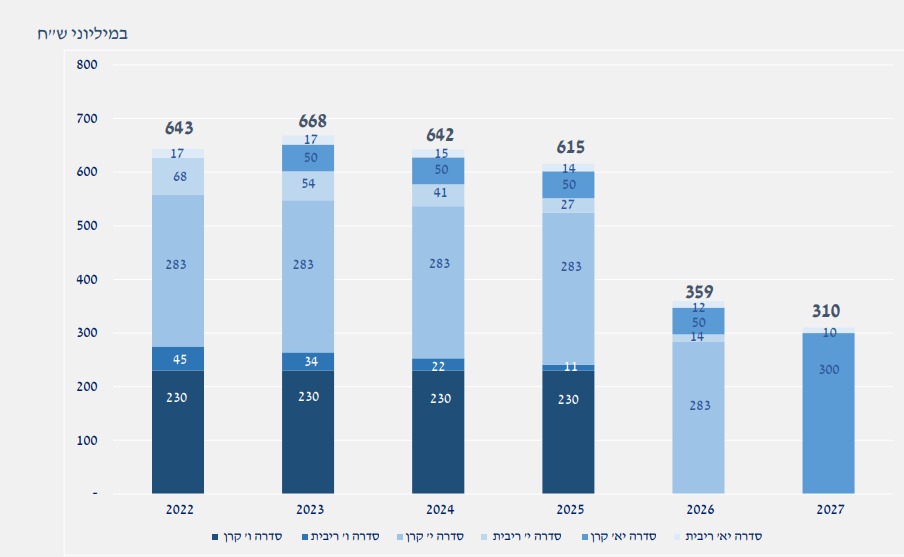

דסק"ש שמתכוונת לממש את החזקתה בסלקום (46%) מנהלת מגעים עם קרן איפקס. עסקה אם תהיה תגרום לסלקום לשלם בקלות את החובות לשלוש וחצי השנים הקרובות. כרגע היא יכולה לשלם בהינתן המזומנים - כ-790 מיליון שקל וסך חובות של כ-3 מיליארד שקל, את השנה הקרובה בלבד. חוץ מזה, עסקה למכירת סלקום ו-או להפרדת התשתיות האופטיות ומכירת בנפרד, תציף ככל הנראה ערך נוסף מעבר להערכת השווי הנכסי.

עם זאת, תקלות במימוש עלולות להביא את החברה למקום לא נעים ואפילו להערת עסק חי שמוצמדת בדוחות כאשר אין ביטחון שהחברה תוכל לשרת את חובותיה בטווח של שנה קדימה. בעיה נוספת היא בתשואות האג"ח. על רקע המצב הרגיש, ובכלל - בהינתן העלייה בריבית בעולם וגם בארץ, אגרות החוב של דסק"ש מספקות כבר מעל 7% תשואה. זה מקשה עליו לגייס, זה הופך את הגיוס לכמעט בלתי אפשרי. כלומר זה מוריד אופציה חשובה מהשולחן ומותיר את אופציית המימוש בלבד.

אבל יש גם בעיה - הוצאה של סלקום החוצה, משאירה את דסק"ש עם נכס אחד מהותי מאוד - נכסים ובניין שמחזיקה בגב ים ומדובר בנכס שבעצמו ממונף, עם בעיות לא פשוטות - נכס גדול, בניין HSBC שעלול בקרוב לעבור מחיקה גדולה לצד השקעה מאוד גדולה בגב ים.

מינוף בדסק"ש לצד מינוף בנכסים ובניין, זה מינוף בריבוע בשוק הנדל"ן. זה יכול להצליח, אבל זה מסוכן. לכן, כנראה השוק מוכן לקנות את המניות בהנחה יחסית גדולה.

קראו כאן על הצרות של נכסים ובניין .

- 3.גדעון 28/06/2022 19:57הגב לתגובה זואני מופסד במניה הזו 90% כך שלא משנה לי אם תעלה או תרד

- dw 29/06/2022 11:32הגב לתגובה זוהשיא במניה בשנה האחרונה היה 1200 והיום היא 700. גם כמה שנים אחורה השיא היה 1400. אם החזקת אותה עשור ויותר אז זה סיפור אחר ויכול להיות שברמת השערים של היום שווה לשקול למצע. ממילא אתה כבר חשוף לסיכון ויש במניה פוטנציאל לאפסייד לא קטן אם עניינים יסתדרו (בפרט אצל נכסים ובניין) לא מחזיק ולא ממליץ

- 2.dw 28/06/2022 15:47הגב לתגובה זומימוש נכסי סלקום ואלרון יביא לכך שדסק"ש תהפוך לחברת אחזקות נדלן וככזו עשויה להתמזג עם מגה אור מלמעלה או נכסים ובניין מלמטה. מימוש נכס סלקום יאפשר צמצום משמעותי מאד של החוב, מה שייקל על התכנות מהלך מיזוג שכזה.

- 1.dw 28/06/2022 15:39הגב לתגובה זותשואה חד ספרתית גבוהה לפירמה עם nav חיובי משמעותי. כפי שהוסבר היטב בכתבה, תתכן בעיה תזרימית אך במוקדם או במאוחר סלקום תמכר, ומשער שגם אלרון (לא במחיר הנמוך הנוכחי) ולכן לא אמורה להיות תספורת.

- F 28/06/2022 16:21הגב לתגובה זובעלי המניות כנראה יצטרכו להכניס יד לכיס

- dw 29/06/2022 11:28משמעותית יותר מסוכנת אבל מצד שני - באם אקזיט סלקום ואלרון יהיה מוצלח אז האפסייד במניה יהיה גבוה משמעותית ממה שאנחנו הנושים נקבל. לגיטימי. הסיכון והסיכוי הולכים ביחד. מאחל לבעלי המניות שירוויחו הרבה. העיקר שאנחנו הנושים נקבל פארי מלא מלא.