לקראת דוחות הבנקים - איך האינפלציה תשפיע על הרווח?

פעילות הבנקים בישראל (כמו בעולם) היא די יציבה שכן בניגוד לחברות כמו אפל או טסלה, למשל, שצריכות למכור הרבה טלפונים ורכבים מדי רבעון כדי לרשום הצלחה, אצל הבנקים מדובר בפעילות מתמשכת. לבנקים יש תיק אשראי בריבית ידועה ותיק פיקדונות מהציבור, שעליו משולמת ריבית ידועה מראש. עלויות השכר, יחסית כבדות, אך גם הן די צפויות. לכן, בהשוואה לחברות שצריכות למכור כל רבעון מאפס, פעילותו השוטפת של הבנק היא די צפויה. ניתן להגיד שבתור כלל אצבע, בנק ישיא תשואה על ההון של 10%. תחת ההנחה הזו, אם ההון העצמי של הבנק הוא 20 מיליארד שקל, בהינתן שהוא מתנהל ביעילות טובה, יש להניח, שיציג רווחיות של כ-2 מיליארד שקל בשנה (רווח נקי).

בנוסף, בשוק ההון מקובל מאוד להשוות את דוחות הרבעון המתפרסם, ביחס לרבעון קודם או לרבעון מקביל בשנה הקודמת. זו הסיבה שזמן קצר לאחר פרסום דוח כספי של בנק, כבר זועקות הכותרות על רבעון מצוין או מאכזב. לדעתי, כדי לקרוא ולנתח דוח של בנק, יש צורך בשעתיים לפחות (וכוס קפה שחור), אבל אנחנו חיים בעולם שבו האתר הכלכלי שיעלה ראשון את האייטם בנושא "דוח טוב או לא טוב" יגרוף את תשומת לב הקוראים (וההקלקות).

אז נכון שפעילות הבנק יחסית פשוטה, אך לעיתים קרובות יש חריגות שעלולות להיות משמעותיות. יכולות להיות השפעות חד פעמיות חיוביות או שליליות שישליכו על שווי המניה של הבנק. ההשפעות עלולות להיות שליליות כמו ההפרשות שרשמו הבנקים המקומיים, בגין תביעות שהוגשו בארה"ב, והן יכולות להיות גם חיוביות כמו רווחי הון שנרשמים לאחר מימוש נכסי נדל"ן או מימושים בתיק ההשקעות של הבנק.

מעבר להשפעות החד פעמיות, נכסי הבנק מושפעים מאוד ממספר גורמי מאקרו. לתיק האשראי ולתיק הפיקדונות של הבנק, יש רגישות לשינויים באינפלציה, לשינויים בריבית ולשינויים בשערי המט"ח. הסיבה שבחרנו לגעת דווקא השבוע בדוחות הבנקים, קשורה לסערת המאקרו שחווינו. בדרך כלל ברבעון בודד, סה"כ שלושה חודשים, השינויים בנתוני המאקרו קטנים, גם אם אנחנו נמצאים באמצע של תהליך מסוים. אבל כאמור, הרבעון האחרון היה יוצא דופן בכל הקשור לשינויים בפרמטרים הכלכליים האלו. ריבית בנק ישראל עלתה פעמיים, באפריל עלתה מ-0.1% ל-0.35%, במאי הריבית עלתה שוב ב-0.4% ל-0.75% וביולי, רגע לאחר סיום הרבעון עלתה ב-0.5% נוספים ל-1.25%. מדד המחירים לצרכן, עלה ב-1.8% (אפריל 0.8%, מאי 0.6% יוני 0.4%). מדובר בעליה משמעותית במיוחד לרבעון בודד, במיוחד כשאנחנו זוכרים שהיעד השנתי של בנק ישראל הינו אינפלציה של 1%-3%. והפרמטר האחרון, שערי המט"ח, שסערו גם הם, עם התחזקות רבעונית בשער הדולר של כ-10%.

- הבנקאית שגנבה תקבל פיצויי פיטורים?

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

איך אנחנו ניישם ונדע מה ההשפעה על כל אחד מהבנקים?

הרבעון השני, היה כאמור, יוצא דופן מבחינת השינויים הדרמטיים בנתוני המאקרו שלו, עם דגש על נתוני מאקרו שצפויים להשפיע מהותית על דוחות הבנקים. מאחר שנתוני האינפלציה, הריבית ושערי המט"ח, כל כך משמעותיים לביצועי הבנקים, הרשות לני"ע דורשת מהם להציג ניתוח רגישות של הפרמטרים הללו. באדיבות הרשות לני"ע, כל הבנקים מציגים טבלאות אחידות, שמאפשרות לכל אחד להבין את ההשפעות טוב יותר. אמנם, הדו"ח הרבעוני הינו מקוצר, ביחס לדו"ח השנתי ומכיל רק כמה מאות של עמודים, אבל בסוף דו"ח הדירקטוריון, ניתן למצוא את הטבלאות ולהשתמש בהן. בניגוד לאירועים חד פעמיים כמו מימוש נדל"ן שמופיעים בשורה נפרדת, השפעות המאקרו אותן נרצה לחזות, מוטמעות בתוך ההכנסות או ההון העצמי של הבנק.

אז, מה היו ההשפעות של הנתונים החריגים של הרבעון?

הפורמט האחיד של דוחות הבנקים דורש מהם לחשב, מהי ההשפעה מעליית או ירידת ריבית בנק ישראל, מהי ההשפעה מעליית או ירידת התשואות לפדיון באג"ח ממשלתי, מהי ההשפעה של עליה או ירידה של 3% במדד המחירים לצרכן וכמו כן מהי ההשפעה של עליה או ירידה של 5% ושל 10% במטבעות העיקריים.

כל ההשפעות האלו משתרשרות לדוחות הכספיים, דהיינו, מתווספות על הרווחיות השוטפת של הבנק ומשפיעות לחיוב או לשלילה. אם ניקח לדוגמה את הריבית במשק שבמשך רבעונים רבים הייתה אפסית ועל כן, הרווחיות של המערכת הבנקאית לא הושפעה משינוי ריבית. השפעת השינוי בריבית בנק ישראל תבוא לידי ביטוי לראשונה בדו"חות הכספיים הקרובים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

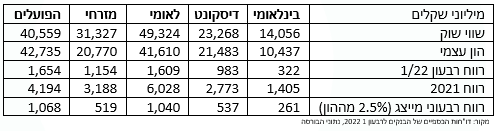

בטבלה להלן, חמשת הבנקים הגדולים, שווי השוק שלהם, ההון העצמי החשבונאי והרווח האחרון שהציגו, בנוסף הצגנו רווח רבעוני מייצג בדמות 2.5% מההון העצמי (לפי תשואה ההון שנתית של 10%):

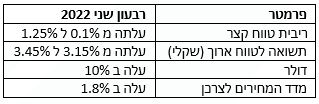

כמו כן, נסכם את השינויים העיקרים ברבעון זה:

השפעת האינפלציה

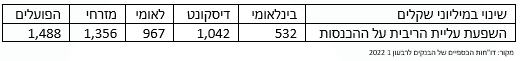

ניתוחי הרגישות של הבנקים בישראל, מציגים בכמה ישתנה ההון העצמי כתוצאה משינוי של 3% במדד המחירים לצרכן. ברבעון השני, המדד עלה כאמור ב-1.8% ולכן נניח מקדם השפעה של 60%:

ניתן לראות שהשפעה חיובית משמעותית מעליית מדד המחירים לצרכן, תשפיע לחיוב בעיקר על בנק מזרחי ובנק הפועלים.

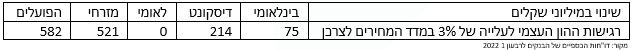

השפעת המט"ח

כפי שניתן לראות בטבלה להלן, השפעת שינויי המט"ח על ההון העצמי של הבנק יכולה להיות חיובית ויכולה להיות שלילית

ניתן לראות שההשפעה של העלייה בשער הדולר מהותית לחיוב עבור בנק דיסקונט ושלילית עבור בנק הפועלים.

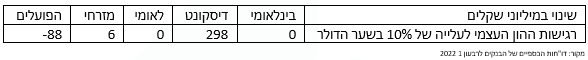

השפעת הריבית

דוחות הרגישות שמציגים הבנקים, אומדים מה ההשפעה על הכנסות הריבית נטו והכנסות מימון שאינן מריבית, כתוצאה מעלייה מקבילה של עקום הריבית. דהיינו, עליית ריבית לט"ק (ריבית בנק ישראל) ועליית התשואות לטווח ארוך, שתיהן ב-1% במקביל:

ניתן לראות שכל הבנקים יגדילו את ההכנסות, כתוצאה מעליית הריבית והתשואות לטווח ארוך. אך השפעה מהותית לטובה, ביחס לגודלו של הבנק, צפויה במזרחי ובדיסקונט.

השפעות נוספות

חשוב לציין, מה שאנו רואים בניתוחי הרגישות שמפרסמים הבנקים והצגנו כאן, הן ההשפעות על המצב הנוכחי של הבנקים ועל תיק האשראי וההלוואות הקיימים שלהם. לעליית הריבית השפעות נוספות עתידיות, כגון הגדלת מרווח הריבית. הכוונה היא לאפשרויות רווח שיש לבנק כאשר הריבית גבוהה יותר – לדוגמא, כאשר ריבית בנק ישראל הייתה 4%, יכלו הבנקים לתת על הפיקדונות ריבית של פריים פחות 3%, שזה 2.5% ומצד שני, לקחת על הלוואות פריים פלוס 3%, שזה 7.5%. בכזה מצב, המרווח עומד על 5%. אך כאשר הריבית הייתה אפסית כמו שחווינו ועמדה על 0.1%, אז הבנק גבה על הלוואותיו פריים פלוס 3% שזה 4.6% אך מנגד הבנק לא יכול היה לתת ריבית שלילית ולכן הציע לפיקדונות ריבית כמעט אפס של 0.01%. בכזה מצב המרווח הצטמצם עבורו ל-4.59%.

נוסף לכך, בנק לאומי, שעל פניו לא נהנה כמו שאר הבנקים משינויים באינפלציה, ריבית ומט"ח, מימש ברבעון האחרון נדל"ן שהיה בבעלותו. לאומי מכר את בניין המטה שלו, "בית מאני", בתל אביב ודיווח על רווח לפני מס של 524 מיליון שקל. עם זאת, הרווח הזה לא יירשם ברבעון הקרוב, אלא רק ב 2023.

בשורה התחתונה

לא זכור לנו רבעון כל כך סוער מבחינת השפעות מאקרו הרלוונטיות לבנקים. מאחר שהבנקים נותנים לנו ביאורים טובים, שמאפשרים לנו לשקלל את ההשפעות השונות על השורה התחתונה, הרי שיש לנו אפשרות לאמוד בקירוב טוב את ההשפעות. באופן כללי, ההשפעות הן חיוביות לבנקים, ואלו צפויים להציג רווחים יפים מעבר לרווחיות הרגילה. בין השורות ניתן לראות שההשפעות היחסיות המשמעותיות, תהיינה בעיקר על בנק דיסקונט, אך גם על מזרחי והפועלים ואילו אצל בנק לאומי והבינלאומי, ההשפעה תהיה מינורית יותר.

קובי שגב, שותף מנהל, אקורד ש.ק.ל. בית השקעות

- 4.יובל 09/08/2022 12:39הגב לתגובה זוכתבה פצצה. כל הכבוד! כן ירבו

- 3.דיסקונט יפתיע (ל"ת)ירון 08/08/2022 11:24הגב לתגובה זו

- אחד מבפנים 08/08/2022 15:49הגב לתגובה זוכבר היום יש פיגורים בהלוואות ומשכנתאות

- 2.אברמזון 08/08/2022 11:11הגב לתגובה זובאפריל- יולי 2023 ממשלת ישראל תאלץ להלאים את הבנקים

- בניהו 08/08/2022 11:25הגב לתגובה זוחושב שזה יקרה רק באוגוסט

- 1.יהושפט 08/08/2022 10:40הגב לתגובה זוהבנקים בהחלט אפשרות. במיוחד דיסקונט ומזרחי

- וואו תודה על התובנה מאירת העיניים. יכול לתת תאריך 09/08/2022 01:13הגב לתגובה זווואו תודה על התובנה מאירת העיניים. יכול לתת תאריך מדויק?

- כתבה מעניינת מעולה ומועילה (ל"ת)שלומי 08/08/2022 13:03הגב לתגובה זו