אג"ח קוקו - מה זה והאם הן הכלי להגנה מפני אינפלציה?

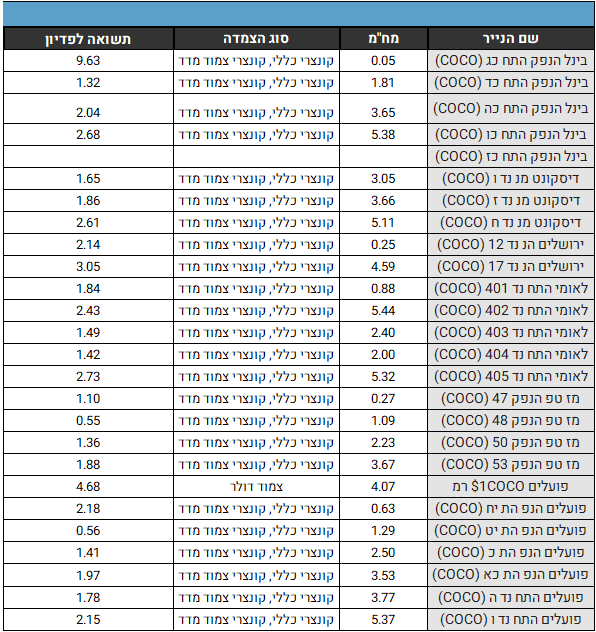

אגרות חוב הן מכשיר ההשקעה הגדול ביותר בבורסה, יותר משוק המניות. הן פחות מלהיבות ממניות שיורדות ועולות בשיעורים חדים, אבל הן המכשיר הכי חשוב בתיקי ההשקעות שלכם - בקרנות נאמנות, בגמל ובפנסיה.גיוס בעזרת חוב (אגרות חוב) הוא דרך של בעלי השליטה שלא לדלל אותם ואת יתר בעלי המניות (גיוס של הון מדלל אותם) והוא נועד לייצר רווחים. המשוואה פשוטה - מגייסים בריבית מסוימת , לוקחים את הכסף ומשיגים עליו תשואה גבוהה מהריבית הזו. השיטה הזו מבטיחה רווחים גדולים ותשואה שעולה על ההון העצמי.החוב המונפק נושא ריבית שתלויה בסיכון ובזמן - סיכון שהחוב לא ישולם והזמן עד לתשלום. ככל שהסיכון גדול יותר וקיים חשש שיכולת החזר נפגעת, התשואה האפקטיבית על האג"ח תעלה (מחיר אגרות החוב יירד), וההיפך – ככל שהביטחון בחברה גדול יותר, הסיכון קטן יותר, הריבית תרד (אגרות החוב יעלו). מחיר אגרות החוב תלוי בפרמטרים נוספים, גם נתוני מאקרו בעיקר הריבית והאינפלציה.בשנה האחרונה על רקע עליית הריבית, התשואה על ההשקעות הסולידיות עלתה, אבל בהינתן המדד-האינפלציה היא עדיין נמוכה ואפילו מבטאת ריבית ריאלית שלילית (חשבתם שתשואה סולידית של 3%-4% זה נהדר? תחשבו שוב).אחת הדרכים להגן על הכסף בתקופה של אינפלציה היא השקעה באגרות חוב צמודות למדד, אבל גם הן לא יעזרו - אגרות החוב המדורגות גבוה (סיכון נמוך) לטווח הקצר מספקות תשואה ריאלית שלילית. אז מה עושים? או שמגדילים את הסיכון ובוחרים גם אגרות חוב מסוכנות יותר ואז התשואה תהיה בהתאם גבוהה יותר או-ו שמסתכלים גם על אג"ח קוקו. מדובר באג"ח של הבנקים שמספק תשואה גבוהה יותר מאג"ח רגיל, אבל נתחיל במה זה בעצם אג"ח קוקו?מה זה קוקו?אג"ח קוקו (CoCo Bonds – "Contingnet Convertible Bond") הוא מכשיר חוב של הבנקים שבמצבים מסוימים (חריגים-קיצוניים) יכול להיתפס-להיחשב כהון, כלומר הבנקים יכולים לדרוש המרתו להון (בתנאי המרה שעלולים פגוע במחזיקי החוב). כלומר, זה מוצר היברידי עם מרכיב של הון ולא חוב רגיל, לא אגרת חוב רגילה.זו אגרת חוב שבמצב של משב גדול, חדלות פירעון של הבנק, היא לא מתנהלת כמו אגרת חוב רגילה, אלא היא קרובה יותר למניה (ואז הסיכון גדול וההפסד יכול להיות מאוד משמעותי), ואילו במצב רגיל, היא אג"ח לכל דבר (אם סיכון מוגבל).> לערוץ האג"ח של ביזפורטל >איך מתמחריםאגרת חוב כזו?אג"ח קוקו מסוכן יותר מאגרת החוב, ולכן התשואה האפקטיבית בו תהיה גבוהה יותר. לבנקים המקומיים יש שורה של גיוסי אג"ח קוקו. זה הפך להיות מכשיר מאוד פופולארי לגיוסי חוב וזה מאפשר למשקיעים לגוון את תיק ההשקעות שלהן עם מוצר שמאפשר להם לשמור על ערך הכסף וגם לקבל תשואה. אם הם ישקיעו באגרות חוב "רגילות" של הבנקים התשואה כאמור תהיה נמוכה יותר ותבטא אפילו ריבית ריאלית שלילית. בקוקו יש ריבית ריאלית חיובית, רק צריך לזכור - אין מתנות חנם. יש כאן סיכון. הסיכון נראה רחוק, לא ממשי. מצב של חששות גדולים מקריסה של בנקים, איבוד הון גדול, אלא שמצבים כאלו התרחשו - בעיקר במשבר הסאבפריים בארה"ב בסוף 2008.ועדיין זה יכול להיות מעניין, הנה הנתונים על אגרות החוב קוקו שנסחרים בבורסה המקומית:

- 5.ZZ 13/09/2022 10:25הגב לתגובה זוראשית חשוב להבין שיש קוקו שאכן נפגעים כשיש להם שינוי קופון או מחקיה חלקית ואכן חלק הופכים להון מניות אבל חלק ממש נמחק זה לא הכל אותו דבר שנית זה פשוט מאוד המדינה העבירה את החילוץ לבנקים ממנה למוסדיים שזה בעצם אלינו לקופות גמל אז אל תתלהב מידי שלישית מחיר אופציית הפוט שם עדיין לא מספיק יקר ורביעית אל תהיהי ככ יהיר להון של הבנקים עם הנדלן יורד מעל 30 אחוז...וכול הכבוד לבנק ישראל שגם מנע מהצעירים ריבית משתנה כשצריך גם העביר אותם למשתנה כשלא צריך וגם הכריח אותם לקנות דירה במקום שכ"ד מפוקח לתווך ארוך, דירה זו השקעה לא חובה להחזיק אם אין לך הון מספק

- 4.מבין2 13/09/2022 10:17הגב לתגובה זוכמובן שהייתרון של האג"ח במקרה של חדלות פירעון הוא בקדימות לחלוקת הנכסים-שהמזימה הזאת לוקחת.

- 3.איפה יש באתר ביזפורטל נתונים על אגח קוקו (ל"ת)משקיע 13/09/2022 10:02הגב לתגובה זו

- 2.רק משוגעים ישקיעו באג"ח (קוקו) (ל"ת)גג 13/09/2022 09:29הגב לתגובה זו

- 1.8 13/09/2022 09:26הגב לתגובה זועקב אכילס הוא שהיא צמודה למדד הפייק של הלמ״ס.