לא הכל שחור בשווקים: כך הייתם יכולים להרוויח השנה 15%

חששתם שהבורסות ייפלו? הערכתם שהדולר יזנק? (כיוון שהדולר מזנק כשהבורסה נופלת, הוא נחשב לגידור טבעי), רציתם בכל מקרה לפזר סיכונים ולהמיר חלק מהכסף שלכם לדולרים? אם הייתם רוכשים קרן כספית דולרית בתחילת השנה הייתם מצליחים לקבל בינתיים תשואה חיובית של 15.3% בממוצע (הנה השינויים בשער הדולר הרציף, והנה השינוי בשער הדולר היציג). מדובר תשואה מצוינת לתקופה של ירידות בשווקים, כאשר מנגד - מדד ת"א 35 ירד השנה ב-5.6% ות"א 90 ירד ב-12%, ובוודאי בהשוואה לארה"ב, שם הנאסד"ק איבד השנה 32% מערכו, ה-S&P500 מחק 24% והדאו ג'ונס ירד ב-19%.

קרנות כספיות דולריות, הן כמו קרנות כספיות רגילות רק שהן משקיעות בדולר. מדובר בתחליף טוב למי שרוצה להיות חשוף לדולר. הענף מנהל נכון לעכשיו כ-770 מיליון שקל, כאשר מתחילת השנה, ובאופן דווקא מוזר, הציבור פדה כ-145 מיליון שקל - למרות שהאפיק הזה חיובי בצורה משמעותית. אולי אנשים חוששים שהדולר מיצה את העליות והוא בדרך לשינוי כיוון וירידות? במקרה כזה אכן אין סיבה להשאיר שם את הכסף, אבל הציבור פדה את הכסף לאורך כל השנה, כלומר בכל רגע נתון אנשים לא רצו להיות באפיק הזה, למרות שהוא היה המקלט הטוב ביותר מפני הירידות.

איך הייתם יכולים לקבל את התשואה הזו?

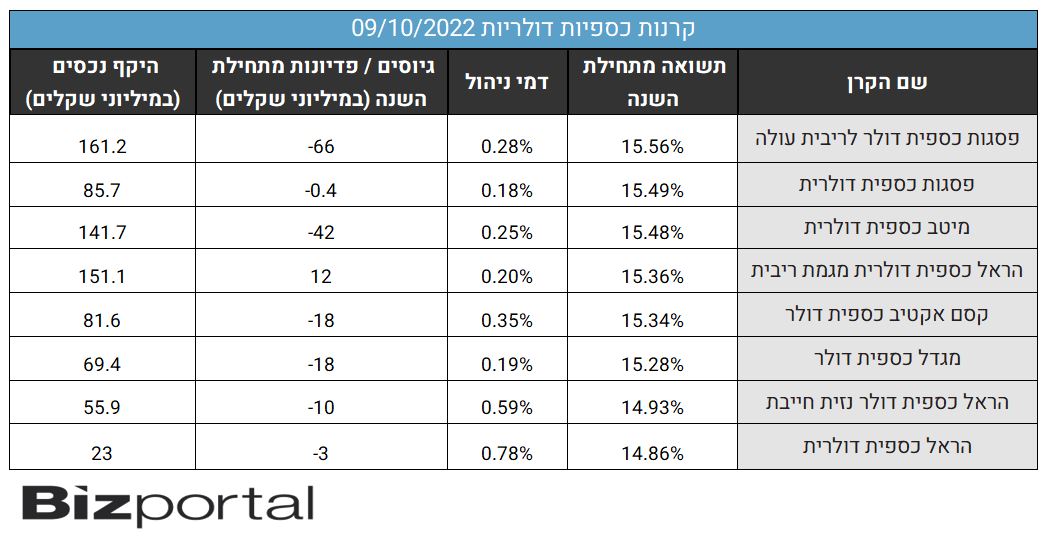

אין הרבה שחקניות בענף אבל אם אתם מחפשים להיכנס לשם הנה האפשרויות שלכם: פסגות היא השחקנית הגדולה בענף ומנהלת שתי קרנות בהיקף של 247 מיליון שקל. השניה היא הראל שמנהלת שלוש קרנות שונות ו-230 מיליון שקל, מיטב מנהלת 142 מיליון שקל, קסם מנהלת 82 מיליון שקל ומגדל 69 מיליון שקל.

נזהיר - ברוב השנים הקרנות הכספיות הדולריות יורדות. למעשה בכל השנים מאז 2015 הקרנות הללו הניבו תשואה שלילית כל שנה, למעט בשנת 2018, בגלל הירידות בשווקים ברבעון האחרון של השנה. שימו לב - גם בשנת הקורונה, 2020, הקרנות הכספיות הדולריות הפסידו כסף למשקיעים בהן, כיוון שהמשבר בשוק היה קצר והבורסות חזרו לזנק. זה לא מה שקורה השנה.

- הצ'ק ליסט השנתי לבדיקת עמלות מול הבנק - עו"ש, ני"ע, כרטיסי אשראי ומט"ח

- "טראמפ הבטיח להגן עלינו מפני התקפות ספקולטיביות בשוק המט"ח"

- המלצת המערכת: כל הכותרות 24/7

ומה לגבי דמי ניהול?

דמי הניהול הממוצעים בקרנות הכספיות הדולריות עומדים על 0.35%, אבל השונות גדולה. שימו לב שיש גם דמי נאמנות אבל ההבדלים זניחים (0.01% לפה ולשם).

בצד החיובי:

במגדל תשלמו את דמי הניהול הנמוכים ביותר שהם 0.19%. במיטב תשלמו דמי ניהול של 0.25%. בפסגות תשלמו דמי ניהול של 0.28 (או 0.18% פלוס שיעור הוספה של 0.1% - הנה ההסבר כיצד יש להתייחס לשיעור הוספה). מעט יותר יקרה היא הקרן של קסם, שם תשלמו דמי ניהול של 0.35%.

בצד השלילי

אצל הראל תשלמו דמי ניהול מופקעים של 0.59% אבל הקרן חייבת במס (ולא פטורה במקור כמו האחרות). תוכלו ללכת על קרן אחרת של הראל ושם תשלמו בכלל דמי ניהול יקרים של 0.78%. שימו לב - בקרן השלישית, שהיא גם הגדולה ביותר, תשלמו דמי ניהול טובים של רק 0.2%. אבל למה בעצם יש שונות כל כך גדולה בדמי הניהול בין שלוש הקרנות, למה להטעות את הציבור? מה מנסים להשיג שם בהראל?

- מיטב: מניית אקרשטיין תעלה ב-33%

- מאבק של מיליארד שקל: לוזון פותח בקרב על השליטה בתחנת הכוח דוראד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מהן קרנות כספיות?

קרן כספית נחשבת לקרן סולידית מאוד. היא אלטרנטיבה טובה לאנשים שלא רוצים להשקיע את הכסף לטווח ארוך וגם לא רוצים לנעול אותו בפקדונות. אז במקום לא לעשות כלום, אפשר להפקיד בקרנות כספיות.

- 2.ג 25/02/2023 12:56הגב לתגובה זוכתבה מעניינת מאוד אבל מדוע הכתבה מסתיימת דווקא בחלק המותח? איפה התשובה לשאלה: "למה בעצם יש שונות כל כך גדולה בדמי הניהול בין שלוש הקרנות?" מה הטעם בלהציג שאלות אם אתם לא מסוגלים לתת עליהן תשובות , מוזר.

- 1.קרנות כספיות 10/10/2022 17:22הגב לתגובה זודמי ניהול באחוזים מסך ההשקעה+תנאי אינפלציה. זה מוצר גרוע עד כדי התאבדות. קרנות כספיות דולריות עדיף לקנות דולרים, אין מס.