הסתירות, הטעויות וההסתרות בדוחות של פנינסולה

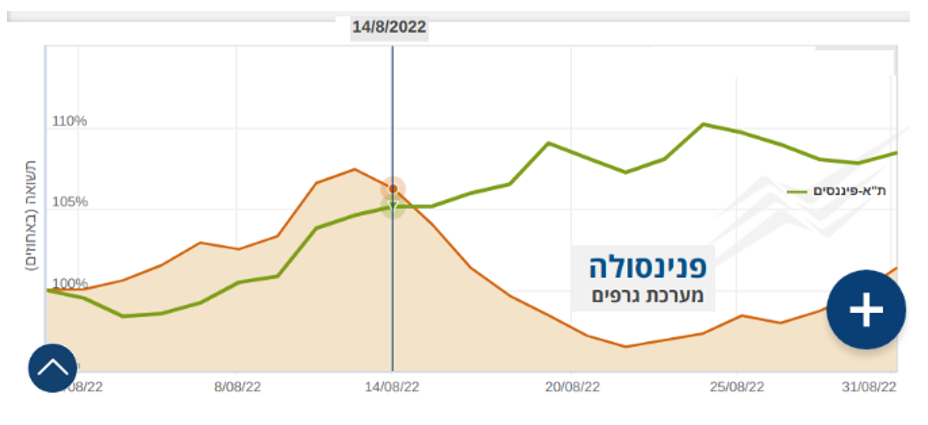

עבור פנינסולה, רבע לשבע לפנות ערב היא שעה חריגה לפרסום דוחות כספיים. דוחות רבעון ראשון 2022, כמו גם שמונת הדוחות התקופתיים שקדמו להם, עלו לאוויר מוקדם בבוקר, לפני תחילת המסחר.

עניין לוגיסטי חריג נוסף בדוחות הרבעון השני הוא המועד שבו רואי החשבון חתמו על "דוח הסקירה של רואה החשבון המבקר". קסלמן וקסלמן, שהיא, כמצויין בתחתית דוח הסקירה, "פירמה חברה ב-PricewaterhouseCoopers International Limited" (להלן: PwCIL), חתמו על דוח הסקירה במהלך היום שבו פורסמו הדוחות הכספיים, כלומר ב-14 באוגוסט. על דוחות סקירה וביקורת קודמים הם חתמו יום לפני פרסומם.

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

לשני עניינים חריגים אלה אין כמובן כל קשר לכך שבבוקר ה-14 באוגוסט, 7:31 ליתר דיוק, עלה לאתר ביזפורטל טור שמתח ביקורת על כך שבדוחות הרבעוניים לשנת 2021, פנינסולה לא נתנה כל רמז לעלייה די חדה ביתרת חובות בפיגור מעל 90 יום, שהתרחשה במהלך 2021 (כפי שיתברר למשקיעים מהדוח השנתי שפורסם במרץ 2022). זאת על אף שב-IFRS קיימת דרישה למתן גילוי כמותי אודות חובות שחלה עלייה משמעותית בסיכון האשראי שלהם מאז שהועמדו.

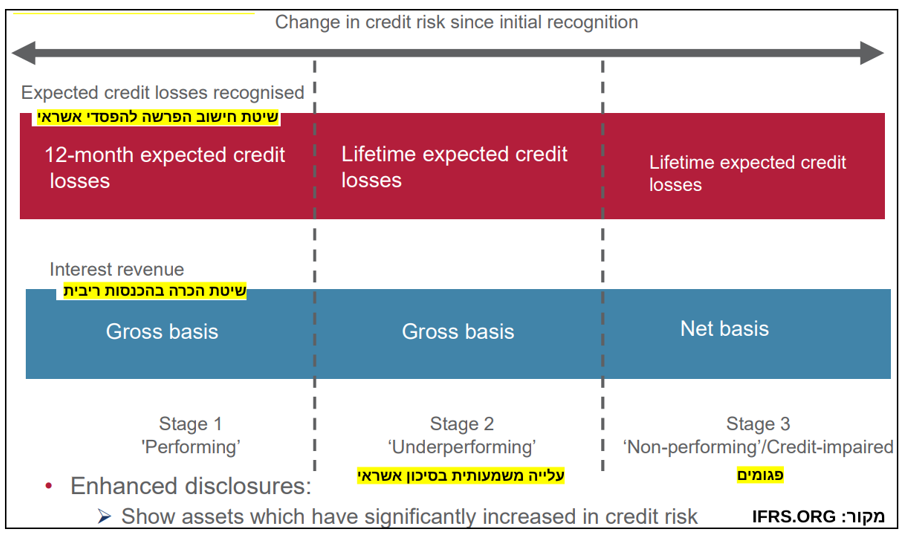

הדרישה למתן גילוי ליתרת הלוואות שחלה בהן עלייה משמעותית בסיכון אשראי (מאז שהועמדו) נמצאת בלב ליבו של מודל הדיווח ב-IFRS, המכונה מודל שלושת השלבים. הוא מכונה כך, משום שלצרכי דיווח כספי הוא מחייב לפצל את תיק האשראי לשלושה חלקים וירטואלים, המכונים STAGES. הפיצול נדרש הן לצורך מדידת הכנסות ריבית והפרשה להפסדי אשראי והן לצורך מתן גילוי אודות חשיפה לסיכון אשראי.

כפי שניתן לראות בתמונה הבאה מאתר ה-IFRS, חובות שחלה בהם עלייה משמעותית בסיכון האשראי מאז שהועמדו, אך הם אינם פגומים, מכונים חובות "2 STAGE":

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

חובות פגומים עקב סיכון אשראי מכונים חובות "3 STAGE". חובות שלא חלה בהם עלייה משמעותית בסיכון האשראי מאז שהועמדו מכונים חובות "1 STAGE".

הדרישה למתן גילוי כמותי ליתרת חובות ברוטו (לפני הפרשה להפסדי אשראי) בכל אחד משלושת השלבים חלה הן על בנקים גדולים מאד, כמו ברקלייס הבריטית, והן על חברות אשראי חוץ בנקאי קטנות, כגון אלה הנסחרות בתל אביב.

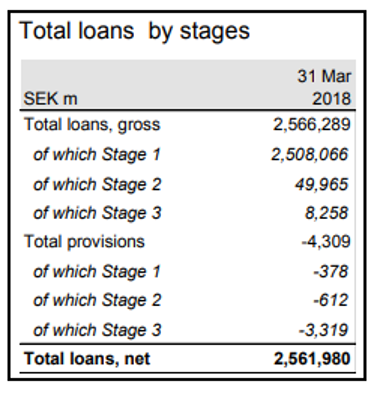

מודל שלושת השלבים נכנס לתוקף ברבעון ראשון 2018. דרך מהירה לראות כיצד בנקים המדווחים לפי IFRS יישמו לראשונה את דרישת הגילוי הזו היא לפתוח באופן אקראי דוחות כספיים של בנק אירופאי לתקופות ביניים ב-2018, ובאמצעות קונטרול-F לחפש את הביטוי " 2STAGE ". הנה למשל גילוי בדוחות רבעון ראשון, 2018, של בנק Handelsbanken, שרואה החשבון השוודי שלה, כמו קסלמן וקסלמן, היא פירמה חברה ב-PwCIL

והנה גילוי דומה בדוחות בנק KBC, שרואה החשבון הבלגי שלה, כמו קסלמן וקסלמן, היא פירמה החברה ב-PwCIL:

מטרת גילוי יתרת חובות ברוטו בכל אחד משלושת השלבים היא לספק למשקיעים מידע אודות חשיפה לסיכון אשראי. חברות דירוג אשראי, מעבר לים, עושות לרוב שימוש במידע זה. הנה למשל שני משפטים מדוח דירוג של Fitch אודות National Bank of Oman, המתייחסים לאיכות תיק האשראי של הבנק (בתרגום חופשי):

"מדדי איכות האשראי האחרונים של הבנק התחזקו, כאשר חובות שלב 3 יורדים ל-4.9% מיתרת הברוטו של התיק בסוף Q3/21, מ-5.6% בסוף 2020. חובות שלב 2 מהווים 18.4% מהתיק בסוף Q3/21, לעומת 20% בסוף 2020. זה שיעור גבוה בהקשר גלובלי, אבל הוא לא חורג משיעור חובות שלב 2 בבנקים בקבוצת ההשוואה, ומשקף מדיניות סיווג שמרנית של בנקים בעומאן".

ניתוח סטנדרטי שכזה לאיכות תיק האשראי, באמצעות מידע אודות יתרות הברוטו בשלושת השלבים, לא היה אפשרי אצל פנינסולה לפחות עד רבעון ראשון 2022, מפאת אי ציות לדרישות הגילוי ב-IFRS.

פנינסולה לא נתנה גילוי כמותי ליתרת חובות שלב 2 בדוחות הרבעון הראשון, השני והשלישי לשנת 2018 ואפילו לא בדוח המבוקר לשנת 2018. היא לא נתנה גילוי כנ"ל גם בתריסר הדוחות התקופתיים לשנים 2019-2021 וגם לא בדוח רבעון ראשון 2022.

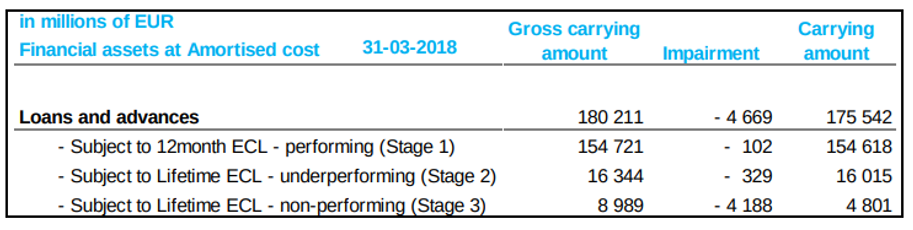

וזה ממש חבל, כי אפילו החברים ב-PWC שוויץ זיהו, לפני שנים, את הפוטנציאל האנליטי הטמון בקומפוזיציית שלושת השלבים:

וכך הגענו ל-14 באוגוסט 2022, היום שבו, על פי האינדיקציות שהצגתי לעיל, פנינסולה ורואי החשבון שלה התחבטו עד הדקה ה-90 בשאלות קיומיות, שאחת מהן הייתה, אולי, אם – בפעם הראשונה אי פעם – לתת גילוי ליתרה חיובית של חובות שלב 2.

מבוא לתורת קבלת החלטות תחת לחץ

יש לשער שאחד השיקולים נגד מתן גילוי כנ"ל הייתה תגובת פנינסולה לטור שפורסם בבוקרו של אותו היום. בתגובתה, שהובאה במלואה בסוף אותו טור, פנינסולה ציינה, בין השאר: "קראנו בעיון ובחנו את בקשתכם שבסימוכין ואף העברנו אותה לעיונם של רואי החשבון והיועצים המשפטיים שלנו. כולם, ללא יוצא מן הכלל, סבורים כי בשאלותיכם גלומות הנחות שגויות שאינן מתיישבות עם הגילוי הנדרש בנושא".

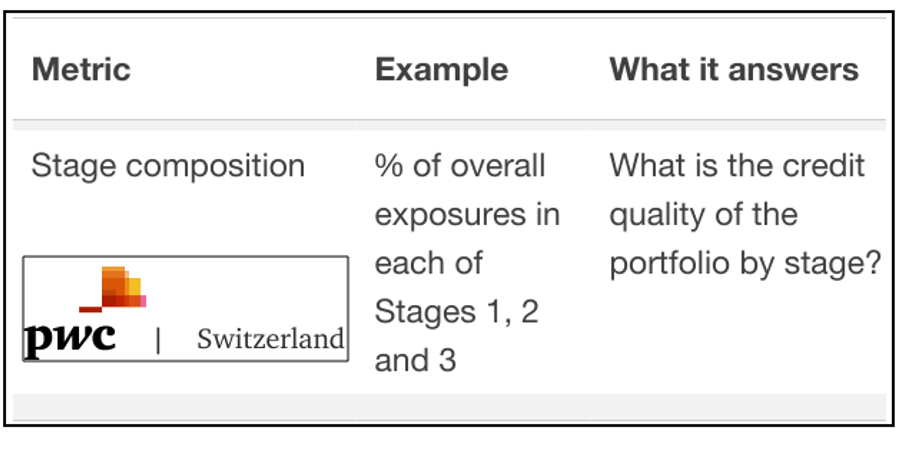

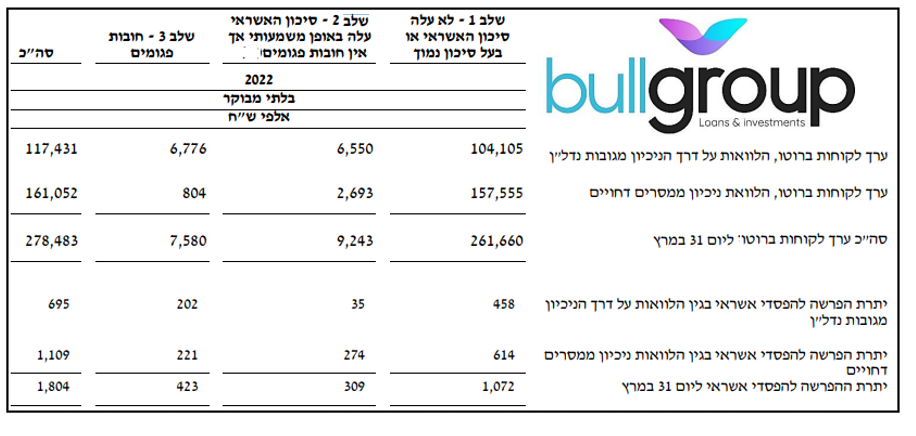

מצד שני, עד מתי אפשר לטמון את הראש בחול ולהימנע מלתת את ה"גילוי הנדרש בנושא", אשר חברות אשראי חוץ בנקאי אחרות, כגון בול מסחר והשקעות בע"מ, נותנות:

בסופו של יום, לקראת שקיעת החמה, ניגלה לציבור המשקיעים – בפעם הראשונה מאז כניתסת מודל שלושת השלבים לתוקף ב-1.1.2018 – גילוי כמותי מפורש ליתרה חיובית של חובות "בגינם חלה עלייה משמעותית בסיכון האשראי".

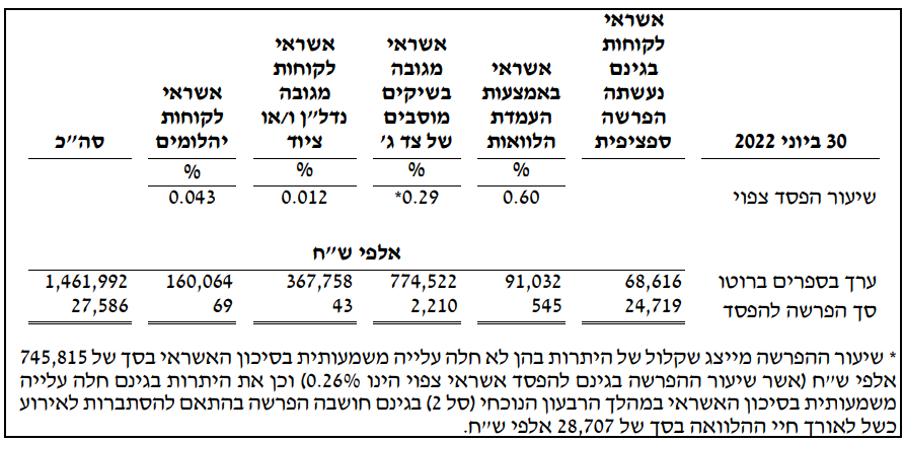

הגילוי האמור ניתן בהערת שוליים לאחד הנתונים בטבלה המפצלת את יתרת האשראי לפי שיטת חישוב ההפרשה להפסדי אשראי (ספציפית לעומת קבוצתית):

סתירה בין דוח הרבעון השני לבין הדוח השנתי

מתן הגילוי החדש הוא אמנם אירוע חיובי משמעותי בתולדות הדיווח הכספי של פנינסולה, שאין לזלזל בו, אבל המידע החדש סותר חזיתית מדיניות חשבונאית שעליה הצהירה פנינסולה בדוחות הכספיים המבוקרים לשנת 2021 (שפניניסולה עדיין לא הודיעה על שינוי בה).

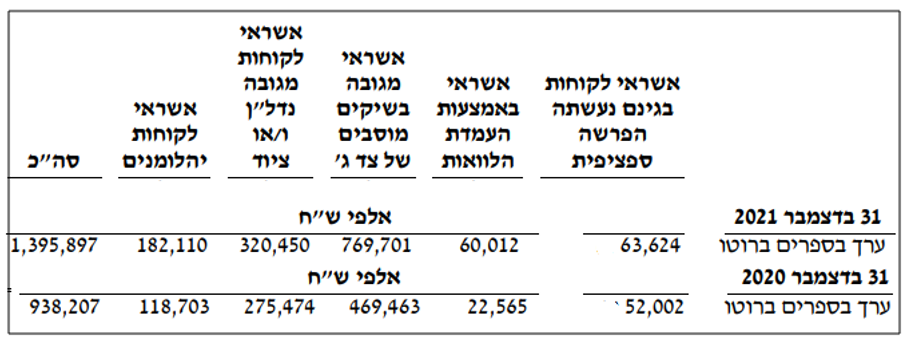

כפי שאתם רואים בנתוני הטבלה לעיל, יתרה הברוטו של תיק האשראי ביום 30.6.22, היא כ-1,462 מיליון ש"ח. מתוך יתרה זו, "נעשתה הפרשה ספציפית" בגין חובות בסך ש לכ-69 מיליון ש"ח. בגין שאר החובות בתיק חושבה הפרשה על בסיס קבוצתי, בנפרד עבור כל אחת מארבע קטגוריות של הלוואות.

כך, בקטגוריית "אשראי מגובה בשיקים מוסבים של צד ג'" חושבה הפרשה קבוצתית של 2,210 אלפי ש"ח עבור חובות בסך של כ-774,522 אלפי ש"ח. כמו כן, בגין יתרת ברוטו נוספת (שסכומה אינו ידוע) בקטגוריה זו של ניכיון שיקים, חושבה גם הפרשה ספציפית (שסכומה אינו ידוע). שני הסכומים הללו אינם גלויים לקוראי הדוחות הכספיים, כי העמודה שכותרתה חובות "בגינם נעשתה הפרשה ספציפית" מערבבת את כל ארבע הקטגוריות.

הגילוי החדש אודות חובות שלב 2 יוצא מכוכבית שהוצמדה לשיעור ההפסד הצפוי, 0.29%, בקרב חובות בקטגוריית "אשראי מגובה בשיקים מוסבים של צד ג'", שבגינם חושבה הפרשה קבוצתית. על כן, הגילוי הזה מצהיר, בין השאר, כי בגין "יתרות בגינם חלה עלייה משמעותית בסיכון האשראי" חושבה הפרשה על בסיס קבוצתי.

ההצהרה הזו סותרת חזיתית הצהרה בדוח שנת 2021 על פיה מדיניות פנינסולה היא לחשב הפרשה ספציפית בגין "יתרות בגינם חלה עלייה משמעותית בסיכון האשראי".

להלן אטען כי מקור הסתירה בין המדיניות המתוארת בדוח השנתי (על פיה, הפרשה בגין חובות שלב 2 נמדדת על בסיס ספציפי) לבין הדיווח בדוח הרבעון השני (על פיו ההפרשה האמורה בוצעה על בסיס קבוצתי) הן טעויות בסיסיות במדיניות החשבונאית המתוארת בדוחות המבוקרים של פנינסולה בשנת 2021.

טעות בסיסית ראשונה: הערבוב

בדוחות המבוקרים לשנים 2018, 2019 ו-2020 הצהירה פנינסולה כדלקמן: "הקבוצה בוחנת… האם ישנם לקוחות אשר בגינם יש לחשב הפרשה ספציפית, וזאת בשל אירוע כשל המחייב בחינה ספציפית של הלקוח. אירועי הכשל הינם, בין היתר, פיגור של הלווה בהחזר החוב מעל 90 יום… וכן כל אינדיקציה להידרדרות בסיכון האשראי של הלווה שנתגלתה".

פנינסולה מצהירה כאן, ביחס לנתונים המוצגים בטבלאות מהסוג שבתמונה לעיל (זאת עם הכוכבית), כי חובות בגינם "נעשתה הפרשה ספציפית" כוללים הן חובות שהם בכשל אשראי, מפאת היותם בפיגור מעל 90 יום, והן חובות בעלי "אינדיקציה להידרדרות בסיכון האשראי".

מכיוון שחוב בכשל אשראי הינו חוב פגום, אזי תחת הכותרת חובות שבגינם "נעשתה הפרשה ספציפית" פניניסולה כוללת חובות פגומים (שלב 3).

אבל לא רק חובות שלב 3 חוסים תחת הכותרת "חובות בגינם נעשתה הפרשה ספציפית". כאמור, תחת אותה הכותרת של "הפרשה ספציפית", פניניסולה מציגה גם חובות בעלי "אינדיקציה להידרדרות בסיכון האשראי", שאינם בהכרח חובות פגומים.

כזכור, חובות שלב 2, כהגדרתם ב-IFRS, הם חובות שחלה בהם "עלייה/הידרדרות משמעותית בסיכון האשראי", עם דגש על המילה "משמעותית". ולכן, בדוחות 2018-2020 ובדוחות שלושת הרבעונים הראשונים של 2021, פנינסולה כללה ביתרת "חובות בגינם נעשתה הפרשה ספציפית" את כל חובות שלב 2 ובנוסף גם חובות שלב 1, שחלה בהם הידרדרות בסיכון האשראי שאינה מגעת לכדי הידרדרות משמעותית.

כך, למשל, ביתרת החובות בסך של 52 מיליון ש"ח שבגינם "נעשתה הפרשה ספציפית" ביום 31.12.2020 מערבבת פנינסולה חובות שלב 2 יחד עם חובות משני השלבים האחרים:

פנינסולה לא גילתה בשום מקום אחר בדוח 2020 מהי יתרת חובות שלב 2. על כן, היא לא צייתה בדוחות אלה לדרישת IFRS לתת גילוי ליתרת חובות בשלב 2.

בפברואר השנה, לקראת פרסום דוח 2021, העברתי לפנינסולה קובץ הערות על איכות והיקף הגילוי בדוחותיה. בין השאר, הערתי שם כי הערבוב הנ"ל אינו ראוי לאור דרישת IFRS למתן גילוי נפרד ליתרת חובות כל שלב. הערתי גם כי בניגוד למשתמע מהצהרת המדיניות שלה, ה-IFRS אינו מחייב ביצוע הפרשה ספציפית בשום שלב, ובטח שלא ביחס חובות בעלי "אינדיקציה להידרדרות בסיכון האשראי של הלווה שנתגלתה" (שאינם פגומים).

בעקבות הערותי, פנינסולה הוסיפה את המילה "משמעותית" לסייפא של הצהרת המדיניות, וכך הוציאה את חובות שלב 1 מקבוצת החובות בגינם "נעשתה הפרשה ספציפית". כתוצאה, החל מדוח שנת 2021, שייק ההפרשה הספציפית כולל שני פרודוקטים בלבד, שלב 2 ו-שלב 3, וזאת בהשוואה לשלושה פרודוקטים בתקופות קודמות:

דוח 2021, אם כך, כולל הצהרת מדיניות מפורשת על פיה מחושבת הפרשה ספציפית בגין כלל החובות שניתן להבחין בהם ב"אינדיקציה המראה הידרדרות משמעותית בסיכון האשראי" (עם דגש על ה"המשמעותית"). אלה הם חובות ב"שלב 2".

אבל מדיניות מפורשת זו לא יושמה בדוח הרבעון השני 2022, המדווח כי בגין חובות ב"שלב 2" בוצעה הפרשה על בסיס קבוצתי.

שתי טעויות בסיסיות גלומות בהצהרת "מדיניות ההפרשה הספציפית" בדוח 2021. טעות בסיסית אחת היא הטענה כאילו IFRS מחייב חישוב הפרשה ספציפית בגין חובות כלשהם. הוא לא. בוודאי שלא בגין חובות בעלי "אינדיקציה המראה הידרדרות משמעותית בסיכון האשראי", אך הם אינם פגומים.

טעות בסיסית אחרת היא הטענה כי מתן גילוי ליתרת החובות בגינם חושבה הפרשה ספציפית מאיינת את דרישת ה-IFRS למתן גילוי נפרד ליתרת החובות בכל אחד ואחד משלושת השלבים.

בהצהרת המדיניות הנ"ל יש גם טעות לוגית. ואולי זה רק רק נדמה לי, בגלל המבנה התחבירי שלה. הטעות הלוגית הלכאורית היא כי "אינדיקציה המראה הידרדרות משמעותית בסיכון האשראי" הינה "אירוע כשל". זה לא יכול להיות, משום שב-IFRS "הידרדרות משמעותית בסיכון האשראי" משמעה עלייה משמעותית בסיכון להתרחשות אירוע כשל (ולא התרחשות האירוע עצמו).

טעות בסיסית שנייה: התירוץ

כללי מודל שלושת השלבים מפוזרים על פני שני תקנים. באחד, 9IFRS, קבועים כללי מדידה, כגון כללי מדידת ההפרשה להפסדי אשראי. באחר, 7IFRS, קבועות דרישות גילוי, כגון הדרישה למתן גילוי כמותי אודות יתרת החובות ברוטו בכל אחד משלושת השלבים.

כפי שניתן לראות בתמונה לעיל מאתר ה-IFRS, בגין חוב בשלב 1 הפרשה להפסדי אשראי נמדדת על בסיס אירועי כשל אפשריים ב-12 החודשים שלאחר תאריך המאזן. ואילו בגין חוב שחלה עלייה משמעותית בסיכון האשראי שלו (והוא מסווג לשלב 2 או שלב 3) ההפרשה נמדדת על בסיס אירועי כשל אפשריים לכל אורך חיי ההלוואה (שכמובן עשויים להיות ארוכים משמעותית מ-12 חודשים).

עובדה מובנת מאליה היא כי עבור הלוואות שאורך חייהן הנותר ביום המאזן נמוך מ-12 חודשים, שתי שיטות המדידה נותנות את אותה התוצאה.

נראה לי כי בקטע הבא, הכלול בדוחות שנת 2018, 2019 ו-2020, פנינסולה עשתה שימוש בעובדה טריוויאליות זו (אודות שיטות מדידה) כדי לתרץ אי ציות לדרישת 7IFRS למתן גילוי כמותי אודות יתרת חובות בשלב 2:

"לגבי נכסים פיננסים שאינם שוטפים – הקבוצה בוחנת בכל תאריך דוח על המצב הכספי האם חלה עליה משמעותית בסיכון האשראי של הנכס הפיננסי ממועד ההכרה בו לראשונה, על בסיס אינדיבידואלי או על בסיס קבוצתי".

כלומר, להבנתי, פנינסולה מודיעה כאן כי אינה טורחת לזהות חובות שלב 2 בקרב החובות השוטפים – וכפועל יוצא אינה מדווחת לציבור על יתרתם – כי זיהוי שכזה אינו משפיע על מדידת הפרשה בגין חובות שאורך חייהם הנותר נמוך מ-12 חודשים.

טענה כאילו דרישת הגילוי ליתרת חובות "שלב 2" אינה חלה על חובות ברכוש השוטף היא טענה שגויה, בין השאר משום שה-IFRS מציג את הדרישה תחת הכותרת של מידע אודות "חשיפה לסיכון אשראי".

חשיפה לסיכון אשראי קיימת כמובן גם בחלק השוטף של התיק. כך, כפי שראינו לעיל, חברת הדירוג Fitch מנתחת את יתרות שלושת השלבים, ללא קשר למח"מ שלהם, וכך נעשה גם במדריך היחסים הפיננסיים של PWC שוויץ.

במסגרת אותו קובץ הערות ששלחתי לפנינסולה כחודש לפני פרסום דוח 2021, ציינתי, בין השאר, כי מתקבל הרושם שהיא אינה טורחת לזהות חובות "שלב 2" גם בקרב החובות שאינם שוטפים. רושם כזה מתקבל משום שפנינסולה לא נתנה גילוי פוזיטיבי ליתרת חובות שלב 2 בקרב אשראי לזמן ארוך באף אחד מ-15 המאזנים שבין יום 31.3.2018 ליום 30.9.21.

בעקבות הערה זו ואחרות, פנינסולה הסירה בדוח 2021 את התירוץ המסורתי שנכלל בדוחות 2018-2020 (זה שצוטט לעיל), ובמקומו הביאה תרוץ דומה, אם כי משודרג.

התירוץ המשודרג מספר תחילה כי "אשראי ללקוחות לזמן ארוך מאפיין בעיקר לקוחות בקבוצות ג' [אשראי ללקוחות מגובה בביטחונות קשיחים] ו-ד' [הלוואות ליהלומנים]".

לגבי שתי קבוצות אלה, ג' ו-ד', המאופיינות באשראי שאינו שוטף, ציינה פנינסולה פוזיטיבית כי "במהלך התקופות המוצגות לא זוהו לקוחות בגינן [] חלה הידרדרות משמעותית באיכות האשראי".

לגבי שתי הקבוצות האחרות, קבוצה א' (אשראי באמצעות העמדת הלוואות) וקבוצה ב' (אשראי ללקוחות מגובה בשיקים מוסבים של צד ג'), פנינסולה לא גילתה בדוח 2021 מהי יתרת חובות שלב 2 אצלן. גם כאן, כבדוחות קודמים, נראה כי האמתלא לאי מתן גילוי היא כי לגודל היתרה אין השפעה מהותית על מדידת ההפרשה:

"מאחר ורוב הנכסים הפיננסיים של לקוחות מקבוצות א' ו-ב' הינם אשראי ללקוחות שמועד פירעונו הינו במהלך 12 החודשים הקרובים, העריכה הקבוצה את הפסדי האשראי הצפויים משוקללים בהסתברות שיתרחשו ב-12 החודשים הקרובים…"

כאמור זוהי טעות מושגית לקשור בין מח"מ בקבוצת חובות זו או אחרת לבין רלבנטיות המידע אודות יתרת חובות "שלב 2" באותה קבוצה – שהרי מידע אודות יתרת חובות שחלה עלייה משמעותית בסיכון האשראי שלהם משמש משקיעים להערכת חשיפה לסיכון אשראי (בלי שום קשר לאופן מדידת ההפרשה).

חדשות רעות או חדשות טובות?

בגילוי החדש בדוחות הרבעון השני (ראו תמונה לעיל) לא חסרות בעיות. ראשית, הגילוי מתייחס רק לקבוצת החובות "אשראי ללקוחות מגובה בשיקים מוסבים של צד ג'". פנינסולה שומרת על זכות השתיקה ביחס לחובות שלב 2 בשאר שלוש הקבוצות. בהשוואה לגילוי של בול מסחר, ובהשוואה לגילוי הנדרש בתקנים, הגילוי של פנינסולה עדיין חסר.

שתי בעיות נוספות, אחת מהותית ואחת סמנטית, אבל בכל זאת מעוררת תהיות, עולות מתוך נוסח הגילוי החדש, המדווח כי ביום 30.6.22, בקבוצת "אשראי ללקוחות מגובה בשיקים מוסבים של צד ג'", קיימים חובות שיתרתם כ-29 מיליון ש"ח, אשר:

"בגינם חלה עלייה משמעותית בסיכון האשראי במהלך הרבעון הנוכחי (סל 2)". אני חושש כי הצירוף "במהלך הרבעון הנוכחי" עשוי ליצור רושם מוטעה, בקרב חלק מקוראי הדוחות, כאילו "הרבעון הנוכחי" הוא הראשון אי פעם שבו חלה עלייה משמעותית בסיכון האשראי של חובות במאזן פניניסולה. מי שקורא כך את הדברים, רואה במידע החדש מידע שלילי.

אבל, מכיוון שחוב בפיגור של 91 יום מוגדר אצל פנינסולה כאירוע כשל, חוב אשר בתחילת הרבעון סווג כחוב "שלב 2" יעבור בסוף הרבעון ל"שלב 3", אם לא היו תשלומים בגינו במהלך הרבעון. אם היו תשלומים, החוב יחזור מן הסתם ל"שלב 1" בסוף הרבעון. לכן, המצב הנורמלי הוא כי עלייה משמעותית בסיכון אשראי המעבירה "במהלך הרבעון הנוכחי" חוב מ"שלב 1" אל "שלב 2" חלה בעיקרה "במהלך הרבעון הנוכחי".

לכן, הצירוף "במהלך הרבעון הנוכחי" בגילוי החדש מיותר לחלוטין. אבל, כאמור הוא עשוי ליצור רושם מוטעה כי המאזן ליום 30.6.22 הינו המאזן הראשון מאז 1.1.2018 הכולל חובות שבהם חלה עלייה משמעותית בסיכון האשראי.

אין להוציא מכלל אפשרות, לדעתי, כי במאזן המקביל אשתקד, כלומר במאזן ליום 30.6.21, כלולה יתרה גבוהה יותר של חובות בגינם חלה עלייה משמעותית בסיכון האשראי, שלא ניתן לה גילוי. כלומר, הגילוי החדש עשוי לגלם חדשות טובות אודות איכות תיק האשראי.

זוהי אפשרות סבירה בעיני, כי, כזכור, יתרת חובות בפיגור מעל 90 יום ביום 31.12.21 הייתה גבוהה משמעותית מזו שהייתה ביום 31.12.20. כך שרק טבעי כי על הדרך, בתקופות ביניים של 2021 נרשמו יתרות גבוהות יחסית של חובות שחל בהם עלייה משמעותית בסיכון האשראי.

ובאשר לבעיה הלשונית, נראה כי במהלך יום ה-14 באוגוסט, הנהלת פנינסולה לא רק קיבלה החלטה לגלות מהי יתרת חובות שלב 2 בקרב "אשראי ללקוחות מגובה בשיקים מוסבים של צד ג'", אלא גם קיבלה החלטה לתרגם את המונח "2 STAGE" למונח "סל 2". חייבים להודות, זהו תרגום מוזר. גוגל מתרגם STAGE ל"שלב" ולמספר מילים אחרות, כגון "במה" ו"בימה". אבל לא ל"סל".

כמצטרפת מאוחרת למועדון התל אביביות המדווחות, באופן מלא או חלקי, אודות יתרות הברוטו ב-"2 STAGE" או אודות יתרות ההפרשה בגינם, פנינסולה הייתה אמורה לזרום עם התרגום הטבעי שבו בחרו חברות ותיקות במועדון, כגון מימון ישיר, אחים נאוי ובול מסחר: "שלב 2" או שלב ב'".

אבל כאמור הנהלת פנינסולה החליטה על "סל 2". למיטב ידיעתי, פרט לפנינסולה, קיימת רק חברה אשראי חוץ בנקאי אחת בישראל שתרגמה STAGE ל"סל". זוהי מכלול מימון בע"מ, שבדוחות רבעון שלישי 2021 סיפרה כי רכשה תיק הלוואות "אשר כולל הלוואה פגומה אחת שהוגדרה כסל 3". דוחות כספיים אלו של מכלול, כמו דוחות הרבעון השני 2022 של פנינסולה, נסקרו על ידי רואי החשבון קסלמן וקסלמן.

תגובת הנהלת פנינסולה: "קראנו את טיוטת הכתבה ואף העברנו אותה לעיונם של רואי החשבון והיועצים המשפטיים שלנו. אנו דוחים את הספקולציות, ההנחות וה'מסקנות' בקשר לחברה ולדוחותיה הכספיים, שהינן שגויות. נחזור ונדגיש כי החברה פועלת ופעלה ללא דופי בהתאם להוראות הדין ובליווי יועצים מקצועיים מהשורה הראשונה".

- 8.חשבונאי עסקי 24/10/2022 23:39הגב לתגובה זועם כל הכבוד לפנינסולה, מדובר בגוף עם תיק של כ- 1.5 מיליארד שח. לא מדובר פה בבנק אוף אמריקה. אני לא חושב שגדודי אנליסטים קוראים דוחות של חברות ניכיון צ'קים בישראל, שעם כל הכבוד אליהן ואני אף מושקע בחלקן, הן חברות די קטנות, והן גם לא משקיעות כספים גדולים במחלקות חשבונאות פיננסית, ולדעתי טוב שכך.

- 7.יריב 24/10/2022 22:07הגב לתגובה זויש עוד הרבה נושאים לטפל בהם - הגנה על המשקיעים מפני בעלי שליטה חמדנים שלא מבינים שהם מנהלים חברה ציבורית ולא פרטית.

- 6.גידי 24/10/2022 10:29הגב לתגובה זועבודה נהדרת של דר אורי רונן

- 5.בן 24/10/2022 01:33הגב לתגובה זוכל הכבוד דר אורי רונן. בהחלט כתבה חשובה מאוד!

- 4.אחד העם 23/10/2022 13:00הגב לתגובה זוכתבה ראויה לשבח. נשאלת השאלה, מדוע בעלי השליטה והרגולטורים לא דרשו מהחברה לפעול בהתאם?

- 3.שמוליק 23/10/2022 09:28הגב לתגובה זוגם אם יש עליה בחובות בסיכון, אין אף רבעון לא רווחי. במצב שהיא נסחרת מתחת להון העצמי - זאת הזדמנות.

- 2.חי בסרט 23/10/2022 09:25הגב לתגובה זוחי בסרט

- 1.תודה (ל"ת)נגה 23/10/2022 09:04הגב לתגובה זו