103 מיליארד שקל זרמו לפקדונות בחודשיים - אבל לא למקום הנכון

הריבית עולה ואתם יכולים וצריכים (אפילו חייבים) לקבל תשואה על הכסף הפנוי שלכם. אל תשאירו אותו בעו"ש, הוא שוכב בלי להשיג תשואה, אל תשאירו אותו בפיקדון יומי/ שבועי, יש הרבה אפשרויות לקבל תשואה - חסרת סיכון לגמרי. חוץ מזה, כדאי להמשיך ולבדוק בנקים אחרים - בעולם של אינפלציה גבוהה וריבית עולה, אתם צריכים לקבל הרבה יותר ממה שאתם מקבלים כיום בבנק.

אבל זה יותר מזה: יש עכשיו אינפלציה של 5.1% בישראל, על פי נתוני חודש אוקטובר. כלומר: גם לא לעשות כלום זה סיכון - זה סיכון של 100% להפסיד את הכסף לאינפלציה. זה לא נכון שכסף שנשאר בעובר ושב לא נפגע - בוודאי שהוא נפגע. נגיד את זה שוב: להשאיר את הכסף בעובר ושב שווה לשרוף אותו. הכסף מאבד מהערך שלו. אז יש אלטרנטיבות. נכון, הריבית שתקבלו על הפקדונות נמוכה יותר מהאינפלציה, כלומר אתם תפסידו כסף, הוא יישחק - אבל הוא יישחק פחות. אתם תרוויחו לפחות חלק מהסיפור. פחות כסף שלכם יילך לפח. זה עדיין יהיה הפסד ריאלי של הכסף, אבל זה יהיה הפסד קטן יותר. זה יגן עליכם מהאינפלציה, לפחות באופן חלקי.

אפשר גם להפקיד את הכסף בקרן כספית, ייתכן שזה אפילו עדיף על הפקדונות. אבל לשם הפשטות והבהירות, נתמקד הפעם רק בפקדונות (להשוואה בין קרן כספית לפקדון - לחצו כאן)

עכשיו יש אפשרות השוואה:

- בנק ישראל חושף: המוסדיים הם הכוח המניע מאחורי התחזקות השקל

- מהשב"כ לצמרת הבנק המרכזי: יורם כהן מונה למנכ"ל בנק ישראל

- המלצת המערכת: כל הכותרות 24/7

הציבור הישראלי יושב על הררי מזומן. 1.5 טריליון שקל. זה המון. הבעיה היא שרק חלק קטן מהציבור באמת דואג לקבל את התשואות הטובות וזה חבל, זה כמו לזרוק כסף לפח, יותר נכון - לתרום לבנקים.

אז הבנקים לא גלגלו את כל העלאת הריבית של בנק ישראל לפקדונות, הם העלו פחות ויצרו לעצמם מרווח. מנגד - הם כן העלו את כל המרווח על האשראי שהם מחלקים לציבור. הסיבה היא כי הם יכולים, כי אין באמת תחרות בין הבנקים בישראל. אבל בכל זאת, אם אתם יכולים לקבל ריביות גבוהות יותר מאשר אפס בעו"ש - למה לא בעצם?

בכל מקרה, על פי נתוני בנק ישראל, הציבור הפקיד בחודשיים האחרונים יותר מ-100 מיליארד שקל לפקדונות. אבל השאלה היא - האם זה הלך למקומות הנכונים, איפה שתקבלו את הריביות הגבוהות ביותר, או פשוט לבנק שבו מנוהל החשבון שלכם. סביר שזה הלך לשם.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

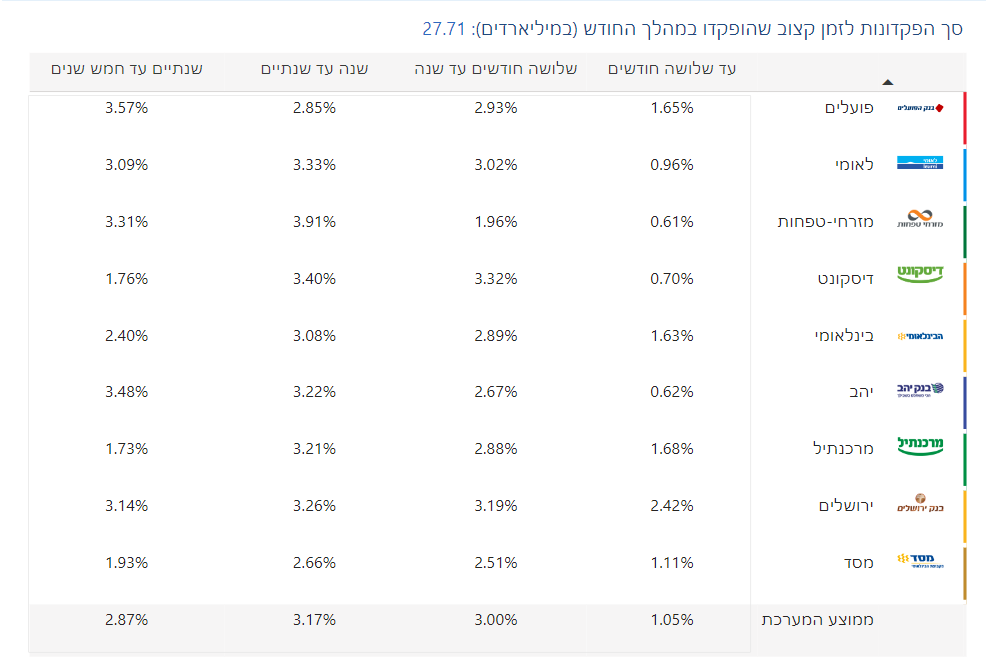

בחודש אוקטובר נכנסו 27.7 מיליארד שקל בפקדונות בריבית קבועה ועוד 25.5 מיליארד בריבית משתנה (עולה/יורדת בהתאם להחלטת הריבית של בנק ישראל).

הנה הריביות בפקדונות בריבית קבועה - מזרחי ודיסקונט מובילים בפקדון לשנה:

והנה הפקדונות בריבית משתנה - בנק וואן זירו במקום הראשון, ובנק ירושלים צמוד אליו. הריבית הזו תעלה בשבוע הבא, כאשר בנק ישראל יעלה את הריבית:

- 5.נטלי 18/11/2022 07:35הגב לתגובה זובנק ירושלים ובנק דיסקונט נותנים הכי הרבה עבור פקדונות לתקופה לזמן ארוך

- 4.רז 17/11/2022 20:40הגב לתגובה זויש כאלו עם דמי ניהול מגוכחים, אפשר לצאת בכל רגע ויש הפחתה במס במכירה אם התשואה עקפה את גובה הריבית.

- 3.זרובבל 17/11/2022 19:49הגב לתגובה זושנתי זה 3.5 ומשהו

- 2.אהרון 17/11/2022 16:33הגב לתגובה זוהבנקים המסחריים בנק ישראל הממליצים כולם גונבים ומרמים את הציבור

- ירון 17/11/2022 16:55הגב לתגובה זוהרבה בנקים נותנים לך:ברירת פיקדון:שקלי או צמוד מדד,עשיתי זאת לפני חצי שנה,הרווחתי לא מעט:כ-4 אחוז.זה יותר טוב מלהשכיר נכס.

- 1.סתם אחד 17/11/2022 16:12הגב לתגובה זויש לי 150000 בעוש. ממתין לעוד העלאות ריבית כדי לסגור אותו ל3 שנים. האם אני עושה נכון?

- רז 17/11/2022 20:42הגב לתגובה זואין סיבה לכסף לשבת בעו"ש. זה כסף שנאכל.

- עידן 17/11/2022 17:34הגב לתגובה זותכניס לקרן כספית ואז לא משנה מה קורה אתה לא תלוי בבנק, אתה מקבל את הריבית של בנק ישראל נותן על מקמ, או לחילופין תסגור את הכסף בפיקדון צמוד מדד או צמוד לפריים

- ירון 17/11/2022 16:53הגב לתגובה זוהיית צריך לחלק את הכסף ל-2:חלק צמוד מדד,וחלק בריבית משתנה,במקום לחכות.זה נכון אתה תקבל כ-4-3 אחוז ריבית שנתית בסוף,אבל בינתיים האינפלצייה עלתה,אז לא עשית כלום בעצם:לא הרווחת.זו לא שיטה לחכות,הפסדת עליית מדד של 0.6 אחוז השבוע,זה לא מעט.