חמש הערות על ההרפתקה האמריקאית של מלרן, בעקבות דוח הרבעון השלישי

מלרן מחקה מוניטין, וסיפקה גילויים חדשים בדוחות. ההפרשות להפסדי אשראי הוכפלו, אבל האם בעצם זו הודאה של מלרן בכך שהיא לא הכירה מספיק בהפרשות להפסדים ברבעונים הקודמים?

1 - מחיקת מוניטין

בספטמבר טענתי כאן כי חברת האשראי החוץ בנקאי מלרן מלרן -1.54% שכחה להכיר ברבעון רביעי 2021 בהוצאה של כ-7.4 מיליון שקל, בקשר עם רכישת פעילות למתן הלוואות לרכישת רכב בארה"ב בנובמבר 2021. מבחינה כמותית, הוצאה זו מהותית ביחס לתוצאות הרבעון הרביעי, והכלל החשבונאי המורה על רישומה ברור לחלוטין ולא ניתן לפרשנות.

יחד עם זאת, כפי שהסברתי שם, מדובר בהוצאה שלא רק שאינה תזרימית היא גם אינה כלכלית. בהתאם, חברות מעבר לים נוהגות לנטרל, ובצדק, הוצאה מסוג זה בדיווחי הנונ-גאאפ שלהן. אבל מלרן, במקום להכיר בהוצאה של 7.4 מיליון שקל ברבעון רביעי 2021, כנדרש ב-IFRS , ולהציע למשקיעים לנטרלה מהרווח, הגדילה את הנכס מוניטין, כך שלכאורה במאזן 31.12.21 נופח המוניטין ב-7.4 מיליון שקל.

בדוחות הרבעון השלישי 2022, שפרסמה בסוף נובמבר, מחקה מלרן סך של כ-24 מיליון שקל מיתרת המוניטין שהוכר בקשר עם עם רכישת הפעילות בארה"ב. זאת, מבלי להודות בטעות האמורה בדוחות הרבעון הרביעי 2021, שניפחה את יתרת המוניטין גם ברבעון הראשון והשני לשנת 2022.

לי נראה כי מחיקת המוניטין בסך של כ-24 מיליון שקל כוללת בתוכה את ה-7.4 מיליון שקל שנוספו בטעות למוניטין ברבעון הרביעי 2021. כלומר, בתכלס, מלרן רשמה בדוחות הרבעון השלישי 2022 את ההוצאה שהיא שכחה לרשום ברבעון רביעי 2021.

- פירמות ראיית החשבון הגדולות בעולם - ומה המצב בישראל?

- הרשות להגנת הפרטיות קנסה את EY ו-PWC: אספו ת"ז בניגוד לחוק

- המלצת המערכת: כל הכותרות 24/7

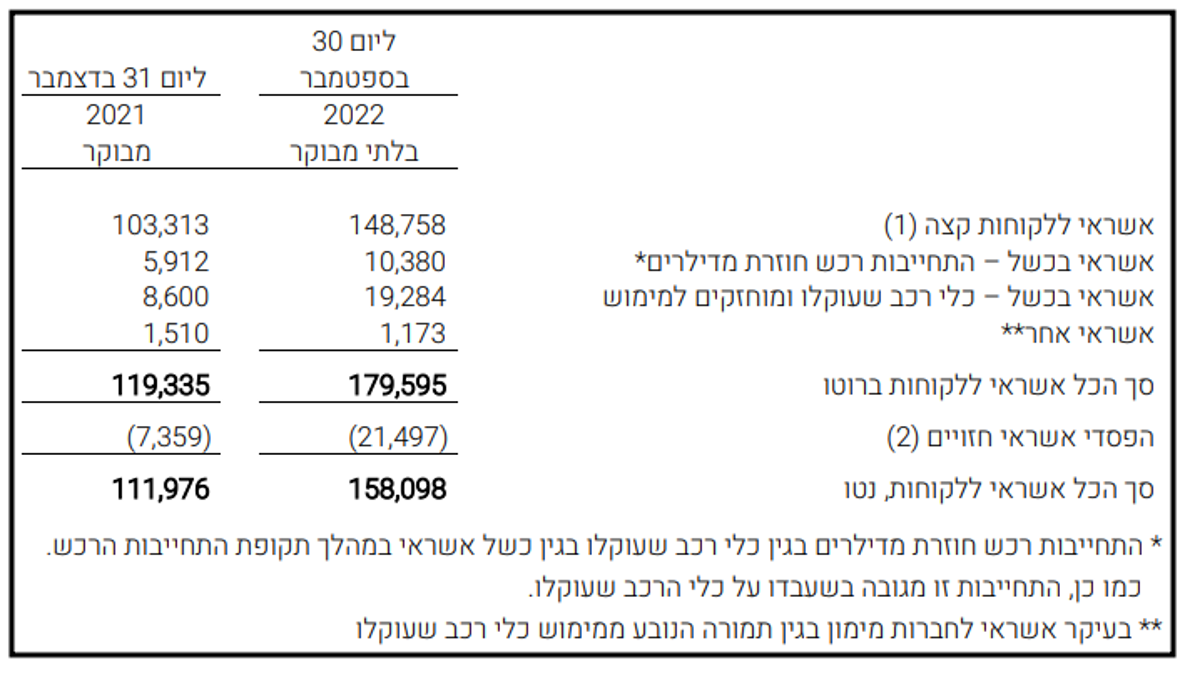

2 - גילוי חדש אודות רכבים מעוקלים

בטור אחר בספטמבר, קיטרתי כי מלרן אינה נותנת גילוי אודות רכבים מעוקלים. והנה, בדוחות הרבעון השלישי 2022, מלרן נותנת לראשונה גילוי כמותי להלוואות שהרכבים ששועבדו להבטחת פירעונן עוקלו וטרם מומשו. כך, בגילוי הבא (שלא קיים בדוחות כספיים קודמים), מלרן מבחינה לראשונה בין הלוואות שהרכבים המשועבדים בגינן עוקלו (וטרם מומשו) לבין כל שאר ההלוואות, הנחשבות למתפקדות, שאותן מכנה מלרן "אשראי ללקוחות קצה":

בדוח המבוקר לשנת 2021, היתרה הכוללת ליום 31.12.21, 119,335 אלפי שקל, לא פולחה לארבעת הרכיבים שבתמונה. שימו לב להערת השוליים הראשונה מתחת לטבלה, המתארת יתרה של 10.4 מיליון שקל ביום 30.9.22 (5.9 מיליון שקל ביום 31.12.21):

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"התחייבות רכש חוזרת מדילרים בגין כלי רכב שעוקלו בגין כשל אשראי במהלך תקופת התחייבות הרכש. כמו כן, התחייבות זו מגובה בשעבוד על כלי הרכב שעוקלו".

כזכור, את ההלוואות בתיק האשראי בארה"ב רוכשת מלרן מדילרים שהעניקו אותן לצרכנים רוכשי הרכבים ("לקוחות קצה", בלשונה של מלרן). לדעתי, זוהי הפעם הראשונה שמלרן מגלה כי בחלק מעסקות הרכישה הנ"ל, הדילר מתחייב, לתקופה מסוימת, לרכוש חזרה את הרכב המעוקל, כנראה בתמורה ליתרה הלא מסולקת של ההלוואה. גילוי לעובדה זו לא ניתן לדעתי בדוח המבוקר לשנת 2021, וגם לא בדוחות הרבעון השני והשלישי של 2022.

בפתח דוח הרבעון השלישי מציינת מלרן, כי "במחצית הראשונה של שנת 2022 [חלה] ירידה במחירי המכוניות המשומשות בארה"ב בשיעור של כ-7% וירידה נוספת של 7% ברבעון השלישי", אבל רק "החל מחודש נובמבר 2022… [היא פעולת ל-] האצת תהליך מכירת כלי רכב הנמצאים במלאי וגביית יתרות חובה מדילרים בגין אשראי בכשל."

3 - שידרוג הגילוי אודות עומק הפיגור ותיקון נתוני 31.12.21

באותו טור בספטמבר, קיטרתי גם כי כדי לבחון את נתוני עומק הפיגור של הלוואות במגזר הרכב ביום 30 ביוני 2022, 31 במרץ 2022 ו-31 בדצמבר 2021, קורא הדוחות נאלץ לטרוח ולהחסיר את נתוני הפיגור המובאים בדוח הסולו, הכולל רק את הפעילות בישראל, מנתוני הפיגור המוצגים בדוח המאוחד. השבח לאל, בדוחות הרבעון השלישי 2022, מלרן מציגה לראשונה את נתוני עומק הפיגור של הלוואות במגזר הרכב בארה"ב בגוף הדוחות הכספיים המאוחדים.

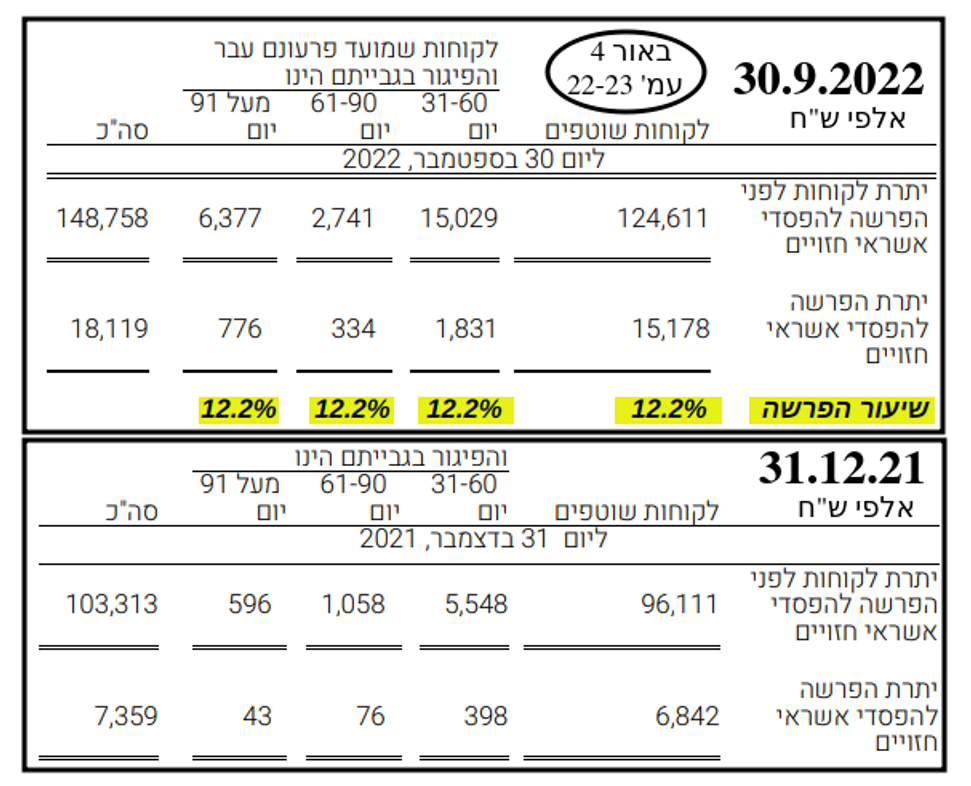

מלרן שינתה גם את תבנית הגילוי לנתוני עומק הפיגור, כדי לשקף את המידע החדש אודות רכבים מעוקלים. בניגוד לדוחות קודמים, שבהם "גיילה" את כלל תיק האשראי, קרי גם הלוואות שבגינן עוקל הרכב וטרם מומש, בדוח הרבעון השלישי מלרן מציגה נתוני פיגור רק עבור "אשראי ללקוחות קצה".

זהו שינוי ראוי, כי (א) חוב של דילר בקשר עם רכישת רכב שעוקל הוא חוב מסחרי רגיל, שכנראה עומד לפירעון מיידי (ב) הנכס "כלי רכב שעוקלו ומוחזקים למימוש" אינו יתרת אשראי, אלא מלאי הממתין למימושו (חברות דומות מעבר לים מסווגות "כלי רכב שעוקלו ומוחזקים למימוש" כמלאי). הנה נתוני עומק הפיגור של "לקוחות קצה", כפי שהם מוצגים בדוח הרבעון השלישי (את השורה הממורקרת הוסיף עבדכם הנאמן):

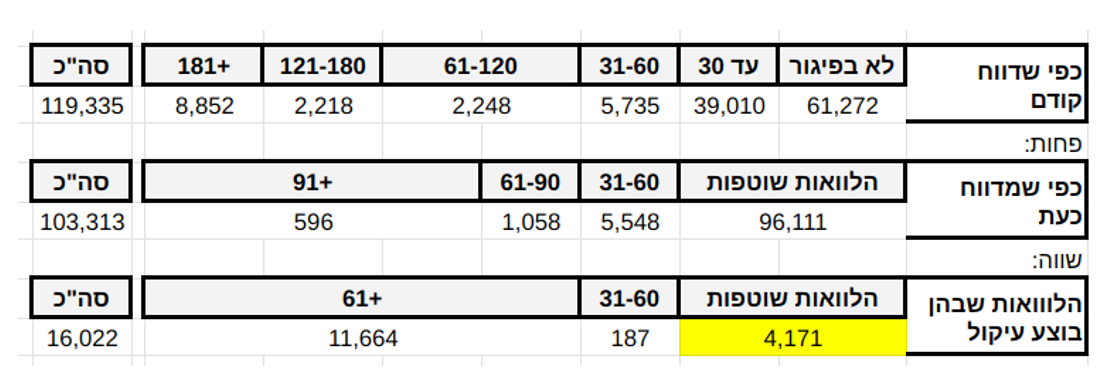

אלא שהשינוי הראוי הזה חושף כי דוחות קודמים (לרבות הדוח המבוקר לשנת 2021) הציגו בחסר את שיעור ההלוואות בפיגור של מעל 30 יום ב-31 בדצמבר 2021:

כלומר, במקור דיווחה מלרן כי מתוך תיק האשראי ברוטו בסך של כ-119.3 מיליון שקל ביום 31.12.21, כ-100.3 מיליון שקל הן בסטטוס "שוטף", כלומר לא בפיגור או בפיגור נמוך מ-30 יום. כעת היא מתקנת ואומרת כי רק 96.1 מיליון שקל היו בסטטוס שוטף ב-31.12.12.

כיצד יתכן מצב שבו מעקלים רכבים המגבים הלוואות בסטטוס "שוטפות", ועוד בהיקף של כ-4.2 מיליון שקל? זה לא יתכן, ולכן מדובר ככל הנראה באיזושהי בעייה בהצגת הנתונים בדוח שנת 2021.

מלרן לא מסבירה את פשר הבעיה הזו. היא פשוט מתעלמת ממנה. הספקולציה שלי היא כי ה-4.2 מיליון שקל הללו משוייכים ל"אשראי בכשל – התחייבות רכש חוזרת מדילרים", ועומק הפיגור שלהם חושב ביחס לחוב של הדילר שנוצר במועד העיקול. קורא דוחות 2021, שמטבע הדברים מניח שעומק הפיגור מחושב ביחס למועד העמדת ההלוואה ל"לקוח הקצה", ראה לפניו תמונת פיגור יפה יותר מהאמיתית.

4 - נתוני ההפרשה ליום 30.9.22 אינם מסתדרים עם IFRS

כפי שניתן לראות בתמונה לעיל, מלרן מציגה שיעור הפרשה אחיד של 12.2% עבור כל אחד מארבעת מדרגות עומק הפיגור של "לקוחות הקצה". בעליל, שיעור הפרשה אחיד לא מסתדר עם IFRS. ראשית, מכיוון שמלרן אינה מפריכה את חזקת IFRS כי הלוואה בפיגור של 30 יום ויותר היא הלוואה שחלה בה עלייה משמעותית בסיכון לכשל אשראי מאז שנרכשה או הועמדה, ההפרשה בגין הלוואות בפיגור מעל 30 יום חייבת לשקף הפסדים מאירועי כשל אפשריים לאורך כל אורך חיי ההלוואה – עד חמש שנים בהלוואות הרכב של מלרן בארה"ב. לעומת זאת, הפרשה על "הלוואות שוטפות" חייבת לשקף הפסדי אשראי מאירועי כשל אפשריים ב-12 החודשים הקרובים בלבד.

לשם השוואה, שיעורי ההפרשה ליום 30.9.22 אצל Axis Auto Finance, הפועלת במודל עסקי דומה בקנדה, הם 4.9% עבור הלוואות שלא חלה עלייה משמעותית בסיכון האשראי שלהן ו-41.7% עבור הלוואות שחלה עלייה משמעותית בסיכון האשראי שלהן והן אינן פגומות עדיין.

שנית, מכיוון ששיעורי הפרשה מבוססים על ניסיון העבר, שיעורי הפרשה זהים לכל מדרגות הפיגור סותרים הגיון פשוט, גם כאשר המדידה בכל מדרגות הפיגור נעשית עבור אותו אופק של כשלי אשראי אפשריים. למשל, נניח שניסיון העבר מראה כי הסיכוי שחוב בפיגור של 30 יום יימחק בסופו של יום הוא 8%. מכיוון, שחלק מחובות בפיגור של 30 יום ייפרעו לפני שיגיעו לפיגור של 60 יום, הסיכוי שחוב בפיגור של 60 יום יימחק בסופו של יום חייב להיות גבוה מ-8%.

גם אם שיעור הפרשה של 12.2% ביחס לכל תיק "אשראי לקוחות קצה" הינו אומדן סביר, הקצאת יתרת ההפרשה בין מדרגות הפיגור הינה בלתי סבירה בעליל.

5 - מבט חטוף על יחסים פיננסים

במצגת המלווה את דוחות הרבעון השלישי (שקף 19), מציגה מלרן נתונים היסטוריים של "שיעור ההוצאה להפסדי אשראי", אבל רק במגזר ישראל. בהשוואה לתקופות קודמות, השיעור הזה גדל בתשעת החודשים הראשונים של 2022 לקצת יותר מ-1%, והשקף מסביר כי:

"הגידול בשיעור ההוצאה בתקופה מיוחס לגידול בהפרשה הכללית עקב גידול בתיק האשראי ועדכון המודל להפרשה כללית, בשים לב לתנאי השוק וכן הפרשות בגין יתרות ספציפיות".

יש בהסבר טעות לוגית קטנה: "גידול בתיק האשראי" אינו יכול להסביר גידול ב"שיעור ההוצאה להפסדי אשראי", כי המכנה ביחס הזה הוא היתרה הממוצעת של תיק האשראי בתקופה שאליה מתייחסת ההוצאה שבמונה.

מכיוון שבתקופה המקבילה אשתקד (תשעת החודשים הראשונים של 2021), מגזר הרכב בארה"ב לא היה קיים, מלרן פטורה מניתוח נתונים תוצאתיים במגזר זה. אבל היא מסבירה כי הסיבות להפסדי אשראי גבוהים יחסית הוא "המצב המאקרו-כלכלי בשוק האמריקאי, ובכלל זה אינפלציה וסביבת ריבית עולה במקביל לירידה במחירי המכוניות המשומשות ".

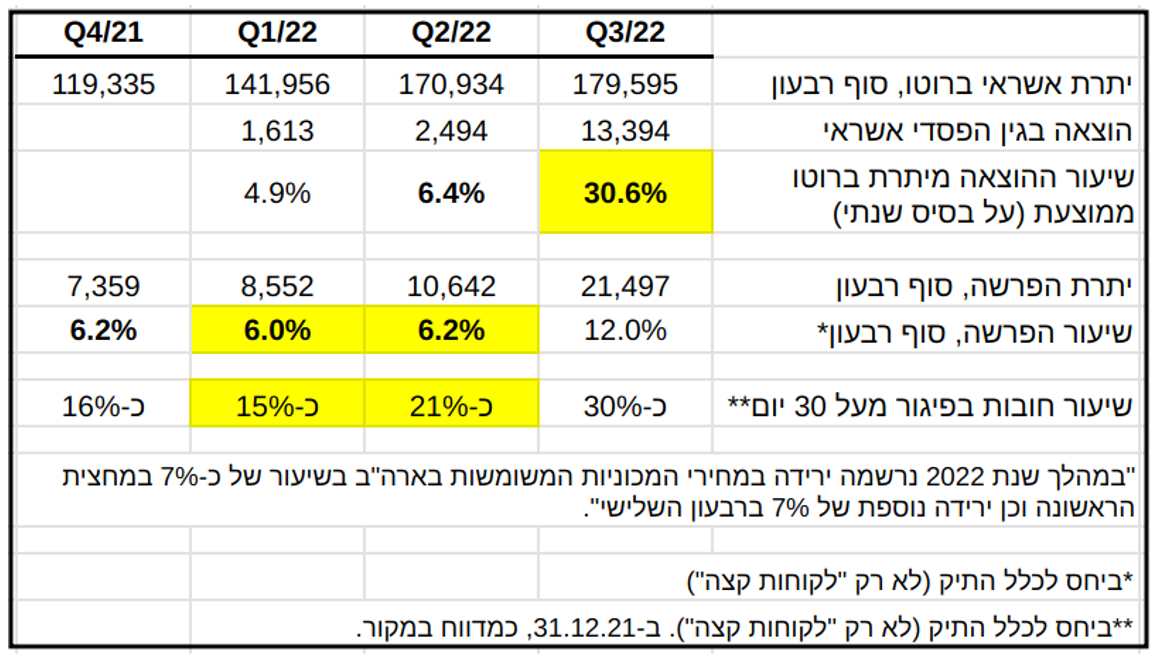

אז להשלמת המצגת שקיפחה את המגזר האמריקאי, הנה נתוני שיעור ההוצאה להפסדי אשראי, מתוך ממוצע תיק הלוואות ברוטו, במגזר זה, כשלצידם נתונים נוספים העשויים להסביר את הקפיצה הנחשונית בשיעור זה ברבעון השלישי ל-30%:

היקף המחיקות ברבעון שלישי (כ-3.3. מיליון שקל) היה אמנם למעלה מכפול מזה שברבעון השני, אבל הסיבה העיקרית לזינוק בשיעור ההוצאה לכ-30% ברבעון השלישי הוא הזינוק בשיעור ההפרשה מ-6.2% בסוף יוני ל-12% בסוף ספטמבר.

במילותיה של מלרן, במסגרת ההסבר לגידול בהוצאה במגזר ישראל, ניתן לומר כי מלרן הגדילה את "ההפרשה הכללית" במגזר הרכב בשים לב לתנאי המאקרו הקשים, מהלך שמקטין את הסיכון שמחיקות (ו"הפרשות ספציפיות") בעתיד הקרוב יפגעו ברווחים.

אבל ללב מתגנבת תחושה כי חלק מהכפלת שיעור ההפרשה ברבעון השלישי (ספטמבר לעומת יוני) נובע מהפרשת חסר ברבעון השני. זאת מכיוון שבין דצמבר 2021 ליוני 2022 שמרה מלרן על שיעור הפרשה בטווח המצומצם של 6%-6.2%, אף שבמהלך הרבעון השני (1) חלה כבר עלייה משמעותית בשיעור החובות בפיגור מעל 30 יום; (2) שיעורי הריבית עלהו והאינפלציה השתוללה; ו-(3) לפי דברי מלרן עצמה, כבר במחצית הראשונה של שנת 2022 "נרשמה ירידה במחירי המכוניות המשומשות בארה"ב בשיעור של כ-7%".

הכותב, רו"ח דר' אורי רונן, הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

- 5.הפיזיקאית 15/12/2022 15:53הגב לתגובה זוקודם כל: כל הכבוד על העבודה הרצינית. אבל... מרוב עצים לא ברורות המסקנות, כמו גם הפוטנציאל העסקי, רמת הסיכון של העסק וכו'. . אורי- תוסיף/תעדכן/תגיב לפוסט שלי, כי לאחר כל העבודה הקשה שהשקעת בניתוח ובכתיבה - המשקיעים (בני"ע ובאג"ח) צריכים להבין מה השורה התחתונה... שוב - כל הכבוד על ההשקעה.

- 4.לרון 14/12/2022 13:41הגב לתגובה זוניתוחים לעניין ויותר! חבל שאין דוגמתך במוסדות השילטון הפיננסיים,כנראה אין

- 3.משקיע בדיסקונט 14/12/2022 13:37הגב לתגובה זולא ברור למה דיסקונט קפיטל נשאר בעל מניות ולא משומר על כספי המשקיעים צריך לדעת מתי לצאת מהשקעה לא נכונה

- 2.חברה פח (ל"ת)אנונימוס 14/12/2022 13:26הגב לתגובה זו

- 1.אנונימי 14/12/2022 12:58הגב לתגובה זודווקא נראה שמלרן משפרת ומשדרגת כל הזמן את הגילוי למשקיעים. שוק הרכב בארה"ב במצב כ"כ קשה שאם מלרן תצליח לשרוד את התקופה בארה"ב היא תשגשג אחר כך.