סיכום שנת 2022 בדוחות הנדל"ן המניב; וגם - מי המניה הזולה ביותר והיקרה ביותר

ענף הנדל"ן חווה שנה מטלטלת וזה מתבטא כמובן בבורסה. מדד ת"א נדל"ן צנח בשנה האחרונה ומחק את כל העלייה המשמעותית שרשם במהלך תקופת הקורונה. כשבשבועות האחרונים הירידות מתחזקות.

הקונצנזוס בשוק ההון הוא שחברות הנדל"ן, בין אם נדל"ן מניב ובין אם נדל"ן למגורים צפויות להיות מהנפגעות העיקריות של העלאת ריבית בנק ישראל, שעלתה במשק הישראלי משיעור של 0.1% עד לשיעור נוכחי של 4.5%. הפגיעה משמעותית - שיעור ההיוון של חברות הנדל"ן המניב אמור כלכלית לעלות כשהריבית עולה (בהנחה והעלייה צפויה להיות קבועה, הרחבה בהמשך), ובכך להוריד את ערך הנכסים - וחברות הנדל"ן למגורים נפגעות מירידה אפשרית במחירי הדיור, בין אם ירידה ריאלית ובין אם ממש ירידה נומינאלית במקביל להתייקרות הוצאות המימון והירידה בביקושים בגלל עליית החזרי המשכנתא.

הירידות במניות הן רק חלק מהסיפור. אגרות החוב גם נפלו כאשר התשואות בנדל"ן למגורים עלו כמעט באופן גורף לשיעור חד ספרתי גבוה ודו ספרתי. מדובר בנתון אקוטי, שאומנם עכשיו לא מתבטא בדוחות אבל כשיגיע הפירעון של האג"חים ויצטרכו למחזר חוב, כלומר נטילת חוב חדש לתשלום החוב הישן, הרי שבמקרה הטוב יעלו דרמטית הוצאות הריבית, ובמקרה הרע יהיה קושי גדול בכלל לגייס, עד כדי עצירת גיוסים דרך שוק ההון. חברות עם אג"ח בתשואה דו ספרתית יתקשו למחזר חובות בבורסה.

הדיון על חברות הנדל"ן למגורים מרתק. אבל בסקירה זו, נתייחס לענף הנדל"ן המניב. חברות הנדל"ן המניב, אמורות להיפגע כאמור מעלייה בשיעור ההיוון כתוצאה מעלייה בשיעור הריבית. אסביר בדוגמה. אם רכשתי מרכז מסחרי בתל אביב ב-100 שקלים, והמרכז מניב 5 שקלים אחרי הוצאות התפעול שלו, אז רכשתי בשיעור היוון-תשואה של 5% (5 חלקי 100 = 0.05 - 5%). אם הייתי בר מזל והמרכז המסחרי היה מניב 8 שקלים, אז התשואה היא 8%.

- מליסרון תבנה לאנבידיה בניין משרדים ביוקנעם - שכירות 230 מיליון שקל לעשור

- אביב מליסרון מוכיחים לנו שמדד מחירי הדירות הוא בלוף

- המלצת המערכת: כל הכותרות 24/7

נניח ורכשתי את המרכז המסחרי בשיעור היוון של 5%, בזמן שהריבית במשק הייתה 0.1%, והריביות שהבנקים הציעו על פיקדונות ארוכי טווח היו באיזור 0.5% - אז הרכישה בסך הכל "עושה שכל". אבל מה קורה אם הריבית במשק עולה ל-4%, ופתאום אני יכול לקבל ריבית שנתית על פק"ם של 5% בשנה? פתאום הרכישה כבר פחות עושה שכל. אז נכון, היתרון במרכז המסחרי בת"א שהערך שלו צפוי לעלות עם הזמן, ודמי השכירות גם אמורים לעלות בהתאמה לאינפלציה, ועדיין: ככל שהריבית בבנק גבוהה יותר, אעדיף פחות לרכוש נכסים נדל"ן, ואם אקנה אעשה זאת במחירים נמוכים יותר.

אך זה בהנחה והריבית צפויה להישאר גבוהה. אם הריבית צפויה לרדת, ולא מדובר פה בדבר המוערך כפרמננטי, אזי בדרך כלל ההשפעה לא תהיה כזו אקוטית על ענף הנדל"ן.

"מה זה כל הראשי תיבות האלו באנגלית?!" - ואיזה סעיף ב-FFO עלול להטעות משקיעים?

אחד הדברים המבלבלים ביותר משקיעים מתחילים בענף הנדל"ן המניב זה האותיות באנגלית - FFO, NOI, LTV שהופכות את הדוחות הכספיים של החברות למפחידים. אז נפרט: NOI זו הכנסה תפעולית נטו. כלומר ההכנסות משכירות, פחות הוצאות ישירות על השכירות. כגון עלויות האבטחה, חשמל, רישוי וניקיון אם הן מוטלות על המשכיר. LTV זהו נתון הנשמע יותר בשוק החוב, אבל חשוב גם למשקיעים במניות והוא ההתחייבויות חלקי הנכסים. ככל שהשיעור הזה גבוה יותר - כך החברה בסיכון פיננסי גבוה יותר, כי המשמעות היא שיש לה יותר חובות ביחס לנכסים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

הנתון FFO מהווה סוג של רווח נקי, תזרימי לחברות הנדל"ן המניב. הוא בעצם מורכב מהרווח הנקי של החברה, בנטרול פחת, שיערוכים של הנכסים והוצאות מיסים נדחים. בגלל הנטרול של השיערוכים למעלה או למטה, הרווח לא כולל עלייה בשווי הנכסים, שלאורך תקופה ארוכה בדרך כלל קורית. מכפיל FFO הוא המכפיל אליו מתייחסים בשוק ההון כרלוונטי ביותר כי הוא מייצג בעצם את מכפיל הרווח של חברת הנדל"ן, עם ההתאמות הנדרשות ספציפית לחברת נדל"ן.

אך ב-FFO שמציגות החברות בריש גלי בדוחות, בהודעות לעיתונות ובכמעט בכל סקירה שתראו מסתתר "חצי טריק". החברות בעצם מנטרלות את הוצאות ההצמדה שלהם על החוב, ולא מכניסות אותן ל-FFO.

כלומר אם יש לחברה מסוימת חוב צמוד למדד בריבית של נניח 3% (אלמלא ההצמדה למדד, המשקיעים היו מבקשים "פיצוי" אחר בדמות ריבית גבוהה יותר) בהיקף של מיליארד שקלים, אם המדד עלה 1% אז אמורה להירשם לה הוצאה של 10 מיליון שקלים, שכן היא תצטרך לשלם את זה למשקיעים בגלל העלייה במדד. אבל מה - החברות מנטרלות את זה מה-FFO, הן פשוט לא רושמות בתוך ה-FFO "גישת ההנהלה" את ההוצאה הזו. הדבר יוצר קושי גדול מאוד להשוואה בין חברות.

שכן נניח ויש שתי חברות, זהות לחלוטין; חברה א' לקחה 100% מהחוב שלה צמוד למדד ולכן משלמת עליו 2%, חברה ב' לקחה 100% מהחוב שלה לא צמוד למדד ולכן משלמת עליו 5% - יוצא שחברה א', למרות שבסוף צפויה לשלם כמו חברה ב' תרשום פחות מחצי מהוצאות המימון של חברה ב', רק בגלל הטריק בחישוב ה-FFO שהיא עושה.

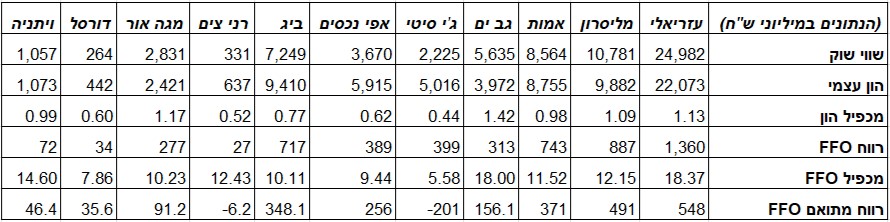

אז הטריק הזה באמת בעייתי, אך מנגד יש לזכור שיש הסוברים שיש היגיון בנטרול הוצאות ההצמדה למדד. כי ההיגיון אומר שכמו שהחוב מוצמד למדד, כך גם ערך הנכס לאורך זמן - ולכן זה מתקזז. על כל פנים, ובכל גישה שלא תבחרו יש בטבלה את הרובריקה של "FFO מתואם" שבתוכו הכנסתי את הוצאות ההצמדה למדד.

עוד דבר שחשוב לזכור, אם כבר עסקינן בנדל"ן מניב הוא סעיף "הון המיוחס לבעלי החברה", בטבלה שלנו לקחנו את הנתון הזה ולא את ההון העצמי. למה? הדבר נובע בגלל שיטת חשבונאית האומרת שאם חברה שולטת בחברה אחרת, לעיתים זה יכול להיות גם בשיעור אחזקה הנמוך מ-50% (נניח אם שאר בעלי המניות קטנים מדי בשביל לשלוט על החברה), היא רושמת בדוח הכספי 100% מההון של החברה הבת. למרות שיכול להיות שהיא מחזיקה בה רק 51%.

לעומת זאת, סעיף ההון המיוחס לבעלי החברה בעצם לא כולל את ה-49% שלא בשליטתה ויותר נכון להכניס אותו למכפיל ההון. בנוסף, כמעט לכל חברת נדל"ן יש במאזן "נכסים בהולד" - מי פחות ומי יותר. נכסים בהולד אלו נכסים שהשווי שלהם נמצא במאזן, ולעיתים החברה גם השקיעה בהם הון מסויים - כמו הרחבת נכס מניב, נכס מניב בהקמה, קרקע או סתם זכויות בנייה בהיקף משמעותי שמעלות את שווי הנכסים, אך הם לא מייצרים לחברה תזרים. בהשקעה בחברה - צריך להסתכל גם על הנכסים האלו, ולנסות לתת להם את השווי המתאים, בנפרד מה-FFO (יש לשים לב, שלעיתים רבות, במסגרת החשבונאות חברות "מהוונות הוצאות ריבית" לתוך הנכסים הללו, ובעצם מקטינות גם הוצאות הריבית שנרשמות בדוח רו"ה).

מה צפוי להיות בתקופה הקרובה?

יתכן מאוד כי ברבעון הקרוב, או בזה שלאחריו, ככל ולא יהיו שינויים לא צפויים לטובה בחזית של הריבית - נתחיל לראות שיערוכים למטה של נכסים. מה שברור הוא, שבסביבת הריבית היום יהיה נדיר לראות נכסים ששיעור ההיוון שלהם יורד, כאשר עליות הערך ינבעו בעיקר מעלייה ב-NOI.

בסופו של יום, השמאים של חברות ציבוריות פועלים כסוג של מקשה אחת. כמו שלא יתכן מצב שכל החברות משערכות למעלה נכסים ומורידות את שיעורי ההיוון, ורק אחת עם פרופיל נכסים דומה לא תעשה כן - כך גם לצד השני, יהיה נדיר לראות שמאים שילכו נגד הזרם, מלבד במקרי קיצון.

על כל פנים - ואחרי הפסקה התיאורטית הזו על הפסיכולוגיה של השמאים, ראוי לבדוק את הקובננטים על החוב של חברות הנדל"ן בהם משקיעים. כלומר לאחר איזה הפסד, ומחיקת הון באיזו כמות יש לבעלי החוב זכות להביא את החוב לפירעון מיידי וגם לשים לב ללוח הפירעונות "ולנכסים בהולד", שבמאזן.

- 5.3718 06/04/2023 11:45הגב לתגובה זואם הריבית הראלית לא השתנתה, ואם זרם ההכנסות צמוד למדד , מדוע שעור ההיוון אמור להשתנות? הרי הריבית נומינלית עלתה בדיוק בשעור עליית המדד, ולכן זה מתקזז אפשר לומר שעליית הריבית תביא למיתון, אבל כל עוד זה לא קורה, אין סיבה לשנוי שעור ההיוון

- 4.כתבה יפה, יכלת להוסיף עוד על המינוף של כל אחת ואיתנות.. (ל"ת)המשחיל 04/04/2023 15:30הגב לתגובה זו

- 3.ברונכזאורוס 04/04/2023 15:12הגב לתגובה זולמגה אור למשל צפוי FFO שלילי או קרוב ל 0 ברגע שהם יגלגלו את החוב ולכן הצרות עוד לפנינו

- 2.לא הבנתי במי הכי כדאי לשקיע (ל"ת)השקיע הנבוך 04/04/2023 14:18הגב לתגובה זו

- 1.יו יו 04/04/2023 13:59הגב לתגובה זולא התייחסת לזה שהחברות לא הורידו משמעותית את ריבית ההיוון שהן משתמשות כאשר הריבית ירדה לאפס. עזריאלי לא היוונה את מרכז עזראלי בצומת השלום ב 5% כשהריבית היתה אפס ועכשיו היא לא מעלה את הריבית היוון שם ל12% כי כרגע הריבית עלתה ל4.5% אם היית מתייחס לזה כל הכתבה הייתה נראית אחרת מבחינת המסקנות

- בן 04/04/2023 14:05הגב לתגובה זוצודק. הריבית ירדה מ5 לאפס וריביות ההיוון ירדו מ8 ל-7