חברות האשראי החוץ בנקאי סוף סוף החלו לספק את הנתונים החשובים. האם מעלות ו-S&P ישתמשו בהם?

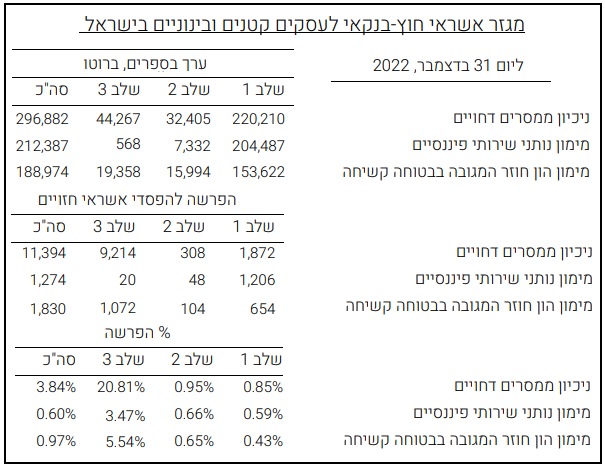

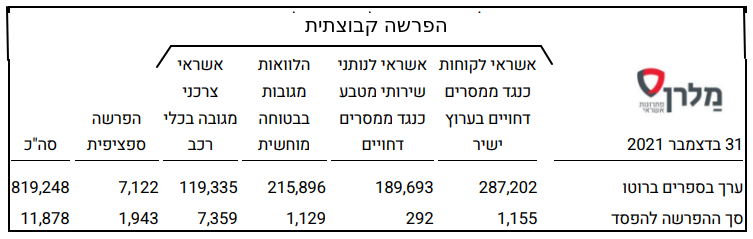

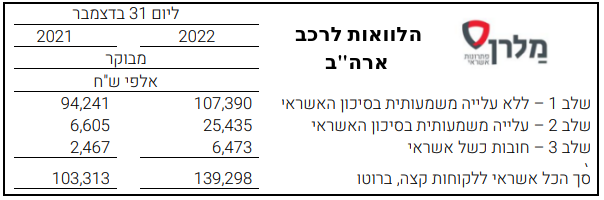

אם תעלעלו בדוחות 2022 של חברות אשראי חוץ בנקאי, כגון שוהם ביזנס, מיכמן, יעקב פיננסים, מלרן, פנינסולה, תגלו שפע של נתונים מסוג שלא ניתן להם גילוי בדוחות קודמים שלהן. הנה לדוגמה קטעים מתוך טבלה חדשה בדוח של מלרן, שלרבים מהנתונים שבתוכה, ליום 31.12.2022, לא ניתן גילוי מקביל ליום 31.12.2021 בדוח 2021 (היתרות באלפי שקל):

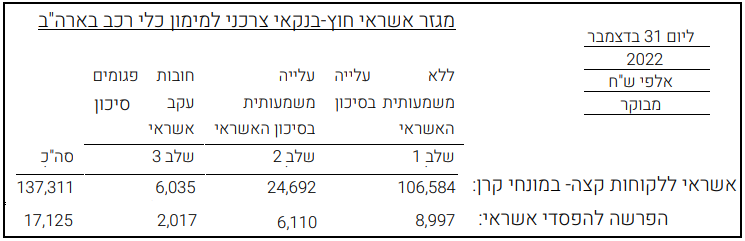

והנה הגילוי החדש, בדוח 2022, המפלח את יתרת האשראי ברוטו ואת יתרת ההפרשה להפסדי אשראי לפי "שלבים" ולפי "קבוצות" במגזר הרכב של מלרן בארה"ב (שימו לב כי כותרות העמודות מתארות מהו כל שלב):

בדוח 2021 (המבוקר) של מלרן, לא ניתן גילוי כמותי ליתרת הלוואות ב"שלב 1" (אלה שסיכון האשראי שלהם לא עלה משמעותית מאז שנוצרו) או ליתרת הלוואות ב"שלב 2" (אלה שסיכון האשראי שלהם כן עלה משמעותית מאז שנוצרו). למעשה, המונח "שלב" כלל לא מופיע בדוחות 2021 של מלרן ושל רבות מחברות אשראי חוץ בנקאי אחרות הנסחרות בתל אביב. בדוח 2021 של מלרן, הפילוח של יתרת הברוטו ויתרת ההפרשה ליום 31.12.2011 לא היה לפי שלבים, אלא לפי אופן מדידת ההפרשה של ההלוואה: על בסיס ספציפי או על בסיס קבוצתי:

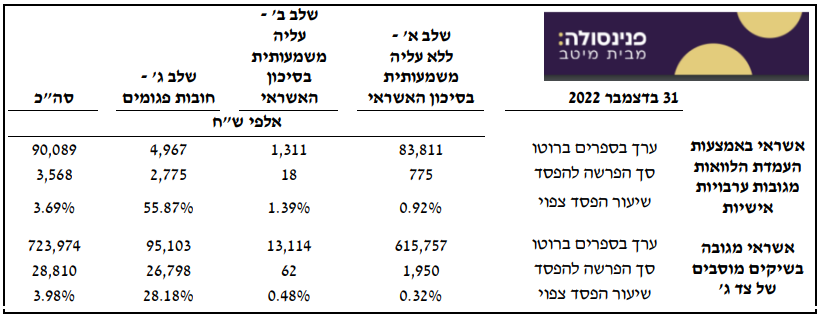

הבדלים דרמטיים בין הגילוי שניתן בדוחות 2022 לבין הגילוי שניתן בדוחות 2021 ודרומה, אודות רכיבי יתרת הברוטו של תיק האשראי ואודות רכיבי יתרת ההפרשה להפסדי אשראי, קיים אצל עוד מספר לא מבוטל של חברות אשראי חוץ בנקאי הנסחרות בתל אביב. הנה למשל, קטע מטבלה של פנינסולה בדוח 2022 (המספק בדיוק את אותו סוג נתונים בטבלאות החדשות של מלרן לעיל), המכיל נתונים שלא ניתן להם גילוי בדוח 2021 עבור יתרות ליום 31.12.21:

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

בדוח 2021 של פנינסולה, נתוני הפילוח היו בדיוק כמו אלה בדוח 2021 של מלרן, כלומר על בסיס אופן חישוב ההפרשה: על בסיס ספציפי לעומת בסיס קבוצתי.

לאור השינויים המשמעותיים בין הנתונים בביאורים לדוחות 2022 לבין הנתונים בביאורים לדוחות 2021, אצל מספר לא קטן של חברות אשראי חוץ בנקאי בישראל, אתם עשויים להגיע למסקנה כי תקן חשבונאי חדש נכנס לתוקף בשנת 2022, והוא אשר גרם למהפכה בדרישות הגילוי של ה-IFRS לגבי תיקי אשראי.

אבל לא. הוראות ה-IFRS הנוגעות לתיקי אשראי של חברות חוץ בנקאיות נכנסו לתוקף בינואר 2018, ולא חל בהן שום שינוי משמעותי מאז. מה שקרה הוא שבמשך 4 שנים ויותר, מרבית חברות האשראי החוץ בנקאי בישראל לא יישמו כהלכה את דרישות הגילוי ב-IFRS.

ביוני 2022, שיגרתי לרשות ניירות ערך איגרת, שלאורך 13 עמודים מתארת את הכשל המערכתי ביישום הוראות הגילוי ב-IFRS בקרב חברות אשראי חוץ בנקאי. קיראו כאן את האיגרת, שכותרתה "הצורך בתיקון ליקויים בהחלטת אכיפה חשבונאית 21-1 לאור חוסרים מתמשכים בגילוי כמותי אודות סיכוני אשראי בקרב חברות אשראי חוץ בנקאי". במקביל כתבתי כמה טורים על אי ציות לדרישות הגילוי ב-IFRS בביזפורטל (למשל, כאן באוגוסט וכאן באוקטובר). בסופו של יום, סגל רשות ני"ע הרים את הכפפה, ובדצמבר פרסם את "עמדת סגל חשבונאית 13-8", המתקנת את השגיאות המהותיות בהחלטת האכיפה של הסגל ממרץ 2021.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בעקבות עמדת הסגל החדשה, חברות החלו, סוף סוף, לציית בדוחות 2022 לדרישות גילוי, הנמצאות בלב ליבו מודל שלושת השלבים של ה-IFRS. אתם יכולים ללמוד על מודל זה, הקיים ב-IFRS מאז 2018, ב"מדריך מקוצר ל-IFRS החל על תיקי אשראי המוחזקים ע"י חברות אשראי חוץ בנקאי", כאן.

כעת, שיותר ויותר חברות חברות אשראי חוץ בנקאי בישראל נותנות גילוי ליתרת הלוואות ב"שלב 2", אנליסטים במעלות ובמידרוג יוכלו, אם רק ירצו, לעשות שימוש בנתונים ש-S&P ומודי'ס עושות בו שימוש מאז 2018. כך, אולי נזכה לראות בקרוב בדוחות הדירוג של המדרגות הישראליות משפטים כמו למשל זה מדוח דירוג של מודי'ס:

מלרן, למשל, בנדיבותה הרבה, סיפקה בדוח 2022 נתונים השוואתיים אודות חובות שלב 2 ליום 31.12.2021 במגזר הרכב בארה"ב, שלא ניתן להם גילוי בדוח 2021 (היתרות להלן הן קרן + ריבית שנצברה):

במגזר הרכב של מלרן, אם כך, שיעור הלוואות ב"שלב 2" נסק בסוף 2022 לב-18% מכ-6% בסוף 2021. כמובן, תנאי מאקרו גרמו לחלק ניכר מהזינוק הנ"ל, או לכולו, אבל אנליסט יכול לגבש דעה לגבי גורמים אחרים שהשפיעו על השיעור הזה, ולהעריך את האפשרות שמלרן בחרה להיות שמרנית באומדניה.

הזינוק הנ"ל באומדן שיעור חובות שלב 2 הזניק את שיעור ההפרשה הכולל, כי בשלב 2 הפרשה להפסדי אשראי משקפת ארועי כשל אפשריים לכל אורך חיי ההלוואה (שעשוי להיות 5 שנים) לעומת הפרשה בגין חובות בשלב 1, המשקפת אירועי כשל אפשריים רק ב-12 החודשים שלאחר תאריך המאזן. כפי שניתן לראות באחת הטבלאות לעיל, ביום 31.12.2022, במגזר הרכב בארה"ב, שיעור ההפרשה בשלב 2 היה כ-25% לעומת כ-8% בשלב 1.

עכשיו, כשהגילוי אודות יתרת הלוואות ב"שלב 2", בחתך של "קבוצות" הלוואות עם מאפייני סיכון דומים, הופך להיות סטנדרטי (באיחור של 5 שנים), אנליסטים יכולים גם לערוך השוואות משמעותיות בין חברות. לדוגמה, כפי שניתן לראות לעיל, בקבוצת "אשראי מגובה בשיקים מוסבים", פנינסולה מקפיצה את שיעור ההפרשה ב-50% לחובות שהידרדרו ל"שלב 2" מ"שלב 1". אבל מלרן, בקבוצה זו (המפוצלת אצלה לשתי תתי-קבוצות) מגדילה את שיעור ההפרשה ב"שלב 2" בכ-12% בלבד. האם יש סיבות אובייקטיביות לפערים אלה? ושאלה יותר מעניינת: מדוע שיעור ההפרשה אצל פנינסולה בקבוצה הנ"ל של חובות ב"שלב 2", 0.48%, נמוך משיעור ההפרשה ב"שלב 1" בקבוצות המקבילות של מלרן, 0.85% ו-0.59%? האם מלרן שמרנית מדי, האם פנינסולה אופטימית יתר על המידה, או שיש לפערים הצדקה אובייקטיבית? ומה ניתן ללמוד מכך שבקבוצות אשראי על דרך ניכוי שיקים מוסבים של צד ג', שיעור הלוואות ב"שלב 2" אצל מלרן, 7.8%, גבוה בלמעלה מפי 4 משיעורו אצל פנינסולה, 1.8%?

- 1.אורי אתה אלוף (ל"ת)גידי 12/05/2023 09:00הגב לתגובה זו