מניית ריט 1 נפלה ב-25%, האם היא מעניינת כעת?

קרנות ריט פועלות בעולם כבר עשרות שנים, אך רק החל מ 2006 הוסדרו החוקים בארץ ופתחו את הדלת לתחום חדש עבור משקיעים. קרן ריט משמשת משקיעים קטנים כגדולים להשקעה בנדל"ן מניב, חלף החזקה ספציפית בנדל"ן מסחרי, משרדים או דירות מגורים.

חוק קרנות הריט, קיבע יתרונות בקרנות הריט, במטרה לעודד את הציבור הרחב, לקחת בהן חלק ולאפשר גם למשקיעים בסכומים קטנים אפשרות להשקיע כמו הגדולים. היתרון הבולט בקרן הריט הוא פטור ממס חברות. אם נשווה אדם המחזיק חנות, דירה או משרד להשכרה, לאדם המחזיק בחברה המחזיקה באותם נכסים, הרי שבזרימת דמי השכירות לכיסו של בעל חברה (בצורה של דיבידנד), יש גם מס חברות ברמת החברה, וגם מס על דיבידנד. קרן ריט פטורה ממס חברות ומחזיקי קרן הריט יחוייבו רק במס על הדיבידנד.

כדי שקרנות הריט יהיו יציבות יחסית, נקבעו בחוק כמה כללים, ביניהם 4 חשובים. הראשון, שהמינוף לא יעלה על 60%, שזה שיעור הנמוך מהנהוג בחברות נדל"ן מניב רגילות. השני, נקבע שלא יהיה בעל שליטה בחברה. השלישי, נקבע שהייזום שבהגדרתו בעל פרופיל סיכון גבוה, לא יעלה על 5% מהיקף נכסי קרן הריט. הרביעי, קרן הריט מחוייבת לחלק 90% מרווחיה השוטפים כדיבידנד.

הכללים נועדו להביא למצב שהשקעה בקרן ריט תהיה זהה להחזקת נדל"ן מניב, מימונו בהלוואה של 60% משווי הנכס וקבלת תזרים הנובע משכר הדירה. בקרן ריט, יש אמנם דמי ניהול, אבל ההשקעה היא סחירה וניתן לממשה בקלות בבורסה.

- הכתובת היתה על הקיר? ההזדמנות לייצר רווחי ארביטראז' בזכות הבדלי השערוך שבין קרנות REIT סחירות ופרטיו

- מה עדיף - לקנות דירה להשקעה או לקנות מניות של קרן ריט למגורים?

- המלצת המערכת: כל הכותרות 24/7

ריט 1

הראשונה לקום לאחר חוק קרנות הריט, הייתה הקרן בעלת השם המקורי – ריט 1 ריט 1 -1.03% . הצמיחה של הקרן מאז הקמתה מרשימה מאוד. כיום בבעלות הקרן נכסים בשווי 7.7 מיליארד שקל, בשיעורי תפוסה גבוהים (מעל 97%), על פני מאות שוכרים שונים. הקרן נחשבת יציבה במיוחד, בשל ההתמקדות שלה במרכז הארץ עם דגש על גוש דן. ההצלחה זיכתה את הקרן בחברות במדד ת"א 125 היוקרתי ואילו החוב, קיבל דירוג גבוה של AA יציב ממעלות.

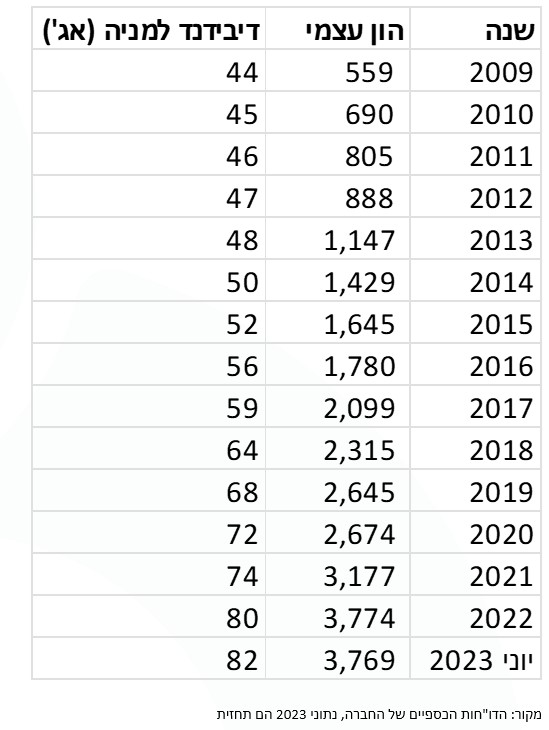

ניתן לראות אך החברה הגדילה את ההון העצמי עם השנים, במקביל לחלוקת דיבידנד, אשר גם הוא גדל משנה לשנה:

דיבידנדים של ריט 1 לאורך השנים

לחברה מספר נכסים מוכרים מאוד, כמו 50% ממגדל היובל, אשר ממוקם מול מגדלי עזריאלי. המגדל נקרא גם "קריית הממשלה" ויושבים בו רשות המיסים, משרד הבינוי והשיכון, משרד הפנים ועוד. נכס נוסף, הוא גני שרונה, הצמוד למגדל היובל, אשר בו מבני טמפלרים לשימור, המשמשים כיום למסחר. נכס גדול נוסף הוא אינפינטי פארק ברעננה. מדובר במגדל בו יושבת אמדוקס, המתכננת לעזוב למתחם חדש. ריט 1 ושותפיה, עושים למתחם מתיחת פנים ולפי הערכות ישקיעו בו סביב חצי מיליארד שקל, על מנת להתאים אותו לסטנדרטים הנדרשים ע"י חברות הייטק.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

נכסים לא סחירים

כאמור, קרנות הריט קמו כדי לאפשר לאנשים מהשורה, להשקיע בנכסי נדל"ן גדולים ויקרים. כמו בכל דבר בכלכלה, ההשקעה נמדדת קודם כל ביחס לאלטרנטיבות שלה. אדם עם סכום השקעה נאה של 250,000 שקל, אמנם לא מסוגל לרכוש קניון או בניין משרדים, אך הוא יכול לרכוש, גם אם באמצעות מינוף, נניח, חנות או דירה. אותו נכס, נניח חנות רחוב, המושכרת בהצלחה, תניב למשקיע תשואה קבועה. כל עוד החנות מושכרת, שכר הדירה, נכנס בקביעות ולאף אחד לא אכפת אם שוק ההון כרגע באופוריה או דפרסיה. מנגד, מכירה של הנכס היא איטית, מאחר שמעבר למציאת רוכש, יש לערב עו"ד, בנק וההלוואות שבנכס וכיו"ב. מיעוט עסקאות דומות גם יוצר חוסר וודאות לגבי המחיר העכשווי.

נכסים סחירים מול נכסים לא סחירים

ריט 1 נסחרת בבורסה ומושפעת מהשוק, למרות היציבות והצמיחה הקבועה, התנודות בשוק משפיעות עליה. בעתות אופוריה מחיר המניה נוסק מעבר לשווי הכלכלי (ההון העצמי למניה) ואילו בתקופות דפרסיה מחיר המניה נופל מתחת לשווי הכלכלי (ההון העצמי למניה).

אם נחזור לדוגמא של השקעה בחנות לעומת קרן ריט אז יש כאן נקודה למחשבה. מצד אחד יש תנודות שלא היו קיימות לו הייתה לי חנות להשכרה, שמשלמת שכירות כל חודש. אך מצד שני, אם המשקיע במניית ריט 1 היה עוצם את העיניים ולא מתייחס לשינויים בשער המניה, הוא היה רואה שכתחליף לשכירות מהחנות שלו, הוא מקבל דיבידנד, הצומח מידי שנה.

לרתום את התנודתיות לטובתנו

כפי שאמרנו, השוק תנודתי וריט 1 היא קרן ריט תנודתית ככל המניות. על פניו, שמדובר בחברות בעלות יכולת צמיחה מרשימה, אפשרי "לעצום עיניים" ולתת לתנודתיות לשכוך לאורך השנים. מצד שני, אנו יכולים להכיר את התנודתיות ולרתום אותה לטובתנו.

כדי לרתום את התנודתיות לטובתנו, נשתמש בכלי המתאים ביותר לאומדן השווי הכלכלי בחברות נדל"ן מניב וזהו ההון העצמי. חשוב לציין בחברות יזמיות, יש מקרים רבים בהם מתחבאת קרקע היסטורית בשווי אפסי במאזן, אך במקרה של ריט 1 , לא כך הדבר, what you see is what you get.

ההון העצמי, זהו השווי הכלכלי של החברה. אומנם הוא צומח עם השנים, אולם לעיתים החברה מנפיקה מניות ומגדילה באמצעות פעולה זאת את ההון העצמי שלה, דבר שכמובן לא נובע מרווח נדל"ני. כדי לנטרל זאת, אנו משתמשים בנתון זהה - ההון העצמי למניה. נתון זה מייצג את השווי הכלכלי לכל מניה (כלומר מנוטרל גיוסי הון), נוכל להשוות למחיר המניה, המייצג את שווי השוק של כל מניה.

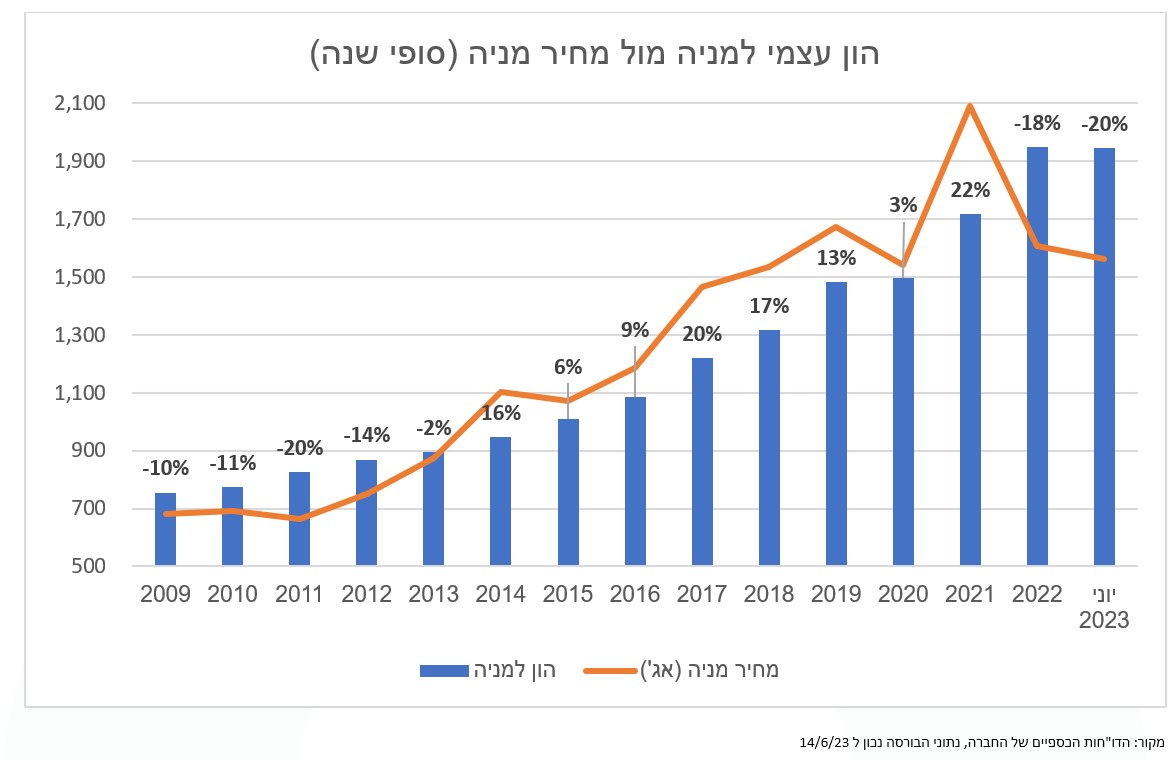

בגרף המצורף ניתן לראות בבירור את השווי הכלכלי (בעמודות) ואת השווי בשוק (בקו הכתום) והמספר הצמוד מייצג את הפרמיה או ההנחה (הדיסקאונט) שבו נסחרת המניה בהשוואה לשוויה הכלכלי:

הון עצמי למניה של ריט 1 מול מחיר למניה

ניתן לראות בגרף, שבשנים 2009-2013, נסחרה מניית ריט 1 מתחת לערכה הכלכלי. כלומר בהנחה של 2%-20% על השווי הכלכלי. החל מ 2014 ועד 2021, נסחרה בפרמיה על הערך הכלכלי, כלומר, המשקיעים הסכימו לשלם פרמיה של 3%-22% מעל ערכה הכלכלי.

קוראים רבים עלולים לחשוב לעצמם שהתעלמנו מהזינוק בריביות וממצב שוק המשרדים. התשובה שלנו פשוטה. מניה כמו ריט 1, היא להערכתנו, חברה איכותית המתאימה להחזקה לשנים רבות. עם הזמן (ובהתאם להערכות רוב הכלכלנים), הריבית תחזור לרדת. מה עוד שהחברה השכילה להנפיק חוב ארוך שכ-60% ממנו יפדה רק אחרי 2031. שוק המשרדים אולי חלש, אבל החברה ממוקדת במרכז הארץ והגידול הטבעי והצמיחה הטבעית בישראל, משחקים לטובת המשקיעים המתמידים.

בשורה התחתונה

המימושים בשוק ההון הישראלי בשנה וחצי האחרונות היו רוחביים. יש חברות שהתרסקו בעשרות אחוזים ויש חברות שהמימושים בהן יותר מתונים. ריט 1 היא חברה איכותית ולא מפתיע שהמימושים בה השנה היו מתונים. עם זאת, היא אכן התממשה ב-25% מאז השיא שרשמה בתחילת 2022, למרות שבזמן הזה, היא הגדילה והשביחה את נכסיה. חשוב לזכור, שאם לא היו חששות ולא היו מימושים, לא היינו מוצאים חברה איכותית, בהנחה על שווי נכסיה. מחיר המניה כיום, מגלם להערכתנו, כ-20% הנחה על השווי הכלכלי ועל כן, ריט 1 נכנסת לתיק המניות המומלץ שלנו לטווח הארוך, או לכל הפחות, עד שתסחר בפרמיה משמעותית על השווי הכלכלי.

הכותב הוא שותף מנהל בבית ההשקעות אקורד.

אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 9.לרון 29/06/2023 04:51הגב לתגובה זורק בתנאי שלא תהיה רעידת אדמה במחוזותינו המצומצמים רחמנא ליצלן כמו שסמוטריצ'ון היה אומר

- 8.שורה תחתונה: התשובה היא לא (ל"ת)קובי 20/06/2023 11:35הגב לתגובה זו

- 7.המשקיע הנבון 19/06/2023 18:11הגב לתגובה זו2 הקרנות הללו מציגות צמיחה שנה אחר שנה, ומעלות את הדיבידנד באופן רציף

- לרון 29/06/2023 04:52הגב לתגובה זורק נקווה שהקבר לא יהיה קרוב....

- 6.SHIKA 19/06/2023 16:47הגב לתגובה זומחיר מניית ריט 1 תלוי בריבית שווי משקל ריאלית בשוק - אגח ממשלת ישראל ל 10 שנים זה הייחוס. להערכתי ריבית ריאלית תגיע ל 3% ואז מחירי הנכסים יתכווצו. כולל זה של ריט 1.

- 5.אבי 19/06/2023 16:05הגב לתגובה זובכל מקרה שאפו על הניתוח. אחלה קרן

- 4.הראל 19/06/2023 16:04הגב לתגובה זולמה אני כמשקיע קטן משלם מס 42 אחוז על הדיבידנד? איך אפשר להימנע ממס גבוה כזה?

- לרון 29/06/2023 04:53הגב לתגובה זוזה כדי שתבין שאין ארוחות חינם

- משקיע 19/06/2023 16:17הגב לתגובה זותשלום המס הגבוה היה בעבר , אתה מוזמן לבדוק בעצמך. ג.נ - מחזיק במניות החברה.

- 3.הלוואי שכל החברות יציגו צמיחה כזאת (ל"ת)אבי 19/06/2023 15:14הגב לתגובה זו

- 2.בן 19/06/2023 14:48הגב לתגובה זובהחלט מניה איכותית

- 1.משקיע 19/06/2023 14:24הגב לתגובה זווכן גם בקרן סלע נדל"ן , עוד קרן ריט מצויינת.

- לרון 29/06/2023 04:54הגב לתגובה זובהשקעות אף פעם אל תסתמך על מה שהיה,אתה לא גיא טל