האם השקעה בישראכרט מבטיחה לכם תשואה מהירה של 7%?

מניית ישראכרט ישראכרט -0.43% נסחרת בשוק במחיר של 15.4 שקלים למניה בעוד הצעת הרכש האחרונה של חברת הביטוח הראל הראל השקעות -0.44% היא לרכוש את חברת כרטיסי האשראי במחיר של 16.5 שקלים למניה ושווי שוק של 3.3 מיליארד שקל, פער של כ-7% ביחס למחיר של ישראכרט כעת בשוק. הסיבה לפער בין המחיר בשוק לבין ההצעה של הראל היא החשש שהעסקה לא תושלם. זה טבעי וקורה בכל הצעת רכש.

לכאורה, אפסייד כמעט מובטח, רק לכאורה כמובן כי יש עסקאות שלא מושלמות בסופו של דבר - ואז המניה צוללת למטה. בחודש מרץ הצביע דירקטוריון ישראכרט בעד העסקה, אבל יש עוד משוכות רגולטוריות שצריך לעבור - אישורים של המדינה: הממונה על התחרות, המפקח על הבנקים ורשות שוק ההון (האחרונה אישרה לפני שבועיים בתנאים מסוימים). הצפי בשוק הוא לקבלת שלושת האישורים הרגולטוריים עד סוף שנת 2023, כלומר תוך חצי שנה. אבל גם אם זה ייקח יותר זמן, אפשר להעריך שהרגולטורים לא יעצרו את המהלך.

לפני שבועיים רשות שוק ההון העבירה את ההערות שלה ולמעשה אישרה את המיזוג בתנאים. הרשות מבקשת לקבוע מגבלות על 'ישראכרט סוכנות לביטוח' וכן מגבלות על העברת מידע בין פעילות הראל לישראכרט כדי למנוע פגיעה בתחרות בענפי הביטוח והחיסכון, אלה מגבלות דומות לאלה שחברת הביטוח כלל קיבלה בעסקת רכישת MAX, אבל זה לא עצר את העסקה. ברשות קבעו גם מגבלות לשמירה על היציבות הפיננסית של הראל, ובינתיים הראל עומדת במגבלה הזו. הראל גם לא תוכל למנות יותר משני נושאי משרד בישראכרט וכן שיו"ר דירקטוריון ישראכרט לא יהיה נציג של הראל (וכן להיפך).

האם המגבלות הללו הן מה שיפיל את העסקה? כנראה שלא. יש בהחלט סיבות להגיד שישראכרט נמכרת בזול ושזה לא היה צריך לקרות אבל בהינתן שהמדינה לא מתכוונת לעצור את העסקה המכירה תצא לפועל. אם הרגולטורים ינסו להפריע, תבוא הראל ותגיד - בצדק מבחינתה - 'למה לכלל ביטוח כן אישרתם לרכוש את MAX ואצלנו אתם מסרבים?'. אצל כלל-מקס לקח כמעט שנה שלמה מאז ההכרזה על העסקה ועד שהיא הושלמה. ייתכן שזה יקרה גם כאן.

- נקסט ויז׳ן: המייסדים לוקחים כסף, הראל לוקחת מניות

- הראל תשקיע 50 מיליון ד' בקרן תשתיות תקשורת גלובלית

- המלצת המערכת: כל הכותרות 24/7

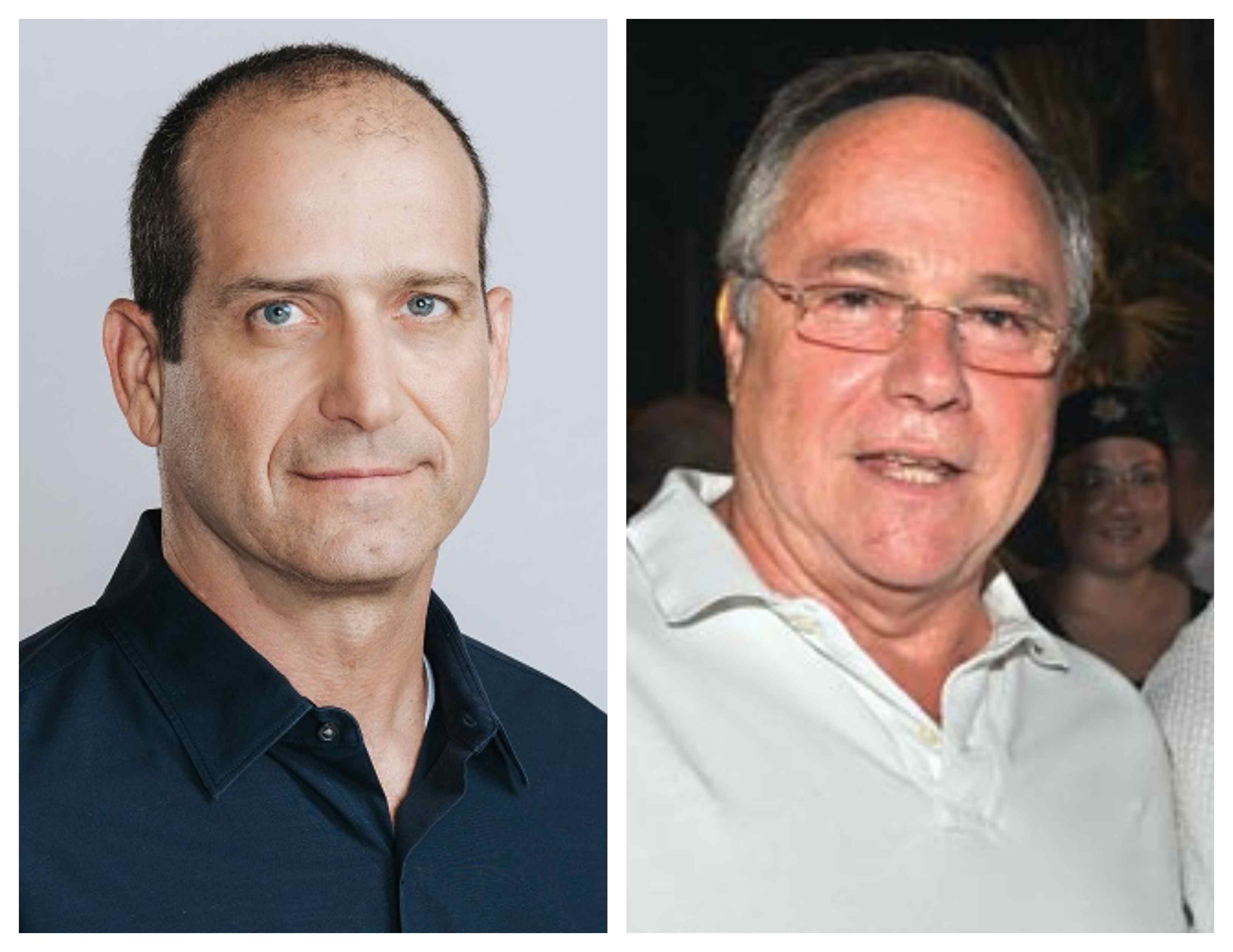

יאיר המבורגר הבעלים של הראל, רן עוז מנכ"ל ישראכרט. צילום: תמר מצפי, תמי בר שי

למשקיעים יש גם סיכונים נוספים, כמו התביעה של הפניקס נגד ישראכרט. הפניקס כבר חתמה עם ישראכרט על שת"פ וכעת הפניקס נשארה חשופה בצריח - גם אין לה את השת"פ עם ישראכרט וגם המתחרה הגדולה הראל מקבלת את העוגה (ישראכרט) במקומה. יש עוד תביעה שטוענת לפגיעה קשה במשקיעים של ישראכרט. זה מן הסתם לא יעצור את הראל, היא מבינה שישראכרט עם תביעה עדיפה על ויתור עליה. זו עסקה טובה מבחינת הראל, במחיר נמוך - הרווחים של ישראכרט צפויים לגדול משמעותית בשנתיים הקרובות והראל תעשה תשואה להון של 20%.

- 1.PAN 16/07/2023 11:30הגב לתגובה זוובמיקרה של ביטול שזה אולי פרומיל אחד הסיכון, יבואו עם מחירים משומנים יותר