קרנות נאמנות ביולי: גיוס של 5.5 מיליארד שקל, המסורתיות איבדו עוד 1.5 מיליארד

הקרנות המחקות גייסו 1.6 מיליארד שקל וכך גם קרנות הסל. הכספיות גייסו עוד 3.8 מיליארד שקל ומהוות כבר 20% מכל הנכסים בתעשיית ניהול הקרנות. גידול עצום בהתחשב בכך שלפני שנה הן היוו אחוזים בודדים בלבד; התעשייה המסורתית איבדה 44 מיליארד שקל תוך שנה אחת - פגיעה קשה למנהלים

"בחודש יולי ניתן לראות את המשך המגמה של עליה בקצב זרימת כספי הציבור לשוק ההון בעיקר דרך קרנות הנאמנות המסורתיות האקטיביות" אומר טמיר שפירא, מנכ"ל אילים קרנות נאמנות. רק שצריך לדייק, התעשייה האקטיבית מחולקת למסורתיות והקרנות הכספיות שהן תחליף לפיקדונות. הקרנות הכספיות נחשבות 'מנוהלות' אבל בפועל המטרה שלהן אינה להשיג תשואה עודפת אלא פחות או יותר את ריבית בנק ישראל. דמי הניהול למנהלים בהן נמוכים מאוד ולא בהן מתגאים המנהלים השונים. המנהלים נמדדים על פי הקרנות המסורתיות ושם הפידיונות ממשיכים, אם כי בקצב נמוך יותר מאשר בחודשים הקודמים.

אז סך הכל התעשייה אמנם גייסה החודש 5.5 מיליארד שקל, אבל בחלוקה פנימית אפשר לראות שמהקרנות המסורתיות יצאו עוד 1.5 מיליארד שקל (אובדן של 16.5 מיליארד מתחילת השנה, בתוספת אובדן כספים של עוד 27 מיליארד שקל בשנה שעברה - וסך הכל מינוס 43.5 מיליארד שקל, מכה קשה למנהלי הכספים, אובדן של יותר מרבע מכלל הנכסים), ומנגד - הקרנות הכספיות שהיוו משקל אפסי מכל הקרנות כבר מגיעות ל-20% מכלל התעשייה, כאשר לאחר הגיוס בחודש יולי של 3.8 מיליארד שקל כבר מנהלות יותר מ-80 מיליארד שקל, מתוך כ-418 מיליארד שקל שמנהלת התעשייה כולה (הכספיות גייסו בשנה שעברה 33 מיליארד שקל ומתחילת השנה עוד 28 מיליארד, שהם כ-61 מיליארד שקל).

היקף הכספים בתעשייה גדל בחודש האחרון בכמעט 14 מיליארד שקל ו-50 מיליארד מתחילת השנה, חלקו בעקבות הגיוסים וחלקו בעקבות העליות בשווקים בחודש האחרון. המדדים בת"א עלו בצורה חזקה כאשר ת"א 35 עלה ב-7%, ת"א 125 עלה ב-6.4%, מדד ת"א 90 עלה ב-4.8%. בוול סטריט - ה-S&P500 עלה ב-3.1% והנאסד"ק ב-4%.

לדברי שפירא "הציבור הרחב רוכש על פי רוב במסה הגדולה בעיקר קרנות אג"ח כללי, המשלבות השקעה בשני האפיקים העיקריים - אגרות חוב ומניות, דרכן ניתן לקבל פיזור גאוגרפי, סקטוריאלי ומטבעי בתיקי ההשקעות. ככל שחולף הזמן, המשקיעים רואים שביצועי הקרנות הללו גבוהים יותר מהתשואה שניתן לקבל במוצרים דפנסיביים כגון קרנות כספיות ופיקדונות בנקאיים ומסיטים אליהן בהדרגה את כספם משם" המסלולים שמשלבים מניות ואג"ח משלבים בדרך כלל 70-80% אג"ח והשאר במניות.

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

האם מי ש'פספס את העליות' מתחילת השנה צריך להישאר כעת מחוץ לשוק?

"בשווקים נוצרו כעת הזדמנויות השקעה נדירות שלא היו קיימות בשנים עברו באגרות חוב ובמניות של חברות איכותיות עם פעילות עסקית מצוינת שמחירן ירד יחד עם כל השוק בצורה רוחביות ושהביאו אותן להיסחר במחירים אטרקטיביים. כמו כן, בתקופה זו ישנה חשיבות עליונה לעיתוי רכישת הקרנות, משום שבחודשים בקרובים צפויה התמתנות נוספת בנתוני האינפלציה ודיבורים על הורדות ריבית, העשויים לתת רוח גבית לשווקים ולדחוף אותם מעלה."

מנהלי הכספים אופטימיים. הגיוני, הם תמיד כאלה. מי שפסימי מהמר נגד השוק ומאחר שהשוק עולה ביותר מ-70% מהזמן - הוא טועה ומפסיד כסף. זה לא אומר שלא יכולות להיות ירידות או מפולות, שוק ההון נופל בכל כמה שנים בעשרות אחוזים, אבל בטווח הארוך - בדרך כלל - הוא מתקן. מי שקנה את ה-S&P500 בתחילת השנה נהנה בינתיים מתשואה חזקה של 20%, מי שקנה את הנאסד"ק נהנה מ-40% (בעיקר בגלל מניות הטכנולוגיה הגדולות). אבל העליות היו רוחביות -גם באירופה ויפן נרשמות עליות חזקות. נכון כמובן שת"א מאכזבת השנה - אבל מי אמר שמשקיעים ישראליים צריכים לשים את הכסף שלהם בישראל? התיאוריה הכי בסיסית של פיזור אומר שצריך לפזר את הנכסים במקומות שונים.

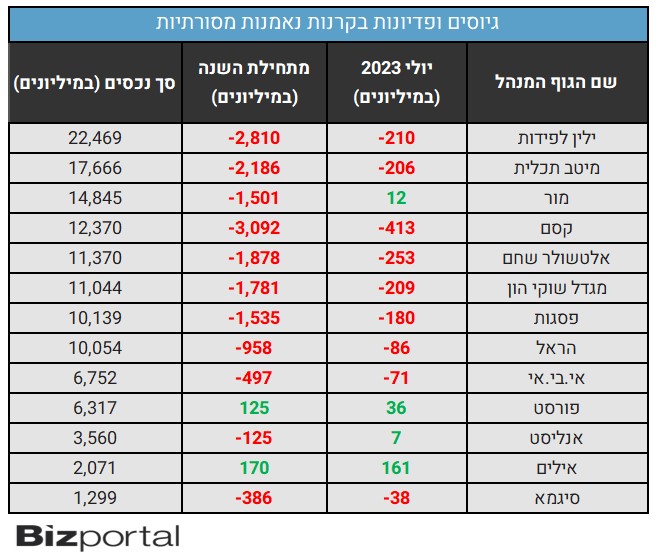

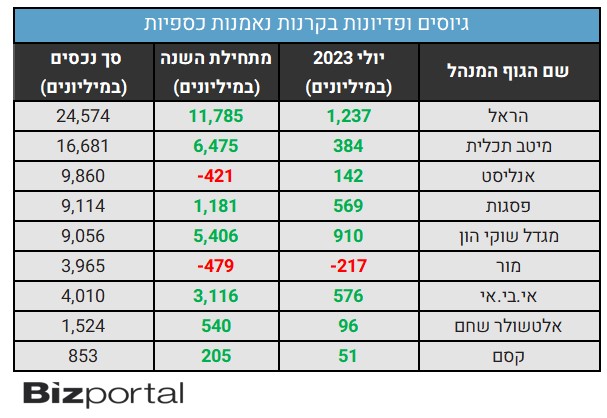

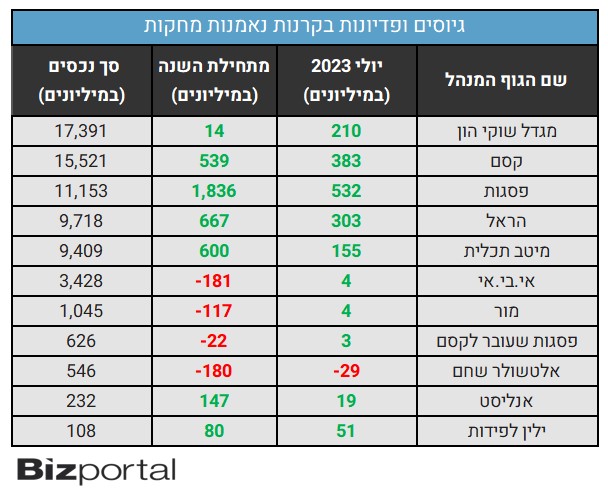

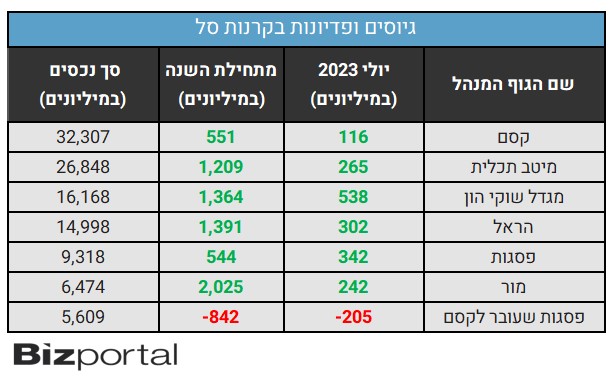

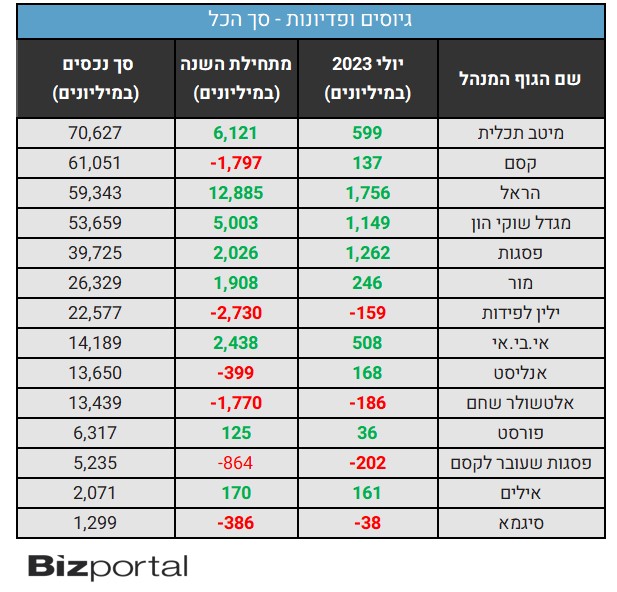

הנה טבלאות הגיוסים והפידיונות המלאים לחודש יולי:

התעשייה הפאסיבית:

סיכום כולל:

למדור קרנות נאמנות של ביזפורטל

- 2.שימו לב למנהלים המצטיינים קבין, פורצ'ן אקורד ודולפין (ל"ת)עמי 02/08/2023 07:39הגב לתגובה זו

- 1.רווית 01/08/2023 21:28הגב לתגובה זואיילון ומיטב היו הכוכבות, אבל גם איילון ואנליסט...עדיין שווה לשים, כסף קל. קטן אבל קל. לפחות עד מחצית 2024.