איך מכרה אפי קפיטל פי 4.5 דירות לעומת הרבעון המקביל?

חברת אפי קפיטל מכרה 128 דירות ברבעון 3 ורשמה רווח לפני מס של כ-24 מיליון שקל ברבעון האחרון - כך עולה מתוך הדוחות שפרסמה החברה. לפי המספרים, ברבעון המקביל אשתקד מכרה החברה 29 דירות בלבד. הנתון הזה נראה מפתיע, בעיקר בגלל גובה הריבית, אבל מאחוריו עומדת העובדה שנפתחו ברבעון האחרון שני פרויקטים לשיווק - אפי על הפארק בנהריה ואפי בעיר היין אשקלון שלב ג'. כמו כן, לאחר תקופת הדוח קיימות הרשמות (שאינן מחייבות) לרכישה של עוד 40 יח"ד נוספות בפרויקטים שונים.

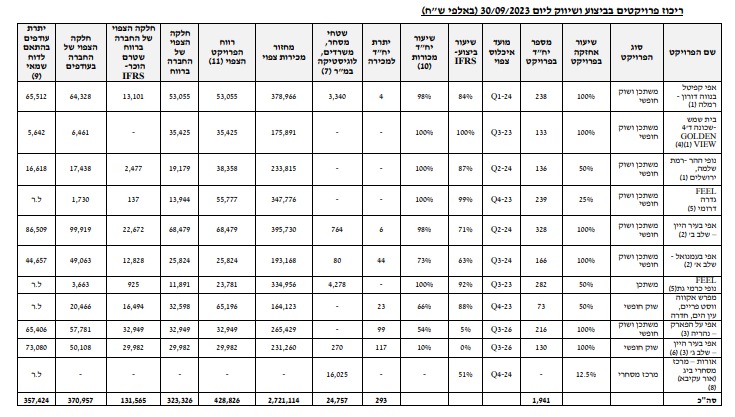

מכירת דירות מתוך דוח אפי קפיטל

מכירת דירות מתוך דוח אפי קפיטל

בחודשים אוקטובר-נובמבר 2023 מכרה הקבוצה 6 יח"ד ו-11 יחידות מסחר בלבד לעומת 29 יח"ד שנמכרו במהלך החציון הראשון של 2023 ולעומת 128 יח"ד ברבעון השלישי של 2023. הם נמכרו בעיקר בשני הפרויקטים עיר היין שלב ג' ואפי על הפארק בנהריה. מה שלא רואים במספרים, זה את העובדה שמדובר ב-90 יח"ד במסגרת מחיר למשתכן. בסך הכל מכרה הקבוצה בתשעה החודשים של שנת 2023 157 יח"ד, אבל רובם, כאמור, דרך מחיר למשתכן. עוד ציינה החברה כי ניכרת התאוששות ובסמוך לפרסום הדוחות הכספים פתחה החברה שני פרויקטים נוספים לשיווק בשוק החופשי, בבית שמש ובנוף הגליל, בהם התקבלו הרשמות של 31 יח"ד (טרם הבשילו לחוזה).

בדקנו גם כמה כסף הכניסה החברה בתשעת החודשים האלה לעומת אשתקד. השנה הכניסה כ-327 מיליון שקל, כשאשתקד הכניסה 344 מיליון שקל - מספרים סבירים בהחלט לאור המצב בשוק.

- אפי קפיטל: מאחורי 888 הדירות - מרוויחה תחת מינוף גדול

- אפי קפיטל ומיכמן מימון מקימות פרויקט של 1.3 מיליארד שקל בביתר עילית

- המלצת המערכת: כל הכותרות 24/7

אפי קפיטל סיימה את הרבעון עם הכנסות של כ-327 מיליון שקל בדוח המאוחד (לא כולל חברות כלולות) ורווח גולמי של כ-79 מיליון שקל (23%), חלק החברה ברווחי חברות מוחזקות הסתכם בכ-15 מיליון שקל. הרווח הנקי הסתכם ברבעון בכ-20 מיליון שקל, אך אשתקד רשמה רווח נקי גבוה יותר, של 59 מיליון שקל. בתשעת החודשים האחרונים הרווח הנקי עמד על 68.2 מיליון שקל לעומת 97.7 מיליון שקל אשתקד.

החברה סיימה את הרבעון עם הון עצמי של כ 367 מיליון שקל. לחברה מלאי בביצוע כיום של 1,941 יח"ד מתוכם נותרו למכירה 293 יח"ד בלבד, 216 מתוכם נפתחו לשיווק לפני מספר חודשים ומיועדים למסירה רק לקראת סוף שנת 2026. כמו כן, לחברה כ- 5,150 יח"ד בתכנון המיועדים לביצוע בשנים 2024-2025 ובנוסף 10 פרויקטים של התחדשות עירונית עם רוב דרוש (9 מהם עם תב"ע בתוקף).

למועד הדוח, לחברה הלוואות בריבית מבוססת פריים בסך של כ-563 מיליון שקל. לפיכך, העלאת הריבית על ידי בנק ישראל בשיעור של 1% צפויה להביא לגידול בהוצאות המימון בסך של כ-5.6 מיליון שקל לשנה, בגין היקף חוב זהה. כמו כן, לחברה השקעות בחברות מוחזקות שגם להן הלוואות בריבית מבוססת פריים בסך של כ-1.446 מיליארד שקל (חלק החברה: כ-673 מיליון שקל). לפיכך, העלאת הריבית על ידי בנק ישראל בשיעור של 1% צפויה להביא לגידול בהוצאות המימון בחברות אלה בסך של כ-14.4 מיליון שקל לשנה (חלק החברה: כ-6.7 מיליון שקל לשנה). לפיכך, חלק החברה בסך החשיפה להעלאת ריבית הפריים ב- 1% היא כ-12 מיליון שקל לשנה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?