חברות האשראי החוץ בנקאי - הקריסות נמשכות, מה עתיד הענף ומי החברות שיובילו את התחום?

יניב ביטון מנכ"ל חברת האשראי החוץ בנקאית מיכמן ויו"ר החברה דורון ספיר לצד מנהלים נוספים של חברות אשראי חוץ בנקאי שכנעו את וועדת הכלכלה של הכנסת ובהמשך גם את בנק ישראל לקדם מהלך בו יוענק לשחקנים בתעשייה החוץ בנקאית גישה לאשראי של בנק ישראל. הם ביקשו שלא יפלו אותם לרעה. אם נותנים כספים לבנקים כדי שישמשו להלוואות לעסקים ולציבור שיתנו גם להם.

"באמצעות קבלת גישה לאשראי של בנק ישראל נוכל להעניק אשראי בתנאים יותר טובים ללקוחות", אומר ספיר, "מהלך מעין זה יעניק רוח גבית וחיובית לתעשייה שבנק ישראל רוצה לפתח".

דורון ספיר, יניב ביטון מיכמן (צילום: ישראל כהן)

אבל, האם זה מה שיציל את הענף של אשראי חוץ בנקאי, עם חברות כמו מלרן ושוהם שעל פי מחיר האג"ח שלהן נמצאות בסכנה של חדלות פירעון, עם חברות כמו יוניט קרדיט וגיבוי שקרסו עם חובות אדירים כשבדרך נתנו כספים שלא יחזרו. אצל גיבוי זה היה בלי חשבון - למשפחות פשע בצפון ועל חשבון כספי הציבור שרכש אגרות חוב של החברה. בחברת בול יש הסדר חוב, טריא ניצלה בזכות תמיכה של בנק לאומי. בקיצור חלק גדול מהחברות בענף בקריסה או בסוג של הסדר חוב.

- בנק ישראל: גידול בביקוש לאשראי צרכני ועסקי ברבעון האחרון של 2025

- ישראכרט וקרן מרתון משיקות מודל מימון נדל”ן בהיקף מאות מיליוני שקלים

- המלצת המערכת: כל הכותרות 24/7

אלו לא כל החברות וכשמו בכל תעשייה יש גם חזקים וטובים. מעבר לגדולות שהוזכרו, יש גם את פנינסולה של מיטב ואת נאוי הוותיקה שנחשבות חזקות. אבל במבט על כל התעשייה כמכלול, נראה שהיא בעיצומו של משבר. חלק גדול מהשוק של האשראי החוץ בנקאי במצב קשה, ככה זה כשהריבית עולה. האם המודל היה טוב רק בריבית אפסית? האם מראש לא נתנו לשוק הזה שום יכולת להתמודד ולהתחרות על האשראי לגופים העסקיים. הרי מי פונה לחברות אשראי חוץ בנקאי? מי שגמר את המסגרות שלו אצל הבנקים. נכון, יש יתרונות בחברות הממוקדות - למשל, מיקוד בקבוצות רכישה שהבנקים לא טיפלו בהן עד לפני שנים בודדות, מיקוד באשראי בגין עודפים של קבלנים (עודפים בפרויקטים שמשועבדים לטובת חברות האשראי החוץ בנקאי), אשראי דרך ניכיון שקים ועוד. אבל, בגדול מאוד, החברות האלו לא יכולות להתחרות בבנקים - לא בריבית ולא במנגנון ולכן הם אופציה שנייה-שלישית-רביעית ברוב המקרים.

לפני שמגיעים אליהם מגיעים לחברות כרטיסי האשראי שהפכו למעשה לחברות אשראי חוץ בנקאי גדולות ולחברת מימון ישיר שהיא מהגדולות בענף.

הגיעו כבשורה, אך הבשורה לא הגיעה

כפטריות אחרי הגשם בתקופת הריבית האפסית צצו להן בישראל שלל חברות חוץ אשראי בנקאיות שהונפקו בבורסה וגייסו כסף מהגופים המוסדיים והבנקים. החברות העניקו אשראי לעסקים ואנשים פרטיים שהמערכת הבנקאית הייתה חסומה בפניהן. מדובר בחברות שהיו אמורות לתת פייט למערכת הבנקאית מבחינת תחרות, אך בפועל עד כה כשלו לעשות זאת כנראה שלא בגללם - פשוט לא נתנו להם סיכוי להתחרות בבנקים.

מתוך תיק אשראי כולל בהיקף של 1.6 טריליון שקל, גודל הענף החוץ בנקאי על פי נתוני בנק ישראל מסתכם בכ-27 מיליארד שקל בלבד. זה פחות מ-2%.

למלחמה הנוכחית הגיעו החברות במצב בעייתי, הריבית במשק עלתה בחדות בשנה וחצי האחרונות מ-0.25% ל-4.75% וייקרה את מקורות המימון שלהן. הלקוחות שנדרשים כעת לעמוד בהחזר הלוואות בריבית של שוק שחור מתמודדים עם "אם כל הסערות" - משק מתכווץ, אבטלה גואה, ענף נדל"ן בקיפאון וריבית שבנק ישראל מסרב להוריד.

- הנהלת מאנדיי אופטימית - הנה הסיבות; והאם אחרי הירידה המניה מעניינת?

- הרוטציה כבר כאן? האם 2026 תהייה השנה של המניות הקטנות בוול סטריט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

האם בנק ישראל ירצה להציל את הענף שצפוי לרשום הפסדי אשראי גבוהים וכבר סובל מרמת נזילות נמוכה? התחום סובל ממוניטין רע לאחר קריסת יונט קרדיט וגיבו בהן נחשפו מעילות. גם בנק ישראל כנראה הבין שרמת החיתום בענף מאוד נמוכה וארגוני פשע לא מעטים התלבשו על התחום ושאבו הלוואות שלא יחזרו.

"זאת תעשייה שמפוקחת על ידי רשות שוק ההון ורשות ניירות ערך. בכל תעשייה חדשה קורים דברים לא טובים, אך שחקנים טובים ומקצועיים כמו מיכמן ששמה דגש על מנהל תאגידי וניהול אשראי נכון צריך להמשיך ולהתפתח." מסביר ביטון.

ספיר מוסיף "יש מקום לתעשייה לצד המערכת הבנקאית. התעשייה צריכה לגדול, היא צריכה להיות עם נתח שוק יותר גדול. עסקים צריכים את הקשב שלנו ללקוח, קשב שהוא יותר קרוב מהבנקים. אנחנו נותנים את האשראי השולי שמאפשר לעסקים לא לפתוח פערים ולכן אני מאוד מאמין בתעשייה. הרגולציה תותיר בענף שחקנים טובים עם תשתית אמינה, ממשל תאגידי חזק ופלטפורמה דיגיטלית חזקה למתן הלוואות".

יש הטוענים שהענף נמצא במשבר עמוק ונראה הרבה קריסות עקב המשבר בשוק והריבית הגבוהה

ביטון: "אני חושב שלבנק ישראל לא תהיה הרבה ברירה גם אם הוא לא מרוצה מהמהלכים של הממשלה, הוא יצטרך להוריד את הריבית. יש לשים לב לעובדה שמיכמן לא פועלת בשוק הקמעונאי מול אנשים פרטיים. הפגיעה הראשונית תהיה בחברות הפועלות בעולמות הללו. אנחנו פועלים מול עסקים מנוסים של בעלי שליטה שבאים עם הון, יש להם ניסיון עם משברים, הם ישרדו את התקופה ויצעדו קדימה".

יש חברות שפחות אופטימיות. כך למשל בבול מסחר בול מסחר 0% שמתנהלת בחודשים האחרונים כספינה שוקעת, לאחר שהיו"ר והדירקטורים החיצוניים עזבו, הדוחות הכספיים לרבעון הראשון תוקנו ונוספה להם הערת עסק חי – היה יותר קל להודות בהשפעות החריפות של המלחמה. "לאירועי המלחמה והשלכותיה, השפעה על פעילותה העסקית כתוצאה מהשפעתם על לקוחותיה, באופן שלהערכת החברה קיים חשש שמא אירועי המלחמה פוגעים או יפגעו באיתנות הפיננסית או ביכולת הפיננסית של חלק מלקוחות החברה ובהתאם לכך תפגע יכולת הגבייה של החברה מהם. הפגיעה במערכת בתי המשפט בישראל וההוצאה לפועל שעובדות באופן מצומצם פוגעות ביכולתה לגבות חלק מהחובות". נכתב בדוחותיה של בול מסחר.

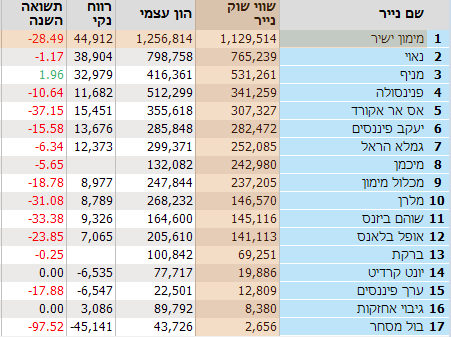

נפילות ברוב חברות האשראי החוץ בנקאי

גם המשקיעים לא אדישים לגודל הצרה, מתחילת השנה מניות החברות בענף נפלו. מניית מימון ישיר מימון ישיר -3.11% ירדה ב -28% לשווי 1.1 מיליארד שקל, מניית נאוי נאוי 0.16% שמרה על המחיר והשווי - 765 מיליון שקל. פנינסולה פנינסולה 2.42% ירדה ב-11% לשווי 341 מיליון שקל, אס אר אקורד אס אר אקורד 2.17% נפלה ב 37% לשווי 355 מיליון שקל, אופאל בלאנס איבדה 24% לשווי של 141 מיליון שקל.

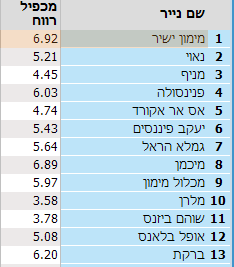

מרוויחות, אל השוק לא מאמין לרווחים - נסחרות מתחת להון העצמי

כפי שניתן לראות החברות נסחרות ברובן עמוק מתחת להון העצמי וזאת למרות שהן רווחיות. למעשה, מכפילי הרווח כפי שניתן לראות בטבלה למטה, נמוכים מאוד. מהנתונים אפשר לחשוב שאולי מדובר בהזדמנות השקעה, אבל הנתונים האלו לא לוקחים בחשבון שני דברים עיקריים - את ההרעה בחודשים האחרונים על רקע המלחמה שתיפגע ברווחים ואת החשש שההפרשה להפסדי אשראי לא מבטאת את המצב האמיתי. כשחברת אשראי חוץ בנקאי נסחרת בשווי נמוך מההון שלה הסיבה לכך היא שהמשקיעים סבורים שההפרשות להפסדים בספרים נמוכות מדי. מספיק להסתכל בנתוני ההפרשות ואכן להעריך שאין כאן שמרנות עודפת, אולי ההיפך. בהינתן הפרשה סבירה להפסד, במיוחד על רקע ההרעה בפעילות בשנה האחרונה במקביל לעליית הריבית ובמיוחד בחודשים האחרונים, הרווחים של החברות האלו יתכווצו. לא אצל כולן, אבל הרוב יסבול מתוצאות חלשות ברבעונים הקרובים ואצל חלקן זאת עלולה להיות מכה קשה.

למידע נוסף על חברות האשראי החוץ בנקאי:

מימון ישיר -3.11%

נאוי 0.16%

מניף 0.31%

פנינסולה 2.42%

אס אר אקורד 2.17%

יעקב פיננסים 2.1%

גמלא הראל

מיכמן

מכלול מימון 0.19%

מלרן 0%

שוהם ביזנס 0.64%

אופל בלאנס 0.03%

ברקת -1.39%

חלק מהחוב של החברות בענף החל להיסחר בתשואות דו ספרתייות גבוהות אך בחלק מהמקרים, כמו אצל מימון ישיר, המשקיעים לא מתרגשים מהאתגרים והתשואות של החוב נסחרות ברמה ברוטו של כ- 3%-4% .

מימון ישיר ספגה ירידה של 47% בהיקף ההלוואות עקב המלחמה. החברה דיווחה כי היא נדרשה לדחות את מועד התשלום של 8.9% מתיק ההלוואות הכולל שלה שמסתכם ב-20.3 מיליארד שקל נכון לסוף נובמבר. החברה צופה כי המשך המלחמה תשבש את פעילות החברה ועלולה להוביל להפסדי אשראי נוספים. בתשעת החודשים הראשונים של 2023 החברה רשמה הוצאות להפסדי אשראי בהיקף של 170 מיליון שקל לעומת 76 מיליון שקל בתקופה המקבילה ב- 2022.

למימון ישיר שסיכמה את תשעת החודשים הראשונים של 2023 עם רווח נקי של כ-127 מיליון שקל, גב חזק. על אף העובדה שחל גידול של 122% בהיקף ההוצאות להפסדי אשראי וגידול שבשיעור של 46% בגודל תיק ההלוואות הממוצע הנמצא בסיכון - נכון לתקופה הדוח היא דיווחה על מסגרות אשראי פנויות בהיקף של 1.8 מיליארד שקל אותם היא תוכל לנצל בשביל להתמודד עם האירוע.

מה אמור להמשיך ולהטריד את המשקיעים? ראשית, אחוז החשיפה של כל אחת מהחברות לממסרים אישיים. מי ממנהלי החברות שהבין את גודל המשבר כבר החל להפחית באופן דרמטי את החשיפה של מאזן החברה לממסרים (צ'קים) אישיים וצ'קים של צדדי ג' לטובת הלוואות מגובות נדל"ן.

יתרת תיק האשראי שהעניקה מיכמן על פי הדוחות הכספיים של הרבעון השלישי הסתכמה ב-718 מיליון שקל. החברה ציינה כי הממסרים של צדדים שלישיים היו כ-14% מסך הלקוחות וממסרים עצמיים בהיקף של כ-86% מסך הלקוחות. בפועל אם החברה תרצה למחזר חוב היא תתקשה לעשות זאת בשעה שאגרות החוב שלה נסחרות בתשואה ברוטו של כ- 9.6% -12.7%.

"ההשפעה המרכזית של המלחמה היא על חברות הפועלות מול עסקים קטנים וזעירים. אנחנו לא נמצאים שם" מדגיש ביטון. "אנחנו מתמחים במתן אשראי לחברות הפועלות בתחומי הנדל"ן. מתמקדים ביזמים גדולים בענף הנדל"ן בישראל כמו גם בחברות צמיחה. פעילות הממסרים הצטמצמה אצלנו באופן דרמטי בשנים האחרונות. אצלנו הצ'קים הם של חברות גדולות שאנו מכירים מקרוב, עברו וועדות השקעה ואנו מלווים אותם לאורך התקופה בצורה מקצועית".

ממסרים בזמן מלחמה

"ממסרים הינם קטסטרופה מהלכת ובתקופת מלחמה צריך להעריך אותם ב-0", טוען בכיר באחד הגופים המוסדיים. צריך להבדיל בין 3 סוגי ממסרים. האפיק הכי לא בטוח בעת מלחמה הם ממסרים עצמאיים, וממסרים של צד ג' כאשר האפיק היותר סולידי כביכול הינם ממסרים המגובים בביטחונות אמיתיים. שכן צ'קים בגינם מחזיקות החברות ערבות אישית עשויים להקנות להם לאורך תקופה ריקברי יותר גבוה. חשוב להבין שכיום יש חברות בתחום שמחזיקות בצ'קים ללא כל כיסוי של חברות או אנשים על סף קריסה.

אם החברה חשופה לסוכן כמו הסוכן שפעל בגיבוי, אסף את הצ'קים ישירות מלקוחות שהחברה לא מכירה - סביר להניח שהכסף אבד. אך אם מדובר בלקוחות קטנים שלקחו ישירות הלוואות מהחברה אז האפשרות לראות ריקברי יותר טובה.

"הממסרים הם פצפצה מתקתקת", קובע בכיר אחר באחד הגופים המוסדיים. לדבריו "הרבה פעמים החברות שמעניקות את ההלוואה יודעות שללווה אין כסף אבל שני הצדדים מחכים לנס והחברות לא מציגות הפרשה בדוחות כי הם נתנו צ'ק חדש לעוד שלושה חודשים".

בינתיים בחברה הציבורית פנינסולה שלדברי הנהלתה אינה חשופה לענפי התיירות, המלונאות, התעופה, המסעדנות ואולמות האירועים והקמעונאות דווח לאור המלחמה, על גידול קל ולא מהותי בשיעור השיקים החוזרים וגידול לא מהותי בכמות הבקשות לדחיות מועדי פירעונות של שיקים אשר טרם הגיע מועד פירעונם. בפנניסולה שדיווחו על הפסדי אשראי בהיקף של 44 מיליון שקל מבינים שככל שהמלחמה תימשך הסדרי פריסות התשלום יגדלו והמח"מ בתיק האשראי יגדל מה שיוביל להפסדי אשראי גבוהים יותר. החוב של החברה נסחר בתשואה ברוטו של 7.45%.

בשוהם ביזנס מיחזור החוב בשוק אינו אפשרי שכן האג"ח כבר נסחר בתשואה ברוטו של מעל ל- 18.5%. בדוחות נכון לסוף ספטמבר 2023 דיווחה החברה על יתרת הפרשה להפסדי אשראי בהיקף של 20 מיליון שקל. יתרת האשראי ללקוחות כנגד ממסרים דחויים עמדה אצל שוהם על 515 מיליון שקל. כאשר האשראי היותר בטוח שהינו מגובה ביטחונות בעיקר של נדל"ן לציוד הנכסי עמד על 325 מיליון שקל .

נאוי שאינה חשופה לתיירות, מסעדנות ומלונאות ותעופה דיווחה שסך ההפרשה להפסדי אשראי תגדל ב-9-7 מיליון שקל בלבד. ברבעון השלישי של 2023 דיווחה החברה על הפרשות להפסדי אשראי בהיקף של 35.5 מיליון שקל. סגמנט ניכיון הממסרים של צדדי ג' אצל נאוי עמד על שיעור של 8% מסך תיק האשראי שלה שעמד נטו על כ-3.4 מיליארד שקל. המשקיעים של נאוי אינם בפאניקה אגרות החוב שלה נסחרות בתשואה ברוטו של 6% שיאפשרו לה למחזר חוב בשוק.

גם מניף שמתמחה במימון לנדל"ן מקבלת קרדיט מהמשקיעים. היא המניה היחידה בתחום שלא ירדה מתחילת השנה. אך יש לשים לב לחשיפה של נאוי ומניף לענף הנדל"ן הישראלי, כמו גם של ברקת שקטנה יותר, אך מכוונת לצמיחה משמעותית בהמשך. אלא שכשבודקים את החברות האחרות מתקבל שרובן מספקות מימון לתחום הנדל"ן.

ענף הנדל"ן אצל נאוי נכון לסוף הרבעון השלישי מהווה כ-64% מסך תיק האשראי. החברה הדגישה בדוחות כי חלק נכבד מהמימון מגובה בביטחונות. בינתיים היא דיווחה כי כבר הפסיקה להעניק מימון לקרקעות והקרקעות שכן מימנה את רכישתם נמצאות כבר בתהליכי הבשלה של תחילת פרויקטים.

זמינות האשראי מהמערכת הבנקאים

הבנקים מודעים לכך שאחוזי הדיפולט עשויים לגדול ושחקני האשראי החוץ בנקאי עומדים לחטוף והם ינסו למזער נזקים. הבנקים משתמשים בחברות האשראי החוץ בנקאי כזרוע ארוכה - הם מספקים להם מימון מול ממסרים וביטחונות. הם רואים את התנועה הכספית של החזרי החוב, את התשלומים, את איכותם ולפי זה קובעים את הגדלת או הקטנת מסגרת האשראי. למעשה, הבנקים מספקים מימון שהחברה מפצלת ללווים שונים בפער ריבית מסוים, אבל בסופו של דבר הכסף של הבנק והוא יודע להעמיד כבר בשלב הראשון תנאים ואמות מידה פיננסיות כדי להבטיח את כספו.

מבחינת המשקיעים שיודעים כי אחד האלמנטים החשובים בענף האשראי החוץ בנקאי הינה זמינות של אשראי מהמערכת הבנקאית חשוב לבדוק מי הם השחקנים החשופים לבנקים וכמה קרדיט הם מקבלים מהם עבור התמודדות בזמנים קשים. סביר להניח כי השחקנים החזקים כמו נאוי עשויים לקבל יותר קרדיט מהמערכת הבנקאית. לעומת זאת שחקנים חלשים יותר עם מדיניות חיתום רעועה עשויים לא לשרוד את המלחמה.

בול כבר חיסלה את ההלוואות לבנקים והיא עשתה זאת בשעה שהציבור לא מקבל שקל. אגרות החוב של בול לא זכו לקבל החזרים, ההיפך - הם בתספורת וזה בשעה שהבנקים ידעו לקבל את הכספים שלהם באופן מלא.

שוהם אומנם דחתה את מועד פרסום הדוח הכספי של הרבעון השלישי אך נכון לסוף הרבעון השני החזיקה אשראי בהיקף של 359 מיליון שקל למערכת הבנקאית. במיכמן האשראי לזמן קצר מתאגידים בנקאים ירד ב- 17% ל-132.7 מיליון שקל.

קיבלת דרישה מהבנקים להקטין מסגרות אשראי ?

ביטון: "ממש לא. זה הזמן שלנו להגדיל מסגרות ולהיות מתווך פיננסי אמיתי שמעניק אשראי. אנחנו מוכיחים רבעון אחרי רבעון שאנו יודעים לעשות זאת בצורה נכונה וכלל שנקבל יותר מסגרות נוכל להגדיל את השירות".

ספיר מוסיף "הבנקים יודעים להבחין בין החברות שעובדות מול עסקים קטנים וזעירים ויותר קשה להם והן יותר מסוכנת לחברות כמונו להן תיק אשראי המבוסס על 78 הלוואות. כל הלוואה אצלנו עוברת משא ומתן וועדות אשראי ובדיקה מדוקדקת והבנקים והמוסדיים יודעים להעריך זאת ולאפשר לנו לצמוח".

"יש חברות שנמצאות ב-Run-off לא מדווח" טוען פעיל באחד הגופים המוסדיים. "הן נמצאות במעין מצב של פירוק מרצון ובלחץ הבנקים מורידות חשיפה, מצמצמות את תיק האשראי. אישית כמשקיע לא הייתי מחזיק כרגע בחברות אשראי חוץ בנקאי להן חוב בנקאי בגלל שהן תלויות באופן מוחלט בבנקים. אומנם חלק מהחברות ניהלו את הסיכון יותר טוב, יודעות לעשות גבייה ולקחו ביטחונות טובים, אך כל הקטגוריה של החברות החוץ בנקאיות בקושי גדול וכשהמערכת הבנקאית בהיסטריה כמו שראינו בפרשת חנן מור – היא לא תהסס להפיל חברות חוץ בנקאיות. גם ככה מדובר בחברות שהעניקו בין היתר, הלוואות לגורמים מפוקפקים ביכולת ההחזר או ברמה הפלילית ומכיוון שאין בענף הזה באמת בקרה ופיקוח, מי שלא בודק למי הוא נותן אשראי עם חיתום קפדני, יפול".

בפנינסולה חושבים שהסערה תועיל להם - "הימשכות המלחמה עלולה להביא את הבנקים להקשיח עמדות מול מתחרי החברה ומול לקוחות פוטנציאלים של הקבוצה", כותבים מנהלי החברה בדוחות, "זה יהיה בדרך של צמצום מסגרות אשראי והעלאת מחירים אשר עשויים להביא לגידול בפעילות של פננינסולה כתוצאה מזליגת לקוחות מהמתחרים בענף ומהבנקים".

סוג הלקוחות - "זה כמו לשבת עם הראש מתחת לגילוטינה"

יש להניח כי המשקיעים גם חוששים מסוג הלקוחות של מלרן פרויקטים לה לקוחות במגזר הערבי וזה במיוחד אחרי שגיבוי נפלה בשל הלוואות שניתנו למגזר הערבי וליתר דיוק לחברות קש וחברות שגלגלו את הכסף לארגוני פשיעה. בדוחות של הרבעון השלישי מלרן דיווחה כי אין השפעה מהותית של המלחמה על תוצאותיה העסקיות. החברה דיווחה על יתרות מזומנים בסך 66 מיליון שקל, אשראי מתאגידים בנקאים בהיקף של 165 מיליון שקל, יתרות אשראי לא מנוצלות בהיקף של 118 מיליון שקל ותיק אשראי ללקוחות בהיקף של 805 מיליון שקל. בתשעת החודשים הראשונים של 2023 הפרישה החברה להפסדי אשראי בגין האשראי אותו העניקה לעסקים קטנים ובינונים בישראל 24.5 מיליון שקל בהשוואה להפרשה של 11.5 מיליון שקל בתקופה המקבילה אשתקד. על פי הדוח למלרן ממסרים דחויים בהיקף של 170 מיליון שקל בגינם הפרישה כ-9.24% ברבעון השלישי של 2023 בהשוואה ל-315 מיליון שקל ממסרים דחויים בגינם הפרישה 2.76% בדוחות של הרבעון המקביל ב 2022.

כמו כן החברה העניקה הלוואות בהיקף של כ-235 מיליון שקל למימון יזמות נדל"ן, אשראי לפרויקטי בניה בהיקף של 29 מיליון שקל ואשראי לפרויקטי תשתיות בהיקף של 65 מיליון שקל. "זה כמו לשבת עם הראש מתחת לגיליוטינה ולחכות שלא תרד". מציין בכיר בשוק המוסדיים. "במגזר הערבי כיום הכלכלה משותקת צפוי להיות דיפולט גדול, משפחות פשע שולטות שם לכן גם האג"ח של מלרן ירדו הכי הרבה. אם הבנק יוריד להם את שיבר האשראי אז הם תלויים בגבייה של הממסרים במגזר הערבי . שם אין שום ביטחונות וגם הביטחונות שניתנו בנדל"ן לא ממש טובים".

המצב של ברקת נראה שונה - ההלוואות שלה ניתנות לליווי פיננסי ולבעלי קרקעות. הפרויקט הגדול שלה הוא מימון קבוצת רכישה במגדלי כיכר המדינה. הבטוחה שלה היא הקרקע ששווה3-4 מיליון שקל ליחידה. החברה מממנת את העבודות, כשהסיכון העיקרי שלה הוא סיכון הקבלן. מבחינת בטוחה יש לה בטוחה טובה, והקבלנים בפרויקט הם אשטרום ואלקטרה. ובכל זאת - הסיכון קיים. ראשית, המימון בקבוצות רכישה הוא עם מרווח נמוך ושנית החברה מלווה קבלנים בפרויקטי נדל"ן ושם הסיכון גדול. החברה הפרישה בפרויקט אחד סכום של 4 מיליון שקל, והיא עלולה להפריש סכומים נוספים כשההפרשה בפועל בדוחות נראית נמוכה - ראיון עם עדי גזית, מנכ"ל ברקת.

- 10.אנונימי 10/12/2023 22:13הגב לתגובה זובול אגח דווקא יכול להיות מעניין. גילוי נאות מחזיק. לא המלצה.

- 9.יניב 06/12/2023 20:52הגב לתגובה זומציע להיות זהיר מאוד בהשקעה במיכמן. הדוחות לא אמינים בעליל. היקף החובות המסווגים/פגומים שלהם גבוהים בהרבה מהמדווח. יום יבוא ותגיע הביקורת ואז יצטרכו להפריש הרבה הרבה

- 8.דניאל 06/12/2023 11:00הגב לתגובה זופרט לכך, גם כאן, ניכר חוסר ההבנה הבסיסי של הענף....

- 7.גיבוב 05/12/2023 23:10הגב לתגובה זובנתיים האג''ח של מלרן רק עולה בשבועיים האחרונים. בנוסף, תיק האשראי של שוהם (וגם של מלרן) הוא במח''מ מאוד קצר. מספיק שהן לא יתנו אשראי חדש לכמה שבועות ובמקביל חלק מההלוואות ייפרעו, אז כבר יהיו להן מספיק מזומנים כדי לעמוד בהתחייבויות הקרובות של האג''ח.

- 6.שי לוק 05/12/2023 22:07הגב לתגובה זולהפסיק את ביזת כספי המדינה ע"י הפרזיטים החרדים

- 5.אז אר אקורד השקעה גרועה (ל"ת)אורן 05/12/2023 17:47הגב לתגובה זו

- 4.עמי 05/12/2023 17:42הגב לתגובה זוכתבה נהדרת ןמסבירה הכל ומה הצפי בהמשך והמבין יבין בקיצור על הפנים

- 3.איתן 05/12/2023 17:38הגב לתגובה זוכתבה כל כך ארוכה ורק 3 התייחסות לחברה מאוד חזקה - שהבעלים שלה-מבטח שמיר ובנק דיסקונט! הגב הכי חזק שיש. שיש לה קווי אשראי פתוחים וממשיכה לצמוח. שהמכפיל שלה הנמוך ביותר מהחברות שהמצב טוב והיחידה שעלתה השנה. זו נראית כתבה מוזמנת אחרת מניף הייתה צריכה לקבל מקום של כבוד בחברות שמנוהלות ובמצב מחויין

- דור 07/12/2023 09:43הגב לתגובה זוצודק בכל מילה ! מריח כמו אינטרסים .....

- 2.ג'סי לייומור 05/12/2023 16:40הגב לתגובה זוומה קורה לגמחים של החרדים???? אם זה מה שקורה בחוץ בנקאי

- 1.תורידו את הריבית מנוולים! (ל"ת)נתי 05/12/2023 16:39הגב לתגובה זו