התקן שמנפח את דוחות החברות ואיך זה קשור לעליית הריבית?

שנת 2023 היתה מלאה בגורמים שהכבידו על הכלכלה הישראלית, אך עוד בטרם הגיעו צרות הרפורמה המשפטית והמשבר החברתי שבעקבותיה, ולאחר מכן מלחמת חרבות ברזל, סבלו הכלכלה הישראלית והעולמית מסביבת ריבית גבוהה במונחים אותם לא הכרנו מזה כ-15 שנים. ריבית זו הגיעה מלכתחילה על מנת לצנן את הכלכלה לאחר תקופה ארוכה של אינפלציה קשה, ואכן כך עשתה.

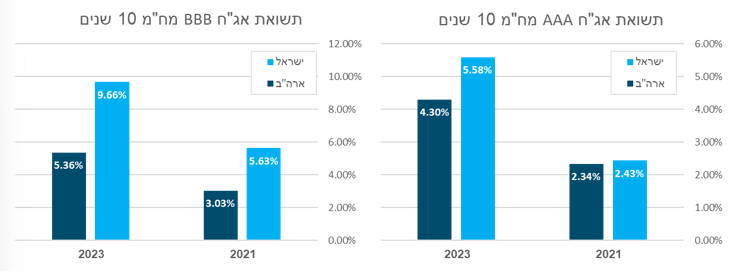

נזכיר כי העלאות הריבית בעולם ובישראל הביאו לעליית תשואה - אג"ח קונצרני לא צמוד בדירוג AAA הגבוה ביותר, במח"מ 10 שנים נסחר לפי תשואה של 5.6%. לפני שנתיים, בתום שנת 2021, נסחר אג"ח זהה לפי תשואה של 2.43% בלבד.

אם נסתכל על ארה"ב נגלה כי כיום נסחר אג"ח קונצרני לא צמוד בדירוג AAA, במח"מ 10 שנים לפי תשואה של 4.3%, בעוד לפני שנתיים נסחר לפי תשואה של 2.34%. בשתי המדינות מדובר בעלייה חדה מאד של הריביות, אך בעוד כיום נסחרים אג"חים AAA ישראליים בפרמיית סיכון עודפת של כאחוז וחצי לעומת אלה האמריקאיים, לפני שנתיים בדיוק, הם נסחרו לפי תשואה כמעט זהה. זה נובע משחיקה בקרנה של הכלכלה הישראלית.

בגרפים, תשואות אג"חים קונצרניים היום ולפני שנתיים, בישראל ובארה"ב:

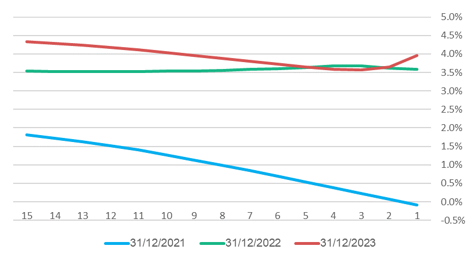

עליית הריבית היא כה חדה ומהירה, עד כי הביאה בסוף שנת 2022 למצב בו עקום הריבית שטוח לחלוטין – קרי לא מיוחס סיכון עודף לחוב ארוך של 15 שנים על פני חוב קצר של שנה-שנתיים. כיום חזר עקום הריבית לשקף תמונה בה התשואה על החוב עולה עם המח"מ, אך בשיפוע מתון ובמחירים גבוהים מאד ביחס לעשור הקודם.

בגרף, עקום תשואה על אג"ח מדינת ישראל. ב-31.12.2021, 31.12.2022 והיום:

תמונת המראה של העלייה הנ"ל בתשואות האג"חים היא ירידת שוויים של אותן התחייבויות (ונכסים בצד המלווה). מובן כי היוון של תזרים זהה בשיעור תשואה נדרשת גבוה בהרבה, גוזרת ירידה משמעותית בשווי התזרים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

עם זאת, גם כיום, במאזני החברות עדיין ישנם נכסים והתחייבויות אשר לכאורה ניתן היה למדוד אותם יחסית בנקל, איך אינם משוערכים לשווי הוגן תחת כללי ה-IFRS. דוגמא מובהקת לכך הוא התחייבויות בגין חכירה אשר נעשו נפוצות במיוחד בדוחות הכספיים של חברות המדווחות IFRS (ציבוריות בעיקר) החל מ- 2019.

הבעיות של תקן IFRS 16

תקן IFRS16 שנכנס לתוקפו ב-1 בינואר 2019, קבע מחדש את הכללים להכרה ומדידה של חכירות. על פי התקן, נדרש החוכר להכיר במאזן בנכס בגין "זכות השימוש", ובהתחייבות פיננסית בגין "הערך הנוכחי של דמי החכירה". יישום התקן מביא למשל חברה השוכרת משרדים בחוזה ל-10 שנים, לרשום במאזניה נכס רכוש קבוע, ומצד שני התחייבות לתשלום שכר הדירה, כאילו קנתה את 10 השנים הבאות במשרד ונטלה הלוואה בגובה דמי השכירות לאותן 10 שנים. זאת להבדיל מהעבר, בו לא השתקף כלל חוזה השכירות במאזני החברה. כמשלים לכך, בדו"ח הרווח והפסד של החברה, היא נדרשת להפחית את הנכס ו"לשלם" הוצאות ריבית בגין ההתחייבות, להבדיל מהעבר, בו פשוט רשמה הוצאות שכר דירה.

הראיה הכלכלית מאחורי התקן הינה כי חכירות הינן מינוף לכל דבר, זאת אומרת, לא יתכן כי במצב בו שתי רשתות אופנה למשל פועלות בחנויות זהות, אחת בבעלות והשנייה בשכירות, במאזני החברה השוכרת לא ישתקף כלל המידע של תשלומי שכר הדירה העתידיים להם מחויבת החברה. הגם כי ניתן להתחבר להיגיון זה, מצד שני גרר התקן סרבול לא מועט, הן במאזן והן בדוח הרווח והפסד, בו למשל שורת ה-EBITDA כיום חסרה את הוצאות שכר הדירה, שהומרו לפחת. זאת אומרת, אותן שתי רשתות אופנה שתיארנו למעלה, שלאחת חנויות בבעלות והשניה צריכה לשכור את חנויותיה, מציגות בעולם שלאחר יישום התקן רווח EBITDA זהה.

בעיה נוספת, אשר צפויה לבוא לידי ביטוי ביתר שאת בדוחות השנה, הינה שיעור ההיוון של החכירות. על פי התקן, לצורך מדידת התחייבות החכירה יש להשתמש בשיעור הריבית הגלום בחכירה. היישום בפועל הינו למעשה שיעור הריבית שהייתה החברה משלמת אם הייתה נוטלת הלוואה על מנת לרכוש את הנכס. היות והחברה לא נטלה הלוואה כזאת (כי לא באמת קנתה את הנכס), נדרשים מעריכי השווי להעריך מה הייתה הריבית במצב כזה, והאומדן הטוב ביותר הוא הריבית שמשלמת החברה על חובותיה הקיימים, ללא קשר לחכירות.

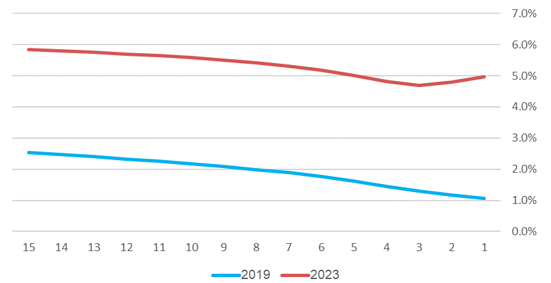

נזכיר כי התקן אומץ לראשונה בשנת 2019. החל מהשנים 2012-2013 ועד לפני כשנה, חווינו במשך כמעט עשור תקופה של ריביות נמוכות באופן חריג היסטורית. בגרף למטה משתקף הפער העצום בין עקומי תשואות אג"ח קונצרני AAA בישראל בשנת 2019 (שנת אימוץ ה- IFRS16) והיום:

ניתן לראות כי חברות AAA נטלו ב- 2019 חוב ארוך טווח לא צמוד בכ-2% ריבית. חברות קצת פחות גדולות ובטוחות אמנם שילמו ריביות גבוהות יותר, אך עדיין נמוכות מאד. היות ושיעורי ההיוון של החכירות (ושל נכסי זכות השימוש כפועל יוצא) נשענו על הריביות אותן שילמו החברות, נוצר מצב בו אם החכירה ארוכה מספיק, למשל 20-25 שנים, שווי ה"נכס" בספרי החברה השוכרת היה גבוה יותר משוויו בספרי החברה שהיא בעליו האמיתיים – זאת אומרת, שווי "בעלות" על 20-25 שנות שכירות בבניין, נרשם בסכום גבוה יותר מאשר שווי בעלות אמיתית על הבניין, לנצח.

צחי קסוטו, שותף מנהל MOORE Financial Consulting

הריביות קפצו מאז אימוץ התקן

עם זאת, כיום, חמש שנים לאחר אימוץ התקן, קפצו כאמור הריביות ואיתן שיעורי ההיוון הרלוונטיים לחכירות – אך התקן, אשר הורה להעריך את שוויין של החכירות ב- 2019, אינו מורה לשערכן לשוויין ההוגן היום. זאת אומרת – חכירות חדשות מוערכות על פי הריבית המעודכנת, בעוד חכירות ישנות ממשיכות להיות רשומות לפי הריביות המקוריות. הדבר מותיר את מאזני החברות מנופחים, הן בצד הנכסים והן בצד ההתחייבויות, כאשר בחברות מסוימות מדובר בעשרות ואף מאות מיליוני שקלים. יש לזה השלכות גדולות על יחסים פיננסים, אמות מידה פיננסיות ופרמטרים נוספים. להצגה החשבונאית הזאת יש משמעות בעולם הכלכלי ולכן היא כה חשובה.

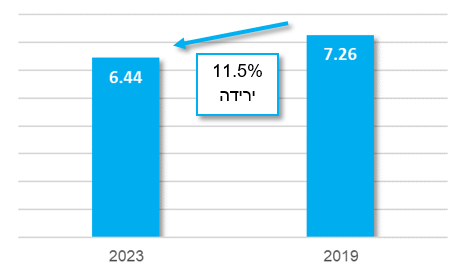

בגרף, הנחנו חברה השוכרת משרדים (או כל נכס אחר) למשך 10 שנים, בעלות של מיליון שקל בשנה, ולה חוב בדירוג BBB. חברה זו צריכה הייתה להוון את התחייבויותיה ב- 6.3% ב-2019 וכיום עליה להוונן בכ-9%. ההבדל מייצר שווי נמוך יותר ב- 11.5% כיום לעומת 2019, על אותה חכירה בדיוק:

על העיוות ניתן להביט מכמה זוויות שונות – ראשית, אותה חברה, אשר הסיכון העסקי שלה נותר זהה, תרשום שני נכסים (והתחייבויות) זהים לחלוטין בשוויים שונים ב- 11.5% ולעיתים יותר בשתי תקופות שונות, ושנית, שתי חברות זהות אשר שכרו נכסים זהים במועדים שונים, יציגו מאזנים שונים לחלוטין. וזאת על פי תקן אשר התיימר לשקף באופן נאות יותר שווי הוגן.

- 3.אלעד 21/01/2024 15:29הגב לתגובה זוהיא הדבר הכי מנותק מהחיים עצמם.

- 2.סמנכל כספים 21/01/2024 10:58הגב לתגובה זוהתקן הזה עושה צרות גדולות מול הבנקים. תקן שהומצא בידי חכמולוגים שרק הורסים את העסקים!

- 1.אשר 21/01/2024 10:52הגב לתגובה זוגם עם התקן הזה עדיין כל הדוחות מוטים לטובת החברות הכל בסדר