SME90 - לאחר מקצה שיפורים בשנת 2020 מציע גיוון ופוטנציאל

סקרנו את שני המדדים המרכזיים בתל אביב – ת"א 35 ות"א 90. המדד השלישי בחשיבותו הוא ת"א 125 אך הוא לא יקבל טור משל עצמו כיון שהוא פשוט סכום שני המדדים ביחד. המדד הבא בחשיבותו הוא מדד ת"א SME60 שכולל את המניות הגדולות ביותר שלא נכנסו לשני המדדים הגדולים.

היסטוריה, הרכב וכללים

ההגדרה הרשמית של המדד הוא המדד המייצג את מחיריהן של 60 המניות בעלות שווי השוק הגבוה ביותר שאינן כלולות במדד ת"א 125, ושעומדות בתנאי הסף של המדד.

המדד החל את דרכו בשנת 2005 כמדד יתר-30, וכלל רק 30 מניות. שנתיים מאוחר יותר הוא הורחב ל-50 מניות, ושמו התעדכן בהתאם למדד יתר-50. במסגרת רפורמת המדדים בשנת 2017 התעדכן המדד למצבו הנוכחי שבו הוא כולל 60 מניות. האותיות SME מסמלות את המילים: Small and Medium-sized Enterprises. לא ברור למה היה חשוב לבורסה להשתמש באותיות ומילים לועזיות שלא כל כך אומרות משהו למישהו, ולמה להשתמש במילה "מיזמים" (Enterprise) ולא פשוט חברות.

המדד סבל בעבר מביצועי חסר בולטים ביחס למדדים הגדולים, שנבעו בעיקר מתחלופת חברות גדולה. חברות שהחלו לתפוס מומנטום חיובי יצאו מהמדד והצטרפו לת"א 90, ומניות עם מומנטום שלילי ממדד ת"א 90 הצטרפו למדד והשפיעו לרעה על הביצועים. זוהי תופעה מוכרת במדדי מניות קטנים, אך במדד הזה התופעה הזו הייתה קיצונית הרבה יותר, ועם השפעה גבוהה יותר על התשואה הכוללת.

- אחרי 32 שנה: איילון אחזקות נכנסה למדד SME60

- הרצף היורד במדד SME60 נמשך - האם נוצרה הזדמנות כניסה?

- המלצת המערכת: כל הכותרות 24/7

מדדי המניות הקטנים בארצות הברית, לדוגמה, מכילים 2000 מניות (ראסל 200) או 600 מניות במדד המניות הקטנות של S&P. כאשר יש רק 30, 50 או אפילו 60 ההשפעה של כל תחלופה כזו דרמטית יותר. גם שווי השוק של מניות השורה השלישית בישראל היה קטן בהרבה בעבר, והתנודות קיצוניות יותר גרמו לתחלופה הגבוהה עם ההשפעה השלילית על המדד.

בשנת 2020 הבורסה החליטה לבצע שינוי משמעותי במתודולוגיה של המדד, ויישמה את הכללים של מדד ת"א 90 (שנחשב מוצלח בהרבה) גם על SME60, במה שבעיקר נועד למנוע את התחלופה הגבוהה של המניות. בין השאר הרכב המדד נקבע לפי שווי השוק ולא לפי שווי אחזקות הציבור שהוא תנודתי יותר, הועלו תנאי הסף למנימום אחזקות הציבור, והוסף קריטריון הסחירות, בתוספת שינויים נוספים שהחמירו עם תנאי התחלופה הצליחה הבורסה להביא לירידה בתחלופת המניות, ולשיפור מסוים בביצועים, כפי שנראה בהמשך.

במדד מגבלת משקל של 3% למניה (ייתכנו חריגות זמניות) והוא מתעדכן פעמיים בשנה. שווי השוק של המניות הכלולות במדד הוא 47.2 מיליארד דולר, כלומר השווי הממוצע של מניה הנכללת במדד הוא כ-820 מיליון שקל. לשם השוואה בשנת 2017 בעת רפורמת המדדים שווי השוק הממוצע היה 436 מיליון שקל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מאפיינים

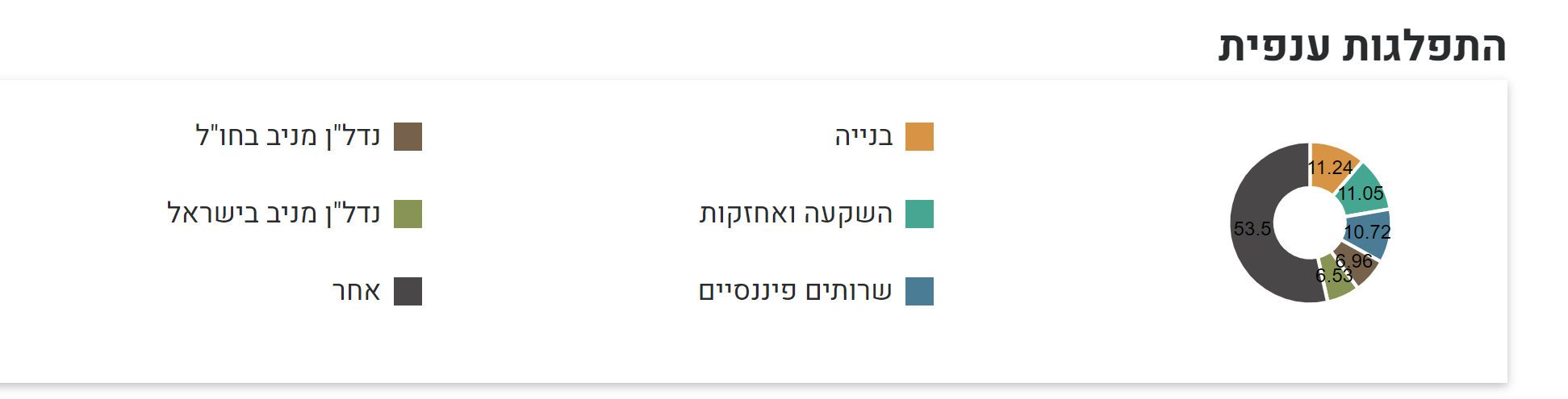

הוספת המניות למדד בשנת 2007 ומאוחר יותר ב-2017 נועדה לגוון ולהרחיב את החשיפה שהוא משקף, ונראה שהמשימה אכן הצליחה. המדד מפוזר למדי, אם כי בכל זאת יש משקל יתר מסוים לתחום הנדל"ן.

מניות השייכות לענפי הבניה, נדלן מניב בחו"ל ונדלן מניב בארץ מהווים כ-25% מהמדד ועוד 5.47% בתחום המשיק של מתכות ומוצרי בנייה. סקטורים מרכזיים נוספים הם השקעה ואחזקות (11.05%) ושירותים פיננסיים (10.72%) שהם גם סקטורים שקרובים לזה לזה. יחד עם זאת הנתח הגדול ביותר מוגדר כ"אחר" (53.5%) ומכיל מגוון מניות מסקטורים וענפים שונים בתכלית זה מזה.

בניגוד למדד ת"א 90 סקטורי האנרגיה וחיפושי גז ונפט כמעט לא קיימים במדד הזה (2.28% ו-0.9% בהתאמה בלבד). גם סקטור הטכנולוגיה הוא במשקל נמוך יחסית במדד כך שמנועי הצמיחה המרכזיים של השנים האחרונות כמעט לא נוכחים במדד. שינוי משמעותי נוסף הוא שבמדד הזה כמעט ואין מניות דואליות.

האופי השונה של המדדים גורם לכך שהקורלציה בביצועים עם המדדים הגדולים 90 ו-35 שמושפעים מאד מטכנולוגיה ופיננסים (הבנקים הגדולים וחברות הביטוח) נמוכה יחסית עם פערים של עשרות אחוזים לפעמים בשנים מסוימות. כך שניתן לומר שמדד ת"א SME60 כן יכול להעניק גיוון מסויים לתיק המניות והשקעה מסוג שונה, ובמתכונתו החדשה יש בו גם יותר פוטנציאל לעליות בטווח הארוך.

המניה הגדולה במדד היא בית שמש -0.04% (4.32%) השייכת לענף המתכת ומוצרי בנייה, וזאת לאחר שזינקה ב-92% מתחילת השנה, וב-160% ב-12 החודשים האחרונים.

השניה היא ארגו פרופרטיז 0.16% (3.72%) עם עליה של 53% ב-12 החודשים האחרונים. החברה פעילה בתחום הנדל"ן המניב בחו"ל.

מסקטור רשתות השיווק מגיעה המניה השלישית, מקס סטוק 4.89% (3.43%) שעלתה בקרוב ל-30% מתחילת השנה.

חברת האחזקות מבטח שמיר 2.98% היא הרביעית (3.29%) וסוגרת את החמישייה הראשונה חברת המסחר נטו מלינדה 0.75% (3.29%). עוד חברות שעברו את משקל ה-3% הן קיסטון אינפרא 1.28% (3.28%), קמהדע 0.55% (3.23%) אלטשולר שחם פנ -0.69% (3.05%) ו ארד 0.62% (3.04%). נראה שבקרב החברות המובילות אין השפעה מכריעה לסקטור או ענף מסוים, והמדד אכן מגוון למדי.

ביצועים

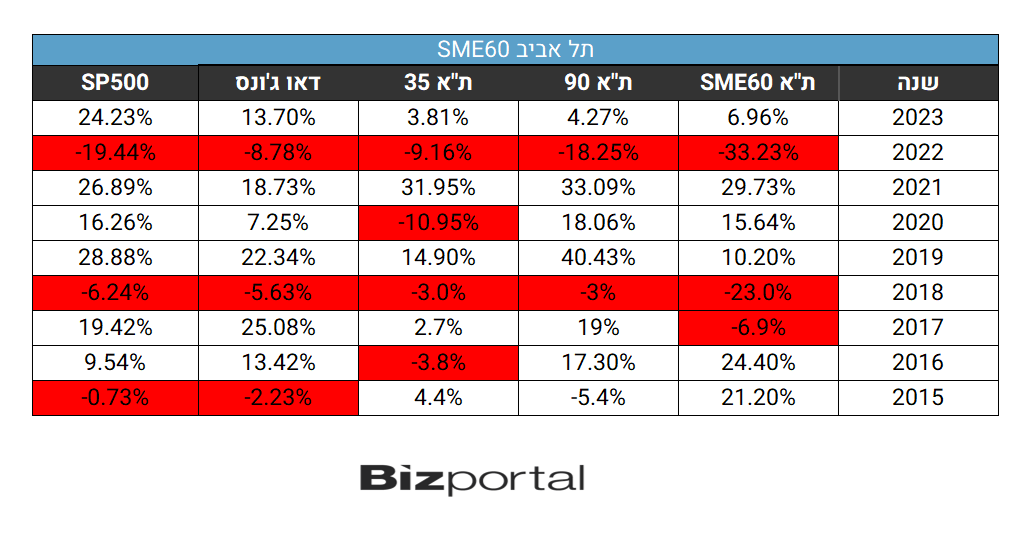

מטבע הדברים מניות קטנות יותר תנודתיות יותר, ואכן המדד מציג תנודתיות גבוהה יותר ביחס למדדים האחרים. הנה התוצאות בשנים האחרונות:

ניתן לראות את השפעה הרפורמות במדדים בטבלה המצורפת. מאז הרפורמה בשנת 2017, ועד שינוי הכללים בשנת 2020 המדד סבל מביצועי חסר משמעותיים ביחס למדדים האחרים. משנת 2020 הביצועים דומים יותר, ואף טובים יותר במקרים מסוימים. שנת 2022 שהתאפיינה בירידות חדות השפיעה יותר על המניות הקטנות שירדו ביותר מפי 3 מת"א 35 וכמעט פי שתיים מת"א 90, מה שמפנה זרקור לכך שעדיין מדובר בהשקעה בסיכון גבוה יותר מהמדדים הגדולים. הביצועים מלפני שנת 2017 כנראה פחות רלוונטיים.

מכשירי השקעה

ישנן 9 קרנות נאמנות שמשקיעות במניות היתר, אך מדד הייחוס שלהם הוא "יתר המניות", כלומר כל מניות היתר ולא רק אלו שבמדד SME60.

שוק המכשירים הפאסיבים מציע יותר אופציות, אך עדיין מדובר בשוק קטן מאד. תשואות החסר בין השנים 2017 ו-2020 הביאו להתייבשות השוק, והיקף ההשקעות בו הלך וקטן עם השנים.

MTF מחקה ת"א SME60 מנהלת 50.8 מיליון שקל וגובה 0.5% דמי ניהול.

תכלית סל ת"א SME60 מנהלת 36.1 מיליון שקל וגובה 1% דמי ניהול.

קסם ETF ת"א SME60 מנהלת 74.2 מיליון שקל וגובה 0.98% דמי ניהול.

הראל סל ת"א SME60 מנהלת 40.4 מיליון שקל וגובה 0.8% דמי ניהול.

כלומר כל המכשירים הפאסיביים ביחד מנהלים כ-200 מיליון שקל על שווי שוק של 47 מיליארד – מדובר בשיעור קטן מאד, כשהמדד לא מצליח לעורר את תשומת הלב לפני הרפורמה בשנת 2017 נוהלו במכשירים המחקים אחר המדד מעל מיליארד שקל.

ישנה גם תעודה המשקיעה נגד המדד - קסם ETF חסר תא SME60 עם דמי ניהול גבוהים במיוחד של 2.35% והיקף נכסים של 1.6 מיליון שקל בלבד.