אחרי זינוק של עשרות אחוזים: בועה בתמחור מניות הנדל"ן למגורים?

ברמה האישית אני חייב להגיד שאני אוהב לכתוב על הזדמנויות קנייה. מעדיף לשמור על הצד החיובי ולא השלילי, אבל כשאני מסתכל בימים אלה על המסך אני משפשף את העיניים ולא מאמין למה שרואות עיניי. אני אפילו מתחיל להיות מודאג.

מבט על התמחור של מניות חברות הנדל"ן למגורים, מעלה כי חלק לא קטן מהם הגיעו למחירים בועתיים שמשקפים אופטימיות יתר של המשקיעים. תאוות הבצע של המשקיעים פשוט עובדת שעות נוספות והפחד לגמרי נעלם. איך חבר טוב אמר לי, שכחת שככה שוק ההון פועל, הציבור אוהב להיכנס בשפיץ ולקחת אותו עוד קצת למעלה לפני שהוא בורח בבהלה במחירי הפסד. עד הסיבוב הבא. אז את המאמר הזה אני מניח שיש מעט משקיעים (בפוזיציה) שלא יאהבו לקרוא גם כנראה כמה בעלי חברות. יש שיגידו מה הוא הורס "באמצע החגיגה".

תמחור שמזכיר חברות טכנולוגיה

בשנה האחרונה מניות הנדלן למגורים נהנות מראלי שלא נראה פה שנים, מניות עלו בעשרות אחוזים הניבו תשואה מדהימה למשקיעים וחלקם הגיעו לשווים לא הגיוניים, אפילו בועתיים לדעתי. יתר על כן, להערכתי מניות הנדלן למגורים יתקשו להמשיך להציג תשואות דומות בשנים הקרובות וחלק לא קטן מהן יתקשו להצדיק את השווי שלהן בטווח הזמן הקצר עד הבינוני ואולי אף הארוך.

אלו הם ימים שכמעט כל מטאטא יורה, וכל חברה שקושרת את עצמה לתחום המגורים, ובפרט לתחום ההתחדשות העירונית, זוכה לתימחורים אופטימיים מאוד (אפילו מידי), גם אם אין לאותן חברות היסטוריה טובה של ייצור רווחים.

התמחור הנוכחי של רבות ממניות המגורים מזכירות בעיניי חברות טכנולוגיה בעלות צמיחה מואצת ופחות חברות מתחום מסורתי ובסיסי כמו נדלן למגורים, אשר גם רווי בסיכונים. לכו תשאלו את חנן מור שאיבד לאחרונה את החברה שייסד למרות שהמצגות של החברה שפעו אופטימיות לרווחיות מהממת שלבסוף הפכה להפסד ולמחיקה ענקית למשקיעים שלא נראתה פה שנים.

- אשדוד מקימה רובע חדשנות בהשקעה של כ-10 מיליארד שקל; מעל למיליון מ"ר לתעסוקה, מסחר ומגורים

- אחרי שזינקו בעשרות אחוזים: חברות הנדל"ן למגורים שעדיין מעניינות

- המלצת המערכת: כל הכותרות 24/7

להערכתי זה הזמן להקטין חשיפה למניות התחום ולברור בצורה קפדנית באיזה חברות אתם מושקעים. לא כל הנוצץ זהב הוא. זה סתם השמש שמסנוורת. לא צריך להיות גאון לדעת איך זה ייגמר. כנראה הרבה עוגמת נפש והפסדים לציבור שיקנה בתימחורים הנוכחים ביוקר וכיסים מלאים ליזמי נדלן שידעו למכור את הסחורה שלהם במחיר מלא פלוס פלוס, לעדר המשקיעים מהציבור שדוהר בפראות לפי תהום אחרי שאיבד את הפחד.

הטריגר שהטיס את מניות הנדלן למגורים

1. אלברט איינשטיין אמר פעם שהכול יחסי, ומשקיעים נוטים להשוות חברות למכפילים לפיהן חברות אחרות נסחרות ומחליטים אם זה זול או יקר. גם אם הפרמטרים של החברות שונים לחלוטין. קחו לדוגמא את מניית אאורה אאורה 0.5% שזינקה ב 4.5 שנים האחרונות מרמה של כ-1 שקל למניה (מלמטה) ב 6/2020 לרמה של כ-20 שקל למניה כיום. יצירת ערך כזו לרוב אנו לא רואים בחברות מסורתיות אלא בעיקר בחברות טכנולוגיה שמביאות לשינוי דרמטי בשוק בו הן פועלות. אאורה נסחרת כיום בשווי מדהים של כ-5.6 מיליארד שקל ומכפיל של כמעט 5 על ההון העצמי עליו דיווחה ב-30.9.24.

2. המשקיעים מתרשמים מקפיצת המדרגה שהחברה עושה והיותה מובילת שוק בתחום התמחותה (התחדשות עירונית) ונותנים לה ולבעל השליטה פרמיה משמעותית, מתוך ציפייה כי קצב ההכנסות והרווחים שהחברה מציגה ימשיך לעלות בשנים הקרובות בקצב מואץ. לבינתיים החברה מספקת את הסחורה והתימחור שווי של החברה אופטימי מאוד. תודו שאי אפשר להיות אדיש ליצירת ערך כזו שלגמרי גורמת לפנטזיות של המשקיעים לעבוד שעות נוספות ולקוות שסיפור הסינדרלה של אאורה יקרה גם לחברות נדלן אחרות. אבל רוב החברות הן לא אאורה ומנהל העסקים הראשי שלהם הוא לא יעקב אטרקצי. כמו שאומרים בתאילנד same same but different. כמו שרוב חברות הטכנולוגיה הן לא אנבידיה, גם אם הן ממש רוצות או מתיימרות.

3. למרות המלחמה, המצב הגיאופוליטי הלא יציב, והשנה הלא פשוטה שוק יד 1 למגורים חווה שנה עוצמתית במיוחד שהגדילה את היקפי המכירות בצורה משמעותית. מבצעי השיווק דירות מסוג 10/90 ו- 20/80 הציתו אש בשדה קוצים והביאו למכירות מסיביות של דירות מצד קבלנים. המבצעים גרמו ללא מעט אנשים להפוך למשקיעי נדלן שבאו לעשות סיבוב. ברור שחלק מהמשקיעים לא ערוכים לשיבוש בתסריט האופטימי, וקיים סיכון מהותי שבשנים הקרובות חלק מאותם משקיעים שאין להם את האיתנות הפיננסית הראויה לא יידעו להשלים את ה-80/90 החסרים. ניצנים ראשונים בנושא כבר התחילו להתעורר במספר פרויקטים, אבל למה להרוס את החגיגה ?

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

4. הרבה כסף יצא מהשוק המקומי בשנים האחרונות בגלל המהפכה המשטרית וכן בעקבות אירועי 7.10.23 אשר הכניסו את המשקיעים ללחץ ויצרו העדפה שלהם להוציא כסף מהשוק המקומי ולהקטין סיכון. הרגיעה וההתייצבות בחודשים האחרונים הביאה להרבה אופטימיות מצד המשקיעים מהציבור שמזרימים כספים בהיקף משמעותי לבורסה (איפה הייתם עד עכשיו? עכשיו נכנסים?), וזאת אחרי שהבורסה נתנה ראלי חזק מאוד בשנה האחרונה. חלקו כאמור זורם גם למניות הנדל"ן למגורים.

5. דיווחים על כניסה של חברות גדולות לתחום (בין היתר, חברת עזריאלי שהודיעה על כוונה לרכישת השליטה בצמח המרמן ומליסרון שהודיעה על הגדלת חלקה באביב) מוסיפים דלק למדורה. לבינתיים כאמור ההצעה של עזריאלי נראית לא בכיוון (וסיכוי נמוך להשלמתה באם לא יבוצע תיקון אגרסיבי במחיר). בעוד הצעתה של עזריאלי הייתה לרכוש את השליטה בצמח המרמן (מחברות הנדל"ן למגורים הטובות בישראל) במחיר הגיוני ולפי שווי 635 מיליון שקל, צמח נסחרת כיום לפי שווי מכובד של כ-770 מיליון שקל. פרמיה של מעל 20% למול הצעת עזריאלי.

6. גם עסקאות פרטיות שדווחו לאחרונה מצד גופים מוסדיים לרכישת נתח בפעילות של התחדשות עירונית בשווים גבוהים כמובן שגם גורמות לחלק מהמשקיעים לפחד להישאר מאחור.

ברמה שלי כאנליסט וכמשקיע, שאני בוחן השקעה במניה אני שואל את עצמי בצורה קרה ועניינית מה מכפיל הרווח שאני קונה את החברה ואיך התשואה הגלומה לעומת תשואה החלופית שניתן להשיג לדוגמא באג"ח (של אותה חברה או חברות דומות), שזו השקעה בסיכון נמוך יחסית, ובפרט אם יש גם ביטחונות. וכן איך היא נסחרת למול מכפילי רווח בתחומים אחרים. אם אג"ח של חברה נותן לי תשואה יותר טובה מהתשואה הנגזרת ממכפילי הרווח כמובן שיש פה עיוות. אפילו משמעותי. להערכתי זה המצב הנוכחי בתמחור של חלק מהותי מחברות הנדל"ן למגורים.

בימים אלה, שניתן (עדיין) לקנות אגח בתשואות שיקליות של 6-7% . לקנות חברות טובות במכפילי רווח נקי של 10 נראה לי הגיוני (משקף תשואה גלומה ממוצעת למשקיע של כ-10%). ואם אני צופה צמיחה משמעותית אפילו לזלוג לרמה של 12-15 (בתלות באיכות החברה ורמת הסיכון הפיננסי בה היא פועלת), אבל לא מעבר.

אז במקום לזרוק רק סיסמאות ואמירות בומבסטיות. קבלו כמה דוגמאות, להלן הנתונים, תשפטו בעצמם:

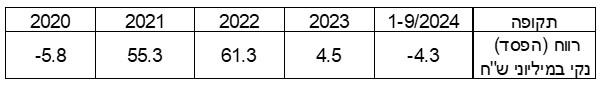

אפריקה מגורים

תשואת מניה מתחילת 2024: 56%

הון עצמי: כ-1.76 מיליארד שקל.

שווי שוק נוכחי: כ-3.675 מיליארד שקל

מכפיל הון: כ-2.1.

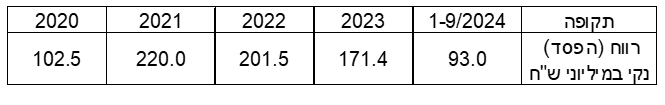

אפריקה מגורים אפריקה מגורים -0.1% היא אחת מחברות הנדל"ן הוותיקות והמובילות בישראל ונהנית ממותג חזק בשוק המגורים. במאזן יש לה גם קרקעות בשווי היסטורי במאזן והתנהלותה הפיננסית והעסקית שמרנית. למרות הפרמטרים לעיל שיעורי הרווח של אפריקה מגורים לא מהגבוהים בענף (בטח שמשווים לדמרי אליו עוד מעט נגיע). הרווח הנקי של החברה הסתכם ב 9 חודשים בפחות מ 100 מיליון שקל, ירידה למול רמות של כ 200 מיליון בשנים 2021-2023. למרות הירידה ברווחיות, ולמרות שמנכ"ל החברה הודיע על עזיבה קרובה, המניה לא עצרה ושווי החברה עלה מעל 50% מתחילת השנה. בשווי הנוכחי של אפריקה אני מצפה ממנה להציג רווח נקי שנתי ממוצע של כ 300 מיליון שקל, היקף רווחים שהיא לא הציגה באף אחד מ-5 השנים האחרונות.

אאורה

תשואת מניה מתחילת 2024: מעל 96%.הון עצמי: כ-1.16 מיליארד שקל.

שווי שוק נוכחי: כ-5.66 מיליארד שקל

מכפיל הון: כ-4.9.

מה לא נאמר על כבר על אאורה אאורה 0.5% . המתחרים בעיקר משמיצים ומקנאים. השחקנים הקטנים מספרים שהם אאורה הקטנה. והמשקיעים שהאמינו לאורך השנים ביעקב אטרקצי בעיקר מרוצים מהתשואה הפנומינלית והחריגה שהמניה השיגה בשנים האחרונות. בשנת 2020 היו לא מעט משקיעים שהיו בטוחים שהקורונה תקבור את החברה שהגיעה לאירוע עם מינוף גבוה יחסית ורווחיות לא מספקת ותשואות האג"ח של החברה נסחרו ברמה דו ספרתית גבוהה, אבל מאז עברו הרבה מים מתחת לנהר והיום החברה נסחרת בשווי ששני רק לדמרי, המינוף שלה ירד בצורה ניכרת והחברה ביצעה פעולות לחיזוק בסיס ההון, לצורך תמיכה בהמשך צמיחה.

לאור צבר הפרויקטים ומעמדה המוביל של החברה בתחום ההתחדשות העירונית, אאורה זכאית לקבל פרמיה. אפילו גבוהה לטעמי. אבל פרמיה של כ-4.5 מיליארד שקל על ההון העצמי המדווח עשוי לבטא אופטימיות רבה מידי. עם מעט מאוד טעויות בדרך או שיבושים בדרך.

מי שעוקב אחרי דיווחי אאורה במאיה מגלה כמות גבוהה מאוד של דיווחים על זכייה בפרויקטים של התחדשות עירונית, עדות למעמדה המוביל בתחום זה והחריצות הגבוהה של אטרקצי. כמובן שבדומה לדמרי גם לאאורה לדעתי תלות גבוהה מאוד בבעל השליטה.

אציין כי בשונה מעסקה בה יזם קונה קרקע והיא בבעלותו, בפרויקטים של התחדשות עירונית הקרקע היא לא שלך ובעלי הדירות לא יצפו שייקח לך 20 -30 שנה להתחיל לבנות את הפרויקט. בנוסף, הרגולציה יכולה להשתנות לאורך השנים. זהו בהחלט סיכון בעיניי שיש לקחת בחשבון שבוחנים חברות בתחום ההתחדשות העירונית ובכלל זה את אאורה.

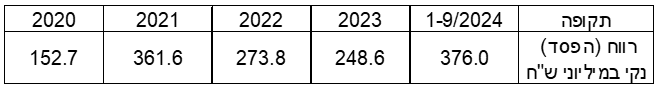

לאחר שאאורה הציגה רווח נקי ממוצע של כ-100 מיליון שקל בשנים 2020-2023, לפי מצגת אותה דיווחה את 2024 היא מצפה לסיים ברווח נקי של כ-350 מיליון שקל ואת 2026 ברווח נקי של כ-600 מיליון שקל. יעדים בהחלט שאפתניים ואופטימיים, שככל שיתממשו בהחלט עשויים להצדיק את השווי הנוכחי של המניה. לבינתיים נטל ההוכחה כאמור על החברה.

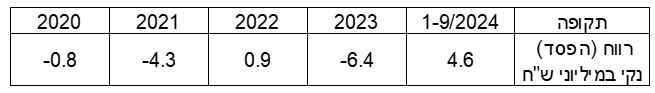

אקרו נדלן

תשואת מניה מתחילת 2024 מעל 44%.הון עצמי: כ-1.85 מיליארד שקל.

שווי שוק נוכחי: כ-3.45 מיליארד שקל

מכפיל הון: כ-1.9.

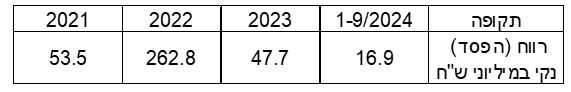

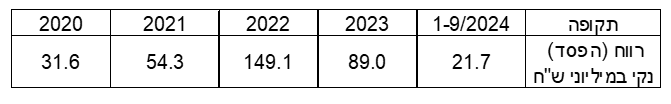

האמת, אקרו אקרו -1.3% זה לגמרי תעלומה בעיניי. מודה שאני לא מבין על שום מה ולמה החברה מקבלת מהשוק פרמיה של מעל 1.5 מיליארד שקל על ההון העצמי המדווח. למרות המוניטין המצוין, המיצוב הגבוה של הפרויקטים, ההון העצמי הגבוה, החברה פשוט מתקשה להציג רווחים משמעותיים מפעילותה השוטפת ובפרט אם משווים אותה לחברות מובילות אחרות.

לאור השווי המכובד לפיו אקרו נסחרת, הייתי מצפה ממנה להיות מסוגלת להציג מידי שנה רווח נקי שנתי של לפחות 300 מיליון שקל, כאשר בפועל ב-4 שנים האחרונות הרווח הנקי המצטבר המיוחס לבעלי המניות עמד על כ-380 מיליון שקל וגם הוא כלל שערוך חיובי של נדלן להשקעה בשנים 2021-2022 בהיקף של כ 450 מיליון שקל. השווי הנוכחי של החברה לא מצדיק לטעמי את הביצועים בפועל של החברה בשנים האחרונות.

דמרי

תשואת מניה מתחילת 2024 מעל 46%.הון עצמי: כ-2.485 מיליארד שקל.

שווי שוק נוכחי: כ-7.7 מיליארד שקל.

מכפיל הון : כ-2.6 *

* יב-10.2024 החברה דיווחה על מכירה של קרקע תמורת כ-180 מיליון אשר צפוי להניב לה רווח לפני מס של כ-150 מיליון שקל. ובחודש זה החברה גם ביצעה הקצאת הון מניות למשקיעים של 350 מיליון שקל, וזאת כחלק ממהלך מקדים להשתלבותה במדד תא 35. 2 האירועים לעיל לא מתבטאים עדיין בהון.

כמשקיע ואנליסט שוק הון ותיק, את חברת דמרי דמרי 0.12% אני זוכר עוד מה-IPO, אני זוכר את בכירי שוק ההון המפונפנים קוטלים את היזם מנתיבות בהנפקה הראשונית, וההנפקה עברה בשעתו בקושי ובשווי מצחיק יחסית. אבל דמרי בלע את העלבון ולאורך שנים הציג תוצאות ורווחים משמעותיים ולא רק סיפורים ומצגות פאואר פוינט יפות ומעוצבות. חברת דמרי נכנסה לאחרונה למדד תא 35 היוקרתי והחברה הינה חברת המגורים בעלת השווי הגבוה בישראל, ובכך לדעתי נסגר מעגל גם בעבור יגאל. מיזמי הנדלן העשירים והמצליחים בישראל.

דמרי הוא ליגה אחרת לדעתי מרוב יזמי הנדל"ן כמעט בכל פרמטר שאני בוחן. דמרי דואג לשחק בצורה מרשימה הגנה והתקפה כל הזמן. הוא שומר על איתנות פיננסית ונזילות ועסקאות מהותיות הוא מבצע בעיקר במזומן בימים פסימיים שכולם בבונקר. שיש דם ברחובות. שהמזומן הוא יקר ולא נגיש. והוא לא נתן להצלחה לבלבל אותו.

אני עוד זוכר את הרכישה שהוא עשה מיצחק תשובה (שחוזר בימים אלה לשוק המגורים) במהלך תקופת הקורונה של הקרקע בבלי בתא במזומן שהוא היה עם הגב אל הקיר ובמחיר שחיטה וכמובן הרכישה של הקרקע בשדה דוב מהנושים של חנן מור "במחיר מבצע" שמבטא הנחה משמעותית על מחיר הרכישה המקורי של חנן מור ובפרט אם מתחשבים בקידום התוכניות שחנן מור עשה ממועד הרכישה ועד למועד חדלות הפירעון של החברה.

לאורך השנים ברמה העסקית דמרי עשה לטעמי מעט מאוד טעויות והקפיד תמיד לשמור על רווחיות גבוהה ולא ליפול לפנטזיות.

חברת דמרי לאור מעמדה, שיעורי הרווח הגבוהים לאורך שנים, הקרקעות ההיסטוריות, פיזור הפרויקטים ואיכות הניהול ראויה לפרמיה למול חברות אחרות אבל ברור שהשווי הנוכחי של החברה איננו נמוך. הסיכון הכי גדול לדעתי בחברה זה המשמעות הגבוהה של בעל השליטה שיהיה קשה בעתיד להיכנס בנעליו.

דוניץתשואת מניה מתחילת 2024: מעל 35%

הון עצמי: כ-1 מיליארד שקל.

שווי שוק נוכחי: כ-2.4 מיליארד שקל

מכפיל הון : כ-2.4

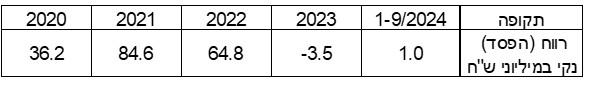

בשונה מאב-גד שמציגה הפסדים לאורך שנים, מתחילת השנה רשמה דוניץ רווח מצטבר של כ-183 מיליון שקל. יפה, אבל לא מספיק. מחברה שנסחרת בשווי של כ-2.4 מיליארד שקל (ופרמיה אדירה של כ-1.4 מיליארד שקל על הונה החשבונאי) אני מצפה להציג רווח נקי שנתי מייצג של כ 200-250 מיליון שקל ובטח לא להסתפק ברווח נקי שנתי ממוצע של פחות מ-40 מיליון שקל.

נמשיך? תסתכלו על בוני תיכון

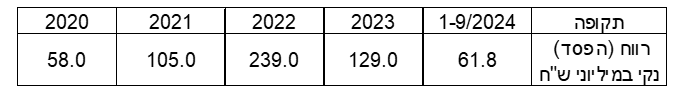

בוני תיכון

תשואת מניה מתחילת 2024: מעל 63%

הון עצמי: כ-214 מיליון שקל

שווי שוק נוכחי: כ-750 מיליון שקל

מכפיל הון: כ-3.4

החברה היא מהוותיקות בתחום ההתחדשות העירונית, החברה נסחרת בשווי פנטסטי של כ-750 מיליון שקל אחרי שמנייתה עלתה מעל 60% מתחילת שנה. למרות שהחברה עוד מעט חוגגת כ 40 שנות פעילות (הוקמה ב 1985 על ידי אהרון פרץ ז"ל ובנו עמי פרץ) ההון העצמי שלה מסתכם בכ-200 מיליון שקל בלבד. ואיך הרווחים? למה להתעכב על נקודות לא חשובות...רווחים זה גם ככה over rated בימים אלה.

בתשעת החודשים האחרונים, בוני תיכון הציגה רווח מצטבר של כ 111 מיליון שקל ובממוצע 20-25 מיליון שקל בשנה. בשווי הנוכחי של בוני תיכון אני מצפה שהיא תציג רווח נקי שנתי מייצג של 50-70 מיליון שקל לפחות. כאשר מתחילת 2024 החברה בכלל הציגה הפסד של כ 4 מיליון שקל. מה שכמובן לא עצר את המניה מהריצה קדימה.

חייב להגיד שלא הגיוני בעיניי שמניית החברה תיסחר בפרמייה של מעל 0.5 מיליארד שקל על ההון העצמי המדווח, ובפרט שאני משווה את הביצועים שלה לחברה כמו צמח המרמן, אשר נסחרת כאמור בשווי של כ 770 מיליון שקל, מכפיל הון של 1.6 בלבד ואשר הציגה בחמש שנים האחרונות רווח נקי מצטבר של מעל 260 מיליון ₪שקל (בממוצע כ 50-60 מיליון לשנה).

אב גד

תשואת מניה מתחילת 2024: מעל 135%.הון עצמי: פחות מ-100 מיליון שקל.

שווי שוק נוכחי: מעל 400 מיליון שקל.

מכפיל הון: מעל 4.

אב-גד 5.39% פרסמה השבוע מצגת יפה ומעוצבת אשר צופה רווחים מפרויקטים בהיקפים משמעותיים. שעוברים את המצגת אתה אומר .. שווי של 400 מיליון שקל נשמע סביר אולי אפילו זול. אבל כשאני פותח את הדוחות רווח והפסד של החברה אני רואה שהרבעון השלישי היה באמת יפה, החברה מציגה שההכנסות עלו ולא להאמין החברה אפילו הציגה רווח נקי רבעוני של 9.5 מיליון שקל. אבל כשנכנסים לביאורים מבינים שעיקר הגידול בהכנסות וברווח נובע ממכירה של קרקע באולגה תמורת כמעט כ-50 מיליון שקל. מכירה של קרקע הינה כאמור עסקה בעלת אופי חד פעמי. לא משהו שקורה כל יום. בחודש אפריל אב גד דיווחה על המכירה של הקרקע באולגה ועדכנה שהמכירה צפויה לייצר לה הכנסה של כ-50 מיליון שקל ורווח לפני מס של כ-17 מיליון שקל. כלומר אם מנטרלים את המכירה של הקרקע החברה בעצם הפסידה כסף מפעילותה השוטפת גם ברבעון השלישי.

האקסל והפאואר פוינט סופגים הכל. שנים של פעילות מוכיחים שאב-גד מתקשה להרוויח מפעילותה השוטפת, וזאת למרות הגאות בשוק המגורים. הסברים ותירוצים אני בטוח שיש למכביר. מכפיל של 4 על ההון נראה לי לגמרי מוגזם, לפחות עד שהחברה תוכיח הלכה למעשה שהיא גם יודעת להרוויח מפעילותה השוטפת סכומים משמעותיים בצורה יציבה ולאורך זמן. יתר על כן, שווי החברה גבוה גם ביחס לחברות מקבילות בעלות טרק רקורד מוכח ביכולת לייצר רווחיות לאורך זמן מפעילותן (כמו אביב בנייה, הנסחרת במכפיל הון של כ-0.8 בלבד או רותם שני שהציגה מתחילת 2023 ועד 9/2024 רווח נקי מצטבר מכובד של כ-110 מיליון שקל).

עמרם אברהם

תשואת מניה: מעל 53%הון עצמי: כ-1.15 מיליארד שקל

שווי שוק נוכחי : כ 2.4 מיליארד שקל

מכפיל הון: כ 2.1.

עמרם אברהם הינה חברה צעירה יחסית בשוק הון הישראלי, וזאת לאחר שהיא הונפקה בהצלחה במאי האחרון. המדובר בהנפקה מוצלחת למשקיעים שראו ממועד ההנפקה תשואה מדהימה של מעל 50%. לאורך השנים האחרונות החברה מציגה גידול משמעותי בהיקפי פעילותה כמתבטא בין היתר במכירה של מעל 1300 יח"ד בהיקף כספי של מעל 2 מיליארד שקל (חלק החברה) מתחילת 2024, וזאת בעיקר עקב פרויקטים רבים של מחיר למשתכן ומחיר מטרה בהם הסיכון השיווקי נמוך יחסית.

הצמיחה המהירה של החברה בשנים האחרונות נראית אגרסיבית ומהירה, אך לבינתיים נראה כי החברה יודעת לספק תוצאות מרשימות. יחסית לקבוצות ההשוואה מכפיל ההון בו החברה נסחרת נראה מתוח למעלה עד סביר, ובפרט לאור הצמיחה המואצת של החברה ויכולתה להציג רווחיות נאה לאורך שנים. לאורך ההיסטוריה הקצרה של שוק ההון עם החברה, נטל ההוכחה עדיין עליה.

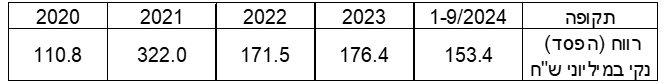

אזורים

תשואת מניה מתחילת 2024: מעל 53%הון עצמי: כ-2.23 מיליארד שקל

שווי שוק נוכחי: כ-4.8 מיליארד שקל

מכפיל הון : כ-2.15

בדומה לאפריקה מגורים גם אזורים אזורים 3% היא מותג ותיק וחזק בשוק המגורים. לחברה קרקעות היסטוריות רבות ופריסה רחבה של פרויקטים. למרות כל הפרמטרים לאורך שנים שיעורי הרווח של החברה נמוכים יחסית לטעמי. לאור השווי הנוכחי של החברה הנושק לכ-5 מיליארד שקל הייתה מצפה ממנה להציג רווח נקי שנתי ממוצע ברמה של 400-500 מיליון שקל, אך נראה שהחברה לא בכיוון והשווי הנוכחי של החברה גבוה מידי. בנוסף, לאחרונה החברה דיווחה כי המנכ"ל רון אבידן צפוי לעזוב את תפקידו ולעבור לקבוצת עזריאלי.

אפי קפיטל

תשואת מניה: כ-40%הון עצמי: כ-485 מיליון שקל

שווי שוק נוכחי: כ 645 מיליון שקל

מכפיל הון: כ-1.35

אפי קפיטל -0.2% היא חברה חדשה יחסית שמניותיה התחילו להיסחר בבורסה בתחילת 2024. הונפקה לדעתי יחסית במחיר זול שגילם פחות מההון העצמי שהיה לחברה טרום ההנפקה ובפרט בהתחשב באופציות למניות שניתנו בחינם למשקיעים המוסדיים במסגרת ההנפקה. החברה הציגה צמיחה משמעותית בפעילותה בשנים האחרונות והנפקת המניות אני מעריך נועדה בין היתר לחזק את האיתנות הפיננסית של החברה ולהורדת המינוף הפיננסי היקר.

שונה מאב-גד שלא מציגה רווחים לאורך השנים האחרונות או בוני תיכון שמציגה רווחים מצומצמים יחסית, אפי קפיטל מציגה צמיחה משמעותית בהונה העצמי באמצעות צבירה של רווחים מידי שנה. למרות שמתחילת 2024 החברה מציגה ירידה בהיקפי הרווח הנקי למול הרווחים אותם הציגה בעבר, משנת 2020 ועד 30.9.2024 החברה הציגה רווח נקי מצטבר מרשים של מעל 345 מיליון שקל. ובממוצע כ-70 מיליון שקל לשנה. בהחלט מרשים ונראה מבטיח לגבי ההמשך. בכל מקרה, לאור ההיסטוריה הקצרה יחסית של החברה בשוק ההון המקומי, נטל ההוכחה עדיין על החברה, אבל מבחינת תמחור נראה שהחברה נסחרת כיום במכפיל סביר ואף נמוך יחסית לקבוצת ההשוואה.

לסיכום, מניות הנדל"ן למגורים עלו בצורה משמעותית בשנה האחרונה והגיעו ברובם למכפילים גבוהים מאוד. חלק מהחברות זוכות לפרמיות אשר לא מוצדקות בהיסטורית הביצועים שלהם לאורך שנים. לאור האמור יש מקום לדעתי לשקול להקטין חשיפה למניות אלה ולהעדיף חשיפה לאיגרות החוב של אותן חברות, אשר סביר שיאפשרו תשואה בטוחה יותר וכנראה גבוהה יותר מהתשואה שמניות החברות יניבו בממוצע בשנים הקרובות.

בנוסף, נראה כי שנת 2025 הולכת להיות שנה קשוחה ברמת משקי הבית. הגזירות הממשלתיות ויוקר המחייה יעשו קפיצת מדרגה נוספת וההכנסה הפנויה של מרבית המשפחות כנראה תמשיך להישחק, ובפרט לאור העובדה שהמשכורות לא מדביקות את התייקרות המחירים. אני מהמר בזהירות שחברות המגורים יתקשו לשמור על קצב המכירות הגבוה ובעיות בהשלמה של עסקאות מסוג 20/80 שנחתמו בעבר יתחילו לצוץ ביתר שאת.

שוק המגורים טומן בחובו גם לא מעט סיכונים (מחסור בפועלים... זמינות ועלות חומרי גלם...) ותלות גבוהה בשוק האשראי. מחירי הנדל"ן בשוק המגורים הישראלי לאורך שנים נוטים לעלות, אך בתימחור הסיכונים מן הראוי שהמשקיעים יזכרו שהגלגל עשוי להסתובב ושהמחירים יכולים גם לרדת.

הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. ייעוץ והשקעות

למועד זה הכותב עשוי להחזיק במישרין ובעקיפין בני"ע (אג"ח ו/או מניות) של חברות המוזכרות בכתבה. לכותב אין קשר עסקי כלשהו עם החברות המוזכרות במאמר והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל. הכותב עשוי היה לרכוש בעבר או לרכוש בעתיד נדל"ן מאחת החברות המוזכרות במאמר.

יובהר כי הניתוח לעיל של הכותב התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברות (או מי מטעמן) בנושא. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. כאמור החברה ו/או הכותב מחזיק ו/או עלול להחזיק חלק מן הניירות המוזכרים לעיל.

- 12.אסי וטורי 14/12/2024 10:23הגב לתגובה זוחברה מצוינת ושמרנית שמציגה יציבות ברווחים כבר כמה שנים טובות עם צבר משמעותי של פרויקטי התחדשות בשלים ונסחרת במכפיל שמשקף עוד אפסייד מכובד!

- 11.קשקוש - תוך שנה דירת חדר בדימונה שווה עשרה מיליון ש"ח (ל"ת)אורן 11/12/2024 00:40הגב לתגובה זו

- 10.ג׳ו 10/12/2024 22:00הגב לתגובה זולהערכתי החברה תיתן עד סוף 2026 עוד כ- 50%

- 9.חיים 10/12/2024 18:43הגב לתגובה זוליד הים

- 8.99 10/12/2024 15:31הגב לתגובה זוולצערי, ההנחה נכונה. המלחמה גרמה להדפסת בערך 250 מיליארד ש״ח מעבר להדפסות הרגילות כל שנה. חלק גדול מהכסף יזרום לנדל״ן.

- אל תיתן למציאות להפריע לך:) (ל"ת)כנראה נפלת בבלוק 10/12/2024 17:35הגב לתגובה זו

- 7.כלכלן 10/12/2024 13:03הגב לתגובה זומתחילת המלחמה אני הייתי נזהר מאוד

- 6.PAN 10/12/2024 12:08הגב לתגובה זונכון שעלו כמה אחוזים אבל בכתבה לא צינו שכמה נפלו קודם ובאיזה עומק!!! רוב המניות הנדל"ן ולא רק היזדמנות עולמית להשקעה, מגמה ריבית שיורדת, כספים במיליארדים בפיקדונות ועו"ש מחכים להשקעה, בואו של טראמפ ותוכניות גדולות שבדרך, סיום המוצלח ביותר דיכוי האויבים באזור ביכלל, מה רוצים עוד? כל אלה מחייב רצף עליות בעוד 7 שנים ועוד לא דיברתי על עליות דימיוניות בקריפטו הבואה שיזרים עוד טריליונים בשווקי העולם וישראל

- 5.כנראה שמישהו ישב על פקמ ופספס א גל העליות בנדלן (ל"ת)חיים 10/12/2024 12:05הגב לתגובה זו

- 4.רק מניות? 10/12/2024 11:40הגב לתגובה זונסיונות נואשים להחזיק את מחירי הנדל'ן שלא יקרסו? הבנק נתן הלוואה ללא ריבית. מזה אומר? האמת היתה כבר ידועה, עכשיו זה רק הזמן בו השקר מתחיל להיעלם. תבדקו בשטח מה קורה עם הדירות. הרבה זמן לא דיברו על מחסור בדירות חחח. אז מניות נדל"ן? דיברו על סאב פריים. בהצלחה לנבונים שבנו!

- 3.והכי טובה חברת פרשקובסקי (ל"ת)Haky1 10/12/2024 11:25הגב לתגובה זו

- 2.ידוע שהנדלן כבר נופל 10/12/2024 11:22הגב לתגובה זורק הקבלנים והבנקים עוד לא אומרים את האמת....

- 999 10/12/2024 11:47הגב לתגובה זוכשבינתיים המחירים רק עולים ועולים ועולים כבר 15 שנים.

- אופסי, אתה בלחץ? (ל"ת)ובצדק:) 10/12/2024 11:56

- 1.[email protected] 10/12/2024 11:12הגב לתגובה זוסופררר סבבבב פריים אכזרי לפנינו

- ת'אמת 10/12/2024 18:51הגב לתגובה זואולי חברות הנדלן נסחרות במכפילים לא הגיוניים והן יקרסו, אבל זה לא אומר שמחירי הדירות ירדו. הביקוש לדירות בישראל נמצא בישראל ומחוץ לישראל, כל עוד יש יהודים בעולם תמיד ירצו פה דירות