מניות האנרגיה אטרקטיביות - הנה הסיבות

איני יודע אם שמתם לב אבל השנתיים האחרונות היו "השנתיים של מניות הנפט" שתשואותיהן למשקיעים היו הגבוהות ביותר מכל הסקטורים. קרן הסל XLE (Energy Select Sector ETF) כדוגמה, שכוללת 25 מניות נפט, גז ושירותים לתעשייה, הכתה ובגדול את מדדי הנאסד"ק וה-S&P וכן את כל סלי הסקטורים הגדולים כמו XLK, XLV, XLP, BBH, או XLU, שלא להזכיר חלק גדול מהמניות המובילות (מניות כמו אקסון (סימול:XOM), אוקסידנטל (סימול:OXY) ועאוד שאפילו היכו את הסל עצמו.

כיצד אפשר להסביר את ההתלהבות ממניות הנפט והציוד להפקתו אל מול הדעה השלטת של המומחים לגבי מיתון שמתקרב, העלייה במלחמה כנגד זיהום האוויר, התחזקות האלטרנטיבות של אנרגיה נקייה שמקבלות תמיכה הולכת וגדלה מההתקדמות הטכנולוגית ומכל הממשלים והעובדה שכמות היצע הנפט הגולמי בפועל והעתודות גדולה עדיין בהרבה מכמות הביקוש.

בדיון של שולחן עגול של המגזין בארונס ברשת פוקס השווה אחד המשתתפים את המלצות האנליסטים למניית ענקית הנפט אקסון-מובייל (סימול:XOM) מאז תחילת 2023, להמלצות האנליסטים בתחילת המאה ה-20 למניות הכרכרות כאשר הופיע במודל-T של פורד: "ראיתי ששישה מתוך 8 האנליסטים שעדכנו הערכותיהם על XOM ממליצים ב'קניה'", אמר, "3 מתוכם אפילו ב'קניה חזקה'. שלושת האנליסטים האחרונים שעדכנו את הערכותיהם במהלך בפברואר ממליצים לקנות עם מחיר יעד של 133 דולר (20% מעל המחיר הנוכחי). כך זה היה כשפורד הציגה את המודל-T שלה, האנליסטים העדיפו אז מניות הכרכרות בטענה שהרכב לא יתפוס בגלל חוסר בתשתיות מחוץ לערים הגדולות. נכון", סיכם האיש, "החברות כרגע במצב מצוין, עמוסות במזומן, מגדילות רכישת המניות והדיווידנד. אבל המומחים מקדימים את המועד לתחילת ההתדרדרות של התעשייה הזו כל הזמן, אם בגלל האקלים או הטכנולוגיה וכעת מדברים על 2030-35 במקום 2050. השנתיים האחרונות השכיחו את העובדה שבין 2009 ל-2021 התדרדר מחיר הנפט בשל הבעיות השונות שקשורות בנפט והן רק הולכות וגדלות. האם משהו השתנה שממליצים כעת על המניות הללו? אחרי עליות כאלו?". משהו אכן השתנה ונגיע לכך בהמשך.

בשנים 2009-2021 שבהן עלו מדדי הנאסד"ק וה-S&P500 ב-952% וב-453% בהתאמה ירד סל ה-XLE ב-22%. מדוע? כי מניות הסל, חברות הנפט והציוד לנפט המובילות כמו CVX, XOM, SLB, OXY וכמותן, התחילו לקבל ב-2009, עם תחילת תהליך המיזוג הטכנולוגי, דימוי שלילי שהלך וגדל עם השנים (ועם הגידול המסיבי בתפוקה). הקונצנזוס שהשתלט על וול סטריט במהלך 2009-2021 היה שהולכים ומצטברים אירועים שיכו בהערכות של ענקיות הנפט. הצטברו אירועים כמו החשש מהתחרות שמתפתחת מהאלטרנטיבות, בעיות האקלים, עליית ה-ESG כנושא בהחלטות השקעה, עודפים בהפקה שהורידו מחירים ועוד. אירועים שבגדול העבירו את משקיעי המאה ה-20 שהתייחסו למניות הנפט כנכסי צאן ברזל, לסקטורים אחרים, בעיקר הטכנולוגיים. ככל שמשקיעי דור הבייבי-בומרס התחלפו במשקיעים מדורות ה-X, המילניום וה-Z ואנליסטים צעירים החליפו את האנליסטים של המאה ה-20, כך גם השתנתה ההתייחסות למניות הנפט. "איני מבין מה מחפש באפט בפיליפס-66 (סימול:PSX)", אמר אנליסט לוול סטריט ג'ורנל כאשר האורקל מאומהה התחיל לאסוף את מניות החברה, בכמויות ענק, בקיץ 2018, "הנפט בתהליך דעיכה...".

- ברקשייר האת'וויי קרובה לרכישת היחידה הפטרוכימית של אוקסידנטל ב-10 מיליארד ד'

- "זה יהיה חלום שיתגשם": האם באפט ירכוש את אוקסידנטל פטרוליום?

- המלצת המערכת: כל הכותרות 24/7

האמת? גם אנחנו חשבנו כך במיוחד לאור עודפי הייצור הענקיים שיצר הנשיא טראמפ מחד וההתקדמות המהירה של האלטרנטיבות מאידך. מחיר חבית הנפט, שבאפריל 2011 הגיע ל-115 דולרים החבית, התדרדר ובתחילת קיץ 2020 הגיע מחירה של חבית הנפט ל-15 דולרים בלבד וטענת הקונצנזוס אז הייתה שזה לא הסוף. אבל מאז עלה מחיר החבית פי 5 ויותר והקונצנזוס היום מאמין שבתוך זמן קצר יגיע מחיר החבית ל-100 דולרים. סל ה-XLE עלה ביותר מפי 4. נציין רק כעובדה, לאלו שאוחזים בדעה ש"באפט גמר" שבאפט לא עצר עם PSX ובין 2019 ל-2022 אסף, כמנהגו, כמויות עתק באוקסידנטל (סימול:OXY) ובשברון (סימול:CVX) ובאפט, שלהבדיל ממשקיעי עדר, בודק היטב לפני שהוא קונה או מוכר, הבין כנראה את ההתפתחויות שנתאר בהמשך.

אז מה קרה בפועל בין 2020 להיום שגרם לעליות במחיר הנפט, במניות הנפט ובציפיות הקונצנזוס? שלושה אירועים קרו בשנתיים האחרונות שהאירו את הזרקור, בוול סטריט, על ענקיות הנפט. הראשון, עליית מחירי הנפט שהתגברה באביב 2020 במקביל לבחירת זלנסקי לנשיא אוקראינה. המשקיעים "הריחו" בעיה מתפתחת, בעיה שתוביל לעליות מחירי הנפט וצדקו, כי בתחילת 2021 ביקש זלנסקי מביידן להצטרף לנאט"ו והאווירה התחממה בגדול ולמעשה הובילה למלחמה שהובילה, לצד העלייה במחירי הנפט גם למשבר בשרשרת האספקה שהוסיפה לעליית המחירים. מניות הנפט התחילו במסען מעלה באוקטובר 2020 ומאז עלו עם העלייה במחירי הנפט. לצד העלייה במחירי הנפט הגולמי ותסבוכות שרשרת האספקה נוסף, במהלך 2021.

האירוע השני שתמך בעליות מחירי המניות, הוא ההבנה, של משקיעים, שהחברות משנות את המודל העסקי שלהן בנושא ההשקעות. זה קרה בעקבות שינוי המדיניות בנושא רכישת המניות שלהן בבורסה ובנושא הדיווידנד ומה שיותר חשוב, בנושא תקציב ההשקעות שלהן. שתי הפעולות הראשונות הוגדלו בצורה משמעותית ואילו ההקצאות להפקת נפט קוצצו משמעותית (הכל בהשוואה למדיניות החברות במאה השנים הקודמות). בין משבר אוקראינה להחלטת החברות על שינוי המודל השתנו גם הציפיות של המומחים לגבי מחירי הנפט העתידיים שזה האירוע השלישי שהוביל לעליות. קונצנזוס המומחים שב 2020 עדיין האמין שמחירי הנפט ימשיכו להיות נמוכים שינה הציפיות כלפי מעלה וכיום מדברים על 100 דולר לחבית. רק נציין שהמומחים, שטוענים שהביקוש לנפט ברחבי העולם דוהר כנראה לעבר שיא של כל הזמנים (100 דולר לחבית נפט גולמי בתוך מספר חודשים כאמור), מתעלמים לחלוטין ממה שנראה כקונצנזוס (גם שלהם) על "מיתון שמתקרב".

- השיחות בין איראן לארה״ב בסיכון - הנפט קופץ ב-3%

- קידוח Vinekh בבולגריה נמצא יבש - ניו-מד נופלת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הסיכוי לתקיפה באיראן יורד - מחיר הנפט צונח ב-5%

מילא ההתעלמות הזו אבל גם משהו בהיגיון ההחלטה של החברות לא מסתדר. אפשר היה להניח, לאור מחירי האנרגיה הגבוהים, תרומתם לאינפלציה והמאמצים שעושה הממשל האמריקאי להוריד המחירים והאינפלציה, שהחברות דווקא יגדילו את הפקת הנפט ואת תקציבי החיפוש וההפקה של הנפט כדי להגדיל את ההיצע ובמיוחד כאשר יש עתודות נפט וגז אדירות שעדיין אינן מנוצלות. אבל זה לא קורה והשאלה המתבקשת היא, מה מוביל חברות כמו שברון, בריטיש פטרוליום, אקסיום וכמותן, שכולן עמוסות במזומנים, להגדיל את פעילות רכישת מניותיהן והדיווידנד כשהן מנגד הן מקטינות משמעותית את תקציב חיפושי הנפט ואספקתו לכלכלה?

אתר בלומברג עשה הערכה שבעלי מניות של 26 חברות הענק בתחום "הרוויחו", במהלך 2022, "רווח לא צפוי" (windfall) של כ-128 מיליארד דולרים בדיווידנדים או בעליית ערך המניות כתוצאה מהרכישות המסיביות. 2022 הייתה הפעם הראשונה, מזה עשור לפחות, שמפיקי הנפט והגז של ארה"ב הוציאו יותר על רכישות חוזרות של מניות ודיבידנדים מאשר על פרויקטים של הרחבת התפוקה. מה שמעניין לא פחות הוא שההחלטה על כך נעשתה דווקא בשנה שבה נשיא ארה"ב ג'ו ביידן פנה לחברות הללו בדרישה להעלות את הייצור כדי לעצור את עליית מחירי הדלק ונענה בסירוב. שברון כדוגמה העלתה תקציב הרכישות השנתי ב-20% ל-75 מיליארד דולר, פי 3 מתקציב הרכישות הקודם ואת הדיווידנד ב-6.3% ל-6.04 דולר למניה לשנה (תשואה כרגע 3.7%) ואילו אקסון, שב-2021 הוציאה 155 מיליון על רכישת מניותיה העלתה, ב-2022 ל-15.2 מיליארד והקציבה 35 מיליארד ל-2023 כאשר היא מעלה הדיווידנד ב-3.4%. אלו פעולות שמעולם לא נראו בתעשייה הזו.

ההיגיון שמאחורי השינוי במודל העסקי: הסיבה למהלך הזה, שבעקיפין גם תורם להגדלת הנזילות (M1 בכלכלה בגלל היקף הכספים שהבנק המרכזי מעוניין להוריד), היא החשש של מקבלי ההחלטות בחברות ושל המשקיעים הגדולים בחברות הנפט שהשימוש בנפט יתחיל לאבד מחשיבותו הנוכחית כבר מ-2030 והצורך בהשקעות הענק שדרושות על מנת להגדיל התפוקה והעיבוד ירד משמעותית. הנפט מספק כ-40% מצריכת האנרגיה הגלובלית (כמחצית מסך האנרגיה שמספקים "המאובנים") - ראו כאן הרחבה.

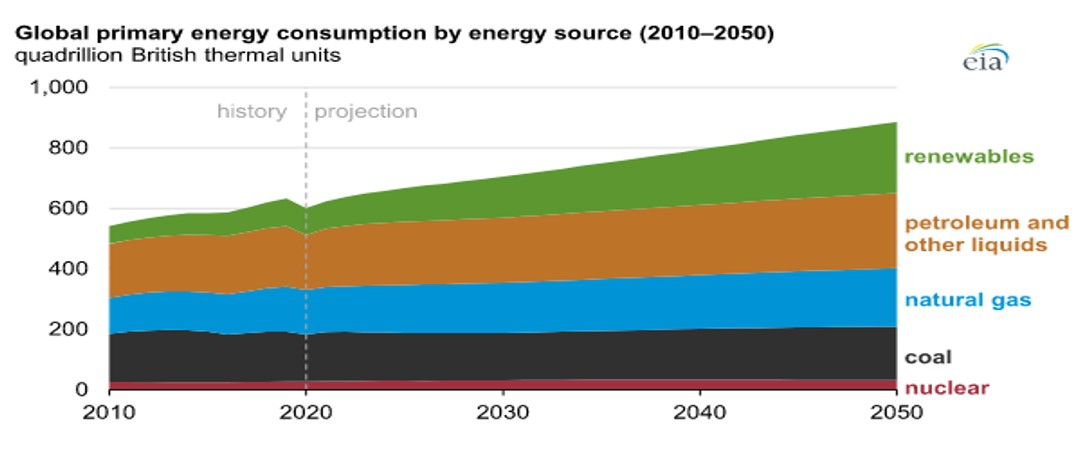

תרומת המאובנים לצריכת האנרגיה, למרות ההתקדמות באנרגיה חילופית, רק הולכת וגדלה. ב-2021 ספקו המאובנים, נפט, פחם וגז, 82.3% מהצריכה לעומת 77% ב-2000. הגרעין, הביומס והמים תורמים 23%. האלטרנטיבות, שנכנסו לתמונה (עברו 2%) רק ב-2010 תורמות כולן רק כ-7%. הציפיות, עד לאחרונה, היו שרק ב-2050 יתחילו האלטרנטיבות לאיים ברצינות על המאובנים אלא שההתקדמות הטכנולוגית (בעיקר) לצד ההכרה הגוברת בהתדרדרות האקלימית (שגרמה לממשלות להגדיל משמעותית הסיוע לפתוח האלטרנטיבות), מביאה יותר ויותר מומחים להכרה שהעיתוי הנכון הוא 2030-35.

כך ראו את התחזיות, ב-2020, לגבי ההמשך:

מקבלי ההחלטות בענקיות הנפט, הגז והפחם מאמינים גם הם בעיתוי החדש וכך גם המשקיעים ולכן, לטענתם, אין צורך בהשקעות הענק שדרושות למגה-פרויקטים של חיפוש, הפקה ושדרוג כי לפרויקטים כאלו נדרש זמן ארוך (עשרות שנים) להניב תשואה מלאה. במילים אחרות, נוצר חשש שהשקעות הענק בחיפושים, בכרייה, בבתי זיקוק לנפט ובתחנות כוח המופעלות בגז טבעי - יחד עם בארות המזינות אותם - עלולים להפוך, בתוך עשור, לנכסים ללא שימוש וכיוון שיתרות המזומן גדלות במהירות עדיף לחלק חלק מהן למשקיעים ולהשתמש ביתרה לכניסה לתחומים האלטרנטיביים באמצעות רכישות ומיזוגים.

- 9.מעניין מאוד. תודה. (ל"ת)הקורא 12/04/2023 17:56הגב לתגובה זו

- 8.לילי 14/03/2023 12:25הגב לתגובה זואם יצרניות הנפט ימשיכו להיות מאוגדים באופק וישמרו על משמעת הפקה מחירי הנפט ימשיכו להיות יציבים .

- 7.תודה (ל"ת)t.elimeleh 12/03/2023 15:39הגב לתגובה זו

- 6.קורא 11/03/2023 14:32הגב לתגובה זואם ריבית הפד תגיע ל6% והעליה הבאה תהיה 0.5% כאשר האינפלציה לא יורדת משמעותית, הייתי מחכה לאפשרות קניה במניות.

- 5.אלי 11/03/2023 14:16הגב לתגובה זושל הנפט ?

- 4.תודה רבה שלמה. מעניין מאוד. (ל"ת)עמית 11/03/2023 14:13הגב לתגובה זו

- 3.צחי 11/03/2023 13:30הגב לתגובה זוהפד חייב להתעורר הוא מקריס את הכלכלה באופן מיותר. הריבית הגבוהה עובדת ואין צורך להרים עוד את הריבית. אמרתי לך בעבר שהנגיד הזה רואה כמטרה להפיל את השווקים ביעד העיקרי שלו. בטח גם כעת תטען אחרת.

- צחי אתה חובבן. (ל"ת)guss 11/03/2023 14:13הגב לתגובה זו

- 2.ישראל ישראלי 09/03/2023 15:18הגב לתגובה זותודה על המאמרים ועל הידע. אנחנו מעריכים את זה מאוד ??

- לישראל 09/03/2023 16:28הגב לתגובה זוואתרים אחרים בארץ ובכמה שפות....ואני שואל ברצינו: האם אנו מעריכים את זה מאד?? עוד שני סימני שאלה...אני יכול להוכיח לך באותות ובמופתים מה כתבת ומה באמת התכוונת!!

- 1.מה דעתך על דלק קבוצה (ל"ת)משה 09/03/2023 14:15הגב לתגובה זו

- אור 09/03/2023 14:58הגב לתגובה זוסיכויי רווח מעולים.

- לא המלצה 09/03/2023 14:56הגב לתגובה זולך על זה ...