אוגוסט בקרנות ההשתלמות - הראל מובילה, אלטשולר ופסגות שוב בתחתית

מה התשואה של קרן ההשתלמות שלכם ואיך היא ביחס לאחרות? האם כדאי להתנייד בין קרנות (היום זה פשוט) ולמה בטווח הארוך אין מנהלים שמספקים תשואה עודפת? וגם - מי עולה למקום הראשון מתחילת השנה?

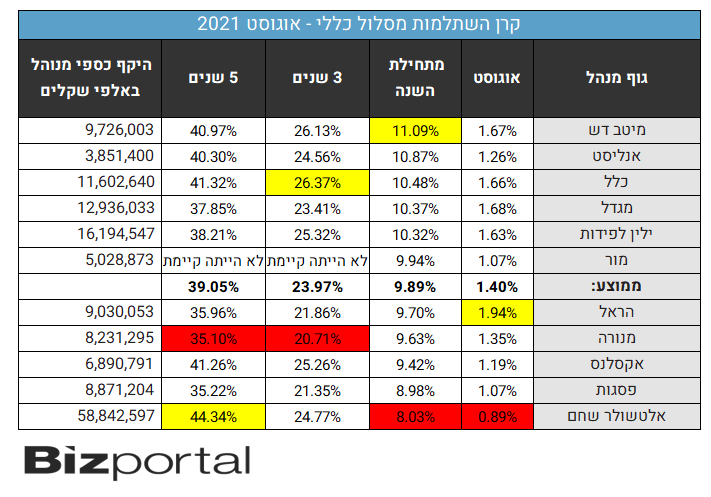

לאחר חודש חלש אחד, חודש אוגוסט חוזר להיות חזק בקרנות ההשתלמות, שממשיכות להפגין ביצועים מצוינים מתחילת השנה (למעט חודש יולי האחרון). הקרנות במסלול הכללי הניבו בחודש אוגוסט 2021 תשואה ממוצעת של 1.4%, וזאת לאחר שבחודש יולי עמדה התשואה הממוצעת על 0.22%. מתחילת השנה התשואה הממוצעת של קרנות ההשתלמות עומדת על 9.89%. התשואה הממוצעת ל-3 שנים עומדת על 23.97% והתשואה הממוצעת ל-5 שנים עומדת על 39.05%.

הנתונים מתפרסמים תמיד כשבועיים לאחר תום החודש, כך שנתוני ספטמבר יתפרסמו רק בעוד כשבועיים. הסיבה לעיכוב בנתונים של חודש אוגוסט שמתפרסמים כעת היא חגי תשרי, שחלו כולם במהלך חודש ספטמבר ולכן מנהלי הכספים קיבלו דחייה במועד הדיווח עד להיום.

דירוג הקרנות המנייתיות - מעניין בצמרת

מי שמובילה בחודש אוגוסט את התשואה בקרנות ההשתלמות הכלליות (קרנות השתלמות עם פיזור בין השקעות סולידיות באג"ח למרכיב של מניות) היא הראל עם 1.94%, השניה היא מגדל עם 1.68%, ומיד אחריה מיטב דש עם 1.67%. הרביעית שצמודה אליהן היא כלל עם 1.66%, ואחריה ילין לפידות עם 1.63%. מנגד, אקסלנס של הפניקס ממשיכה להיחלש עם 1.19%. מור ופסגות עם 1.07%, וסוגרת את הטבלה - שוב - אלטשולר עם 0.89% תשואה חודשית בלבד.

מתחילת השנה יש שינויים בצמרת: מיטב דש מתברגת למקום הראשון עם 11.09%, על חשבונה של אנליסט שיורדת למקום השני מתחילת השנה עם תשואה של 10.87%. למקום השלישי מטפסת כלל עם 10.48% (שכבר הייתה השנה ראשונה), על חשבונה של מור שמאבדת גובה ויורדת למקום השישי בלבד עם 9.94%. בעקבות החודש הטוב שלה, הראל יוצאת מהתחתית ומתמקמת במרכז הטבלה. בגזרת המאכזבות: אקסלנס של הפניקס ממשיכה להידרדר מהמקום השמיני לתשיעי עם תשואה מתחילת השנה של 9.42%, כשאחריה נמצאות רק פסגות (של אלטשולר) עם 8.98%, ואלטשולר שחם שממשיכה לנעול את הטבלה עם 8.03% בלבד.

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

במבט לטווח של שלוש שנים - כלל שהתברגה למקום הראשון ממשיכה לשמור על מעמדה עם 26.37%, במקום השני מיטב דש שומרת גם היא על מקומה עם 26.13% וכבר נושפת בעורפו של המקום הראשון. השלישית היא ילין לפידות עם 25.32%, שמתחזקת על חשבונה של אנליסט שנופלת למקום השביעי עם 24.56%. אלטשולר שחם שאיבדה את ההובלה בחודשים האחרונים ממשיכה להיחלש מהמקום הרביעי למקום השישי עם 24.77% בלבד.

נזכיר כי הקרן של אלטשולר שחם היא ענקית בכל קנה מידה - גדולה פי 3.6 מהקרן הבאה בתור, ילין לפידות. אלטשולר רכשה לאחרונה את פסגות כך שהדומיננטיות שלה בשוק קרנות ההשתלמות והגמל בכלל, תהיה אפילו גדולה עוד יותר.

החלשות ביותר ל-3 שנים הן הראל עם 21.86%, מתחתיה פסגות עם 21.35%, ומנורה מבטחים ממשיכה לנעול את הטבלה עם 20.71% בלבד.

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

- יום הולדת, הוצאה נכבדת: איך הפכו מסיבות הילדים להפקות ענק של אלפי שקלים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

דירוג הקרנות המנייתיות - מעניין בצמרת

במבט ל-5 שנים אלטשולר שחם עדיין מוליכת הטבלה, בפער של 3% לעומת המקום השני. אבל זה רק כתוצאה מתשואות העבר. נכון לעכשיו, את שנת 2021 באלטשולר שחם בוודאי ירצו לשכוח (להרחבה - האם מגע הקסם של אלטשולר נעלם?)

את ההסבר לתשואה השלילית בחודשים האחרונים ניתן להסביר בעיקר החשיפה של אלטשולר לסין שנמצאת בעוכריו. בית ההשקעות אלטשולר שחם, בניהולו של גילעד אלטשולר השקיע ב- BAIDU.COM , ALIBABA GROUP וב- TENCENT HOLDINGS כ-7.29% מסך כל ההשקעות שלהם בקרן ההשתלמות הכללית (נכון לסוף מרץ).

בחודש האחרון המשיכו להגיע מסין עוד ועוד חדשות שליליות, כמו אוורגרנד המתרסקת, וכן כתבות נוספות על המדינה ונשאלת השאלה - מה צופה העתיד לסין?

החוסכים של אלטשולר יכולים רק לקוות שהנתונים בחודשים הבאים יהיו יותר מאירים פנים. בינתיים המשקיעים במניה של אלטשולר חוששים ממה יחשבו החוסכים. ללא התשואות שבשבילן הם באו, החוסכים עשויים לא להשאיר את כספם כשכמובן מבחן הסבלנות הוא הקריטי פה. באלטשולר מנהלים את סיכוניהם ויש להם כמו החופש לשנות את האסטרטגיה. כשהעלנו את הסוגיות הללו באחרונה בביזפורטל מסרו בחברה כי עקב "השינויים במדיניות הממשל הסיני כלפי השוק החופשי אנו בוחנים באופן עקבי את ההשקעות שם ומשנים פוזיציות בהתאם".

שוק קרנות ההשתלמות מנהל 310 מיליארד שקל מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק.

התחרות דווקא אמורה היתה לעלות מדרגה על רקע אפשרות הניודים. הציבור פחות מודע לאפשרות הזו וגם אם הוא מודע הוא חושש להפעיל אותה, אבל אם אתם לא מרוצים מהתשואה של הקרן שלכם, אתם יכולים לעבור במהירות לקרן אחרת (בלי מיסוי, עלויות וכו'). האמת שזה - WIN WIN בשבילכם כי לרוב הגוף שמנהל לכם את הקרן ינסה להשאיר אתכם ולהציע לכם עמלות טובות יותר, ואם לא אתם משפרים את מצבכם עם קרן לגישתכם טובה יותר. עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה כמובן המנצח של החודשים הבאים והשנים הבאות.

מה זאת קרן השתלמות ואיך לבחור?

קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.

איך לבחור קרן השתלמות? הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד. את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך. ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.

קרנות כלליות

- 10.מורדכי 02/10/2021 14:02הגב לתגובה זוהכל תלוי מי מסדר את הטבלה. בטווח הרחוק כלל, מיטב דש ואלשולר מובילות

- 9.לא נביא 30/09/2021 10:21הגב לתגובה זוהסבר?

- 8.לא נביא 30/09/2021 10:20הגב לתגובה זומקום מסוכן סין, כל עוד השלטון שם של חונטה עאלק סוציאליסטית מתחזה לשלטון העם....

- 7.אקסלנס באוגוסט הייתה על תשואה 0. מאיפה הנתונים? (ל"ת)m2041 30/09/2021 10:17הגב לתגובה זו

- 6.הרצל 29/09/2021 21:21הגב לתגובה זויש להם לאן לתקן טיימנג הכי נכון . אגב מניות מי שקנה בשער 1615 הרוויח לא רע בכלל ברגע שהשוק יסתדר אלטשולר יעלו הכי הרבה לדעתי הם באפסייד של כ 30% . אגב אם היו שמים את השוק הסיני הם במקום הראשון/שני בתשואות כמו תמיד הכל ענין של סובלנות . דעה אישית לא המלצת קניה .

- 5.ספקולנטים 29/09/2021 20:03הגב לתגובה זובשעה שכל בתי ההשקעות משקיעים באנליזה ומחקר באלטשולר הימרו על סין..ועד חצי מהכסף של הקופה. זה חוסר אחריות וחוסר הבנה שמדובר בכספי פנסיה לא קרן נאמנות ספקולטיבית.

- 4.כולם גרידים 29/09/2021 18:35הגב לתגובה זומי שאשם הם המשווקים הפנסיונים הגרידים שלא מבינים כלום בהשקעות וסיכון ומוכרים תשואות בדמי ניהול גבוהים. מה לאלאטשולר ולסין?מה הם יודעים על החברות הסיניות שוורן באפט לא יודע?מהמרים שעשו אקזיט ועכשיו שהלקוחות ילכו לעזאזל

- 3.פלמון המשקיע 29/09/2021 17:04הגב לתגובה זוחודש םפטמבר.לא אוגוסט

- 2.מאיר 29/09/2021 17:04הגב לתגובה זואוגוסט היה מזמן

- ממש לא! 29/09/2021 18:25הגב לתגובה זובדרך כלל ב15 לעל חודש אחרי זה לחודש לפני, בגלל החגים קיבלו דחייה לפרסום, 15 בספטמבר לא פרסמו בגלל החגים ובמקום פרסמו היום

- 1.זהו! נגמרה הסבלנות לאלטשולר.. שילך הוא עם סין שלו.. עובר מוסדי (ל"ת)מישהו 29/09/2021 16:47הגב לתגובה זו

- סבלנות 29/09/2021 17:11הגב לתגובה זומי שעוזב עכשיו לאחר שכבר ״חטף״ בסין יצטער עוד שנה שנתיים וקדימה שעזב את אלטשולר דווקא עכשיו לגופים שכבר עשו ביצועים טובים ויש סיכוי שירדו מאשר יעלו (כמו כלל או מיטב דש שממשן נכסים לא סחירים שלא יהיו איתם בשנה הבאה). בדורה התחתונה כמו שאלו דולר לימד את כל בשוק ב2010-2011 להשקיע בארה״ב בצורה מסיבית, כל כולם יחקו אותו גם עם סין עוד שנתיים שלוש.

- חיים 29/09/2021 20:08אני עובר לילין לפידות, יציבים מקצועיים ותמיד מובילים בשלשה הראשונה

- בושה 29/09/2021 18:36בטח משוק פנסיוני שלא יודע מה זה אגח