ספטמבר במסלול המנייתי בקרנות ההשתלמות: כולן בתשואה שלילית - הפניקס נפגעה הכי פחות

חודש ספטמבר היה חודש של ירידות בשווקי העולם וכתוצאה מכך גם קרנות ההשתלמות נפגעו. זה צפוי וזה לא אמור להטריד את החוסכים לטווחים הארוכים. תסתכלו על הביצועים של המסלולים המנייתיים לאורך זמן ותראו שגם כשבדרך יש ירידות משמעותיות - הם עדיין מובילים בטווחים הארוכים. זה נכון גם לאחר התשואות השליליות בחודש ספטמבר האחרון: התשואות במסלול המנייתי בטווח של 5 שנים הן עדיין כמעט פי 2 טובות יותר מאשר במסלול הכללי.

בטווח הארוך מניות עולות. זאת לא עובדה גמורה, אף אחד לא יודע מה יהיה בעתיד, אבל בהינתן היסטוריה של עשרות רבות של שנים, ומחקרים על התנהגות המניות לעומת אפיקים אחרים יש מסקנות - מניות לאורך זמן מספקות תשואה עודפת על פני הנכסים הסולידיים. ההסבר לכך הוא מאוד פשוט - משקיעים מוכנים לשים את הכסף שלהם על מכשירים מסוכנים בתמורה לפיצוי בתשואה. מניות הן מסוכנות יותר מאגרות חוב ולכן התשואה שמשקיעים מבקשים בעבור השקעה בהן היא גבוהה יותר.

הכלל הזה, חשוב להדגיש תלוי מקום וזמן. זה לא נכון לטווחים קצרים וזה לא נכון בכל מקום. אבל זה נכון באופן כללי לטווח ארוך. קרנות השתלמות הן אפיק השקעה לטווח הבינוני והופכות נזילות לאחר 6 שנים, אך מדובר במוצר עם היתרונות הגדולים ביותר בשוק - כולל פטור ממס רווחי הון - ולכן רבים משאירים את הכספים כדי שיצברו תשואה גם מעבר לתקופה המינימאלית של 6 שנים. לכן, אם תשוו למשל את ביצועי המסלול המנייתי לביצועי המסלול הכללי - בדרך כלל המנייתי יהיה מעל הכללי (והפוך כשיש ירידות - במקרה כזה המסלול המנייתי יורד יותר).

וכעת למספרים: בטווח הארוך: המסלול המנייתי מנצח את הכללי בפער של עשרות אחוזים

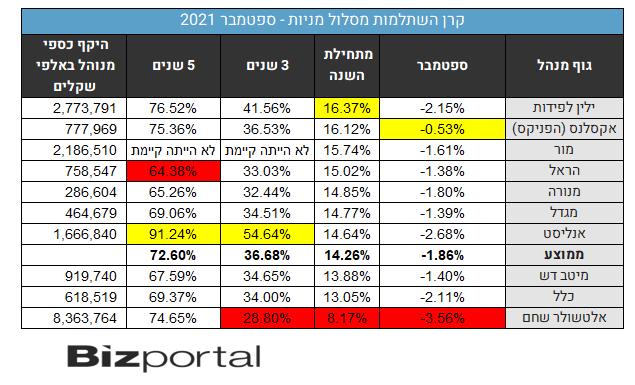

התשואה של המסלול המנייתי בקרנות ההשתלמות בחודש ספטמבר עומדת על 1.86%- בממוצע (לעומת 0.6%- במסלול הכללי). אך מתחילת השנה התשואה הממוצעת במסלול המנייתי כבר עומדת על 14.26% בעוד במסלול הכללי התשואה הממוצעת היא 9.33%. בטווח של 3 שנים התשואה במסלול המנייתי כבר מגיעה ל36.68% בעוד במסלול הכללי התשואה בטווח הזה היא 23.4%, ובטווח הבינוני של 5 שנים התשואה במסלול המנייתי כבר מגיעה ל72.6%, לעומת 39.37% בממוצע במסלול הכללי.

- נקסט ויז׳ן: מי הרוויח מהעלייה ומי נשאר מאחור

- "אי אפשר לעלות 20%-30% בשנה, זה ייגמר בתיקון״

- המלצת המערכת: כל הכותרות 24/7

>>> לדירוג קרנות ההשתלמות בחודש ספטמבר במסלול הכללי

הפניקס נפגעה הכי פחות - אלטשולר ואנליסט נפגעו הכי הרבה

כאמור, לאחר תשואה חיובית של 2% בחודש אוגוסט, חודש ספטמבר הביא לתשואה שלילית של 1.86% במסלול המנייתי. הפניקס השיגה בחודש ספטמבר את התשואה הכי פחות שלילית ורשמה תשואה של 0.53%- אחריה נמצאת הראל עם 1.38%- ומיד אחריה מגדל ומיטב דש.

המאכזבות לחודש ספטמבר: בתחתית הטבלה נמצאות כלל עם 2.11%- ילין לפידות עם 2.15%- אנליסט עם 2.68%- ומי שנפגעה הכי הרבה היא שוב אלטשולר שחם עם פגיעה של 3.56%-

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

- יום הולדת, הוצאה נכבדת: איך הפכו מסיבות הילדים להפקות ענק של אלפי שקלים?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יד שנייה ממעמד הביניים: השוק החלופי שמספק לנו את הצורך לקנות

מתחילת השנה: ילין לפידות מצליחה לשמור על המקום הראשון, הפניקס נושפת בעורפה

בעקבות הירידות החריפות יחסית של חודש ספטמבר יש שינויים משמעותיים במיקומים בטבלה. מתחילת השנה הניבו הקרנות בממוצע 14.26%. ילין לפידות אמנם חוותה ירידות חריפות החודש אך מצליחה לשמור על המקום הראשון עם 16.37% מתחילת השנה, הפניקס קופצת מהמקום השישי למקום השני בעקבות העבודה שנפגעה הכי פחות ורושמת תשואה של 16.12%, והשלישית היא מור ששומרת על מיקומה עם 15.74%. הראל ומנורה במקומות החמישי והשישי בהתאמה.

אנליסט נופלת למקום השביעי בלבד (מהמקום השני) עם תשואה של 14.64%.

בגזרת המאכזבות - מיטב דש נמצאת מתחת לממוצע עם 13.88%, אחריה כלל עם 13.05% ונועלת את הטבלה אלטשולר שחם עם תשואה שך 8.17% בלבד, נמוך מהממוצע של התשואות של הקרנות במסלול הכללי.

המובילה ללא עוררין בתשואות ל-3 שנים היא אנליסט עם 54.64%

התשואות החודשיות זה נחמד אבל חשוב לבחון מנהלים לטווח ארוך יותר. אז בפרספקטיבה הזו התשואה הממוצעת של הקרנות ב-3 שנים היא 36.68%. למרות החולשה הפעם, אנליסט ממשיכה להשקיף על כל השאר מלמעלה עם תשואה מצטברת ל-3 שנים של 54.64%. השנייה ממשיכה להיות ילין לפידות עם תשואה של 41.56%, והשלישית חוזרת להיות אקסלנס של הפניקס עם 36.53%. כלל נופלת למקום השביעי עם 34%.

בגזרת המאכזבות, האחרונה בטבלה ל-3 שנים היא אלטשולר שחם עם תשואה של 28.8%, מעליה מנורה עם 32.44%, הראל עם 33.03% ומעליה כלל.

ובטווח הבינוני - ל-5 שנים?

בטווח הבינוני, אנליסט עדיין משקיפה על כולם מלמעלה עם תשואה של 91.24%. למקום השני עולה ילין לפידות עם 76.52%, השלישית היא אקסלנס של הפניקס עם 75.36% ואלטשולר נופלת רשמית למקום הרביעי עם 74.65%. התשואה הטובה שלה מהעבר כבר לא מחזיקה את צמרת הטבלה בטווחים הבינוניים בעקבות הנפילה מתחילת השנה.

המאכזבות בטווח הבינוני: בתחתית הטבלה נמצאת הראל עם 64.38%, מעליה מנורה עם 65.26% והשלישית מהסוף היט מיטב דש עם 67.59%.

גילעד אלטשולר מנסה להגן על החלטות ההשקעה שלו בסין ואמר אתמול בראיון לביזפורטל: "בטווח הארוך אסיה תעשה תשואה עודפת לעומת העולם. אירופה ואג"ח - לא מעניין. ישראל זניחה בשוק העולמי, לכן לא הגיוני להחזיק כאן 30-40% מהתיק, וזו טעות שישראלים עשו בעבר" ומוסיף "צריך אומץ כדי להשקיע בסטראטאפים - אין לי את זה". אלו שווקים מעניינים לדעתו להשקעה, מדוע אין טעם להשקיע באג"ח, ומה לגבי אווגווינד ואלקטריאון שפסגות קנו? (לראיון המלא)

קרנות ההשתלמות - השוק הצומח ביותר

שוק קרנות ההשתלמות שמנהל כבר 310 מיליארד שקל, מהווה כמחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). שוק קרנות ההשתלמות הוא שוק מאוד רווחי לגופים המנהלים, כאשר דמי הניהול בו עומדים בממוצע על 0.8%-0.9%. יש לקוחות שמצליחים לקבל (תלוי בגוף) דמי ניהול מעט נמוכים יותר, אבל בממוצע מדובר על עלויות ניהול גבוהות משמעותית. זה נובע מסיבה עיקרית אחת - מוצר אטרקטיבי (בעיקר מבחינת מיסוי) ומנגד, תחרות לא חזקה מספיק.

בטווח הארוך - התשואה דומה, אי אפשר לדעת מראש איזה מנהל יתן ביצועים עודפים עם זאת, חשוב לציין - יש גופים שמייצרים תשואה עודפת, אבל ככל שהחיסכון הוא לטווח ארוך יותר, כך הסיכוי שיהיה גוף מבריק בתשואות ושאתם תבחרו בו הוא נמוך. בסופו של דבר כולם "מתמרכזים" - מספקים תשואות ממוצעות. לכן, אולי דילוגים בין קרנות השתלמות כדי לנסות לאתר את המנהל הטוב ביותר, עשויי לתרום לתשואה הכוללת, אך אף אחד לא נביא ולא ניתן לדעת מי יהיה כמובן המנצח של החודשים הבאים והשנים הבאות. כאמור, ניתן לראות את זה בצורה ברורה, כאשר אלטשולר שחם שהיה המלך של השוק, עבר לתחתית הטבלה בשנה האחרונה.

מה זאת קרן השתלמות ואיך לבחור? קרנות השתלמות הן מכשיר חיסכון לטווח בינוני - 6 שנים, אך לאור היתרונות הרבים הגלומים בו, החוסכים מעדיפים להאריך את החיסכון דרכו ובמקרים רבים הם מגיעים איתו עד לפנסיה. בקרנות השתלמות יש הטבה גדולה שגלומה כבר בעת ההפקדה - הטבת מס של העובד ובנוסף יש פטור על הרווחים השוטפים בקרן בעת המימוש.

איך לבחור קרן השתלמות? הנחת הבסיס היא שמנהלי השקעות טובים ימשיכו להיות טובים גם בעתיד. זו לא הבטחה מוחלטת. אבל זה המידע היחיד שניתן לגזור ממנו לגבי העתיד. את התשואות של מנהלי הקרנות עדיף לבחון לטווח ממושך. ככל שהתשואות של גוף מסוים טובות לאורך זמן, כך זה מחזק את ההנחה לגבי היותו גוף שיודע לנהל את הכסף והוא ינהל היטב גם בעתיד. עם זאת, יש גם חשיבות לטווח הקצר. תשואה טובה בחודש או בחודשים האחרונים, על פני האחרים יכולה ללמד על שינוי כיוון של מנהל ההשקעות לעומת האחרים, על חשיבה מחוץ לקופסה, על גמישות, על יכולת ליצירת ערך.

- 6.בן 19/10/2021 07:39הגב לתגובה זוהקטע שדמי ניהול שם הכי גבוהים והשירות הכי גרוע. קיבלו מכה רצינית ויש גל עזיבות ענק. אם אוקטובר לא ייגמר מבחינתם בין 3 הראשונות, אני גם עוזב.

- עזבתי (ל"ת)קובי 21/10/2021 06:10הגב לתגובה זו

- 5.חייבים לציין שתחילת אוקטובר היורדות עלו חזק וכיסו את ספ (ל"ת)שגיא 18/10/2021 12:48הגב לתגובה זו

- 4.חכמון 18/10/2021 11:31הגב לתגובה זומה עוד לא הבנתם שנגמרו הכלמנטינות בעץ ותצטרכו לחכות לשנה הבאה כדי שעוד פעם העץ יתן פרי וזה בתנאי שלא תהיה בצורת והו יתיבש

- 3.תמשיכו להיות באלטשולר רק אל תבכו על התשואות הגרועות (ל"ת)ברח מאלטשולר 18/10/2021 11:17הגב לתגובה זו

- 2.רק לא סין! 18/10/2021 11:13הגב לתגובה זורק לא סין!

- 1.תמים 18/10/2021 11:09הגב לתגובה זואנליסט בית השקעות טוב מאד.