הריבית הממוצעת על הלוואות בבנקים היא 9%, אבל אתם תשלמו כנראה יותר - הנה הסיבה

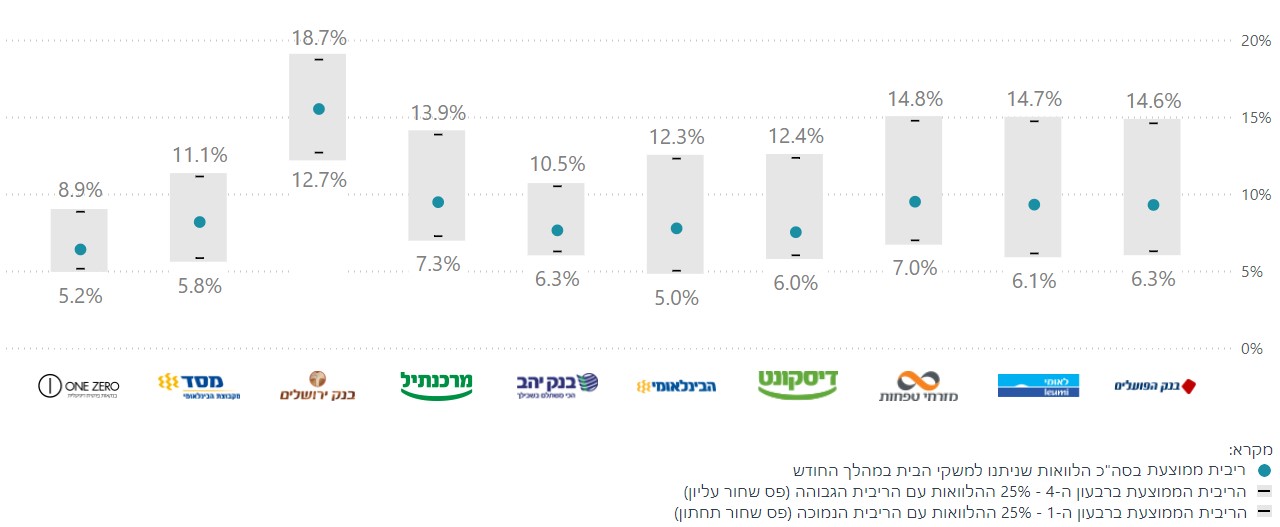

הנתון שאותו כולם מכירים הוא הנתון של הממוצע - מה הממוצע של גובה הילדים בכיתה, הממוצע של הציונים, הממוצע של השכר וכו'. אבל יש נתון לא פחות חשוב ממנו והוא החציון. החציון הוא המספר האמצעי בתוך אותה קבוצה, כזה שחצי מהאנשים נמצאים מעליו וחצי מתחתיו, ללא קשר להפרש למעלה או למטה. מדוע הנתון הזה חשוב? כי במקרה של שכר למשל, הממוצע הוא נתון מעוות כלפי מעלה. הנה דוגמה קיצונית: אם יש 10 אנשים שמרוויחים שכר של 10 אלף שקל בחודש ועוד אדם אחד שמרוויח שכר של מיליון שקל בחודש, אז השכר הממוצע של אותם 11 אנשים יהיה.... תחזיקו חזק... 100 אלף שקל בחודש. ברור כמובן שזה מקרה קיצוני, אבל הוא ממחיש שהממוצע 'רגיש' מאוד לקצוות. עוד דוגמה: אם השכר של אותו בכיר הוא 100 אלף בחודש (וזה כבר מקרים שקיימים במשק) אז השכר הממוצע הוא יותר מ-18 אלף שקל בחודש. גם במקרה הזה הנתון הממוצע מעוות לגמרי (עוד על העיוותים של הממוצע - לחצו כאן).החציון מנטרל בדיוק את ההטיות הללו של הממוצע. בשני המקרים - השכר החציוני יעמוד בדיוק על 10 אלף שקלים. הנתון הקיצוני מנוטרל לחלוטין ולא מעוות את הנתונים. כמובן, גם לחציון יש בעיות משלו ולכן חשוב לבחון את שני הנתונים הללו יחד.למה אנחנו מספרים לכם את זה? כי זה בדיוק מה שחשפו היום נתונים חדשים של בנק ישראל - רק הפוך. לצד פרסום הריביות הממוצעות, בנק ישראל החל לפרסם גם את הריבית החציונית וזה מאפשר לבדוק לא רק את הממוצע אלא גם מה באמת הציבור מקבל - כלומר איפה אתם ביחס למה שהבנק מציע בקצוות. הציבור לקח בחודש ינואר הלוואות בהיקף של 4.1 מיליארד שקל אבל כמה מתוכם קיבלו הלוואות בריבית טובות וכמה בריביות גבוהות? במקרה של ההלוואות שנותנים הבנקים לציבור, הריבית הממוצעת נמוכה מהריבית החציונית. זה אומר לכם בעצם שיש אנשים שמקבלים ריביותטובות יותר ולכן הממוצע במקרה הזה - מוטה כלפי מטה. בבנק ישראל אפילו רמזו לכך וציינו היום "בשל העובדה שבהלוואות צרכניות יש שונות גדולה בריביות שמשלמים הלקוחות, הורחב הפרסום, כך שיוצג מידע לא רק על הריבית הממוצעת אלא יוצג גם טווח הריביות. הריביות המוצעות ללקוחות מושפעות ממספר פרמטרים, בין השאר, רמת הסיכון של הלווה, סכום ההלוואה ותנאיה".מי הם אותם אלה שמשלמים את ריביות הטובות יותר? (כלומר הזולות יותר) ובכן - אלה שהשכר להם גבוה יותר (וממילא גם פחות צריכים את ההלוואות הללו). לכן, כח המיקוח שלהם גבוה יותר משל 'האדם הממוצע' והם יכולים לקבל מהבנקים ריביות לתשלום טובות יותר. אבל רוב האנשים - משלמים ריבית גבוהה יותר מאותה ריבית ממוצעת. נכון לחודש ינואר הריבית הממוצעת במערכת הבנקאית הייתה 9% (לפני העלאת הריבית האחרונה של בנק ישראל בשבוע שעבר) - אבל השוני בפועל בין הבנקים גדול.הנה נתוני הבנקים הגדולים: מזרחי ופועלים בולטים לרעה. לאומי ודיסקונט לטובהעד כמה גדול הפער? מאוד. הבנק שמוביל את הרשימה 'לרעה' - לרעת הלקוחות - הוא בנקמזרחי טפחות, שבו הריבית הממוצעת היא 9.5% ואילו הריבית החציונית היא 13.5%, פער של 4%. בנק הפועלים הוא הבא בתור מבין הבנקים הגדולים כאשר הריבית הממוצעת עומדת על 9.3%, ואילו הריביתהחציונית עומדת על 11.85%, פער של 2.55%.בבנק הבינלאומי הריבית הממוצעת עומדת על 7.8% ואילו זו החציונית על 9%, פער של 1.2%.מנגד יש גם בנקים טובים יותר - שבהם הפערים קטנים הרבה יותר, כלומר הסיכוי שלכם לשלם ריבית דומה לריביות של 'המיוחסים' טובה יותר. בבנק לאומי הריבית הממוצעת היא 9.3% ואילו הריבית החציונית היא 9.44% - במקרה הזה סביר הרבה יותר (פער של 0.14% בלבד). גם בבנק דיסקונט המצב יותר טוב. הוא לוקח ריבית ממוצעת של 7.5% ואילו הריבית חציונית עומדת על 7.8% (פער של 0.3%).בבנקים הקטנים: זהירות - ריבית גבוהה מאוד בבנק ירושלים, וואן זירו מספק תוצאה טובהבנק ירושלים ממשיך לבלוט לרעה בריביות הגבוהות על ההלוואות, הרבה יותר מכל האחרים כאשר הריבית הממוצעת שהוא נותן על ההלוואות היא 15.5% ואילו הריבית החציונית היא 16.8%, פער של 1.3% וזאת מעבר לריבית עצמה שהיא גבוהה ביחס לאחרים, והאמת - גבוהה יותר גם משל חברות כרטיסי האשראי.ומה לגבי הבנק הדיגיטלי, החדש, וואן זירו? הוא בולט לטובה מהצד השני - הוא לוקח ריבית ממוצעת של 6.4% בממוצע והריבית החציונית עומדת על 6.45%, פער של 0.45%, אבל גם אחרי הפערים הללו מדובר על ריבית נמוכה משמעותית מאשר בבנקים המסורתיים. אנחנו אהבנו.מה הריביות הטובות ביותר ומה הגרועות ביותר שאפשר לשלם לבנקים?מה עוד אפשר ללמוד מהנתונים? מה הריביות ה'טובות ביותר' שניתן לשלם על ההלוואות בבנקים ומנגד - מה הריביות היקרות ביותר, כאשר למעלה מוצגות הריביות ל-25% הלווים המסוכנים ביותר בעיני הבנק ולכן הריבית שהם נאלצים לשלם היא הגבוהה ביותר, ומנגד למטה מוצגות הריביות הטובות ביותר, ל-25% הלווים הטובים ביותר בראי הבנק.הנה כאן:אפשר לראות כיצד בבנקים מזרחי, הפועלים ולאומי הריבית המקסימלית (היקרה ביותר) היא 14.6% - 14.8%, בבנקים דיסקונט והבינלאומי הריבית המקסימלית היא 12.3%-12.4%, בבנק ירושלים היא 18.7% ואילו בוואן זירו היא 8.9%. מנגד, הריביות הנמוכות ביותר (הטובות ביותר) הן 6.1%-6.3% בפועלים ולאומי. 7% במזרחי טפחות, 6% בדיסקונט, 5% בבינלאומי, 12.7% בבנק ירושלים ו-5.2% בוואן זירו.הנה הנתונים גם בצורה גרפית:אפשר גם לראות את הפערים בין הריבית החציונית לממוצעת בגרפים: תסתכלו על הגרף של הריבית החציונית, ותראו איך אצל מזרחי טפחות הנקודה התכלת קרובה מאוד לחלק העליון, כלומר לריביות הגבוהות יותר, וכך גם בפועלים ובבנק ירושלים. ואילו בדיסקונט ובוואן זירו היא קרובה למטה - במילים אחרות, יותר אנשים משלמים ריביות נמוכות יותר. גם לאומי נמצא במקום סביר יחסית. מנגד, תראו איך הגרף של הממוצע מעוות את הנתונים - פתאום כל הריביות בבנקים כביכול נמוכות יותר. אבל זה לא אמיתי. אתם כבר מבינים שתשלמו יותר.

מנגד, תראו איך הגרף של הממוצע מעוות את הנתונים - פתאום כל הריביות בבנקים כביכול נמוכות יותר. אבל זה לא אמיתי. אתם כבר מבינים שתשלמו יותר. בבנק ישראל רוצים שהציבור יהיה מודע לפערים הללו ומציינים כי החל מהיום "בנוסף להשוואה פשוטה של הריביות הממוצעות שגבו הבנקים השונים על סה"כ ההלוואות, מוצגת גם השוואה של הריבית החציונית. הריבית החציונית תאפשר לכל צרכן להבין טוב יותר את מיקומו ביחס לשאר הריביות שהוצעו על הלוואות לצרכנים אחרים. ההבדל בין הריבית החציונית לממוצעת הוא שהממוצע מושפע מסכומים (כי הוא משוקלל) ואילו הריבית החציונית אינה מושפעת מהסכום".הערה נוספת חשובה שמציין בנק ישראל זה ש"הריבית על אשראי אינה משתנה בצורה משמעותית בין תקופת ההלוואה השונות" - כלומר הריבית שתשלמו תהיה דומה בין אם תיקחו הלוואה לזמן קצר מאוד ובין אם לזמן ארוך יותר.

בבנק ישראל רוצים שהציבור יהיה מודע לפערים הללו ומציינים כי החל מהיום "בנוסף להשוואה פשוטה של הריביות הממוצעות שגבו הבנקים השונים על סה"כ ההלוואות, מוצגת גם השוואה של הריבית החציונית. הריבית החציונית תאפשר לכל צרכן להבין טוב יותר את מיקומו ביחס לשאר הריביות שהוצעו על הלוואות לצרכנים אחרים. ההבדל בין הריבית החציונית לממוצעת הוא שהממוצע מושפע מסכומים (כי הוא משוקלל) ואילו הריבית החציונית אינה מושפעת מהסכום".הערה נוספת חשובה שמציין בנק ישראל זה ש"הריבית על אשראי אינה משתנה בצורה משמעותית בין תקופת ההלוואה השונות" - כלומר הריבית שתשלמו תהיה דומה בין אם תיקחו הלוואה לזמן קצר מאוד ובין אם לזמן ארוך יותר.

- 3.אביתר 24/03/2023 19:55הגב לתגובה זואתה מתכוון לגובה הריבית בלי הפריים?

- 2.בת אל 04/03/2023 11:12הגב לתגובה זותפנה אל ההנהגה החרדית בבקשה להפסיק העושק

- 1.אחלה כתבה (ל"ת)ראלף 27/02/2023 13:55הגב לתגובה זו