ירידה של 40% בכמות המיזוגים והרכישות לעומת עלייה מינורית של 5% בהיקף הכספי

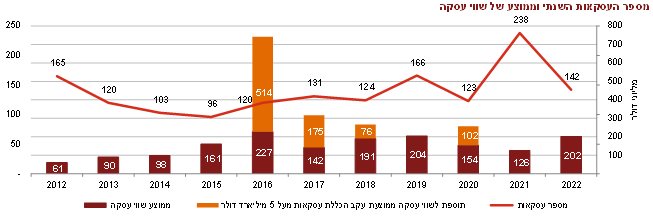

פירמת PwC Israel פרסמה את דו"ח העסקאות השנתי שלה לשנת 2022. בדו"ח, המסכם את עסקאות המיזוג והרכישה שנסגרו השנה (דיווחו על Closing) בקשר עם חברות ישראליות (כרוכשות או כנרכשות), נמצא כי חלה ירידה של כ-40% במספר העסקאות הכולל ביחס לאשתקד. שווי העסקה הממוצע עלה בשנת 2022 ל-202 מיליון דולר, מהגבוהים בעשור האחרון, ומשקף עלייה של 61% לעומת שווי העסקה הממוצע בשנת 2021 שעמד על 126 מיליון דולר. יודגש כי בהחרגת עסקת יוניטי ואיירון סורס בסך 4.4 מיליארד דולר, השווי הממוצע עומד על 154 מיליון דולר. נראה שירידת השוויים המדוברת טרם חלחלה לשוק המיזוגים והרכישות המקומי, מה שצפוי להכניס שחקנים נוספים שנמנעו מסביבת המחירים הגבוהה של השנתיים האחרונות.

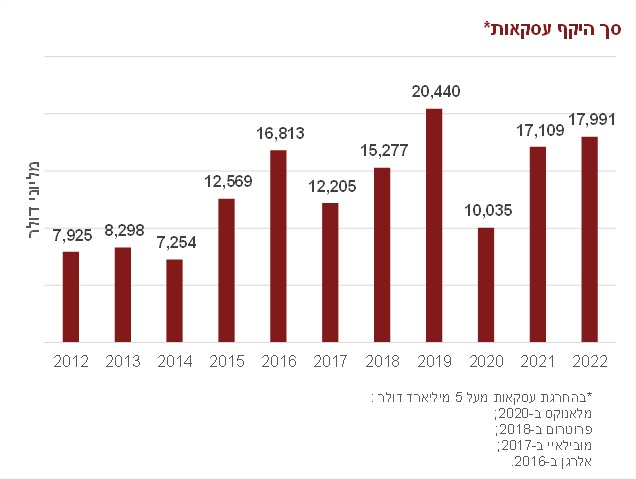

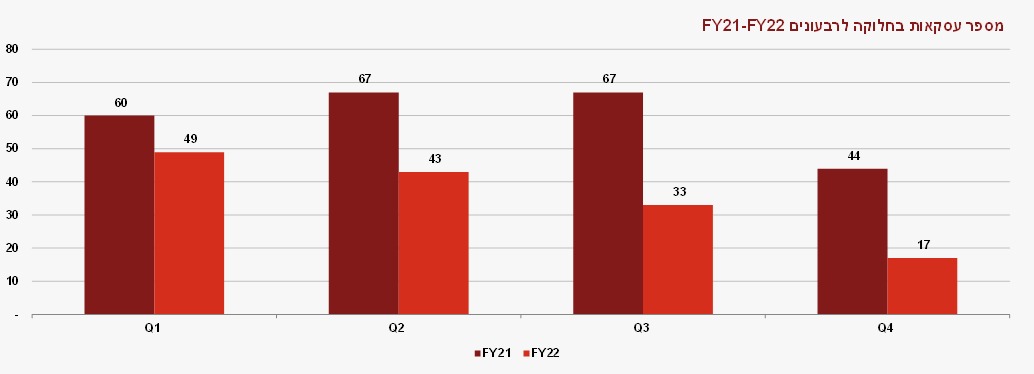

מספר העסקאות הכולל הסתכם בשנת 2022 ל-142 עסקאות, זאת לעומת שנת 2021 שכללה 238 עסקאות. לאורך שנת 2022, ניתן לראות שכמות העסקאות הלכה ופחתה, מה שעלול לבשר על האטה משמעותית בכמות העסקאות גם בשנה הבאה. ברבעון הראשון לשנת 2022 עוד נרשמה כמות עסקאות גבוהה ביחס לשאר הרבעונים בשל ההמשכיות משנת 2021. יחד עם זאת, הסכום הכולל של העסקאות שנחשפו לציבור בשנת 2022, עומד על כ-18 מיליארד דולר, אשר מהווה עליה של כ-5% לעומת 17.1 מיליארד דולר בשנת 2021. היקף העסקאות הגבוה נובע בעיקר משלוש עסקאות מעל מיליארד דולר, ביניהן עסקת יוניטי ואיירון סורס בשווי 4.4 מיליארד דולר, אשר מהוות כ-37% מסך השווי לשנת 2022.

- פייפאל רוכשת את סימביו ומרחיבה את פעילות המסחר בצ’אטבוטים

- טיאסג'י מאחדת את EPR, בר טכנולוגיות ואשד נכסים לחברה מוניציפלית אחת

- המלצת המערכת: כל הכותרות 24/7

נתח העסקאות מעל למיליארד דולר חוזר לרמות שהיו בשנים שקדמו לשנת 2021. בשנת 2022 העסקאות מעל 1 מיליארד דולר מהוות 3% מכמות העסקאות הכוללת. 13% מכמות העסקאות היו בשווי שעולה על 400 מיליון דולר, זאת בדומה לשנים 2019 ו-2020, וגבוה מה-8% שנצפה בשנת 2021. הסיבה לכך נעוצה בחזרה של החברות לשוק המיזוגים והרכישות במקום ביצוע הנפקות (IPOs) ועסקאות SPAC. היקף העסקאות מתחת ל-100 מיליון דולר ירד מעט ביחס לשנת 2021 ועמד על 62% מסך כמות העסקאות.

הרוכשות הישראליות ממשיכות להיות דומיננטיות בשוק

הרוכשים הישראלים ממשיכים להפגין חוזקה עם שיעור רכישות של כ-38% מתוך תנועות ההון בשנת 2022 ו-55% ממספר העסקאות הכולל. נתון זה משקף את חוזקת ובשלות השחקנים הישראלים המכוונים לצמיחה. חברות ישראליות ממשיכות לראות את עצמן כרוכשות ולא כנרכשות.

19% מסכום העסקאות הכולל היה מיועד לעסקאות "כחול לבן" בהן הן הרוכשת והן הנרכשת היו ישראליות זאת בסך של כ-3.5 מיליארד דולר – נתון המשקף זינוק ביחס לאשתקד, אז החברות הישראליות רכשו חברות ישראליות בסכום של 2.8 מיליארד דולרים בלבד. בסך הכל, במהלך 2022 היו 38 עסקאות בהן חברות ישראליות רכשו חברות ישראליות. הבולטות שבהן היו: עסקת אגד – קיסטון בסך 846 מיליון דולר, עסקת פרשמרקט- פז בסך 786 מיליון דולר ומדיגייט – קלרוטי בסך 400 מיליון דולר. כמו כן, סכום של כ-3.2 מיליארד דולרים הושקע בשנה החולפת בעסקאות שבוצעו על ידי רוכשים ישראלים כאשר הנרכשת הייתה חברה זרה.

- רשות המסים נגד הדרייברים - עצרה חשוד בהעלמת הכנסות של 1.4 מיליון שקל

- מחקר חדש של האוצר על הסכנה בחוב לתוצר גבוה - פגיעה בצמיחה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הראל ויזל לוקח לג'ורג חורש את הזיכיון לייבוא מוצרי דייסון...

הרוכשים האסטרטגיים ממשיכים להוביל את השוק

כ-8% בלבד מסך כמות העסקאות שנסגרו בשנת 2022 בוצעו על ידי רוכשים פיננסיים (12 עסקאות), נתון אשר מהווה שיא שלילי ביחס לסך כמות העסקאות וירידה משנת 2021, אז מספר העסקאות שבוצעו על ידי רוכשים פיננסיים עמד על 18. חולשת המשקיעים הפיננסיים בייחוד השנה עשויה לנבוע מהקושי שלהם להתחרות ברוכשים האסטרטגיים ברמת המחירים ששררה בשוק, זאת לאור היעדר הסינרגיות, ו"ישיבה על הגדר" מצידם בציפייה לירידת שווי החברות. שתי עסקאות מרכזיות שביצעו רוכשים פיננסים בשנה זו הן רכישת אגד על ידי קרן קיסטון ורכישת חברת אבטחת המידע תופין על ידי חברת ההשקעות האמריקאית Turn/River Capital. מספר העסקאות האסטרטגיות עמד על 130 בשווי ממוצע של 198 מיליון דולר והוא הנתח המשמעותי יותר בשל המגמות שאפיינו את שנת 2022 והן שאיפה של חברות להמשיך ולהראות צמיחה, להתמקד באסטרטגיה, ולייצר יתרון יחסי אל מול חברות מתחרות.

הרוכשים האמריקאיים מתחזקים על חשבון מזרח אסיה ואירופה

מבחינת תמהיל מדינת המקור של הרוכשים הזרים מתוך היקף העסקאות שבוצעו על ידי רוכשים זרים, דריסת הרגל של צפון אמריקה מתעצמת עם כ-86% מתוך סך היקף העסקאות, שיא של השנים האחרונות. סך הכל בוצעו 50 עסקאות על ידי רוכשים צפון-אמריקאיים – הכוללות 43 עסקאות של רוכשים אמריקאיים ו-7 של רוכשים קנדיים – בסכום כולל של כ-9.7 מיליארד דולר. בהיבט מספר העסקאות, בשנת 2022 78% מהרכישות של זרים בחו"ל נעשו על ידי שחקנים שמקורם בצפון אמריקה, לעומת שנת 2021 בה אילו היוו 70%, בסכום כולל של כ-8 מיליארד דולר. לאחר ארצות הברית ניצבת אירופה עם כ-11% מסך היקף העסקאות. במקביל, מזרח אסיה צוללת מכ-760 מיליון דולר ל-34 מיליון דולר וכמעט ונעלמת.

קטר ההייטק ממשיך להוביל, יחד עם עלייה במגזר האנרגיה

בדומה לשנים קודמות, היקף העסקאות בהייטק ממשיך להוביל את השוק ועומד על כ-9.3 מיליארד דולר בשנת 2022, הסכום השני בגובהו לאחר השיא שנרשם אשתקד. סך העסקאות של מגזר האנרגיה הסתכם לכ-1.6 מיליארד דולר, זאת לעומת סך של 917 מיליון דולר בשנת 2021 – זינוק של 76%. הזינוק הוא לאור 3 עסקאות שביצעה איתקה (חברת הבת של דלק) וביניהן רכישת חברת האנרגיה סיקאר בשווי מוערך של 1.1 מיליארד דולר. במקביל, מגזר מוצרי הצריכה והשירותים הסתכם לכ-1.7 מיליארד דולר בעקבות רכישת קיסטון את אגד והשלמת רכישת רשת המרכולים פרשמרקט על ידי פז. כמו כן, מיזוג זרוע הפעילות של בנק לאומי בארה"ב עם הבנק האמריקאי – Valley National Bank הוביל לזינוק בשווי העסקאות במגזר הפיננסים.

רו"ח ליאת אנזל אביאל: "שינויים קיצוניים בסביבה המאקרו-כלכלית בשנת 2022 הובילו לחוסר וודאות גבוה בשוק. סביבת הריבית הנמוכה שאפיינה את העשור האחרון השתנתה במפתיע עם עליות ריבית חדות בבנקים המרכזיים בכל העולם. עליית מחיר הכסף בשילוב גורמים כמו המשבר העולמי המתמשך בשרשראות האספקה, עליות מחירים ומשברים גיאופוליטיים כגון מלחמת רוסיה-אוקראינה, הובילו לחוסר יציבות שמיתן את הקצב המהיר של שנת 2021 ואת מוטיבציית המשקיעים לביצוע עסקאות. עם זאת, מהירות התגובה של השוק המקומי ב-2022 אינה קיצונית ושנת 2022 ממשיכה להפגין חוזקה, הנתמכת מסגירת עסקאות שהחלו בשנת 2021".