הפיקדון השקלי המבוקש בחודשים האחרונים - ומה התשואה שהוא צפוי להניב?

הר השקלים בפיקדונות ובעו"ש גדל כמעט בכל חודש. הישראלים אוהבים את הכסף שלהם במקום בטוח. היקף הפיקדונות, העו"ש וחסכונות הציבור בבנקים עבר לאחרונה את רף ה-2 טריליון שקלים.

הר השקלים הזה נמצא בעיקר בעו"ש (כ-500 מיליארד שקל) ובפיקדונות עד שנה (כ-1 טריליון שקל), כשבתוך המסלולים יש העדפה ברורה לפיקדונות בריבית קבועה על פני ריבית משתנה, אבל זה משתנה.

לקריאה נוספת:

>> יועצת ההשקעות אמרה ללקוחה: "זה הדבר הכי טוב בשבילך", ושמה את הכסף בפיקדון עם תשואה נחותה

>> "הציבור מעדיף פיקדון לשנה-שנתיים; 50% בריבית משתנה והיתר שקלית או צמודה"

פיקדון בריבית קבועה לעומת פיקדון בריבית משתנה

פיקדון שקלי בריבית קבועה מבטיח לכם את התשואה שנקובה במועד הכניסה לפיקדון. לדוגמה - אם אתם מפקידים בפיקדון שקלי בריבית קבועה שנותן 4.2% בשנה והשקעתם 100 אלף שקל, תקבלו בעוד שנה את הקרן עם הריבית - 4,200 שקל (4.2% על 100 אלף שקל) כשמהרווח יורד מס של 15% (630 שקל). בסה"כ תקבלו 103,570 שקלים.- מה הריבית על פיקדונות בבנקים? בדיקה

- למה לשים כסף בפיקדון? הנה אלטרנטיבה מעניינת

- המלצת המערכת: כל הכותרות 24/7

פיקדון שקלי בריבית משתנה מספק לכם תשואה שמשתנה בהתאם לריבית בנק ישראל. כאן תקבלו ריבית גבוהה יותר כי אתם לוקחים סיכון שהריבית תרד. כאן תוכלו לקבל ריבית משתנה של 4.4% בפיקדון שנתי. אם בנק ישראל לא יוריד את הריבית בשנה הזו אתם מקבלים 4.4% על כל השנה. אם בנק ישראל יוריד ריבית, אתם תקבלו על התקופה עד ההורדה ריבית אפקטיבית של 4.4% (לדוגמה - אם זה לחצי שנה מדובר על כ-2.2%) ועל התקופה שאחרי ההורדה תקבלו את הריבית החדשה.

מה עדיף - ריבית קבועה או משתנה?

בנק ישראל מעריך שהריבית תרד בסוף הרבעון השני של 2025. כך שעל פי ההערכה זו, רוב הזמן תקבלו ריבית גבוהה יותר וגם כשהיא תרד ותפגע בתשואה זה יהיה לפרק זמן קצר. כלומר על פניו, הפרש של 0.2%-0.3% לטובת הריבית המשתנה משתלם בנקודת זמן הזו.

יש כמובן סיכונים - ייתכן שתחזית בנק ישראל תשתנה, ייתכן שהריבית תרד מוקדם יותר מהצפוי (ייתכן גם ההיפך, אבל בארה"ב היא תתחיל לרדת בחודש הבא). אם זה יקרה אתם יכולים לקבל בסה"כ פחות, אבל כדי שזה יקרה הריבית צריכה לרדת הרבה ומהר.

אז מה עדיף לכם? אם אתם מקבלים בפיקדון המשתנה 0.3% מעל הפיקדון בריבית קבועה, סיכויים מאוד גבוהים שהוא יספק תשואה טובה יותר במבחן השנתי, גם אם הורדת הריבית תוקדם. אם אתם מקבלים הצעה בפער של 0.1% לטובת הפיקדון בריבית משתנה, זה כבר לא שווה את הסיכון - לכו על ריבית קבועה. זאת לא המלצה או עצה, זה פשוט חישוב שמתבסס על הנתונים וההערכות הנוכחיות.

הציבור עובר לפיקדונות בריבית משתנה

ואכן, ניתן להיווכח שהציבור עובר בחודשים האחרונים לפיקדונות בריבית משתנה. עדיין הפיקדונות בריבית קבועה הם הרוב הגדול, אבל בחודש שעבר הופקדו לפיקדונות בריבית משתנה 23 מיליארד שקל, ולפיקדונות בריבית קבועה כ-27 מיליארד שקל.- עוד שלב בדרך לתחרות בבנקים: הקלות רגולטוריות לבנקים קטנים

- מעל ל-640 אלף שקלים בעיצומים הוטלו על בזק בינלאומי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- סוד הנדל"ן: איך הציבור החרדי קונה דירות בלי הון עצמי?

היחס לפני חצי שנה-שנה היה פי כמה לטובת ההפקדות בפיקדונות בריבית קבועה. כלומר, משהו קורה - זה מתחיל בחוסכים מתוחכמים שמבינים איפה יקבלו תשואה טובה יותר, נמשך ביועצי ההשקעות שמבינים זאת ומעבירים לציבור וכך היקף ההשקעות בפיקדונות האלו עולה.

מה הריבית בפיקדונות שקליים בריבית משתנה ומי הבנקים ההוגנים?

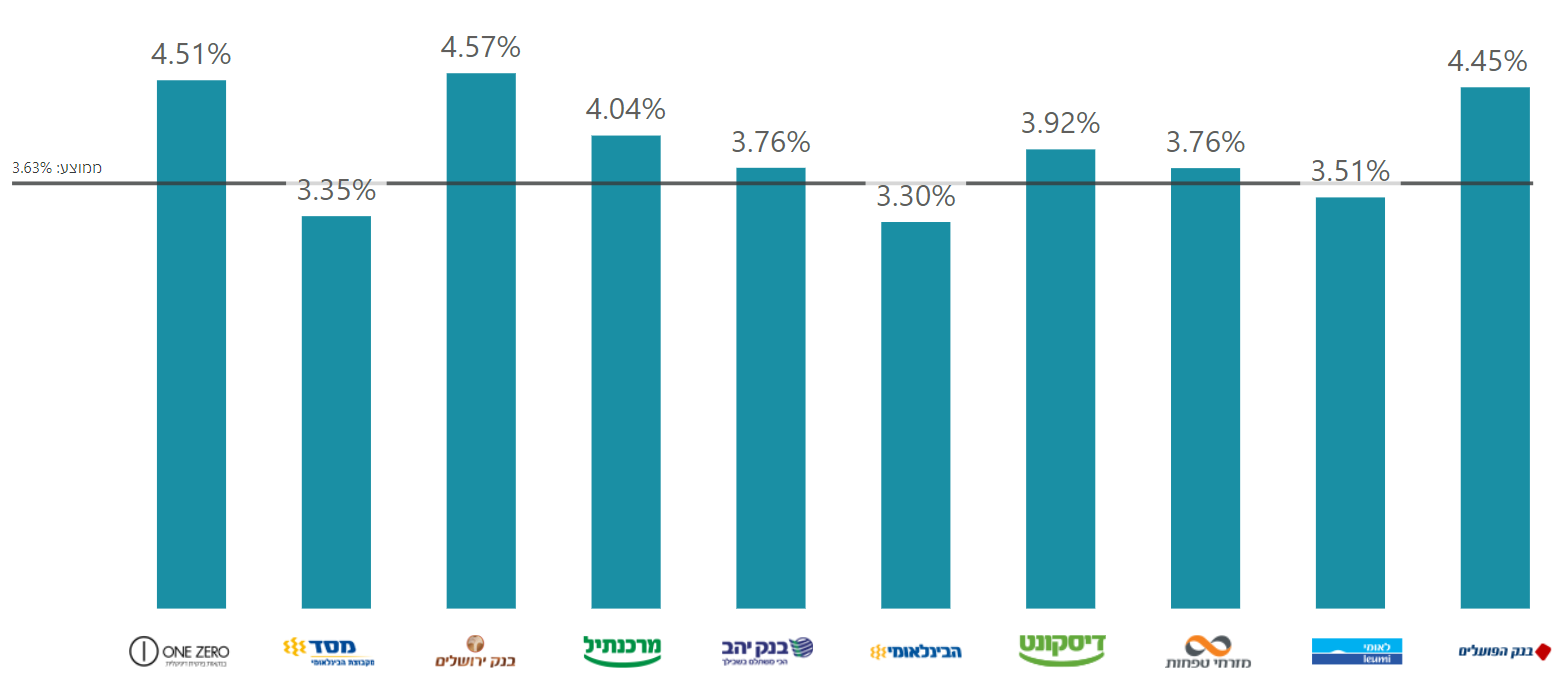

מהנתונים שפרסם בנק ישראל בשבוע שעבר, עולה כי בחודש יולי ההצעות לשנה (ריבית משתנה) של וואן זירו, בנק ירושלים ובנק הפועלים היו הרבה מעבר לממוצע שעומד על 3.63%. זה לא אומר בהכרח שבבנקים האחרים לא תוכלו לקבל ריבית טובה, זה אומר שתצטרכו כאמור להתמקח ולהציג את הטבלה הזו. אם זה לא יעזור, יש לכם הרבה אלטרנטיבות.

ריבית משתנה לשנה

קרדיט: בנק ישראל

חשוב לציין שמדובר בנתוני אמת, אבל מדובר בממוצעים. כלומר, יש כאלו שמקבלים יותר מהריבית שמעודכנת כאן ויש כאלו שפחות. זה תלוי בכוח המיקוח שלכם מול הבנקים. ככל שאתם מגיעים עם סכום גדול יותר כך תקבלו ריבית גבוהה יותר, ככל שאתם מכירים את השוק (או את הטבלה הזו) כך תוכלו להתמקח באופן נכון יותר.

בנק ירושלים ווואן זירו מספקים ריביות טובות יותר. זה ידוע וזה יכול לשמש אתכם - או למעבר אליהם, או להתמקחות מול הבנק שלכם. ברוב הגדול של המקרים, הבנקים שלכם יעלו לכם את הריבית וישאירו אתכם בבנק.

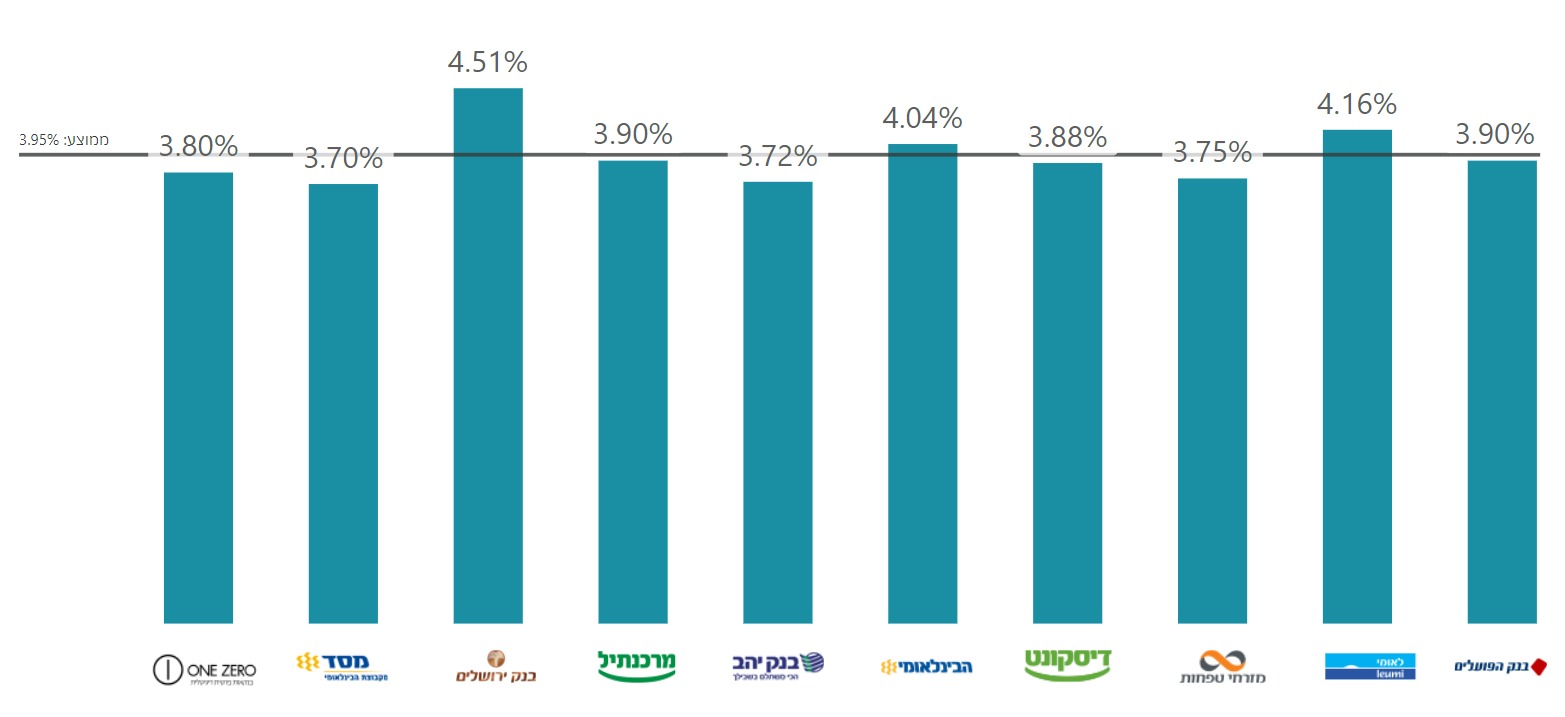

מה שמעניין בהשוואה בין הבנקים הוא שאין הלימה בין המובילים בפיקדונות בריבית קבועה לאלו שמובילים בפיקדונות בריבית משתנה. למעט בנק ירושלים שאסטרטגית נותן ריבית טובה על הפיקדונות (ועדיין הבנקים הגדולים מונעים מעברי כספים אליו דרך התגמשות מול הלקוחות ש"מאיימים" בעזיבה), אי אפשר לדבר על בנקים שבאופן עקבי נותנים תשואה טובה בכל האפיקים ולכל השנים.

ריבית קבועה לשנה

- 7.עידן 27/08/2024 02:54הגב לתגובה זובקרן כספית מקבלים יותר והמיסוי הוא צמוד מדד ולא 15% נומינלי לפחות עד הואדת הריבית וכנראה קצת אחר כך התשואה תהיה יותר טובה.

- 6.כתבה מעניינת (ל"ת)דן 26/08/2024 22:44הגב לתגובה זו

- 5.ריבית לא תרד כל כך מהר במצב בוא נמצא לכלכלה שלנו היום (ל"ת)עוסי 26/08/2024 12:01הגב לתגובה זו

- 4.מעניין 26/08/2024 11:55הגב לתגובה זומעניין.. האם לאחרונה מנגנים על פיקדונות יותר ויותר? האם גילו שאי אפשר כבר לנפח את בועת הנדלן והיא קרובה להתפוצץ בדמות הסאב פריים? האם גילו שהריבית בישראל לא הולכת לרדת בקרוב? האם הגירעון גדל וגדל וגזרות מתקרבות? האם ההייטק כבר לא כמו שאמרו? האם פאוול מאותת על הורדה בשל הבנה שמיתון החל? מעניין.. אז כעת מציעים חוף מבטחים? שיהיה איזשהו אמון במערכת? והמבין... יבין? כנסו ליד 2.. אולי אפשר להבין משם..

- 3.החיים 26/08/2024 11:40הגב לתגובה זובהנחה של אינפלציה 3 אחוז זה 4.35 אחרי מס הרבה יותר משני הפקדונות שמופעים בסקירה שנותנים במקרה הטוב שהריבית לא תרד 3.74 אחוז לשנה אחרי מס אבל תמשיכו לשווק פקדונות שיקליים בבנקים... ותתעלמו מהפיקדון שעשה בשנה האחרונה 4.5 אחוז (אחרי מס) פקדונות צמודי מדד לשנה בריבית 2 אחוז שהחזקתי והתשחררו בשבועות האחרונים

- דוד 27/08/2024 04:14הגב לתגובה זוהמס על פיקדון צמוד מדד הוא 25% ולא 15%

- האינפלציה לא תהיה כבר 3 אחוז (ל"ת)מני 26/08/2024 13:24הגב לתגובה זו

- אלון 26/08/2024 12:10הגב לתגובה זוהמקסימום שראיתי זה 1.6

- 2.ממשלתי 526 נותן 4.6 בלי טובות מהבנקים (ל"ת)קלבסיאלה 26/08/2024 11:24הגב לתגובה זו

- 1.למה לא קרן כספית שקלית? (ל"ת)שי 26/08/2024 11:21הגב לתגובה זו