לאחר התנודה בשבוע האחרון, שוק האג"ח הממשלתי חוזר לעניין?

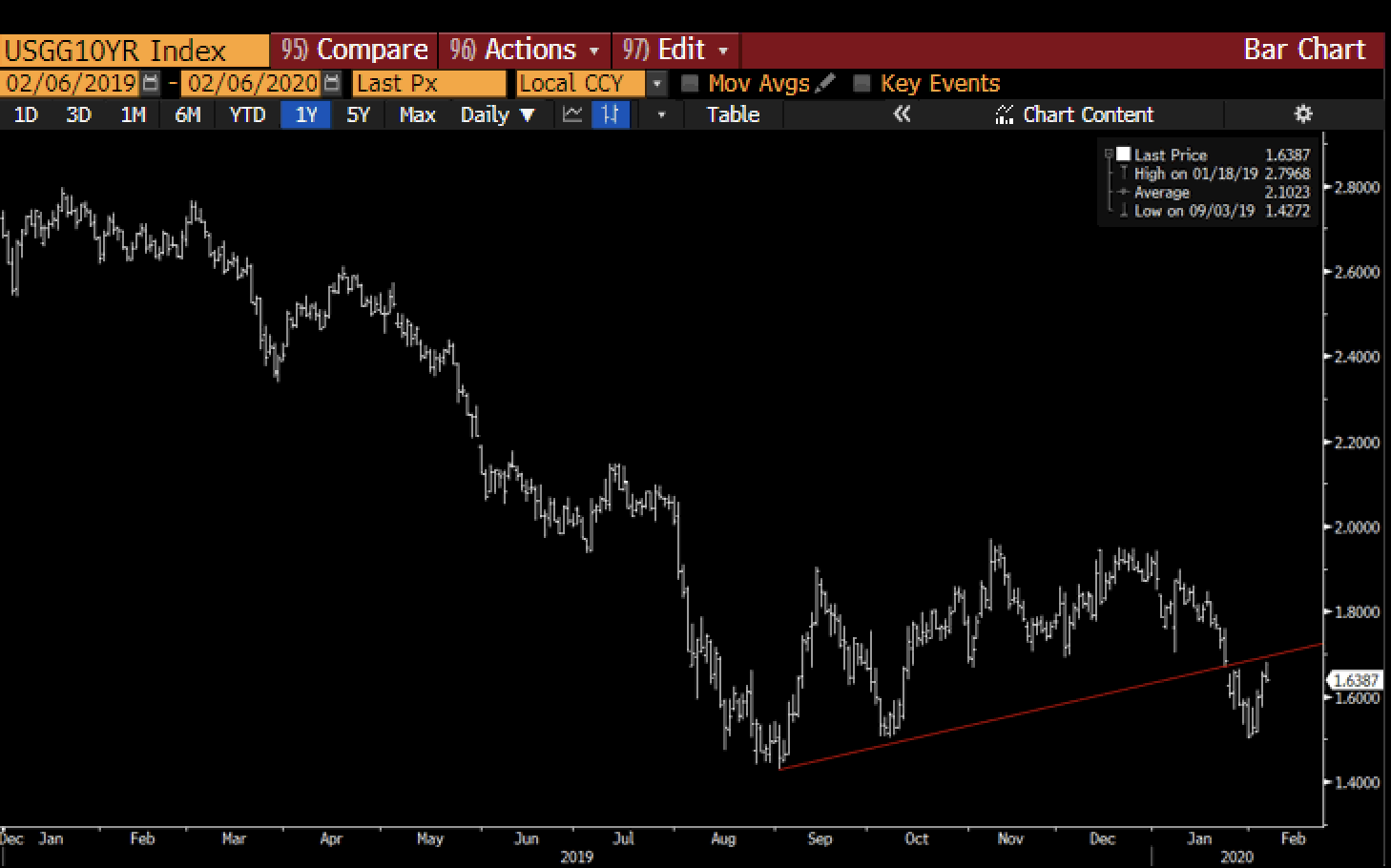

התנודתיות בשווקים מורגשת בתקופה האחרונה גם בשוקי האג"ח: לאחר שתשואות האג"חים נפלו בחדות בשבוע שעבר, השבוע נרשמה התאוששות חדה. התשואה על אגרות החוב של ארה"ב לתקופה של 10 שנים עומדת כעת על 1.64%, לעומת תשואה של 1.5% בלבד בסופ"ש האחרון. לאחר השינוי החד, האם זהו הזמן לחזור לאגרות החוב הממשלתיות?למרות התעלמות שוקי המניות בימים האחרונים מההשבתה של רוב הכלכלה הסינית בעקבות נגיף הקורונה, נראה כי קיימת הסכמה דיי רחבה כי צפויה פגיעה בצמיחה במדינה. בימים האחרונים הורידו מרבית הסוכנויות הדירוג את תחזיותיהן לצמיחה בסין לטווח של 5.6%-5.9%, הצמיחה הנמוכה בעשורים האחרונים (לכתבה המלאה).וכאן מגיע התפקיד העיקרי של אג"ח ממשלתי – ביטחונות עבור המערכת הפיננסי. כחלק מלקחי המשבר הכלכלי של 2008, רגולציית באזל 3 השיתה על הבנקים יחסי נזילות חדש - יחס הנזילות המזערי (LCR - Liquidity Coverage Ratio). במסגרתו, בנקים נדרשים להחזיק "נכסים נזילים איכותיים" בהיקף המספיק כדי לעמוד בתזרימים היוצאים במשך 30 ימים, תחת הנחות המשקפות תרחיש משבר. "נכסים נזילים איכותיים" מוגדרים בעיקר כמזומנים, אג"ח ממשלתיות ואגרות חוב בדירוג גבוה.ברגע שיש האטה בכלכלה הריאלית, הדרישה "לביטחונות איכותיים" עולה משמעותית. ובמילים פשוטות: אם אכן יש האטה בסין (שצוברת תאוצה ככל שהשיתוק הכלכלי נמשך), הביקושים לאגרות החוב של אג"ח צפויים להיות גדולים, גם אם שוקי המניות לא מראים זאת כעת.בהסתכלות לטווח ארוך יותר, האירוע העיקרי בשנתיים הקרובות צפוי להיות השלב האחרון בניסיון להרחיב את הרגולציה על שוק הנגזרים העולמי (standardized Initial Margin). השלב האחרון היה צפוי להתרחש בספטמבר 2020, אך פוצל לפני מספר חודשים ל-2, כאשר רק חלק מהגופים הפיננסים ידרשו לעמוד בקריטריונים בספטמבר הקרוב והשאר צפויים בספטמבר הבא. ההשפעה העיקרית של רפורמה זו, שוב עלייה בדרישה באיכות הביטחונות.בגזרת הטכנית, תשואות האג"חים של ארה"ב חוזרות הערב לנק' מעניינת במיוחד - נק' שבירת המגמה שהתרחשה בחודש שעבר. התהפכות סביב נק' זו צפויה לתת אישור לירידה רחבה יותר של התשואות.תשואות האג"חים של ארה"ב לתקופה של 10 שנים: נק' מעניינת כעת

- 3.איזה תזמון - לראות הבוקר את אגרות החוב של ארה"ב מזנקות (ל"ת)תותח 07/02/2020 12:36הגב לתגובה זו

- 2.דירה = קורת גג 07/02/2020 09:37הגב לתגובה זודירה = קורת גג,היא צורך בסיסי של האדם

- 1.דירה=קורת גג 07/02/2020 00:30הגב לתגובה זודירה=קורת גג,היא צורך בסיסי של האדם