בספטמבר זה הסתיים בהזרקה של חצי טריליון דולר, גם הפעם?

משבר הקורונה בארה"ב מתחיל להפוך ביומיים האחרונים למשבר בנקאות. יומיים בלבד לאחר הורדת הריבית המפתיעה ב-50 נק' בסיס לרמה של 1.25%-1%, האירועים ביומיים האחרונים מאותתים על התפתחות מהירה מצוקת נזילות במערכת הבנקאית בארה"ב. בחודש ספטמבר זה הסתיים בהזרקה של קרוב ל-500 מיליארד דולר ע"י הפד', גם הפעם? לא כל כך מהר.

בשוק הריפו: ב-3 הימים האחרונים הביקוש למזומנים מהפד' זינקו. היום לדוגמ, הפד' הזרים 87 מיליארד דולר כהלוואה לתקופה של יום. במקביל, הבנק הזריק עוד 20 מיליארד דולר לתקופה שבועים. הביקושים לפעולה זו עמדו על 72 מיליארד דולר - פי 3.6 מהסכום שהבנק הציע. במקביל, הריבית בשוקי הריפו נצמדת בימים האחרונים לקצה העליון של טווח הריביות שקבע הפד', כאשר חלק ניכר מהעסקאות נעשות מעל הרף של 1.25%.

האם זה צריך להפתיע? לא ממש. אתמול הסברנו בביזפורטל כי הורדת הריבית האחרונה צפויה להוריד משמעותית את המוטיבציה והיכולת של המלווים בשוק זה (לכתבה המלאה). להערכתנו, ללא התערבות בימים הקרובים מצד הפד' בשוק זה, האירועים של ספטמבר האחרון (לכתבה המלאה) עשויים לחזור על עצמם.

הזרקת ההון שביצע הפד' היום לתקופה של שבועיים: ביקושים של פי 3.6

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- המלצת המערכת: כל הכותרות 24/7

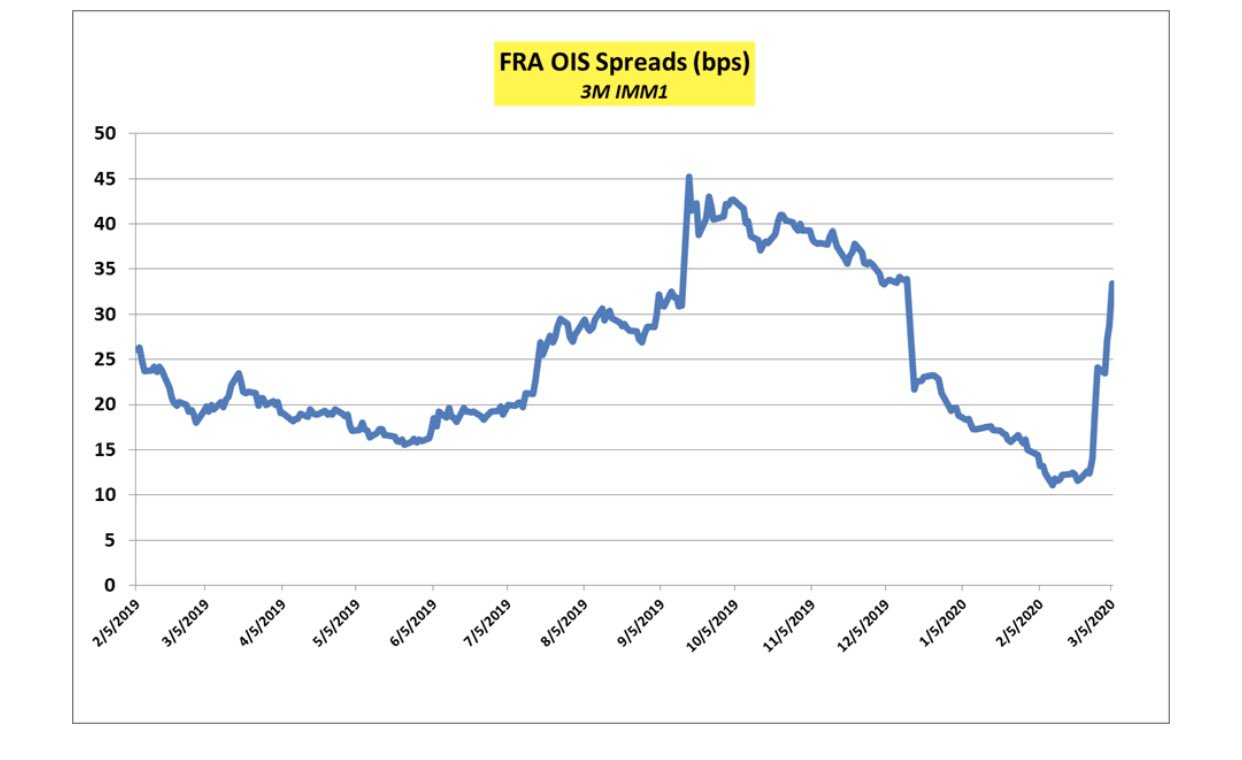

במקביל, מרווח ה-FRA/OIS ל-3 חודשים מזנק ביומיים האחרונים לרמות של סוף 2019. FRA זה קיצור של Forward Rate Agreement - חוזה על הריבית העתידית. ו-OIS מייצג את הריבית חסרת הסיכון (ריבית הפד'). ככל שהפער גדול יותר, המשמעות היא שהבנקים מעריכים כי שהריבית האפקטיבית בשוק תיהיה גבוהה יותר מהריבית חסרת הסיכון - כלומר צפי לתנאי מימון נוקשים יותר.

מרווח ה-FRA/OIS תנאי המימון בשוק מתחילים להיות הדוקים

נציין כי גורם נוסף מוסיף ללחץ בסקטור והוא עדכון הרגולציה שהתרחש אמש. הרגולטור בארה"בעדכן אמש את המגבלות הון על הבנקים הגדולים (G-SIB). המשמעות של השינויים אמש: הבנקים הגדולים צריכים להגדיל את הון ביותר מ-46 מיליארד דולר בשנה הקרובה. בסיטואציה הנוכחית - בנקים אלו צפויים "לסגור את הברז" לשאר הבנקים הקטנים שתלויים בהם.

כפי שניתן לראות, התנאים במערכת הבנקאית מתחילים להזכיר את הרבעון האחרון של 2019, אז נאלץ הפד' להתחיל להגדיל את מאזנו בצורה דרמטית ולהזרים הון למערכת הבנקאית. המהלך יחזור על עצמו גם הפעם?

- האינפלציה בארה"ב שתפורסם מחר תקבע את הכיוון בוול סטריט: מפת התרחישים של ג'יי פי מורגן

- מיקרוסופט רוצה ״עצמאות מלאה״: תפתח מודלי AI משלה ותצמצם תלות ב-OpenAI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

יש כרגע בעיה אחת לבצע מהלך דומה: הפד' חייב קודם כל לבצע עוד הורדת ריבית משמעותית, אחרת כל הזרקת הון תיהיה לא אפקטיבית. התשואות על אגרות החוב בטווחים של 3 חודשים עד 7 שנים נסחרות מתחת לרף של ה-1%, כאשר התשואה לשנה עומדת על 0.4% בלבד. בסיטואציה הנוכחית, עדיף לגופים הפיננסים עם גישה לחשבונות הפד' (שיקבלו את הכסף מהפד' במקרה הנ"ל) להפקיד את הכסף בחשבון הפד' ולקבל תשואה של 1%-1.1% במקום לשחרר נזילות לשאר המערכת.

נכון להיום, הפד' צריך לחתוך את הריביות בצורה מיידית בעוד 0.75%, ורק לאחר מכן הוא יוכל לפעול בצורה אפקטיבית בשוקי האג"ח.

מה הבעיה?

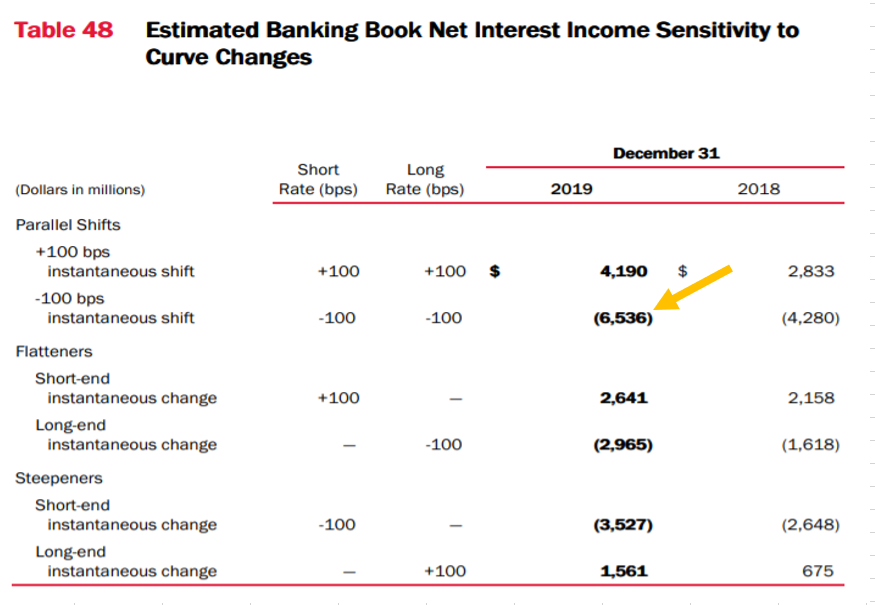

פעילות הליבה של הבנקים, ההכנסות מריבית, צפויה להיחתך בסיטואציה כזו. בדוחות של בנק אוף אמריקה לדוגמה, מצויין כי ירידה במקביל של 1% בעקומת האג"ח במהלך 12 החודשים הקרובים צפויה לגרום לירידה של 6.5 מיליארד דולר בהכנסות מריבית. הפד' כבר הוריד את הריבית בחדות והמניה מגיבה בירידות חדות בימים האחרונים. הורדה נוספת צפויה לגרום לנזק עוד יותר גדול.

דוח הרגישות האחרון של בנק אוף אמריקה: בדרך לאזהרת רווח?

- 6.שובי דובי 06/03/2020 08:52הגב לתגובה זוובשונה מ 2008 אין כ"כ תחמושת ו "הפתעות" לבנקים המרכזיים בקנה ...אין מה להתכחש, הנזקים מהוירוס רק בתחילתם . וגוברים מיום ליום ...ההתאוששות הולכת להיות ארוכה ביותר אם בכלל.

- 5.השוק הריאלי תקוע (ל"ת)מה יעזור כסף 06/03/2020 07:36הגב לתגובה זו

- 4.דירה=קורת גג 06/03/2020 01:01הגב לתגובה זודירה=קורת גג=קורת גג=צורך בסיסי של האדם

- 3.הדובי הזועם 05/03/2020 22:26הגב לתגובה זוכל עלייה לצורך ירידה .כנסים מתבטלים.בתי מלון מתבטלים.נופשים מתבטלים.חופשת האביב באמריקה תהייה פרווה.

- 2.Q 05/03/2020 22:10הגב לתגובה זוההזרקה היחידה שתועיל - חיסון

- 1.כן... צודק הברבור השחור עדין כאן (ל"ת)ח 05/03/2020 21:24הגב לתגובה זו