הגיבורים של מגפת הקורונה מפסידים בוול סטריט

הסקטור נסחר במכפילי רווח הנמוכים בשוק: תשואת דיבידנד של החברות כפולה משל ה-S&P 500: הקורונה פגעה במכירות הסקטור בכ-5%, זה הזמן לקאמבק

להציל את העולם מפני מגפת הקורונה לא נחשב יותר מידי בעיניהם של משקיעי וול סטריט. תעשיית התרופות הגלובלית הצליחה לנצח את הפנדמיה, כאשר ענקיות כמו פייזר וג'ונסון פיתחו חיסון לנגיף תוך פחות משנה. עם זאת, המשקיעים לא התרגשו יותר מידי, מרבית החברות הגדולות בסקטור השיגו תשואות נמוכות משמעותית מתשואה השוק. כך למשל, תעודת הסל העוקבת אחר חברות התרופות (סימול:PPH) עלתה בשנת 2020 כ-21% בעוד מדד ה-S&P 500 חצה את ה-40%.

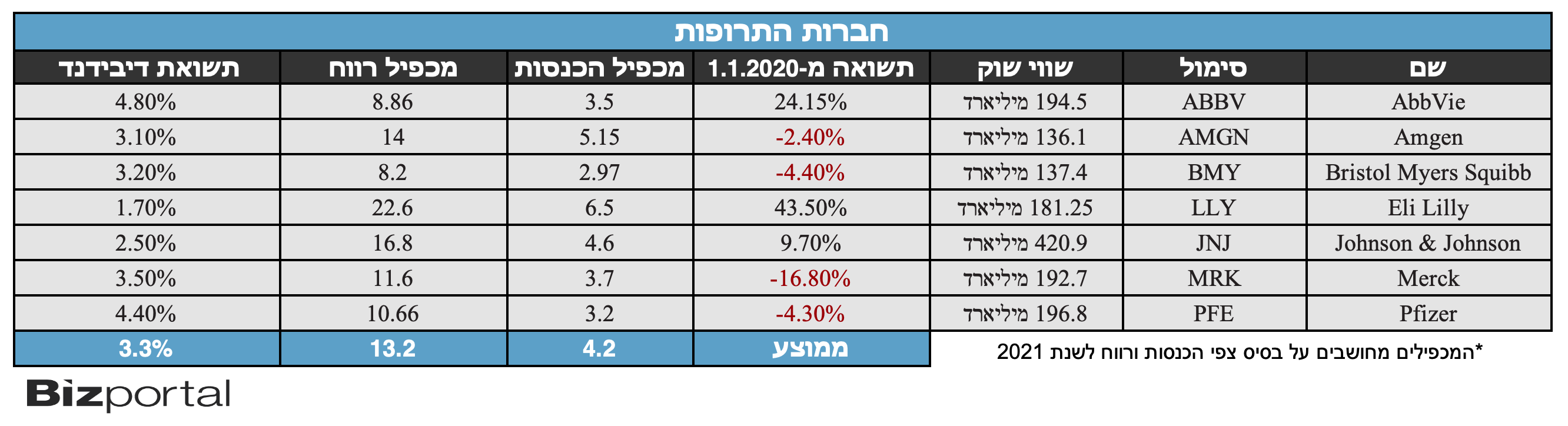

מדובר ב-"פרות מזומנים", ובזכות אותו הישג הן צפויות להגדיל את השורה העליונה במיליונים רבים. ביחס לרווחים הצפויים בשנת 2021, מכפיל הרווח הממוצע (P/E) של חברות התרופות הגדולות עומד על כ-13, בעוד הנתון של הסנופי עומד על מעל 22- זהו הסקטור עם מכפיל הרווח הנמוך ביותר בשוק. לא רק, במהלך 20 השנים האחרונות מרבית החברות הגדולות בענף הניבו תשואת דיבידנד של כ-3%, כפול מתשואת ה-S&P 500 שעומדת על 1.5%. המובילות בתשואה למניה הן פייזר עם 4.4%, ו-AbbVie עם 4.8%.

בועה, תיקון? הזמן לחפש את המניות שמביאות ערך לכסף

מרבית החברות נפגעו מהמגפה, גם מי שכן לקח חלק ב-"חגיגת הטיפולים לקורונה". העולם התרכז במחלה אחת ונמנע מלהגיע לביקורים אצל הרופא, כתוצאה מכך חלה ירידה במרשמים לתרופות, אפילו למחלות כרוניות. מנכל קרן Smead, המחזיקה בין היתר בחברות מרק , פייזר ו- Amgen, העריך כי מגפת הקורונה הורידה את מכירות הסקטור בכ-5%, אך אומר כי זוהי התקופה "שבה הארון נפתח וההצגה חוזרת".

- טבע: אישור FDA להפצת ביוסימלר עם מכירות של 7 מיליארד דולר

- חדשות טובות לטבע - אישור לתרופה גנרית עם פוטנציאל מכירות של מיליארדים

- המלצת המערכת: כל הכותרות 24/7

במהלך 2021, האנליסטים מעריכים כי ההכנסות של חברות התרופות יצמחו בשיעור של עד 10%, וימשיכו עד שנת 2025 לצמוח "בשיעורים דו ספרתיים של עד 20%". בעיני רבים זה לא נשמע מבטיח, אך במספרים שהחברות הללו מדברות זה המון כסף. במחצית השנייה של שנת 2020, וורן באפט יצא למסע רכישות, והשקיע ב- AbbVie, מרק ו-Bristol Myers Squibb כ-2 מיליארד דולר בכל אחת.

הפילוסופיה של באפט. שלושת המניות שבחר המשקיע האגדי הן אלו עם ה-P/E הנמוך ביותר, ונכון להיום מניית MRK נסחרת מתחת למחיר לפיו רכש באפט, ו-BMY נסחרת במחיר דומה. "לחברות הללו יש מאזן פנטסטי, תזרים מזומנים מאסיבי, שיעור רווח בר קיימא ותשואות גבוהות על הון וכל זאת מבלי להשתמש במינוף. יש להם אחריות חברתית ומדיניות נהדרת", השיב באפט לאחר שנשאל על אהדתו לסקטור.

לא הכל ורוד. מכפילים לא עומדים לבדן כאשר מקבלים החלטת השקעה על חברות תרופות. לכל אחת יש סט מוצרים, נמכרים יותר ופחות, ומעקב אחר שיעורי הצמיחה/ דעיכה חשוב יותר מהשורה עליונה לבדה. מה גם שיש הבדל בין חברות גנריות, חברות המייצרות תרופות לאחר שפג להן תוקף הפטנט, לבין חברות המקור שמפתחות את המוצר. האחרונות זוכות לבלעדיות של בין 7 ל-12 שנים ואף למעלה מזה, אך השקיעו משאבים רבים בתהליך שנחשב בשוק כבעל סיכון גבוה. מרבית יצרני התרופות עומדים בפני פקיעת תוקף הפטנטים על התרופות הנמכרות ביותר שלהם במהלך העשור האחרון.

- מאנדיי עקפה את הציפיות, אבל הנמכת התחזית שולחת את המניה לירידות

- טראמפ: "הדאו ג'ונס יגיע ל-100,000 נקודות בסוף הקדנציה שלי"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ניצלו את כוחן. חלק מן התרופות של הענקיות הללו נמכרו במשך שנים במחירים מופקעים, וגם היום המחירים לא נמוכים כלל. חשש נוסף של המשקיעים, ובדיקה נוספת שיש לעשות טרם הבחירה בחברה, הוא הפוטנציאל לבקרה על מחירי התרופות. כעת כאשר הדמוקרטים תופסים את השלטון, רפורמות הבריאות יחזרו להיות נושא מרכזי, על אחת כמה לאחר הקורונה. עם זאת, רפובליקנים, ולא מעט דמוקרטים נגד פגיעה בתעשייה, ולכן בטווח הקצר יעדיפו להתמקד בפיתוח הכלכלה.

- 5.לא בודקים נתונים. 16/03/2021 08:59הגב לתגובה זולא בודקים נתונים.

- 4.א 16/03/2021 08:29הגב לתגובה זואבל לא בהכרח לירידה בהכנסות, סבסוד של ביטוחי בריאות וטיפולים רפואיים יכולה להגדיל את המכירות בצורה שתעלה אפילו על הירידה במחיר.

- 3.פייזר בום (ל"ת)אבירם 16/03/2021 00:27הגב לתגובה זו

- 2.אנונימי 15/03/2021 22:41הגב לתגובה זוב"ה שתתחיל לטוס

- 1.מה צפוי לטבע ,??? (ל"ת)אנונימי 15/03/2021 22:40הגב לתגובה זו