לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח השבוע לאחר שהשבוע שעבר התאפיין במסחר תנודתי שהסתיים בעליות. האנליסטים מסתכלים בין היתר על התגובה להעלאת התחזית לעליית ריבית של הפד, וכן ההשפעות של משבר האנרגיה והסיכון מחדלות פירעון של אוורגרנד הסינית על האינפלציה.

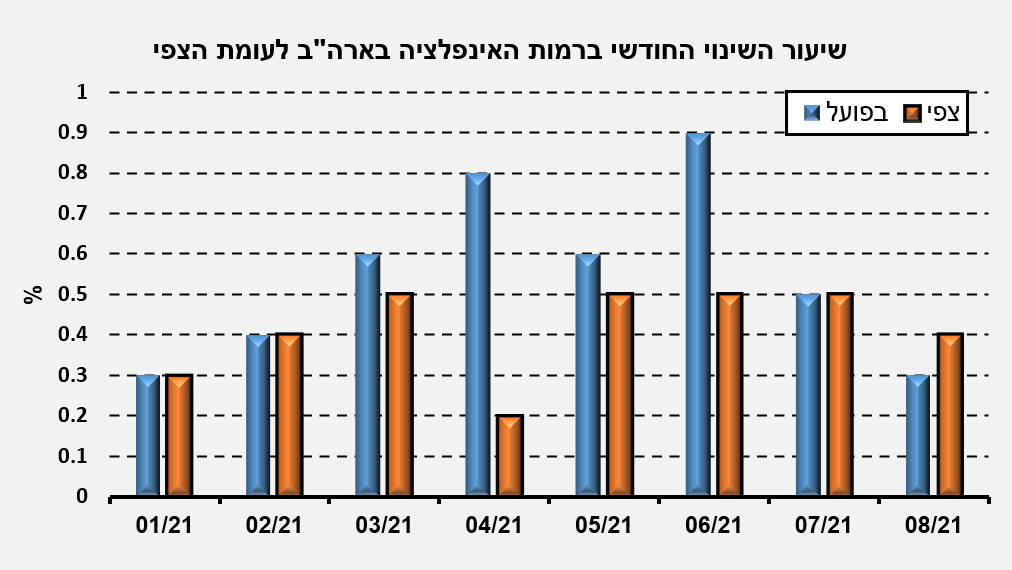

האינדיקטורים פספסו את התחזיות - פאוול בכל זאת בהודעה ניצית אורן וינר, מנהל השקעות האג"ח בהכשרה חברה לביטוח, מציין תחילה בסקירתו את שיעור האינפלציה בארצות הברית לחודש אוגוסט שעלה מתחת לצפוי בכ-0.3% (במקום 0.4%) ובמדד הליבה בכ-0.1% (ולא 0.3%) ואת נתוני התעסוקה שאכזבו עם מספר מבקשי דמי האבטלה בשני השבועות הראשונים של ספטמבר שהיה מעל לצפי.

הוא מדגיש כי הודעת ועדת השוק הפתוח, ה-FOMC, של הפד', מסוף ספטמבר, יצאה על אף הנתונים הללו. "בהודעה חברי הוועדה העלו את תחזיותיהם להעלאת ריבית ויו"ר הבנק המרכזי, ג'ירום פאוול, בהודעה ה'ניצית' ביותר שלו במהלך השנתיים האחרונות הודיע כי קיימת סבירות גבוהה להעלאת ריבית כבר בשנת 2022, וכי תוכנית רכישות אג"ח הממשלתיות עשויה להתחיל ולהצטמצם כבר בחודש נובמבר 2021 ולהסתיים באופן סופי לכל היותר עד אמצע שנת 2022".

"ההודעה ה'ניצית' מסתמכת על עדכון צפי האינפלציה של הבנק המרכזי לסיכום שנת 2021, כ-4.2% (הרבה מעל התחזית הקודמת של כ-3.4%) כשע"פ דבריו של פאוול 'גורמי האינפלציה עלולים ולהימשך זמן רב יותר מהצפוי'", וינר מסביר, "ובנוסף על עדכון הצמיחה כלפי מעלה לשנת 2022 ושנת 2023, כ-3.8% וכ-2.5% בהתאמה".

"המחסור באנרגיה צץ בעיתוי לא מוצלח" אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש מזכיר כי "המחסור באנרגיה שהתגלה לאחרונה כבר גרם לעלייה חדה במחירי סחורות האנרגיה בעיקר באירופה ובסין, שם אף מדובר בהגבלות שהוטלו על המפעלים בגלל הקצאות בהספקת חשמל, מה שעלול להחמיר בעיות בשרשרת האספקה".

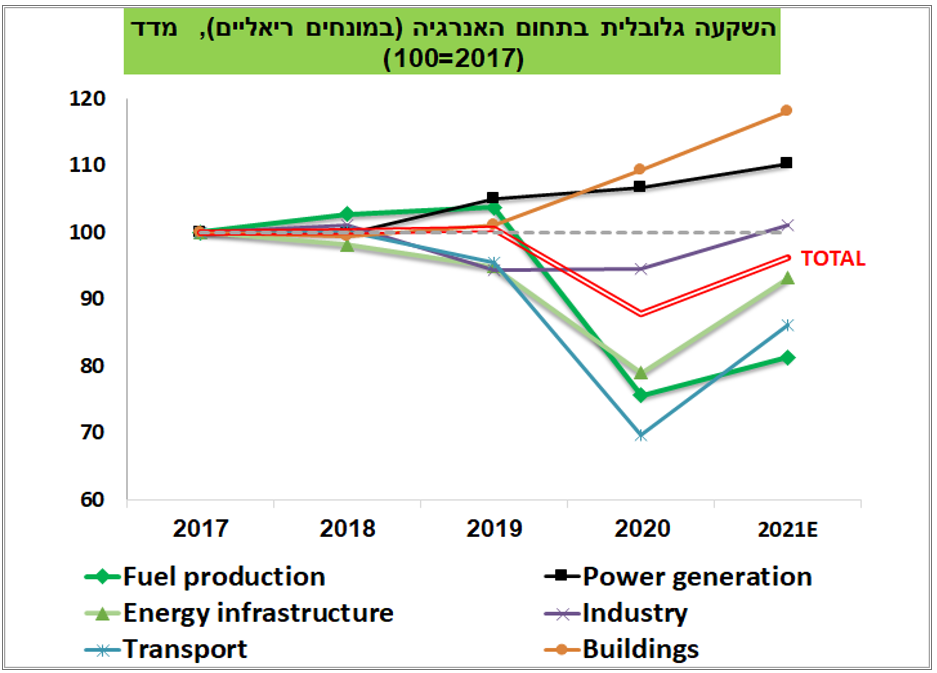

"למרות שלכאורה מדובר באוסף של טריגרים אקראיים שהובילו למחסור, בבסיסו עומדת בעיה מבנית של השקעות נמוכות בתחום האנרגיה, במיוחד המסורתית בשנים האחרונות", הוא ממשיך. "אלה לא צמחו בשנים האחרונות בעולם. בשנת 2021 הן אף צפויות להיות נמוכות מאשר ב-2017, זאת אחרי נפילה חדה ב-2020".

בצד העניין הזה זבז'ינסקי מזכיר כי "בעבר בתקופות של עלייה במחירי הסחורות, ירידה בשערו של הדולר ביחס למטבעות האחרים מיתנה השפעה אינפלציונית מחוץ לארה"ב. לעומת זאת, היחלשות המטבעות ביחס לדולר במקביל לעלייה במחירי הסחורות שמתרחשת כעת דווקא מגבירה לחצי אינפלציה עוד יותר".

- לקראת פתיחת המסחר בוול סטריט - החוזים עולים עד 0.8%

- סטארט-אפ מעורר מחלוקת מגייס מיליונים עם כלי AI שמאפשר לרמות בהכל

- תוכן שיווקי "הקרנות הפאסיביות מהוות 60% מהענף"

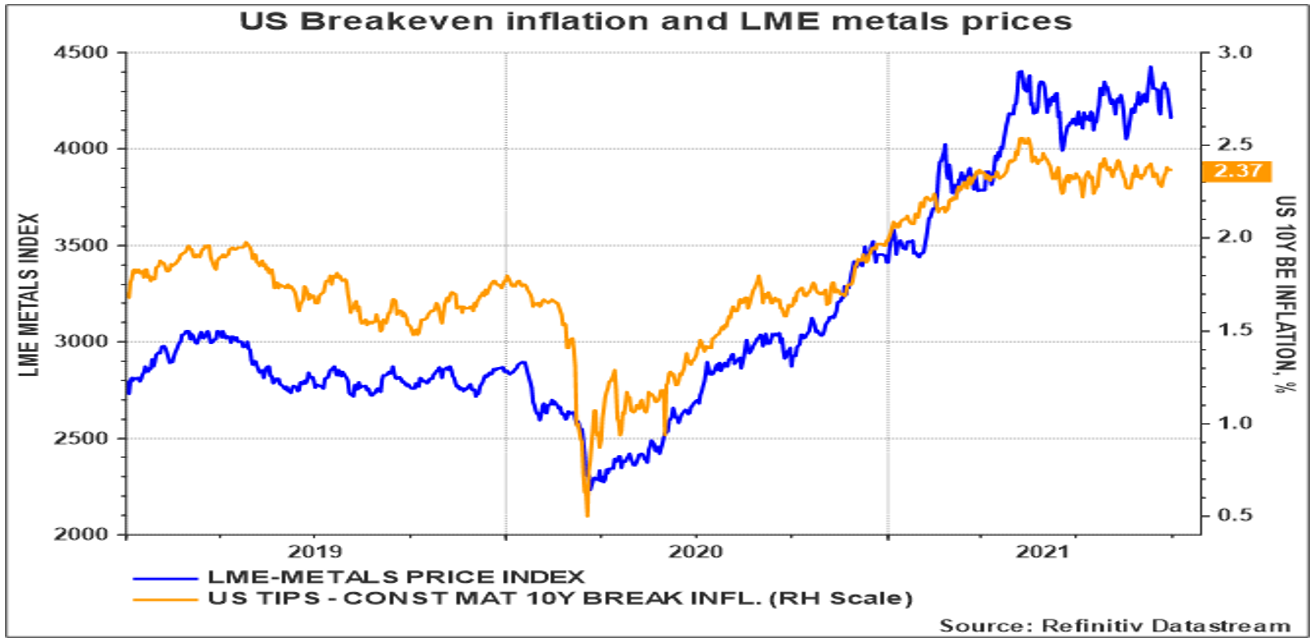

אוורגרנד: מהנדל"ן הסיני למחירי המתכות בעולם ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג הריביות של לאומי שוקי הון, כותבים מצדם על הסיכון לחדלות פירעון של ענקית הנדל"ן הסינית אוורגרנד, ואיך הדבר ישפיע על מחירי המתכות: "התמוטטות החברה תומכת בהערכה שמגזר הבנייה בסין עבר את שיאו ועתה נמצא בדרך לירידה מבנית. כתוצאה, זה יכול להוביל לכך שמחירי המתכות התעשייתיות ייחלשו בשנים הבאות, זאת לאחר העלייה המהירה שהייתה ב-2020-2021. המתכות הבסיסיות והתעשייתיות משמשות במידה רבה בבנייה הסינית".

השניים מצביעים על כך שהביקוש הסיני מהווה כמחצית מצריכת האבץ העולמית, מתוכם 70% מוצאים את דרכם לבנייה. "גם הביקוש הגלובלי לנחושת מסתמך במידה רבה על תחום הבנייה הסיני ולא ניתן יהיה לפצות על ירידה כזו באמצעות ביקוש מוגבר ממקומות אחרים". עוד הם כותבים כי "במידה וההתפתחויות בסין יובילו לבלימת עליית מחירי המתכות בעולם ואף לירידה, עשויה להיות לכך משמעות רחבה יותר, זאת לנוכח המתאם הרב יחסית אשר קיים בין האינפלציה BREAKEVEN בארה"ב (10 שנים) לבין מדד מחירי המתכות הגלובלי (מדד LME שכולל בעיקר אלומיניום, נחושת, אבץ, עופרת ועוד כמה מרכיבים קטנים יחסית). יתכן שמדובר גם בהשפעה עקיפה על סוגים נוספים של מחירי סחורות, כמו אנרגיה".

"כל אלו עשויים להיות גורם שמביא בהמשך להתמתנות מסוימת של ציפיות האינפלציה בארה"ב ובמדינות מפותחות אחרות ובכך מביא לדחייה של המועד הראשון להעלאת ריבית בארה"ב ומיתון עוצמת העלאתה כאשר התהליך כבר יחל".

- 2.למד לשונך לומר. "איני יודע" מה יהיה (ל"ת)רב הנסתר על הגלוי 03/10/2021 20:37הגב לתגובה זו

- 1.משקיע אסטרטגי 03/10/2021 18:31הגב לתגובה זושהחל ב3.2009 והסתיים ב2.9.2021 בשער 4537 בספ500. הגל הדובי יסתיים בשער 1600 בספ500 בעוד שנתיים שלוש, אחרי שמיטת חובות גלובאלית כולל של הלווה מספר אחת - אמריקה.

- או נביא?. מה שבטוח קשקשן. (ל"ת)שוטה 04/10/2021 05:51הגב לתגובה זו

- שחר 03/10/2021 20:44הגב לתגובה זומקסימום תחתונים! . חשוב לי להדגיש שאינני יועץ השקעות ו/או יועץ נישואין , זוהי פשוט דעתי הבלעדית שמובעת כאן