לקראת פתיחת שבוע המסחר בוול סטריט - האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח מחר בסימן תחילת המסחר של החודש האחרון בשנה האזרחית (למרות המסחר בימים חמישי ושישי) והציפייה של חלק מהאנליסטים והמשקיעים לראלי של סוף השנה.

הסיבה העיקרית שיכולה לגרום לראלי של סוף השנה היא הערכת המשקיעים כי הריבית לא תעלה בקצב שהוערך תחילה. בשבוע שעבר סיפק יו"ר הפד' האמריקאי, ג'רום פאוול, רמז עבה לכך שהריבית אכן תעלה בפחות ממה שהוערך תחילה וזאת בהמשך לירידה בקצב האינפלציה. כתוצאה מכך, זינקו המדדים המובילים בוול סטריט כאשר הנאסד"ק רשם קפיצה של 4.4% וסיים את חודש נובמבר בירוק עם עלייה של כ-5%.

ההסבר הנפוץ לתופעת הראלי של סוף השנה מגיע מכך שמדובר מנבואה שמגשימה את עצמה. מאחר שכולם יודעים שבחודשים נובמבר-דצמבר שווקי המניות עולים, משקיעים מזרימים ביקושים לשוק כדי לא להישאר מאחור ולפספס את העליות. כשמשקיעים אחרים רואים שהשוק במומנטום חיובי, הם מזרימים גם כן ביקושים לשוק וכך נוצר מעגל שמתדלק את עצמו. אבל למה מלכתחילה שוק המניות עלה בחודשים האחרונים של השנה? אין סיבה "מדעית", אבל הסיבה הרווחת בשוק ההון היא שהגופים המוסדיים (מנהלי ההשקעות) מנסים לשפר את התשואות שלהם וכך מעלים את "המניות שלהם" ויוצרים אפקט של עליות לקראת הדדליין למבחן השוק - סוף דצמבר.

נתוני מאקרו חשובים שצפויים להתפרסם השבוע:

ביום שלישי - נתוני היבוא והיצוא של ארה"ב לחודש נובמבר - נתון היצוא לחודש אוקטובר עמד על 258 מיליארד דולר, נתון היבוא עמד על 331.3 מיליארד דולר.

ביום רביעי - מדד שוק המשכנתאות ומחזור המשכנתאות.

ביום חמישי - תביעות לדמי אבטלה.

ביום שישי - מדד המחירים ליצרן שעומד כעת על 8 אחוזים בראייה שנתית והצפי הוא שיירד ל-7.2%.

דוחות

ביום רביעי - ורינט ורינט , סנטינל וואן סנטינל וואן

ביום שישי - לי אוטו LI AUTO INC

סנטינל וואן צפויה לדווח על הפסד מתואם למניה של 22 סנט. ההכנסות על פי קונסנזוס האנליסטים יגיעו ל-111 מיליון דולר. מניית סנטינל ירדה בחדות בחודש האחרון כשהרקע לכך הוא תוצאות חלשות של מתחרה בתחום והערכה שהעסקים הקטנים והבינוניים מקטינים צריכה וזה מגיע גם לתחום אבטחת המידע (להרחבה - סנטינל מתרסקת 12% - מה קרה?)

- הזהב מרסק את המניות: האם זה רמז לסטגנציה שתימשך שנים?

- 9 חודשים בלי ירידה משמעותית: למה גולדמן זאקס מזהירים שהתיקון בשווקים הפך סביר יותר

- המלצת המערכת: כל הכותרות 24/7

מניית סנטינל הנפיקה בוול סטריט לפני כשנה וחצי לפי שווי של 10 מיליארד דולר, זינקה ל-20 מיליארד דולר והיתה הישראלית הגדולה בול סטריט למשך כמה ימים, ונחתה לשווי של 4.2 מיליארד דולר כעת:

פסגות - עוד דו"ח תעסוקה, עוד חוסר בהירות

אורי גרינפלד מפסגות מדגיש כי סקר המעסיקים הראה גידול במספר המשרות בעוד שסקר משקי הבית הראה שמספר העובדים בארה"ב בכלל קטן ב-183 אלף - "עקרונית אין כמובן שום הכרח ששני הסקרים יראו תמיד תוצאות שהולמות אחת את השנייה אבל העובדה שבשמונת החודשים האחרונים נרשמו ארבעה חודשים שונים בהם סקר המעסיקים הראה גידול במספר העובדים בעוד שסקר משקי הבית הראה קיטון, אומרת דרשני".

- מבניית ענקית סייבר לבניית בית: אסף רפפורט רוכש נחלה ברשפון ב-40 מיליון שקל

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

גרינפלד אומר כי מאז מרץ נוצר פער של לא פחות מ-2.7 מיליון עובדים בין שני הסקרים, פער שמלמד על כך שמדובר על משהו שהוא יותר מסטייה סטטיסטית שבדרך כלל מתקזזת תוך זמן קצר - "אפשר לשים את האצבע על שלוש אפשרויות, אף אחת מהן לא עושה חסד עם שוק העבודה האמריקאי. האפשרות הראשונה סטטיסטית – נתוני המשרות בדו"ח המעסיקים עוברים תהליך של התאמות לעונתיות, התאמות שיתכן מאוד שהפכו בעקבות הקורונה לכאלו שמעוותות את הנתונים. האפשרות השנייה היא שסקר המעסיקים פשוט לא מספיק טוב.

"שיעור העסקים העונים לסקר ב-2022 נמוך באופן עקבי ועומד בממוצע על כ-67% לעומת 75% בד"כ. בנובמבר שיעור זה עמד על 49% בלבד, כלומר נתוני המשרות הם במקרה הטוב אומדן בלבד ובמקרה הפחות טוב ניחוש מושכל. האפשרות השלישית מגיעה מבחינה של סוגי המשרות שעליהן מדווחים משקי הבית. מאז חודש מרץ, אותו חודש שבו הפער בין שני הסקרים החל להיווצר, ניתן להבחין בקיטון של 400 אלף במספר המשרות המלאות ומצד שני בגידול של 190 אלף במספר המשרות החלקיות ושל 291 אלף במספר המשרות הכפולות (מי שעובד ביותר ממשרה אחת). במילים אחרות, ההסבר הסביר ביותר הוא שלא מעט עובדים מאבדים את המשרה המלאה שלהם, ונאלצים לעבוד במשרה חלקית אחת או יותר. במצב כזה המעסיקים ידווחו על יותר משרות שנפתחו אך משקי הבית לא. כמובן שבמידה וזה המקרה, מצבו של הצרכן נפגע שכן משרות חלקיות מאופיינות בד"כ בשכר נמוך יותר ובתנאי עבודה פחות טובים.

"אם זה המצב אז כיצד יכול שפתאום השכר השעתי קפץ בנובמבר? קודם כל מכיוון שיתכן שתשלומי פיצויי הפיטורים נכנסים לחישוב של המעסיקים (בענף התחבורה למשל נרשמה בנובמבר ירידה של מספר המשרות והשכר קפץ ב-2.5%). שנית, מספר שעות העבודה השבועיות ירד בנובמבר כך שהשכר הממוצע לשעה נתמך כלפי מעלה.

"בשורה התחתונה – את דו"ח התעסוקה של נובמבר, כמו הדו"חות של החודשים האחרונים, יש לקחת בערבון מוגבל. שלל הנתונים האחרים שמגיעים משוק העבודה ובעיקר מספר הדרישות לדמי אבטלה מלמדים שעל אף ששוק העבודה עדיין הדוק, הלחצים שאפיינו אותו בשנה האחרונה הולכים ונרגעים. בהתאם לכך, השווקים שהגיבו לדו"ח בירידות חזרו עד סוף היום כמעט לרמת הבסיס".

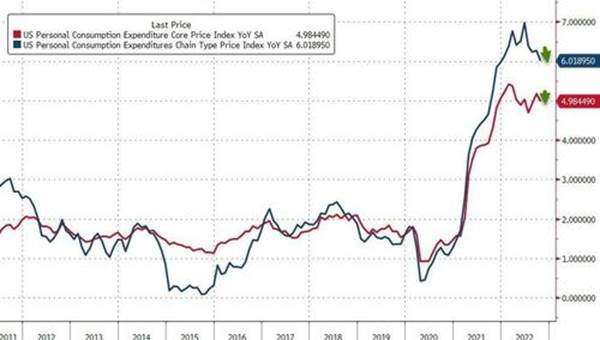

מלבד לנתוני התעסוקה שעל פי גרינפלד, קשה לסמוך עליהם, שאר הנתונים שיצאו במהלך השבוע מלמדים על קרקע נוחה עבור הפד להתחיל את השלב הבא של התהליך - "בצד האינפלציה, גם המדד האהוב על הפד, מדד ה-PCE מראה שיפור ברור כאשר ירד מ-6.3% ל-6% ומ-5.2% ל-5% במדד הליבה. יותר מכך, כבר לא מדובר על נתון אחד או שניים אלא על מגמה ברורה של שינוי כיוון באינפלציה (ראו גרף מטה). גם נתוני ההכנסה וההוצאה תומכים בשינוי כיוון של הפד כאשר על אף שנתוני ההוצאה הפתיעו כלפי מעלה עם ועלו ב-0.5% במונחים ריאליים, המגמה של הוצאות הצרכנים היא בבירור מגמה של האטה כאשר השינוי השנתי בהוצאה ירד לרמה של 1.78%".

יונתן כץ - אינפלציה של 2.5% בארה"ב בשנה הבאה

יונתן כץ מלידר, מסביר כי נאומו של פאוול התפרש כ"יוני" על ידי השוק כאשר הוא צופה האטה בקצב הריסון. עם זאת, מסביר כץ - "פאוול רמז שרמת הריבית 'הסופית' צפויה להיות גבוהה יותר מההערכות הקודמות ובנוסף שהריבית תישאר גבוהה לתקופה ממושכת. פאוול חילק את אינפלציית הליבה לשלוש קבוצות: מוצרים, שכירות ויתר השירותים. הוא הכי מודאג ממחירי 'יתר השירותים' אשר ממשיכים לעלות עקב שוק עבודה הדוק. עלייה חדה בשכר לשעת עבודה בנובמבר, מחזקת את החשש שלו. האינפלציה בארה"ב צפויה להתמתן ב- 2023 ולהגיע ל-2.5%".

יוני פנינג ממזרחי - מחירי האנרגיה יתייצבו

מחירי האנרגיה העולמיים הגיבו בעלייה קלה, לאופטימיות בשווקים, יוני פנינג ממזרחי טפחות סבור כי מגמת היציבות באספקת האנרגיה תוביל את המגמה בהמשך - "יציבות אותם מחירי האנרגיה, בינתיים, מביאה להתמתנות ברמות האינפלציה השנתית באירופה".

- 8.הגיון כלכלי 05/12/2022 09:59הגב לתגובה זוקרנות השתלמות כלליות הגדולות בנובמבר 2022 - אלטשולר שחם וילין לפידות מובילים קרנות ההשתלמות הכלליות ברף העליון נמצאים אלטשולר שחם וילין לפידות עם כ 1.7%+

- 7.Sassi6 05/12/2022 01:26הגב לתגובה זולפני חודשיים, קראתי את נבואות הזעם של האנליסטים המנתחים שלנו, ומה היה לנו? ...עליות מתמשכות, אז האם השוק בהפוך על הפוך לנבואות האנליסטים המנתחים שלנו? אם כן, אז ראלי סוף שנה יעבוד לטובת השורטים

- 6.נדב 04/12/2022 23:20הגב לתגובה זודי כבר עם הראלי סוף שנה הזה...נתון אחד לא במקום והעסק מתפרק.

- 5.האחד 04/12/2022 21:25הגב לתגובה זואתה לא רציני , סביבת ריבית גבוהה מי משקיעה בבורסה חוץ ממהמרים ?! הכסף הגדול בחוץ מה שנשאר כרגע זה אוכלי נבלות . גל של פיטורים אפילו בנק ישראל נתן הוראה למתן את מתן ההלוואות למשכנתא זה. מה נסגר איתך בן אדם ? ארלי סוף שנה בצלחה

- 4.מי שרכש סחורה רוצה ראלי מי שיושב עם מזומן רוצה תחתית - (ל"ת)יותם 04/12/2022 19:29הגב לתגובה זו

- 3.ומי ישלם לנו בונוסים של 50 מיליארד $$$$ (ל"ת)מריצים בע"מ 04/12/2022 17:28הגב לתגובה זו

- 2.מיקליס 04/12/2022 16:54הגב לתגובה זואופ"ק נפגשו היום והודיעו שלא יגדילו את התפוקה ורוסיה הודיעה שלא תמכור נפט למי שהטיל עליה מחיר גג על הסחורה שלה, המערב שוב סינדל את עצמו בשביל האינטרס האמריקני כאילו לא היה ברור שזו תהיה התוצאה, בסוף יהיה מחיר שוק על אנרגיה בכל העולם ובאירופה ישלמו עליו פי כמה יותר ולא שהאמריקנים ימכרו להם משהו בהנחה, זה מה שנקרא התאבדות קולקטיבית

- 1.אוייש 04/12/2022 16:39הגב לתגובה זופלוצים וגם נודים.