וול סטריט בדרך לעליות או שוב לנפילות? נקודת ההכרעה הגיעה

ביום חמישי השתתפתי באירוע השקת הספר ״האטלס של מגדלורי סוף העולם״ בחנות הספרים האהובה המגדלור שנמצאת בתל אביב. המתרגם, יורם מלצר, הסביר על הנוכחות והחשיבות של מגדלורים בחיינו גם כאשר הקדמה וה - GPS נותנים פתרונות לסוגיות ניווט.

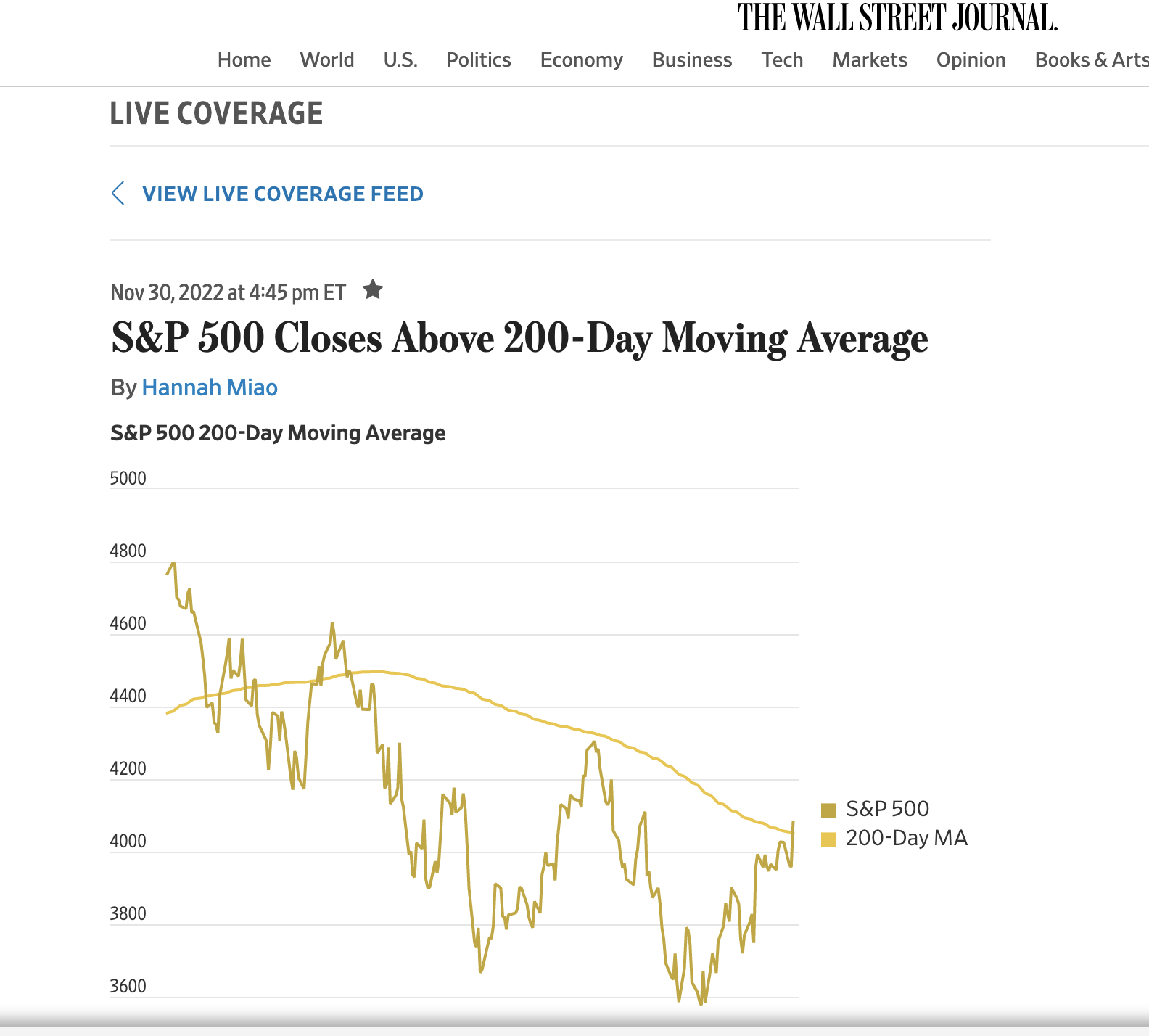

המגדלור שלנו בשוק ההון נקרא ממוצע נע ל - 200 יום. זהו האינדיקטור הטכני שפריצה שלו או שבירה שלו עולים לכותרת הראשית של העיתונים הפיננסיים. הנה למשל הכותרת בעניין שפורסמה השבוע בעיתון הפיננסי המוביל בעולם וול סטריט ג׳ורנל:

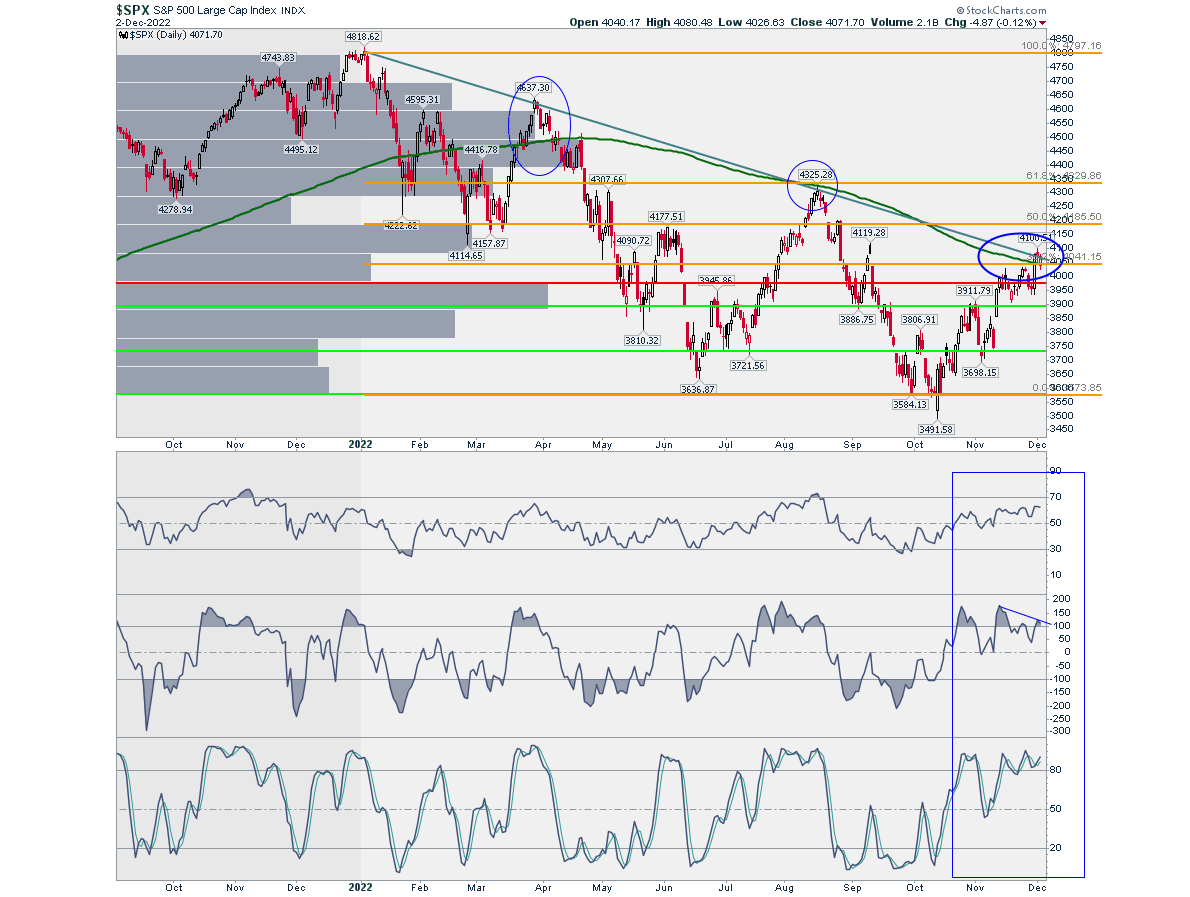

והנה כפי שזה נראה על הגרף במתכונת שלפיה אנחנו עוקבים כאן אחרי מגמת העליה:

תוכלו לראות את החציה הקלה של הממוצע כלפי מעלה ואת התמיכה הגבולית מעליו בהמשך. למה האינדיקטור הזה נחשב למגדלור של המגמה?

ממוצע נע הוא קו שמחבר בין נקודות שכל אחת מהן היא חישוב של השער הממוצע ב - n ימי מסחר אחרונים. ממוצע נע ל - 200 יום מחבר לפיכך בין נקודות השער הממוצע 200 שמחושב 200 ימים אחורה. בכל יום מחושבת נקודה חדשה, שכוללת את יום המסחר החדש ולכן הממוצע נקרא ממוצע נע. ככל שמספר הימים לחישוב הממוצע יהיה גדול יותר, כך הממוצע יהיה מרוחק יותר מהגרף של הנכס, מספר האיתותים שנקבל ממנו יהיה פחות יותר וכל איתות יחשב משמעותי יותר.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

הממוצע ל - 200 יום נחשב לממוצע ארוך הטווח שמפריד בין מגמת עליה למגמת ירידה ולכן הוא כל כך חשוב. עובדה שעד היום הוול סטריט ג׳ורנל ועיתונים/אתרים מובילים נוספים מציינים אותו.

בואו נסתכל שוב על הגרף של ה - S&P500. תוכלו לראות שהממוצע נושק לקו המגמה היורד. בפעמים הקודמות שהוא נפרץ כלפי מעלה הוא היה רחוק מקו המגמה היורד כך שה - S&P500 המשיך לעלות, נבלם בקו המגמה היורד וחזר אל מתחת לממוצע ואל מגמת הירידה. בפעם הקודמת ה - S&P500 נבלם בנקודת ההשקה. גם בפעם הזו עוד מוקדם לברך על הפריצה.

הסימנים המדאיגים, בנוסף לדמיון הרב לנקודת הבלימה הקודמת ולעובדה שאין פה עדיין פריצה מהימנה, עולים מהאינדיקטורים הטכניים שמראים שהמדד לא עלה בעוצמה רבה. המדאיג ביותר הוא ה - CCI (תוכלו לזהות אותו באמצעות הקו היורד שסימנתי עליו). נוצרה פסגה שלישית נמוכה מהשתיים הקודמות בדיוק כמו במהלך הבלימה הקודם של מגמת העליה.

- רדוור בשנת שיא: ההכנסות צמחו ל-302 מיליון דולר; ה-Cloud ARR זינק ב-23%

- המספר היומי - 70 אלף משרות נוספו בינואר? מה יראה דוח התעסוקה האמריקאי

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

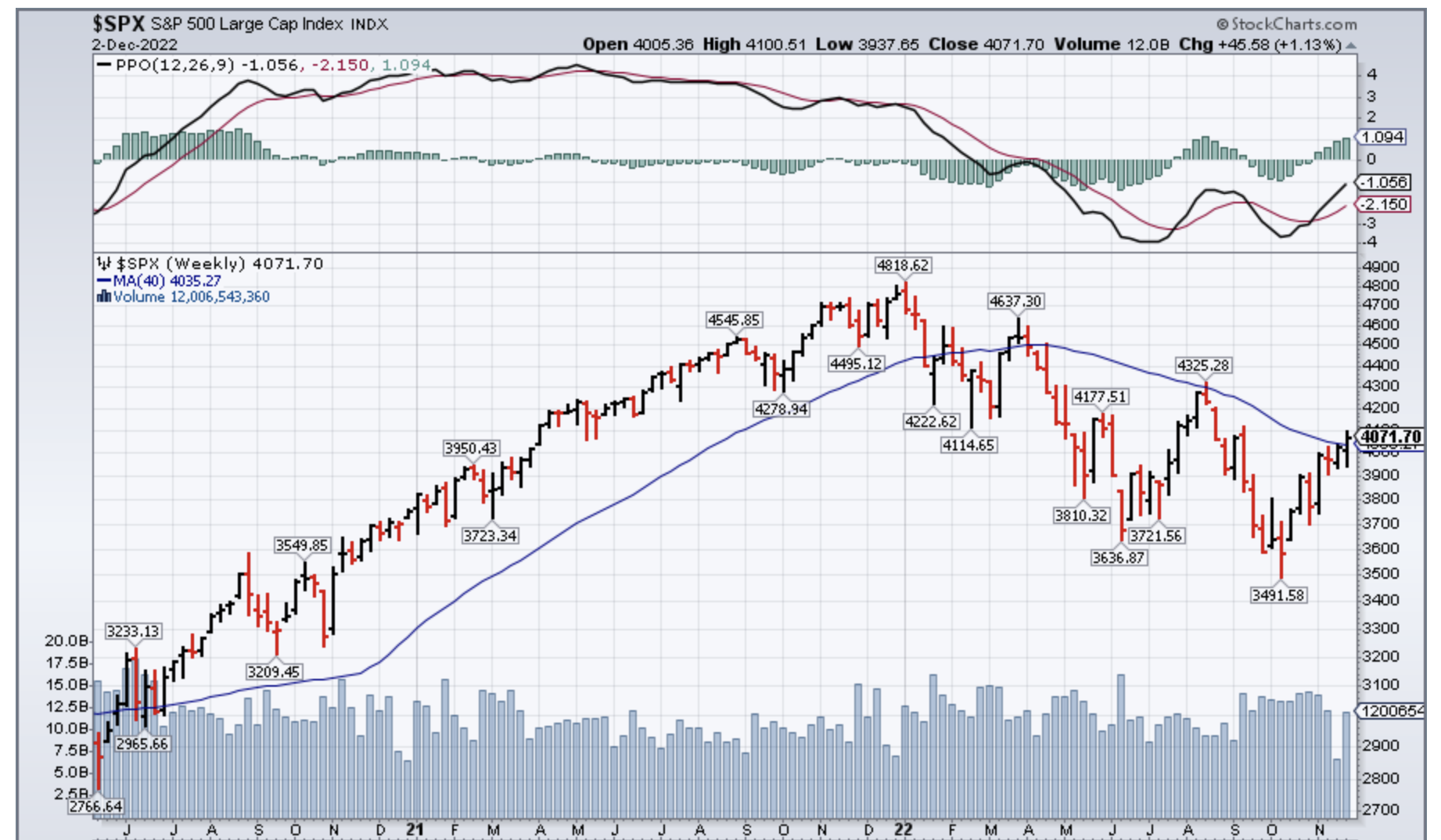

הסימנים המעודדים מגיעים משני הגרפים הבאים. הראשון הוא גרף שבועי עם ממוצע נע ל - 40 שבועות (40 שבועות = 200 ימי מסחר). על הגרף הזה רואים פריצה מהימנה יותר למעלה.

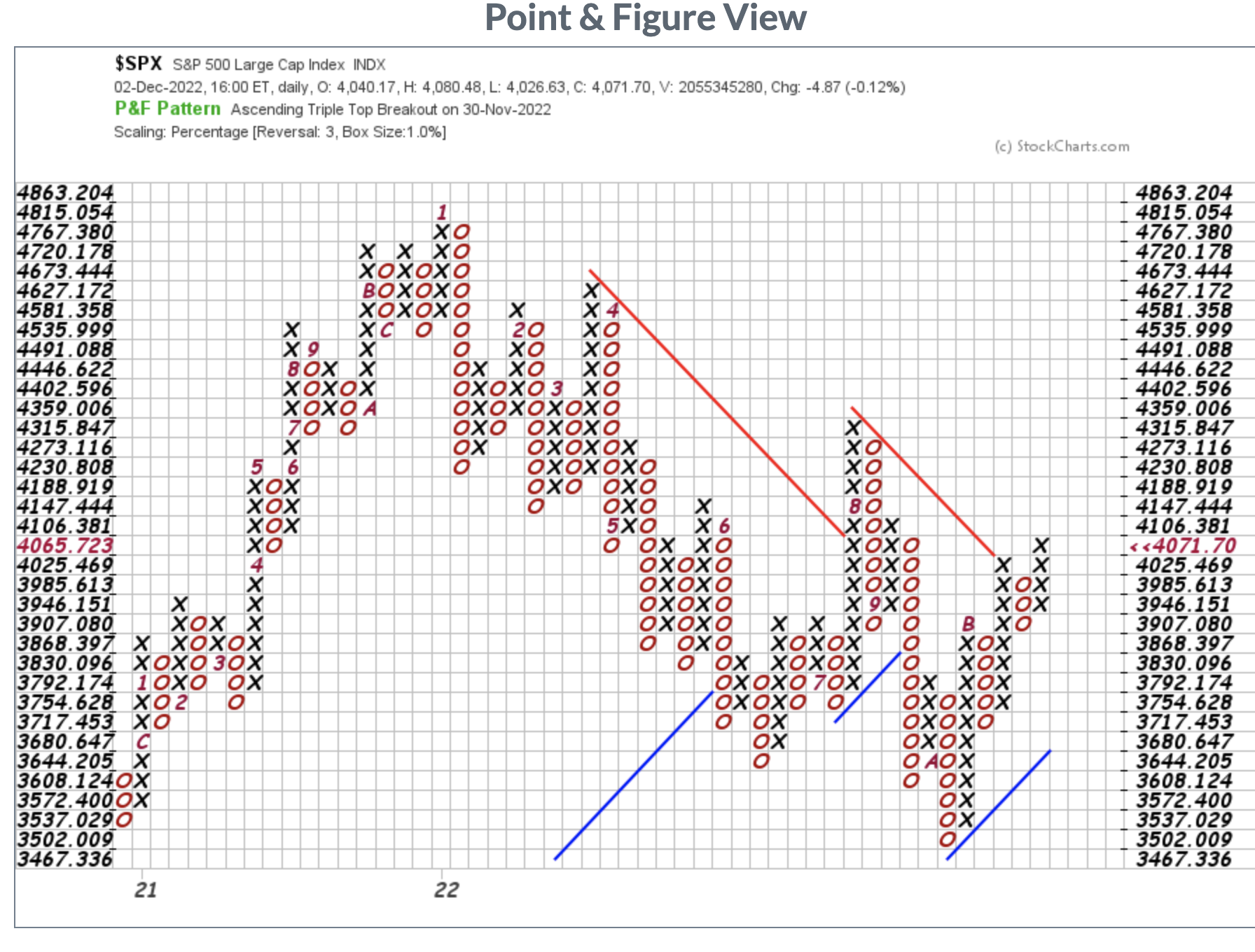

הגרף השני הוא גרף ה - X ו - O שמנטרל רעשי מסחר. גם עליו רואים פריצה למעלה ואיתות טכני חיובי.

המשמעות היא שאנחנו נמצאים בנקודת הכרעה שכדאי לעקוב אחריה. התחזיות האנליטיות לשוק חלוקות. יש הרואים קטסטרופה, יש הרואים התאוששות. ההכרעה סביב הממוצע הנע תעזור לנו לנווט בים התחזיות הסוער. אני מניח שרוב הקוראים כן מאמינים בניתוח הטכני ובתועלתו ולכן נכונים לקבל את הכרעת השוק. אבל, גם לספקנים ביחס לניתוח הטכני כדאי לגלות פתיחות משום שפעמים רבות, כידוע, הדעות שלנו ושל אנליסטים הן מוטעות. ממוצע נע יכול לעשות ריענון למגדל המחשבות שבנינו ולהאיר את המציאות באור חדש. הוא שאמרנו: מגדלור.

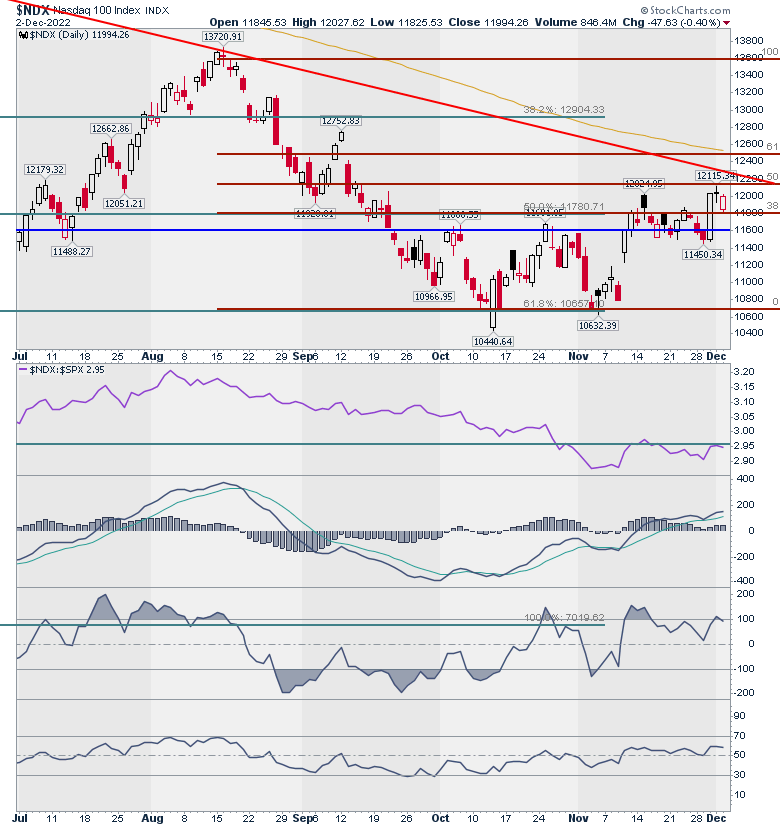

מבחן התמיכה הקריטי של הנאסד״ק 100

מבחן לא פחות חשוב הוא מבחן תמיכה לנאסד״ק 100 באזור ה - 11800. המהלך מעל לרמה הזו היה איתות חיובי ראשוני שכן מדובר ברמת תיקון מבוססת יחסי פיבונאצ׳י. היא גם נמצאת פחות או יותר באמצע הנר העולה הגדול שאפיין את יום המסיבה שקבלנו בשבוע שעבר. ירידה מתחת לאזור הזה ביחד עם תפנית של ה - S&P500 כלפי מטה בנקודה הקריטית שהוא נמצא בה יחשבו סימן דובי.

השורה התחתונה ביחס למדדים היא שהשבוע יכול להיות שבוע ההכרעה. התרומה של הניתוח הטכני היא בכך שהוא יעזור לנו להצביע על כיוון ההכרעה. ללא הגרפים מדובר בסתם מספרים. עם הגרפים אנחנו יכולים לראות את חשיבות הנקודות שבהן אנחנו נמצאים וכך גם להבין ולקבל הכרעת שוק שסותרת את דעתנו. זכרו שדעתנו אולי מעניינת אבל לא חשובה. השוק הוא מצרף של כל דעות המשקיעים והסוחרים ומולו דעתנו היא רק פיקסל קטן על המסך.

שווה להסתכל על הזהב

בקבוצת הוואטסאפ של תלמידי קורסי ניהול השקעות שאני מלמד ומרכז בפקולטה למנהל עסקים של המכללה למנהל שאלו אותי השבוע על עלית הזהב. הזיהוי של עליית הזהב הגיע גם מתלמידים צעירים במסגרות אחרות ולכן זה מעניין כי מדובר אולי באחד מאפיקי ההשקעה הכי ״מיושנים״. אכן, צודקים הצעירים, הזהב מתחיל לזהור שוב.

משתי סיבות:

הראשונה קשורה לענייני ריבית. בתקופה של ריבית גבוהה, הזהב, שאינו משלם דיבידנד, נחשב לנכס פחות אטרקטיבי. כנראה שהתפקיד שלו כנכס מקלט לכסף כבר פחות משפיע ולכן הוא ירד במקביל לעלית הריבית. כאשר נוצרות ציפיות להאטה בקצב העלאות הריבית אזי שכמו שוק המניות גם הזהב עולה.

השנייה היא קריסת המטבעות הדיגיטאליים. אלו אמורים היו להחליף את הזהב ומשכו אליהם חלק מהכסף שיכול היה ללכת לזהב. כאשר מערכת הקריפטו מתרסקת שבוע אחר שבוע (בכוונה כתבתי מערכת כי מדובר בכל התשתית, הטכנולוגית, המטבעות והפסיכולוגית) הזהב חוזר להיות מעניין.

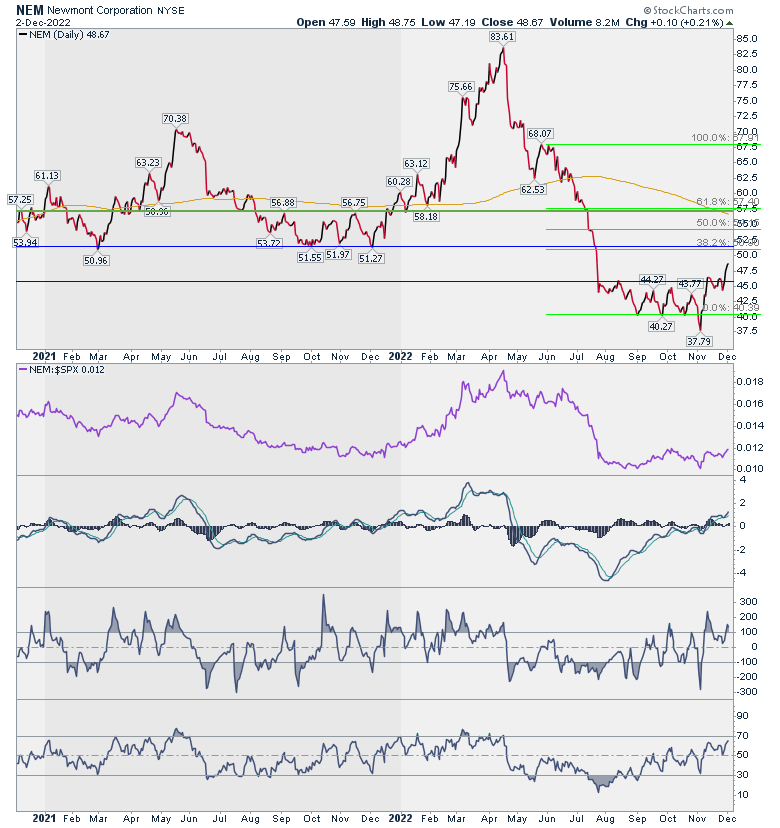

אחת ממניות הזהב המעניינות שהזכרתי פה בעבר הקרוב בעקבות המלצה של בארונ׳ס היא NEM. היא עדיין מאוד מעניינת לדעתי. תוכלו לראות על הגרף את הפריצה של אזור ההתנגדות, את היעדים לעליה ואת ההתחזקות בהשוואה ל - S&P500. אם נחבר זאת לרוח הצעירה ששמה לב לזהב אז אולי ניזכר גם בימי הכסף (סילבר) העליזים. אנחנו לא שם, זו רק קונוטציה, אבל כזו שמאפשרת לסיים את המאמר עם חיוך.

התחלנו את המאמר עם המגדלורים הזקנים, המשכנו עם האינדיקטור הוותיק: ממוצע נע ל -200 יום וסיימנו עם השקעה קלאסית בזהב. הרוח הצעירה הנושבת מהסטודנטים שלי תצטרך להספיק לנו עד תחילת המסחר ואז נראה מה יעשו שחקני וול סטריט הגדולים ביחס לממוצע ל - 200 יום. את הצעד הבא שלנו נעשה בעקבותיהם.

תמשיכו לעקוב כאן ואני אמשיך לשרטט מפות. נתראה ביום רביעי.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

- 6.בולבול 09/12/2022 11:37הגב לתגובה זואם מישהו באמת היה יודע, היה מיליארדר מזמן. אי אפשר לתזמן שוק, כל השאר קישקושים

- 5.המחזור הנמוך ב-MEM הדליק אצלי כמה נורות רדומות... (ל"ת)לירי 05/12/2022 13:42הגב לתגובה זו

- 4.ירון 05/12/2022 13:00הגב לתגובה זואיך בדיוק יטענו את כל צי החשמליות העולמי,ובמיוחד בארצנו הקטנה וההיסטרית?

- 3.למה הזהב באמת עולה 05/12/2022 12:37הגב לתגובה זוזיו סגל יקר, הסיבה (כמעט) היחידה לעליית המחיר של הזהב היא ההיחלשות הגדולה בדולר. תודה ושלום.

- 2.מאיר 05/12/2022 12:30הגב לתגובה זובחלק מהנתונים מציינים אולי מגמת עלייה בחלק אחר אולי ירידה. אז איפה החידוש ,איפה המומחיות? בקיצור הימור של 50% . אין מישהו אמיץ שיכול ורוצה לנחש את מגמות השוק. כולם פוחדים שיזכרו להם שהם לא ממש יודעים למרות השימוש בכלים מדעיים לכאורה

- 1.לפני שבוע היה למעלה עכשיו או או-הכוון למטהההההה (ל"ת)רפי 05/12/2022 12:28הגב לתגובה זו