מה עלול להשאיר את האינפלציה גבוהה למרות ירידה במחירי הסחורות והאנרגיה?

מאקרו: סקטור השירותים עובר למרכז תשומת הלב של הפד כגורם האינפלציוני העיקרי.

מיקרו: מניה דפנסיבית שמהווה חלק מאוליגופול תלת ראשי עם תשואת דיבידנד של מעל 10%.

מאקרו: הקטר החדש של האינפלציה - השירותים

החלומות לראלי סוף שנה נגוזו עם מסיבת העיתונאים של יו"ר הפד' פאוול בשבוע שעבר, למרות נתוני אינפלציה טובים מהצפוי. תעודת הפטירה התקבלה עם ההחלטה המפתיעה של נשיא הבנק המרכזי היפני קרודה לשנות את המדיניות הסופר-מרחיבה שלו בצעד שמקביל להעלאת ריבית (הסרת המגבלות על תשואות האג"ח היפני).

העלאת הריבית של הפד' בחצי אחוז הייתה צפויה. גם ההצהרה המסורתית והשאלות והתשובות עם העיתונאים שבאו בעקבותיה לא חידשו הרבה. הדאגה של פאוול למעמד הנמוך בארצות הברית נראית כנה. הוא חוזר ומדגיש את הפגיעה של האינפלציה בשכבות החלשות ומתעקש על כך שזה הדבר העיקרי שעומד לנגד עיניו, בעדיפות עליונה מול כל דבר אחר. הציניים נוהגים לומר שבפד' דואגים לחברים שלהם מוול סטריט, אולם נראה שלפחות פאוול בגלגול הנוכחי שלו לא ממש סופר את וול סטריט ושם לנגד עיניו שני נתונים בלבד: האינפלציה מצד אחד ושוק העבודה מצד שני,

פאוול חזר על הצהרותיו מההחלטה הקודמת: קצב העלאת הריבית לא כל כך משנה, מה שחשוב הוא עד כמה הריבית תעלה וכמה זמן היא תישאר גבוהה. החדשות הרעות הן שלפי ההערכות האחרונות של הפד' היא תגיע גבוה יותר (ממוצע הערכות: 5.1%) ותישאר גבוהה זמן ארוך יותר. ההצהרות האלו הספיקו כדי להוריד את השוק ולמחוק את התקווה האחרונה לראלי שימתיק קצת את גלולת 2022 המרה. ככל הנראה הנאסד"ק יסגור שנה עם הפסד של מעל 30%.

גוון חדש וחשוב שבכל זאת ניתן לקחת ממסיבת העיתונאים הוא הדגש על שוק העבודה והתפתחות אינפלציה בסקטור השירותים, במה שנראה כמו הקטר החדש של האינפלציה. נזכיר שהגפרור הראשוני (או לפחות העיקרי) לתהליך האינפלציוני היה התפרצות הביקוש לאחר מגפת הקורונה יחד עם עליית מחירי הסחורות בעקבות השיבושים בשרשראות האספקה והמלחמה באוקראינה. אולם מאז תחילת 2022 התרחשו כמה שינויים בכלכלה העולמית. ביקוש הפוסט קורונה נחלש, ולא פחות חשוב מחירי הסחורות התמתנו מאד, ולא מעט מהם נמצאים ברמה נמוכה יותר מאשר בתחילת שנת 2022. בנוסף, מחירי התובלה הימית התדרדרו אף הם לרמה נמוכה יותר מאשר בתחילת השנה (שבוע 42 ברציפות של ירידות מחירים, למי שמתעקש להמשיך לעקוב אחר הנתון הזה), מה שגם מעיד על ביקוש חלש' וגם על כך שהיצע הסחורות כבר פחות בעייתי, ושקשיי הייצור התמתנו מאד. אז אם הגפרור הראשוני כבר לא בוער, וגם השני והשלישי כבר כבו, מה אם כן ממשיך לתדלק את תבערת האינפלציה?

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

ראשית נאמר שייתכן שהאינפלציה בדרך למטה בקצב מהיר יותר ממה שצופים כרגע. הנתון האחרון, כאמור, היה טוב מהצפוי, ועמד על 7.1% בלבד לעומת 9.1% בשיא ביוני, ויש לקחת בחשבון שהתנודות במחירי הדיור, כ-40% ממדד המחירים בארצות הברית, באים לידי ביטוי בדיליי של כמה חודשים, כך שירידת מחירי הדיור בארצות הברית צפויה להמשיך להשפיע במדדים הקרובים, וייתכן מאד שהאינפלציה בפועל נמוכה אף יותר. בנוסף, במהלך מסיבת העיתונאים, כשפאוול דיבר על הגעה ליעד של 2% הוא דיבר על כך שאינפלציית הליבה, שהיא כעת 6% בשיעור שנתי, צריכה להגיע ליעד הזה, לא הנתון הכללי יותר שעומד על 7.1%, כך שכעת המרחק נראה קטן יותר.

בכל זאת, התחושה היא שזה לא יהיה כל כך פשוט, ולא נזכה לראות בפועל את האינפלציה יורדת במהירות בשנה הנוכחית. הסיבה לכך היא שהגורם להתמשכות האינפלציה שונה מאשר מה שגרם לה לפרוץ, כך לפי דברי פאוול. הנגיד דיבר בעיקר על האינפלציה של מחירי השירותים, שאמנם התפתחה בקצב איטי יותר מאשר מחירי הסחורות, אך גם קשה יותר לראות אותה יורדת בקרוב, כיון שהיא לא תלויה בחומרי הגלם אלא בעיקר במשכורות, וזאת כששוק העבודה ממשיך להראות עוצמה יוצאת דופן.

כפי שאמרנו שני הנתונים עליהם מסתכל הפד' הם האינפלציה ושוק העבודה, ושניהם קשורים זה בזה בקשר הדוק. מלבד מה ששוק העבודה החזק מאותת לפד' שהכלכלה יכולה לספוג העלאות אינפלציה נוספות, הוא גם משפיע באופן ישיר על האינפלציה, גם מצד הביקוש וגם מצד ההיצע.

- מבניית ענקית סייבר לבניית בית: אסף רפפורט רוכש נחלה ברשפון ב-40 מיליון שקל

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

החלק הפשוט יותר להבנה הוא איך שוק העבודה משפיע על האינפלציה מצד הביקוש. שוק עבודה חזק משמעותו משכורות עולות, שמגדילות את כוח הקניה, מה שמצידו מאפשר המשך העלאת מחירים. אולם מה שחשוב להבין הוא ששוק עבודה חזק משפיע על האינפלציה גם דרך צד ההיצע באמצעות ההשפעה שלו על משכורות נותני השירותים. את ההיבט הזה פאוול הסביר בשבוע שעבר, ונראה שהדגש במלחמה באינפלציה בשנת 2023 יהיה בעיקר בנקודה הזו.

וביתר פירוט: חלק הארי ממחיר השירותים הוא עלות העבודה. כשאתם משלמים במספרה אתם לא משלמים על עלות השחיקה של המספריים ואפילו לא על עלות השמפו, אלא על העבודה של הספר. כשאתה משלם במוסך יש אמנם את עלות החלקים, אבל לא פחות מכך ולעיתים קרובות אף יותר, מה שמפשיע על המחיר הוא עלות המוסכניק - שעות העבודה. וכן הלאה - שכר הרופאים משפיעה על מחיר הרפואה (הפרטית ברובה בארצות הברית) ושכר המורים על עלות החינוך. אפילו לילה בבית מלון או טיסה במטוס מושפעים מאד מעלות העבודה, למרות שהם מושפעים כמובן מעוד דברים.

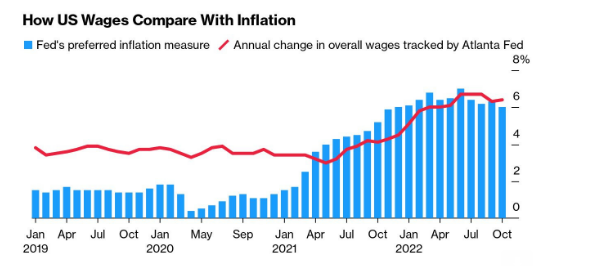

אז המרכיב המרכזי בעלותה שירותים הוא השכר, וזה עולה וממשיך לעלות. לכן האינפלציה "דביקה", וקשה לראות אותה יורדת בקצב מהיר יותר. "שוק העבודה אוחז במפתח להבין את האינפלציה בקטגוריה הזו (של השירותים)" אמר פאוול בנובמבר, ובשבוע שעבר הוסיף: שעליית המשכר היא "הרבה מעל מה שיהיה עקבי עם אינפלציה של 2%". עוד הוסיף פאוול שהדגש כרגע הוא על אינפלציית השירותים שלא כל כך מראה סימני האטה, בניגוד לתחומים אחרים כמו מחירי הבתים, המזון או האנרגיה.

המפתח, אם כן, נמצא בעליית המשכורות. האם העלייה החדה במשכורות ב-18 החודשים האחרונים הייתה חד פעמית, תיקון למשכורות נמוכות מדי (השכר הריאלי כמעט לא עלה בארצות הברית כבר שנים ארוכות), או שמא מדובר בתחילת ספירלת השכר בה המשכורות והאינפלציה מתדלקים זה את זה? הפד', נכון לעכשיו, לא מוכן לקחת שום הימור בנושא הזה, ולא מתכווין להוריד את הרגל מהגז עד שתהיה מגמה ברורה. אז לאחר שבשנת 2022 דיברנו על הנפט, והסחורות, וקשיי שרשראות האספקה, ב-2023 נעבור לדבר ככל הנראה על המשכורת של הסטייליסט במספרה והרופא במרפאה.

מיקרו: השקעה דפנסיבית מסקטור האנרגיה בספרד

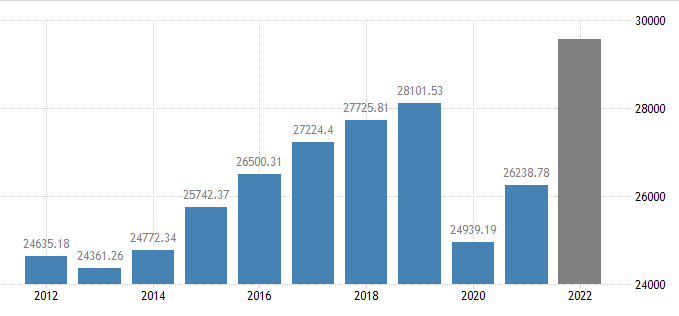

ספרד נחשבת לאחת הכלכלות הגדולות אך הבעייתיות באירופה עם אבטלת צעירים גבוהה, ובאופן כללי רמות האבטלה מהגבוהות באירופה, יחד עם שכר נמוך יחסית וגרעון ממשלתי גבוה - אם נזכיר רק חלק מהבעיות הכלכליות של המדינה. יחד עם זאת ישנו שיפור מסויים בשנים האחרונות. הכלכלה צמחה בשנת 2022 הקשה יותר מהציפיות, ולפי ההערכות התוצר צפוי לעבור את ה-4% בשנה זו, למרות האטה בשני הרבעונים האחרונים. זהו שיעור צמיחה גבוה בהרבה מהצפוי באיחוד האירופי בכללותו. בשנת 2021 צמח התוצר ב-5.5% אחרי התכווצות חדה של 11.3% בשנת הקורונה. מכל מקום נראה שקו המגמה נשמר למרות השבירה שלו בתקופת הקורונה, כפי שניתן לראות בגרף הבא מטעם הבנק העולמי המתאר את התוצר לנפש בספרד:

במדד המרכזי בספרד, ה-IBAX35 ישנו משקל גדול יחסית לשירותים פיננסים (כ-26%) ולחברות אנרגיה (כ-27%). הסקטור השלישי הוא טכנולוגיה ותקשורת (16%). המדד מציג ביצועים טובים יחסית מתחילת השנה (או לפחות פחות גרועים ממקביליו), ירידה של כ-6% בלבד, ייתכן שבגלל ההשפעה הגדולה יחסית של סקטור האנרגיה.

השקעה במדדים בדרך כלל עדיפה על פני בחירת מניות ספצפית, ובכל זאת למי שמעוניין להיחשף לכלכלה הספרדית דרך מניה מסקטור דפנסיבי – האנרגיה והתשתיות מוזמן לבחון את מניית Endesa (סימול: ELE.MC). הנחת היסוד של השקעה במניות מסוג זה היא שגם בתקופה של מיתון אנשים עדיין יצטרכו חשמל, פחות או יותר באותה רמה כמו בלי מיתון, ולכן הסקטור נחשב דפנסיבי יחסית.

החברה היא חלק אוליגופול של שלוש חברות השולטות בתחום האנרגיה במדינה. החא פעילה בשלושה סקטורים הקשורים לחשמל:

ייצור: בשנת 2021 ייצור האנרגיה הגיע ל57.6 ג'יגה וואט חשמל, עליה של 2.4% משנה קודם לכן. 66.5% יוצר באמצעות אנרגיות מתחדשות ואנרגיה אטומית. בתחילת החודש היא הוכרזה כאחת מהזוכות בסובסידיות לייצור אנרגיות מתחדשות מטעם המדינה.

הולכה: החברה מספקת חשמל ל-22 מיליון אנשים בשטח ספרד. רשת הולכת החשמל שלה משתרעת על פני 316.5 אלף קילומטר, ובשנת 2021 היא סיפקה 131 ג'יגה וואט חשמל.

מסחור: מלבד 10 מיליון בתי האב בספרד ובפורטוגל שמהווים את חלק הארי של לקוחות החברה, היא מספקת חשמל גם ללקוחות בגרמניה, בלגיה צרפת והולנד.

בצד השלילי נציין כי מניות החברה ירדו בחדות בסוף נובמבר כאשר הודיעה כי היא תיפגע מהמיסוי הצפוי על סקטור האנרגיה. החברה צופה פגיעה של 250 עד 300 יורו ברווחים בשנים 2023 ו-2024. החברה, שנהנתה מעליית מחירי האנרגיה צפויה לערער לבית המשפט על ההחלטה. בנוסף, צפויה ירידה במחירי האנרגיה לאחר החורף, ובאופן כללי הצפי הוא שאירופה תמצא בסופו של דבר פתרון למשבר שהזניק את מחירי החשמל, גם אם הדבר יקח קצת זמן.

אנדסה נסחרת כעת בשווי שוק של 18 מיליארד אירו ובמכפיל רווח של 12.18. הדיבידנד השנתי הגיע לכ-10.7% בשנה האחרונה, והיה הגבוה ביותר במדד האיבקס35. לחברה מדיניות חלוקת דיבידנד לא מחייבת של כ-70% מהרווח הנקי לשנים 2022 – 2025.

הרווח המתואם בשנת 2022 צפוי להגיע ל-2.2 ל-2.4 מיליארד אירו, הרבה יותר מתחזית קודמת ל-1.8 מיליארד אירו. לשנת 2023 צופה החברה ירידה חדה ברווחים ל-1.4 עד 1.5 מיליארד דולר, עקב המיסוי הצפוי וירידה במחירי החשמל. בשנת 2024 מצפה החברה לרווח של 1.7 עד 1.8 מיליארד יורו. 60% מהאנליסטים המסקרים את המניה חיוביים לגביה בעוד 40% נייטרלים.

- 8.לרון 22/12/2022 14:24הגב לתגובה זוממליץ,לא ממליץ,על יעקב לוקסנבורג ולפידות קפיטל,האיש ספץ בניווט כלכלי

- 7.לרון 22/12/2022 14:20הגב לתגובה זו"תיתרגלו" אמר בגין,ספרד כלכלתה נוראית לא פחות ,היזהרו ממניות ספרדיות

- 6.יי 22/12/2022 13:12הגב לתגובה זואפשר לקנות את המניה ישירות?

- 5.א 22/12/2022 06:57הגב לתגובה זומחירי השכירות הם חלק מהמדד, והם לא מושפעים באופן ישיר מהריבית. אז לא ברור למה הם עומדים לרדת.

- 4.מעניין. (ל"ת)הקורא 21/12/2022 19:42הגב לתגובה זו

- 3.כלכלן 21/12/2022 18:59הגב לתגובה זוהאינפלציה עודנה ברובה אינפלציית היצע ולא אינפלציית ביקוש, משום שנתוני שוק התעסוקה בארה״ב מיופים לחלוטין ולא משקפים כלל את המציאות, מצב המובטלים הרבה יותר גבוהה, בייחוד מאז שהאמריקאים חזרו לעבוד מהמשרד על ידי מעסיקיהם והעובדה שרבים עברו לסטייטים אחרים לאחר הקורונה אך מאז כר בוטלה יכולת העבודה מהבית.

- 2.רבקה 21/12/2022 11:51הגב לתגובה זוהתוצאות של החיסונים מתחילים להופיע. יש הרבה אנשים שנפגעו מהחיסונים. בעקבות כך תהיה פחות דרישה במשק לשירותים וסחורות.

- 1.כמה שטויות 21/12/2022 08:55הגב לתגובה זולמשל בזן וכיל על איזה עליה בדיוק מדברים פה בזן היתה יומיים בשער שיא וכנ"ל כיל ומיד ירדו . הבורסה לא משקפת את מצב החברות אלא את מנהלי הקרנות שנתנו להם כסף ביד והם רק מעוניינים בעמלות ובהזדמניות לעמלות כי הם לא לקחו את התרופה לחרדות שלהם בזמן. אפס כי ימלוך ובצירוף הפוליטקה הישראלית עם המלך והמשיחיים מתכון להתרסקות אבל אין קשר למחירי הסחורות . אגדה של כתב משועמם