השנה הבורסה ירדה, מה ההיסטוריה מנבאת לשנה הבאה?

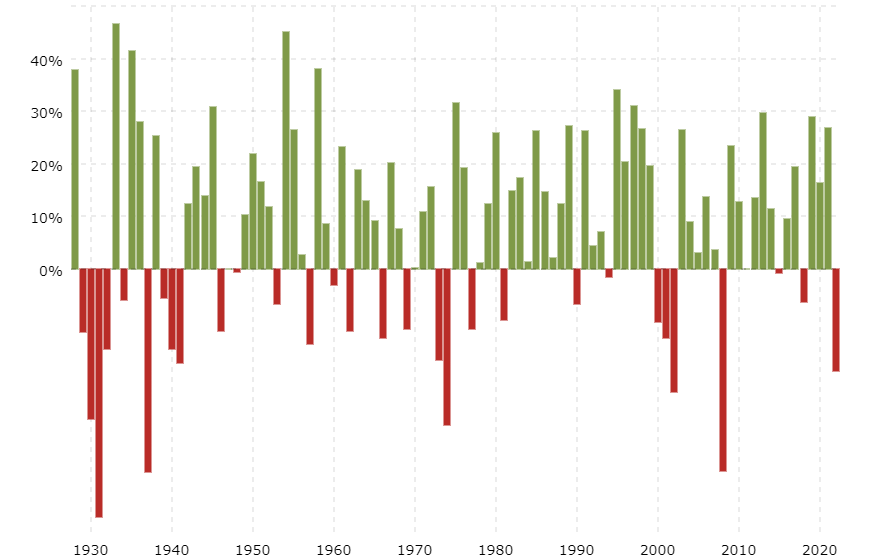

הבורסה תסיים את שנת 2022 בירידות חדות. מדד ה-S&P500 שהוא מדד הייחוס העולמי בפועל, בדרך לסיים את השנה בירידה של כ-20% (ליתר דיוק - 19% נכון לסוף השבוע, ונשארו עוד 4 ימי מסחר). לא סביר שתהיה דרמה בארבעת הימים הבאים שתשפר את המצב עד כדי מחיקת הירידות. זה לא קורה בדרך כלל ואין סיבה לחשוב שהפעם יהיה שונה. שנת 2022 הולכת להיות "השנה הגרועה ביותר" עבור שוק המניות מזה 14 שנים (בשנת 2008 ה-S&P500 נפל ב-38% וצריך שנה גרועה במיוחד כדי לעקוף את השיא הזה).אז הכותרת של שנת 2022 בשווקים היא "שנה גרועה מאוד" אבל האם זה אומר שגם השנה הבאה תהיה מבאסת מבחינת המשקיעים והשווקים יירדו? זה בכלל לא בטוח. הסיבה לאופטימיות היא לא החלפת הספרה האחרונה בשנה הקלנדרית מ-2 ל-3. אין לזה באמת משמעות. שוק ההון לא פועל על פי מסגרות זמן של שנים "טובות" ושנים "לא טובות". אין משמעות אמיתית לכך שבעוד שבוע תתחלף שנה, מעבר לכך שבסטטיסטיקה הימים של השבוע הקרוב עדיין ייחשבו בתור ימים של השנה הנוכחית ומהשבוע הבא הם ייחשבו כימים של השנה הבאה.ולמרות זאת, יש הרבה יותר סיכויים שבשנת 2023 שוק ההון יעלה. שוק המניות זה יותר 'ריצת מרתון' מאשר ספרינט: רצים לטווח ארוך כשזוכרים שבדרך יש שנים של ירידות. אמנם התרגלנו בעשור האחרון לראות שווקים שרק עולים, אבל זה הרי לא יכול להיות בכך. בכל מקרה, מבחינה סטטיסטית, מאז 1928 ועד היום, היו 25 שנים שבהן שוק ההון סיים את השנה בירידה, ורק בפחות מ-10% מהמקרים היה מדובר על שנתיים רצופות של ירידות. התוחלת - הסיכויים - בשוק ההון הם עם אלה שאופטימיים בטווח הארוך, ה'לונגיסטים'. כאשר אתם מהמרים בקזינו אתם מפסידים כי הסיכויים נגדכם, אבל בשוק ההון אתם ה"בית". והסטטיסטיקה מראה את זה - בדרך כלל, אחרי שנה של ירידות בבורסה מגיעה שנה של עליות. ב-17 מתוך 25 שנים שבהן הבורסה סיימה בירידות - בשנה שאחר כך המדדים עלו. שיעור העלייה הממוצע עומד על 12.6% בשנה הזו. כלומר: רוב הסיכויים הם שבשנת 2023 הבורסה תעלה, ואפילו בצורה יפה.זה כמובן לא ודאי. יש הרבה סיכונים - הריבית שממשיכה לעלות (אם כי הפד' צופה שזו תגיע לשיא בשנה הבאה ואז תתחיל לרדת), האינפלציה הגבוהה (כן, למרות הירידה מ-9% ל-7% זו עדיין אינפלציה גבוהה), הימשכות הקורונה בסין והמתיחות מול טייוואן, המשך מלחמת רוסיה - אוקראינה, כניסה של המשק האמריקאי למיתון ועוד. אם אירועי המאקרו האלה יפתיעו לרעה, אז לכו תדעו, השנה הזו יכולה להסתיים בהמשך של ירידות, רק שהסיכויים נוטים לטובת עליות.מתי הבורסה ירדה שנתיים ברציפות? כדי למצוא שנתיים של ירידות רצופות צריך לחזור לשנת 2000, כאשר הבורסה ירדה אחר כך גם ב-2001 וגם ב-2002, כלומר 3 שנים רצופות של ירידות. לפני כן מדובר על השנים 1973 ו-1974 ולפני כן צריך לחזור עד 1939 ואז 1940 ו-1941 שהיו שלוש שנים רצופות של ירידות.עם זאת, הסטטיסטיקה גם מראה שאחרי שנה של ירידות מתונות יחסית, של פחות מ-10%, הסיכויים אחר כך לעליות גבוהים יותר, מאשר שנה כמו 2022 שעתידה להסתיים בירידה חדה של 20%. על פי הנתונים, אם המדד ירד בפחות מ-10% יש סיכוי של כמעט 80% שהוא יעלה בשנה שאחרי, ואילו כאשר המדד ירד ביותר מ-10% (כמו השנה) הסיכויים לעלייה בשנה שאחרי הם 55% בלבד.ובכל זאת, יש מכנה משותף לכל הפעמים של שנתיים רצופות של ירידות - לא היה מדובר רק על ירידה חדה בשנה שלפני, אלא גם על אירוע גיאו-פוליטי משמעותי שהוביל להמשך הירידות. כך למשל, השפל הגדול של השנים 1929 עד 1939 (גם בחלק מהשנים הללו השווקים כמובן עלו), מלחמת העולם השניה וב-1973 חרם הנפט הערבי, או בהתפוצצות בועת הדוט.קום בשנת 2000, שאחריה הגיעו פיגועי ה-11 בספטמבר 2001 והמלחמה של ארה"ב בעיראק בעקבות כך. לכן, לפחות על פי הסטטיסטיקה, בהינתן שלא יתרחש אירוע גיאו-פוליטי משמעותי בשנה הבאה, סביר שנראה את השווקים חוזרים לעלות. אפילו בשנת 2008, אחרי אותה קריסה של 38%, השנה שאחריה הייתה שנה של עליה בשווקים, כשמדד ה-S&P500 זינק ב-23%. זה מוכיח אגב עד כמה יש חשיבות גם למהלכים של הבנק המרכזי האמריקאי, הפד'. בעקבות משבר הסאב פריים ב-2008 הפד' הוריד בחדות את הריבית והשווקים זינקו. אם בשנה הבאה האינפלציה תירגע, בעקבות העלאות הריבית המהירות של הפד', והוא יוכל להתחיל להוריד את הריבית - זה עשוי להיות זרז טוב לעליות בשווקים. הפד בזמנו גם החליט להגדיל מאוד את המאזן שלו על ידי רכישת ניירות ערך מגובי משכנתאות ולספק יציבות לשווקים. זה לא אומר שכך הפד' יגיב גם הפעם, ואולי לא כדאי שכך הוא יגיב. הוא צריך להקטין את המאזן העצום שלו ולא להמשיך להגדיל אותו, ועדיין - גם לסיום תהליך העלאת הריבית, ואולי אפילו הורדת ריבית, עשוי לסייע לשווקים לחזור לטפס.נכון לעכשיו, התנודתיות בשווקים נמשכת, כאשר המשקיעים מחפשים סיבות לאופטימיות מצד הפד' ורמזים לכך שהוא יאט את העלאות הריבית. ג'רום פאוול, יו"ר הפד', בינתיים לא מספק את הסחורה, וזה מקשה על המשקיעים להיות אופטימיים. אף אחד לא יודע מתי הפד' ילחץ על הבלם ויעצור את העלאות הריבית, או כפי שאומר שוב ושוב כאן בביזפורטל, פרשן וול סטריט שלמה גרינברג (למשל כאן וכאן) - ההתהפכות יכולה להיות מהירה מאוד. השווקים לא מחכים לאף אחד וברגע שהמשקיעים ירגישו שיש שיפור - המניות עשויות לזנק.

לכן, לפחות על פי הסטטיסטיקה, בהינתן שלא יתרחש אירוע גיאו-פוליטי משמעותי בשנה הבאה, סביר שנראה את השווקים חוזרים לעלות. אפילו בשנת 2008, אחרי אותה קריסה של 38%, השנה שאחריה הייתה שנה של עליה בשווקים, כשמדד ה-S&P500 זינק ב-23%. זה מוכיח אגב עד כמה יש חשיבות גם למהלכים של הבנק המרכזי האמריקאי, הפד'. בעקבות משבר הסאב פריים ב-2008 הפד' הוריד בחדות את הריבית והשווקים זינקו. אם בשנה הבאה האינפלציה תירגע, בעקבות העלאות הריבית המהירות של הפד', והוא יוכל להתחיל להוריד את הריבית - זה עשוי להיות זרז טוב לעליות בשווקים. הפד בזמנו גם החליט להגדיל מאוד את המאזן שלו על ידי רכישת ניירות ערך מגובי משכנתאות ולספק יציבות לשווקים. זה לא אומר שכך הפד' יגיב גם הפעם, ואולי לא כדאי שכך הוא יגיב. הוא צריך להקטין את המאזן העצום שלו ולא להמשיך להגדיל אותו, ועדיין - גם לסיום תהליך העלאת הריבית, ואולי אפילו הורדת ריבית, עשוי לסייע לשווקים לחזור לטפס.נכון לעכשיו, התנודתיות בשווקים נמשכת, כאשר המשקיעים מחפשים סיבות לאופטימיות מצד הפד' ורמזים לכך שהוא יאט את העלאות הריבית. ג'רום פאוול, יו"ר הפד', בינתיים לא מספק את הסחורה, וזה מקשה על המשקיעים להיות אופטימיים. אף אחד לא יודע מתי הפד' ילחץ על הבלם ויעצור את העלאות הריבית, או כפי שאומר שוב ושוב כאן בביזפורטל, פרשן וול סטריט שלמה גרינברג (למשל כאן וכאן) - ההתהפכות יכולה להיות מהירה מאוד. השווקים לא מחכים לאף אחד וברגע שהמשקיעים ירגישו שיש שיפור - המניות עשויות לזנק.

- 10.סתם אחד 26/12/2022 21:06הגב לתגובה זוהמשקיעים נעים בין תאוות בצע לרווחים לפחד מהפסדים. כול עוד מעלים הריבית בארץ ובארה"ב החברות ירוויחו פחות והמניות ירדו בהתאם. לכן לא בטוח ששנת 2023 תהיה שנה של רווחים במניות.

- 9.רוב הסיכויים לשנה מדשדשת,נכנסו הרבה ח'ברה צעירים שיכולים להשקיע 500 ש"ח ולהריץ המניות וכל מה שמעניין אותם זה "מכה" ולברוח.לטווח ארוך שבונים על גידול ושיפור בחברה...כבר אין הרבה. (ל"ת)יוסף 26/12/2022 07:22הגב לתגובה זו

- 8.מהי העליה הכוללת מ-2000 עד 2020 (ל"ת)חזי 26/12/2022 04:10הגב לתגובה זו

- 7.פיליאס פוג 26/12/2022 03:04הגב לתגובה זוהסקה סטטיסטית תמוהה. אולי גם תבדוק מה הקשר בין סכום ספרות השנה לשיעור העליה/ירעדה? כדי להגיד דבר כזה אתה צריך להניח שיש משהו משותף לשנים האלה שגורם להן להתנהג באופן דומה. אבל אין. אין לי ספק שאם הייתה בודק מה הסיכוי שיהיו עליות או ירידות, כך סתם, בלי קשר לשנה הקודמת, הייתה מגיע לנתון דומה.

- 6.דוד 26/12/2022 01:35הגב לתגובה זוגם ב- 2023

- 5.עדיף לא לחסוף 25/12/2022 21:54הגב לתגובה זובורסה זה שרלטנות אם מישהו היה יודע להרוויח אז למה שיעסוק בלימוד או יעבוד ...? הרי הוא יודע לעשות כסף בלי לעבוד

- בהצלחה בחיים (ל"ת)חחח 26/12/2022 09:25הגב לתגובה זו

- 4.נדב 25/12/2022 21:51הגב לתגובה זוהשנה הבאה אולי תרשום עליה בסופו של דבר...אבל וזה האבל הגדול...מה תגידו אם ניפול 50 אחוז ואחר כך נעלה 100 ? גם אז זה בסדר ולשים את הראש מתחת לגליוטינה??? את זה אתם לא תלמדו בחיים את הציבור המסכן...וחבל.

- 3.אשרי המאמין (ל"ת)הערה 25/12/2022 21:05הגב לתגובה זו

- 2.כל אחד ממחלקי העצות הטובות יש הזדמנות להיות "באפט2 " (ל"ת)יותם 25/12/2022 20:44הגב לתגובה זו

- 1.שנה הבאה הבורסה נוגחת: 50% תשואה מעל היום. חכו תראו. (ל"ת)אורן 25/12/2022 19:17הגב לתגובה זו

- 93.45% מתחת להיום בקלות (ל"ת)לאורן 26/12/2022 22:25הגב לתגובה זו